Introducción

Según Cagan (1969) el dinero es neutral si las variaciones en su oferta solo afectan a los precios y no influyen sobre las variables reales y la asignación de recursos. Hay corrientes que defienden tanto la neutralidad monetaria a corto y a largo plazo, como la escuela clásica, los nuevos clásicos (asumiendo inexistencia de sorpresas monetarias) o la escuela del ciclo económico real. También existen corrientes que postulan la no-neutralidad a corto y a largo plazo como los nuevos keynesianos, poskeynesianos y austriacos. Asimismo, existen corrientes keynesianas que defienden una neutralidad monetaria a corto plazo sin definir un enfoque de largo plazo, junto con corrientes monetaristas que plantean una no-neutralidad a corto plazo y una neutralidad a largo plazo según cómo avance el proceso de formación y ajuste de expectativas (Giraldo, 2006; Iranmanesh y Jalaee, 2021; Snowdon y Vane, 2002, 2005).

Aunque la neutralidad monetaria se ha evaluado para varios países y en múltiples contextos (sin que la literatura llegue a conclusiones definitivas), su estudio ha recibido poca atención en el caso de economías dolarizadas pese a su relevancia para la política económica y monetaria. De hecho, una economía pequeña, abierta, informal y dolarizada pierde autonomía monetaria de modo que parte importante de su oferta monetaria –sobre todo la liquidez– puede ser afectada directamente por los vaivenes de la economía mundial (por ejemplo, flujos de deuda externa, exportaciones netas, remesas, entre otras transacciones registradas en la balanza de pagos). Si existe neutralidad monetaria en este contexto (sobre todo a largo plazo), entonces aquellos regímenes de crecimiento económico sostenidos en la expansión de la oferta monetaria a través de deuda externa7 –o similares– pueden terminar perdiendo efectividad en el estímulo de la economía real.

Como resultado, a diferencia de economías con moneda propia, la combinación de dolarización y neutralidad monetaria a largo plazo podría entrampar a los países pequeños, abiertos e informales en una situación donde la liquidez es altamente dependiente de los flujos externos al mismo tiempo que nuevos flujos externos dejan de estimular a la economía real. Así, por ejemplo, nuevas expansiones de oferta monetaria vía endeudamiento externo (empujadas por la falta de autonomía monetaria) pueden terminar siendo incapaces de mejorar la dinámica de variables reales como la producción, lo que podría interpretarse como una desventaja de la dolarización a largo plazo.

La economía ecuatoriana es un caso particular que puede ejemplificar esta desventaja dada su condición dolarizada desde el año 2000, la dependencia de parte de su oferta monetaria a los flujos externos (afectados por fluctuaciones del precio del petróleo, limitado acceso a endeudamiento externo, flujos de remesas de migrantes y similares) ilustrada por una deuda externa creciente luego de la crisis financiera internacional del 2009, y que sufre un importante estancamiento económico combinado con la aceleración del endeudamiento sobre todo desde el 2015 (Acosta y Cajas-Guijarro, 2018; Cajas-Guijarro, 2020). En efecto, a diferencia de países con moneda propia, la dolarización ha creado en el Ecuador un vínculo peculiar entre liquidez y sector externo que aún no se ha examinado en toda su complejidad. Además, la elevada informalidad de la economía ecuatoriana la vuelve dependiente del flujo de efectivo (Acosta y Cajas-Guijarro, 2018), a tal punto que su esquema monetario difícilmente puede compararse con esquemas rígidos como, por ejemplo, los países de la zona euro.

Motivado por estas complejidades teóricas y empíricas, el presente artículo evalúa la neutralidad monetaria para la economía dolarizada ecuatoriana entre el 2000 y el 2019 usando un enfoque de cointegración y un modelo de vectores de corrección de error (VEC, por su sigla en inglés) inspirado en la propuesta de Boschen y Mills (1995). Con dicho modelo se analiza el vínculo monetario-real en el Ecuador, el rol de la deuda externa y se aprovecha la condición de precio aceptante del país en el mercado petrolero mundial para estimar el impacto de un shock petrolero negativo sobre la dinámica monetaria-real. Así, el artículo busca contribuir a la literatura sobre neutralidad monetaria, donde casi no existen estudios para economías pequeñas dolarizadas; igualmente, se desea contribuir a la literatura sobre las complejidades de la dolarización ecuatoriana, donde muchas veces el debate carece de suficientes fundamentos empíricos (Acosta y Cajas-Guijarro, 2020). También se busca contribuir a la literatura especializada en los efectos de la volatilidad del precio del petróleo sobre economías pequeñas y abiertas (Cajas-Guijarro et al., 2022).

El resto del artículo tiene la siguiente estructura. La sección I revisa la literatura sobre las evaluaciones empíricas de la neutralidad monetaria para varias regiones del mundo; en dicha revisión se evidencia la falta de discusión del vínculo monetario-real en economías pequeñas dolarizadas. La sección II presenta la metodología empleada en este trabajo para evaluar la neutralidad monetaria en la economía ecuatoriana dolarizada, expone e interpreta los principales resultados y estima los efectos monetario-reales (y sobre deuda externa) de un shock petrolero negativo. Finalmente, la sección III resume las principales conclusiones y posibilidades de trabajos futuros.

I. Revisión de literatura empírica

La literatura empírica sobre neutralidad monetaria es amplia y posee resultados heterogéneos que impiden identificar una respuesta definitiva del vínculo monetario-real. Por ejemplo, Geweke (1986) evaluó el caso de Estados Unidos para el período 1870-1970; usando análisis de series de tiempo y descomposición por frecuencias sobre múltiples variables monetarias y reales encontró evidencia favorable a la neutralidad monetaria de largo plazo. Otros trabajos favorables a la neutralidad monetaria para Estados Unidos son los de Bernanke y Mihov (1998) y Giordani (2001), quienes abordaron períodos similares (1966- 1996 y 1966-1998 respectivamente) y emplearon modelos de vectores autorregresivos (VAR). En contraste, Gomes y Ambrosio (2020), usando un modelo VAR estructural entre 1988 y el 2014 rechazaron la neutralidad monetaria de largo plazo. Un resultado más fuerte proviene de Sahin y Dogan (2017) quienes, con modelos EGARCH, ADCC-EGARCH y DCCA para el período 1959-2016 rechazaron la neutralidad monetaria a corto y largo plazo.

Para otros países de ingresos altos la evidencia también es heterogénea. Hoffman y Schlagenhauf (1982) estudiaron a Alemania, Canadá, Estados Unidos, Italia, Japón y Reino Unido, empleando la metodología de Barro (1976) y pruebas de causalidad de Granger para concluir que la neutralidad monetaria parece inconsistente en la mayoría de los casos. Serletis y Koustas (1998) estudiaron a Alemania, Australia, Canadá, Dinamarca, Estados Unidos, Italia, Japón, Noruega, Suecia y Reino Unido, sirviéndose de la metodología autorregresiva bivariable de King y Watson (1992), concluyendo a favor de la neutralidad a largo plazo excepto en Italia. Westerlund y Constantini (2009) aplicaron pruebas de cointegración para un panel de diez países (Australia, Canadá, Dinamarca, Alemania, Italia, Japón, Noruega, Suecia, Reino Unido y Estados Unidos) entre 1870 y 1986, sugiriendo que el dinero y la producción real están cointegrados, rechazando por tanto la neutralidad. Irandoust (2020) investigó el vínculo entre política monetaria y producto para los miembros de la OCDE usando cointegración en panel, encontrando una potencial relación de largo plazo entre la tasa de interés real y la tasa de crecimiento real en alrededor de la mitad de los países analizados. Bhowmik (2020) identificó evidencia favorable a la neutralidad desde la teoría cuantitativa del dinero en Reino Unido entre 1844 y el 2016 utilizando un modelo VEC.

La evidencia también es ambigua para grupos de países heterogéneos. McCandles y Weber (1995) investigaron la neutralidad monetaria para 110 países entre 1960 y 1990, descubriendo alta correlación entre el crecimiento de la oferta monetaria y la inflación y la no existencia de correlación entre el crecimiento de la oferta monetaria y el producto interno bruto (PIB) real. Evans (1996) estudió la neutralidad del dinero en 27 países entre 1960 y 1992 usando la metodología de Fisher y Seater (1993) e identificó que el dinero no debería ser neutral a largo plazo si no es neutral a corto plazo. Noriega (2004) estudió datos de Argentina, Australia, Brasil, Canadá, Dinamarca, Italia, Suecia, México, Reino Unido y Estados Unidos; aplicando la metodología de Fisher y Seater (1993) concluyó que la neutralidad a largo plazo es aceptable para Brasil, Canadá, Suecia y México. Škare et al. (2016) rechazaron la neutralidad a largo plazo usando cointegración en panel entre 1995 y el 2013 agrupando a once países exsocialistas de la Unión Europea y sugirieron que la política monetaria podría contribuir a la estabilización.

Asimismo, Puah et al. (2008) examinaron diez países miembros del sistema de bancos centrales del sudeste asiático con la metodología de Fisher y Seater (1993), hallando que existen desviaciones a largo plazo de la neutralidad: la variación de dinero no afecta a las economías de Malasia, Myanmar, Nepal, Filipinas y Corea del Sur, y a largo plazo el dinero no es neutral con respecto a la producción real en Indonesia, Taiwán y Tailandia. Mogaji (2019) estudió a Gambia, Ghana, Guinea, Liberia, Nigeria y Sierra Leona entre 1980 y el 2014 usando modelos ARDL, encontrando que el dinero no es neutral en cuatro de los países de la zona.

Por su parte, Ditimi y Ademola (2020) estudiaron a Nigeria entre 1981 y el 2018 aplicando la prueba de cointegración de Johannsen y un modelo VEC, refutando la neutralidad monetaria a largo plazo; en cambio, aplicando la metodología de Fisher y Seater (1993) obtuvieron una neutralidad monetaria parcial a largo plazo. Tawadros (2007) aceptó la neutralidad monetaria a largo plazo entre 1976 y el 2002 en Jordania y desde 1972-2002 para Egipto y Marruecos, encontrando que el dinero está cointegrado con los precios, pero no con la producción de los tres países. Chen (2007) admitió la neutralidad a largo plazo totalmente para Corea del Sur entre 1970 y el 2004 y parcialmente para Taiwán entre 1965 y el 2004 con la metodología de King y Watson (1992); aquí también se utilizaron funciones impulso-respuesta para rechazar la neutralidad a corto plazo en ambos países.

Con respecto a Latinoamérica, los resultados tampoco son concluyentes. Telatar y Cavusoglu (2005) analizaron la neutralidad monetaria de largo plazo en algunos países de la región, encontrando evidencia para aceptar la neutralidad en Argentina, Brasil, México y Uruguay y rechazando la neutralidad en Ecuador. Hiscock y Handa (2013) aplicaron la metodología de Fisher y Seater (1993) a todas las economías de América del Sur entre 1960 y el 2009, concluyendo que para Brasil, Chile, Colombia, Guyana, Surinam, Uruguay y Venezuela la neutralidad monetaria no puede rechazarse, mientras que para Argentina, Bolivia, Ecuador, Paraguay y Perú la neutralidad se rechaza. Contreras et al. (2019) estudiaron a Colombia en el período 2000-2017 con un modelo VAR, hallando que el dinero no es neutral en el corto plazo, pero sí en el largo plazo. Toledo (1996) investigó la neutralidad para Puerto Rico con un modelo ARIMA e identificó que el dinero esperado y el no esperado afectan por igual el rendimiento económico.

Con la metodología de Fisher y Seater (1993) para Nicaragua entre 1960 y 1999 Wallace et al. (2004) encontraron que el dinero es neutral respecto al PIB real. Con la misma metodología, Wallace y Cabrera (2003) estudiaron a Guatemala entre 1950 y el 2002 y concluyeron que M1 es neutral con respecto al PIB real, a los gastos reales gubernamentales, y al consumo real, mientras que M2 es neutral con respecto al PIB y al consumo real, pero no con respecto a los otros componentes del PIB.

Rodríguez (2005) examinó la efectividad de la política monetaria en México empleando modelos VAR y pruebas de causalidad de Granger entre 1980 y 1999, descubriendo que existe retroalimentación entre variables reales y monetarias. Pérez y Medina (2004) investigaron el caso de República Dominicana antes y después de la crisis bancaria del 2003 aplicando tres metodologías –Fisher y Seater (1993) (ARIMA), McGee y Stasiak (1985) (VAR) y Barro (1976) (ecuaciones multivariables)–, concluyendo que el dinero no es neutral ni en el corto ni en el largo plazo. González y Ávila (2011) estudiaron a México entre 1980 y el 2007 con la metodología de Fisher y Seater (1993), análisis de cointegración, ciclos comunes y funciones impulso-respuesta, evidenciando que no existen efectos de corto plazo significativos entre variables nominales y reales.

Específicamente para Ecuador, a más de Telatar y Cavusoglu (2005) y Hiscock y Handa (2013), Jijón (2000) estudió la neutralidad monetaria con la metodología de Fisher y Seater (1993) entre 1927 y 1998 para el PIB real (período en que Ecuador aún no se dolarizaba), concluyendo que no era posible rechazar las implicaciones de la neutralidad monetaria en el largo plazo.

Como puede verse, la amplia literatura no llega a un consenso sobre la neutralidad monetaria, además que no existen trabajos enfocados a economías dolarizadas. Quizá lo más cercano para tales economías (sin un enfoque explícito en la neutralidad monetaria) es, por ejemplo, el trabajo de Soto (2014) quien observó los determinantes de la demanda de especies monetarias (comportamiento de retiros bancarios) –dólares estadounidenses– en El Salvador entre el 2001 y el 2012 con modelos VAR y VEC, obteniendo que la actividad económica, los precios al consumidor, los créditos, los depósitos y las remesas familiares influyen significativamente en la demanda de efectivo. También podría citarse trabajos sobre la dolarización aplicados a Zimbabue como, por ejemplo, Pasara y Garidzirai (2020), quienes emplearon un modelo ARDL con datos trimestrales entre los años 2000-2014, y encontraron que, en dolarización, la inversión interna bruta y la apertura comercial se relacionan de manera positiva con el crecimiento económico8 .

Dado que ninguno de los trabajos citados ha estudiado explícitamente la neutralidad monetaria en dolarización, puede sugerirse que la presente investigación contribuye de forma nueva a la literatura. Tal contribución se plantea desde el estudio concreto del vínculo monetario-real en la economía dolarizada ecuatoriana en el período 2000-2019 (trimestral) desde un enfoque de cointegración y un modelo VEC.

II. Evaluando la neutralidad monetaria en la dolarización ecuatoriana

A. Metodología: cointegración y modelos de vectores de corrección de error

Siguiendo a Boschen y Mills (1995) es posible estudiar la neutralidad monetaria de largo plazo donde un incremento permanente en el stock de algún agregado monetario no tiene efectos duraderos en la producción. Para ello, pueden estimarse modelos de VEC entre variables monetarias y reales. Así, sea Xt = {yt,mt,vt}' un vector de p variables medidas en el período t donde ytes la producción, mtes un vector de variables monetarias nominales y vt es un vector de variables reales. De acuerdo con Lütkepohl (2005) puede plantearse la hipótesis de que entre estas variables hay una relación de equilibrio de largo plazo como sugiere la ecuación (1).

Las desviaciones de esta relación de equilibrio se representan en el vector zt = β'Xt. Si existe uno o más equilibrios de largo plazo, puede asumirse que los elementos de Xt siguen una tendencia estocástica común, provocando que zt = β'Xt sea estacionario incluso si cada variable individual no lo es (es integrado de orden 1, l (1), o superior) (Hamilton, 1994; Lütkepohl, 2005). En este caso se dice que las variables están cointegradas. En rigor, Xt es un proceso cointegrado de orden (d,b), Xt ∽ Cl (d,b), si los elementos de Xtson l (d) y existe un vector zt = β'Xt tal que zt ∽ (d - b) . El caso más común es que los elementos de Xtsean l (1) y zt sea l (0) entonces Xt ∽ Cl (1,1), donde β es un vector de cointegración que no necesariamente es único (Engle y Granger, 1987; Granger, 1981).

Para ilustrar la estimación de β asumamos un modelo VAR(2), como indica la ecuación (2).

Donde εt es ruido blanco estacionario, εt ∽ l (0) Con los respectivos arreglos algebraicos este modelo puede expresarse en términos de ΔXt, como indica la ecuación (3).

Donde Γ1 =Φ1 - lp,∏ = Φ1 + Φ2 - lp (∏ tiene dimensión pxp ). Asimismo, reordenando términos puede obtenerse la ecuación (4).

Si Xt ∽ l (1) entonces ΔXt y ΔXt-1 son estacionarios, por ende ΔXt - (μ + Γ1ΔXt-1 + εt) también es estacionario. Así, para que (4) tenga sentido, ∏Xt-2 igualmente debe ser estacionario. Sin embargo, como Xt-2 ∽ l (1), entonces la estacionariedad de ∏Xt-2 requiere que ∏ = AB' donde A es una matriz de coeficientes de corrección de error de corto plazo (que indican cómo las variables vuelven al equilibrio luego de sufrir una variación) y B = {β1,β2,...βr} es una matriz de vectores-columna de cointegración tales que B'Xt-2 ∽ l (0) . Para descomponer ∏ su rango r debe cumplir con 0<r<p, donde r muestra el número de vectores de cointegración9 . Si se cumplen estas condiciones, (3) representa un modelo VEC donde Γ1 estima los impactos acumulados de largo plazo asociados a ΔX1 y ∏ recoge las relaciones de cointegración (Pfaff, 2008)10. Por cierto, si (2) parte con un modelo VAR de orden mayor a dos es posible obtener un VEC con términos ΔXt-2,ΔXt-3 o de mayor retardo. Aquí, el número máximo de retardos se elige minimizando criterios de información o reduciendo la autocorrelación de εt.

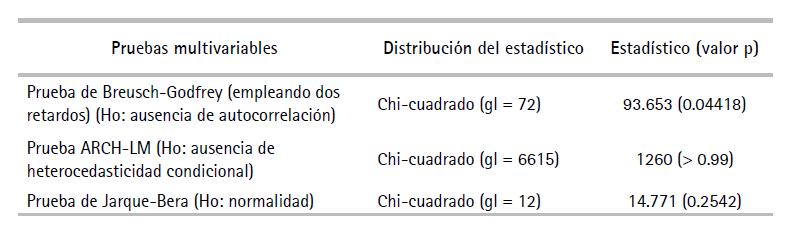

Por su parte, cuando se evidencia que Xt∽ l (1) usando por ejemplo la prueba Dickey-Fuller ampliada (ADF, por su sigla en inglés) sobre sus elementos, puede realizarse una prueba de la traza (y del valor propio máximo) para identificar el número de vectores de cointegración. Luego se puede estimar el modelo VEC empleando el método de máxima verosimilitud de Johansen (1988, 1991, 1995) y Johansen y Juselius (1990) 11, lo que requiere probar que los residuos son estacionarios y normales; tal validación puede hacerse con las pruebas multivariables de autocorrelación de Breusch-Godfrey, de ausencia de efectos de heterocedasticidad condicional autorregresiva (ARCH-LM) y de normalidad de Jarque-Bera.

Después, usando (2) pueden estimarse funciones impulso-respuesta ortogonales (Firo) que describen los efectos de un shock en una variable sobre las demás variables endógenas, y funciones de descomposición de la varianza del error de predicción (FDVE) para describir cuánto de la volatilidad de una variable se “explica” por las demás variables endógenas. Estos resultados se sustentan en la descomposición de Cholesky de la matriz de varianza-covarianza de εt , la cual asume que las variables se ordenan de la “menos endógena” a la “más endógena” (aquí pueden efectuarse pruebas de robustez con diferentes ordenamientos de variables) (Kilian y Lütkepohl, 2017; Tsay, 2005).

Como Xtcontiene variables no estacionarias, las Firo pueden converger a valores de largo plazo distintos de cero (o no converger), implicando la existencia de shocks permanentes; caso contrario, existen shocks transitorios. Así, cuando los shocks en variables monetarias mt no generan cambios permanentes en la producción yt, puede aceptarse que el dinero es neutral a largo plazo. A su vez, si los shocks sobre las variables reales yt,vt muestran efectos en mt, hay una posible endogeneidad monetaria12 (Boschen y Mills, 1995; Issaoui et al., 2015). Por último, pueden incluirse variables exógenas estacionarias (modelo VECX) y tratarlas como variables dummy (Johansen, 1991). Para simular los efectos de estas variables exógenas se les puede otorgar valores fuera de la muestra y estimar predicciones.

B. Descripción de datos y análisis de cointegración

La base de datos utilizada cubre un período desde el primer trimestre del año 2000 hasta el cuarto trimestre del 2019 (ochenta observaciones trimestrales) e incluye como representante de la producción yt al PIB real, como representantes de las variables monetarias mt a las especies monetarias en circulación (EMC), los depósitos a la vista (DEP) y el índice de precios al consumidor (todas nominales13), y como variables reales vt con posible incidencia en el vínculo producción-dinero, dada la condición dolarizada y abierta de la economía ecuatoriana, se incluye a una proxy del balance comercial real (importaciones reales/exportaciones reales, representando a la tendencia de salida de flujos de dólares del Ecuador con el resto del mundo por transacciones comerciales)14 y al saldo de deuda externa real15. Se agrega como variable exógena al precio del petróleo nominal para identificar sus potenciales efectos reales y monetarios; dicha exogeneidad se justifica considerando que Ecuador actúa como precio-aceptante en el mercado petrolero mundial (García-Albán et al., 2020). Los detalles de las variables se presentan en el cuadro 1. En todos los casos se toman datos en logaritmos y desestacionalizados16.

En el cuadro 2 se estudia el orden de integración de las variables seleccionadas con la prueba ADF, cuyos resultados sugieren que todas las variables monetarias y de precios son integradas de orden 1, por lo que las pruebas de cointegración que se presentan más adelante emplean estas variables en nivel; igual resultado se obtiene para el balance comercial real. En cambio, el PIB y la deuda externa reales se muestran como integradas de orden 2, de modo que las pruebas de cointegración utilizan las primeras diferencias de estas variables.

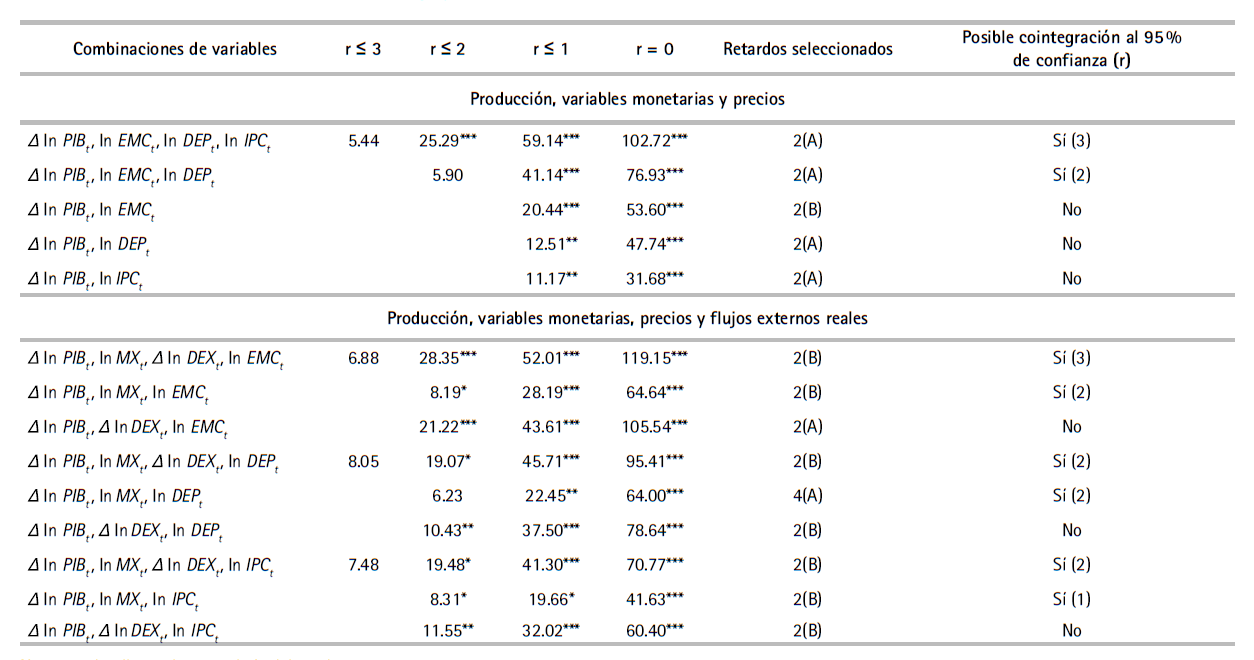

Identificados los órdenes de integración de las variables, se ejecutan múltiples pruebas de cointegración de forma análoga a Boschen y Mills (1995), dejando de lado al precio del petróleo dada su condición de variable exógena. Así, al comparar variables de un mismo tipo, el primer bloque del cuadro 3 evidencia posible cointegración entre todas las variables monetarias y de precios, tanto en comparaciones por parejas como en conjunto. Es decir, parece que entre variables monetarias existe un estrecho vínculo de largo plazo (por ejemplo, posible sustitución entre EMC y depósitos por cambios en la preferencia por efectivo17), a la vez que dichas variables muestran cointegración con los precios (por ejemplo, posible inflación monetaria). En cambio, el segundo bloque del cuadro 3 sugiere una potencial cointegración entre el balance comercial real y las variaciones de la deuda externa, pudiendo ser resultado de los movimientos similares de ambas variables durante la dolarización ecuatoriana: en los años de peor balance comercial (sobre todo petrolero) como 2015-2019 (donde aumentó la ratio importaciones/exportaciones) la deuda externa ecuatoriana tuvo un fuerte crecimiento (Acosta y Cajas-Guijarro, 2018)18.

Cuadro 1. Variables incluidas en el modelo vectorial de corrección de errorBCE: Banco Central del Ecuador. INEC: Instituto Nacional de Estadísticas y Censos. AIE: Administración de Información de Energía de Estados Unidos.

Nota:el precio del petróleo se incluye en términos nominales, pues es la práctica usual en la literatura especializada (Cajas-Guijarro et al., 2022).

Fuente: elaboración propia.

Cuadro 2. Prueba de Dickey-Fuller ampliada

Nota:prueba de Dickey-Fuller ampliada. Ho: existe al menos una raíz unitaria (proceso no estacionario). Ha: no existe raíz unitaria (proceso estacionario). Para variables en nivel se realizaron pruebas con regresiones que incluyeron seis retardos, una constante y una tendencia temporal, tal como en Boschen y Mills (1995). Para variables en diferencias se aplicaron pruebas con seis retardos sin constante ni tendencia. Se adopta un nivel de confianza del 95%.

Fuente: elaboración propia.

Por su parte, en el primer bloque del cuadro 4 se presentan pruebas de cointegración comparando a las variables monetarias y de precios con las variables de flujos externos reales, sugiriendo posibles cointegraciones entre EMC y balance comercial real y entre precios y deuda externa real. Asimismo, existen varias cointegraciones en grupos que incluyen a ambos tipos de variables. Tales resultados (junto con las relaciones de largo plazo entre variables monetarias del primer bloque del cuadro 3) podrían reflejar la necesidad de la economía ecuatoriana de sostener su liquidez limitando la salida de dólares a causa de las importaciones reales (o incrementando las exportaciones reales), y generando ingresos de dólares por deuda externa. Esta interpretación se refuerza con el modelo VEC expuesto más adelante. En cambio, el segundo bloque del cuadro 4 compara al PIB real con los flujos externos reales, sugiriendo una posible cointegración entre producción y balance comercial real (resultado que tiene sentido dado el alto grado de apertura comercial ecuatoriana19) y una cointegración adicional si en ese grupo se incluye a la deuda externa (posiblemente causada por la cointegración balance-deuda identificada en el segundo bloque del cuadro 4).

Cuadro 3. Pruebas de cointegración entre variables de un mismo tipo

Nota:prueba de cointegración de Johansen (estadístico traza, r = número de vectores de cointegración). Ho: existen r ≤ k vectores de cointegración. Ha: existen r > k vectores de cointegración. *Significancia al 90% de confianza; **Significancia al 95% de confianza; ***Significancia al 99% de confianza. (A) A menos que se diga lo contrario, se escogieron los retardos que minimizan dos o más de los criterios de información AIC, HQ, SC y FPE. Todas las pruebas de cointegración se hicieron considerando una constante en la relación de largo plazo. (B) Se eligió un número de rezagos igual a dos (usualmente fue el segundo que minimizó los criterios de información) dado que el primer número de retardos fue igual a uno o superior a seis.

Fuente: elaboración propia.

Por último, en el primer bloque del cuadro 5 se realizan pruebas de cointegración entre el PIB real y variables monetarias y de precios, donde las comparaciones por parejas muestran que la producción no registra cointegración con ningún agregado monetario ni con los precios, resultado similar al reportado por Boschen y Mills (1995) (ver su cuadro 4, panel A), quienes lo interpretan como evidencia a favor de la neutralidad del dinero a largo plazo. Sin embargo, surgen dudas sobre la neutralidad en el caso ecuatoriano, pues el grupo formado por el PIB real, variables monetarias y precios en conjunto muestra tres vectores de cointegración, un vector adicional al que se encuentra si se retira del grupo al PIB (ver primer bloque del cuadro 3). Tal resultado genera dudas pues, según la interpretación de neutralidad monetaria de Boschen y Mills (1995), se esperaría que la producción no genere nuevos vectores de cointegración.

Cuadro 4. Pruebas de cointegración comparando variables monetarias y producción con flujos externos reales

Nota:ver detalles en la nota al pie del cuadro 3.

Fuente: elaboración propia.

Además, aunque no existe una relación de largo plazo directa entre variables monetarias y producción real en comparaciones por parejas, cabe recordar de los cuadros 3 y 4 que pueden existir vínculos complejos entre producción, variables monetarias y flujos externos reales. Por tanto, para la economía ecuatoriana –dolarizada y de alta apertura comercial– parece relevante considerar la interacción conjunta de estas variables. Esta intuición se refuerza con las pruebas presentadas en el segundo bloque del cuadro 5, donde existe evidencia de varias posibles cointegraciones entre variables reales y monetarias. Dadas estas posibilidades, pasamos a revisar los resultados del modelo VEC planteado en la siguiente sección.

Cuadro 5. Pruebas de neutralidad de largo plazo (Boschen y Mills, 1995)

Nota:ver detalles en la nota al pie del cuadro 3.

Fuente: elaboración propia.

C. Estimación de un modelo vectorial de corrección de error monetario-real

El modelo VEC estimado en este trabajo cuenta con la estructura que se muestra en la ecuación (5).

Donde Xt = {ΔInDEXt,InDEPt,InEMCt,InIPCt,ΔInPIBt,InMXt} agrupa a las variables endógenas, mientras que ΔInPETt se incluye como variable exógena (notando, por el cuadro 2, que esta variable es estacionaria) para simular el comportamiento de Xt ante el shock vivido en el precio del petróleo en el 2020 durante la crisis mundial del coronavirus20. Igualmente, se incluye un vector de variables dummyDt = {D[2004,2006]t,D[2007,2009]t,[D[2010,2014]t,D[2015,2019]t} tales que DWt = 1 si t ∈W y DWt = 0 en otro caso. Estas variables dummy buscan controlar el efecto de diferentes períodos de la vida económica ecuatoriana en dolarización (2004-2006: recuperación del precio del petróleo; 2007-2009: crisis internacional; 2010-2014: boom petrolero; 2015-2019: estancamiento económico) (Acosta, 2012; Acosta y Cajas-Guijarro, 2018; Cajas-Guijarro, 2020). También se incluye una tendencia temporal en las relaciones de cointegración y se emplean dos rezagos en el modelo VEC, pues dicha especificación brinda los mejores resultados al evaluar los supuestos de no autocorrelación, no heterocedasticidad y normalidad de εt (ver cuadro 9).

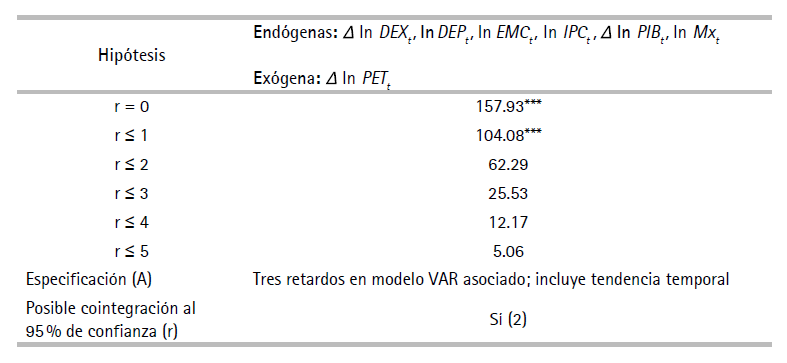

Para descomponer ∏ = AB' de la ecuación (5) se aplica la prueba de cointegración de Johansen (ver cuadro 6), la cual sugiere la existencia de dos vectores de cointegración (r=2) cuyos valores estimados  se presentan en el cuadro 7. Considerando estos dos vectores de cointegración, el cuadro 8 presenta los parámetros estimados del modelo VEC, destacándose la poca significancia de los regresores (y el bajo nivel de ajuste) en la ecuación del PIB, sugiriendo que el conjunto de variables monetarias y de flujos externos reales consideradas son insuficientes para describir las fluctuaciones de la producción. Este resultado parece favorable a la neutralidad monetaria, más aún si se nota que a lo sumo los precios aparecen como un regresor significativo en la ecuación del PIB, quizá reflejando de forma indirecta los efectos de fluctuaciones de demanda. Por su parte, las ecuaciones de las EMC y de los DEP tienen al PIB como regresor significativo (sobre todo Δ2InPIBt-2 ), resultado favorable a la endogeneidad monetaria.

se presentan en el cuadro 7. Considerando estos dos vectores de cointegración, el cuadro 8 presenta los parámetros estimados del modelo VEC, destacándose la poca significancia de los regresores (y el bajo nivel de ajuste) en la ecuación del PIB, sugiriendo que el conjunto de variables monetarias y de flujos externos reales consideradas son insuficientes para describir las fluctuaciones de la producción. Este resultado parece favorable a la neutralidad monetaria, más aún si se nota que a lo sumo los precios aparecen como un regresor significativo en la ecuación del PIB, quizá reflejando de forma indirecta los efectos de fluctuaciones de demanda. Por su parte, las ecuaciones de las EMC y de los DEP tienen al PIB como regresor significativo (sobre todo Δ2InPIBt-2 ), resultado favorable a la endogeneidad monetaria.

Cuadro 6. Prueba de cointegración de Johansen

Nota:prueba de cointegración de Johansen (estadístico traza, r = número de vectores de cointegración). Ho: existen r ≤ k vectores de cointegración. Ha: existen r > k vectores de cointegración. *Significancia al 90% de confianza; **Significancia al 95% de confianza; ***Significancia al 99% de confianza. (A) La prueba de cointegración se realizó considerando el modelo VEC que mejor desenvolvimiento presentó en sus residuos.

Fuente: elaboración propia.

Cuadro 7. Matriz (normalizada) de relaciones de cointegración

Nota:cada columna representa un vector de cointegración. La normalización aplica la representación triangular sugerida por Johansen (1995) (Lütkepohl, 2005). (A) Prueba de ratio de verosimilitud de restricciones sobre los vectores de cointegración aplicada a cada coeficiente individual. Ho: el coeficiente individual es nulo. (B) Prueba de ratio de verosimilitud de restricciones sobre los vectores de cointegración aplicada a todos los coeficientes de una misma variable. Ho: todos los coeficientes de la variable son nulos. *Significancia al 90% de confianza; **Significancia al 95% de confianza; ***Significancia al 99% de confianza.

Fuente: elaboración propia.

Cuadro 8. Parámetros estimados para cada ecuación del modelo vectorial de corrección de error

Nota:cada columna representa una ecuación del modelo VEC. *Significancia al 90% de confianza; **Significancia al 95% de confianza; ***Significancia al 99% de confianza.

Fuente: elaboración propia.

D. Funciones impulso-respuesta, descomposición de varianza y simulación de un shock petrolero

Para estimar las Firo es necesario que las variables Xt del modelo (5) se ordenen de la “menos” a la “más endógena” en términos contemporáneos. En el contexto teórico, este orden de variables responde a la motivación planteada al inicio del artículo: se busca un orden que evalúe la posibilidad de que la neutralidad monetaria en dolarización provoque que los regímenes de crecimiento sostenidos en la expansión de la oferta monetaria vía deuda externa (o flujos similares) pierdan efectividad en el estímulo de la economía real sobre todo a largo plazo.

En ese sentido, consideremos el siguiente ejemplo que, de hecho, se inspira en el caso ecuatoriano: (i) el sector público y las empresas privadas adquieren nueva deuda externa para expandir su acumulación de capital (e inducir al crecimiento) por encima de sus restricciones presupuestarias locales21; (ii) como efecto inmediato en dolarización, se expande la oferta monetaria en la forma de depósitos-créditos (la deuda externa ingresa al sistema financiero22) y luego también en la forma de moneda circulante (se extrae dinero del sistema financiero para pagos en actividades de alta informalidad laboral como, por ejemplo, la construcción23); (iii) la expansión de la oferta monetaria contribuye a una expansión de la demanda que puede empujar al incremento de los precios; (iv) si no existe neutralidad monetaria de corto plazo, la expansión de la oferta monetaria induce el crecimiento de la producción real; (v) si se tiene una economía pequeña, abierta y dependiente, el crecimiento de la demanda y de la producción requiere de un aumento de las importaciones (por ejemplo, mayores insumos, materias primas, bienes de capital, bienes de consumo24) que en dolarización puede generar una presión monetaria por la salida de recursos dependiendo también del nivel de las exportaciones25.

Desde este ejemplo surge el siguiente orden de variables para el modelo VEC: deuda externa (ΔInDEXt), DEP (InDEPt), EMC (InEMCt), precios (InIPCt), producción real (ΔInPIBt) y ratio importaciones/exportaciones (InMXt). Este orden permite estimar las posibles implicaciones de la neutralidad monetaria y el endeudamiento externo en dolarización. En particular, si existe neutralidad de largo plazo, la etapa (iv) del ejemplo cambia a una situación donde no hay crecimiento económico pese a que la nueva deuda externa expande la oferta monetaria. Así, con el paso del tiempo, la neutralidad monetaria podría llevar a que una economía dolarizada quede entrampada en una liquidez altamente dependiente de los flujos externos, al mismo tiempo que esos flujos dejan de estimular la economía real26. En este contexto, los precios del petróleo actúan como una variable exógena que podría exacerbar las necesidades de endeudamiento externo sobre todo en una economía altamente especializada en productos primarios27.

Al emplear este orden de variables como caso base28 se obtienen múltiples Firo. Un primer grupo sugiere que un shock exógeno positivo (incremento de una desviación estándar) en el flujo de deuda externa (ΔInDEXt) (figura 1, bloque A) incrementa significativamente29 y a largo plazo los flujos futuros de deuda (ΔInDEXt ⇒ ΔInDEXt). A su vez, ante un shock de deuda hay un aumento significativo y permanente en las EMC (ΔInDEXt ⇒ InEMCt); así, la economía ecuatoriana parece sufrir una significativa dependencia de su moneda circulante (dólar) con respecto a la deuda externa (pública y privada).

Por su parte, un shock en los DEP (InDEPt) (figura 1, bloque B) incrementa de forma significativa y persistente a su propio nivel (InDEPt ⇒ InDEPt), a más de aumentar de forma significativa y de largo plazo al dinero circulante (InDEPt ⇒ InEMCt). Así, tanto la deuda externa como los depósitos son fuentes que alimentan significativamente al dinero en efectivo que circula en la economía ecuatoriana dolarizada. En cuanto al efecto de los depósitos sobre la producción (InDEPt ⇒ ΔInPIBt), surge un resultado central: a corto plazo, mayores depósitos estimulan al crecimiento significativo del producto, pero con el tiempo el efecto se anula hasta volverse no significativo; es decir, hay evidencia a favor de la neutralidad monetaria de los depósitos a largo plazo. Dicha neutralidad puede asociarse, al menos, a dos efectos adicionales. Por un lado, el aumento de depósitos lleva el crecimiento permanente y significativo de los precios (InDEPt ⇒ InIPCt), reflejando una inflación monetaria por expansión de depósitos. Por otro, dicho shock incrementa de forma significativa y permanente la ratio importaciones/exportaciones (InDEPt ⇒ InMXt). Ambos efectos de aumento de precios y de importaciones relativas al parecer contribuyen a anular el efecto expansivo de los depósitos a largo plazo.

Entre los efectos de un shock en la moneda circulante (InEMCt) (figura 1, bloque C) destaca la ausencia de cambios significativos en la producción (InEMCt ⇒ ΔInPIBt), pese a que el shock genera un aumento permanente y significativo en el propio circulante (InEMCt ⇒ ΔInEMCt); tal resultado evidencia una neutralidad monetaria del circulante tanto a corto como a largo plazo. Asimismo, no se identifican efectos significativos en precios (InEMCt ⇒ ΔInIPCt), indicando la posibilidad de que la inflación no responde al circulante. A su vez, el shock en las especies monetarias tiende a aumentar la deuda externa (InEMCt ⇒ ΔInDEXt) y a reducir los depósitos (InEMCt ⇒ InDEPt) de forma significativa a corto plazo; ambos efectos refuerzan la tendencia a que un mayor circulante presiona al endeudamiento externo y a reducir los depósitos a corto plazo. También hay una contracción significativa y permanente en la ratio importaciones/exportaciones (InEMCt ⇒ InMXt), pudiendo asumirse que un mayor circulante parece enfocarse más en transacciones locales (o posiblemente en atesoramiento) que en importaciones.

En cuanto a un aumento en precios (InIPCt) (figura 1, bloque D), se nota la tendencia a incrementar significativamente la moneda circulante (InIPCt ⇒ InEMCt) a la vez que no se observa efecto significativo sobre los depósitos (InIPCt ⇒ InDEPt). Este resultado podría revelar que, ante un aumento exógeno de precios, el público tiende a reponer su demanda de saldos reales demandando mayor dinero circulante sin aumentar los depósitos, resultado que podría tomarse como favorable a la hipótesis de que en la economía ecuatoriana dolarizada existiría una posible preferencia por el efectivo (ver Missaglia, 2016, 2021).

Por otra parte, los shocks de producción (ΔInPIBt) (figura 1, bloque E) tienden significativamente a generar un incremento permanente en la producción futura (ΔInPIBt ⇒ ΔInPIBt). A su vez parece existir una tendencia procíclica de las importaciones pues, ante un aumento del producto la ratio importaciones/exportaciones reales crece de manera significativa, al menos a corto plazo (ΔInPIBt ⇒ InMXt). En el escenario monetario, un shock en la producción genera un incremento permanente y significativo en los depósitos (ΔInPIBt ⇒ InDEPt), pero no muestra efectos significativos en la moneda circulante (ΔInPIBt ⇒ InEMCt). Ambos resultados apuntan a la posibilidad de una heterogeneidad monetaria en la economía dolarizada ecuatoriana: con respecto a la producción, existiría endogeneidad de largo plazo en depósitos y no-endogeneidad en moneda circulante. Aquí cabe recordar que el circulante es sensible a la deuda externa y a los depósitos, ocasionándose una interacción monetaria-real compleja que, sin embargo, no afecta a los resultados asociados a la neutralidad monetaria.

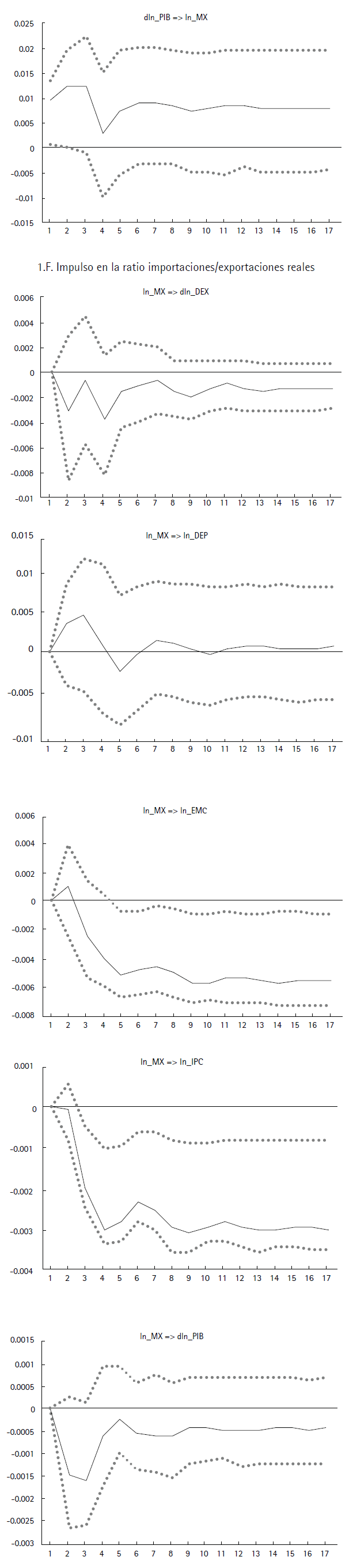

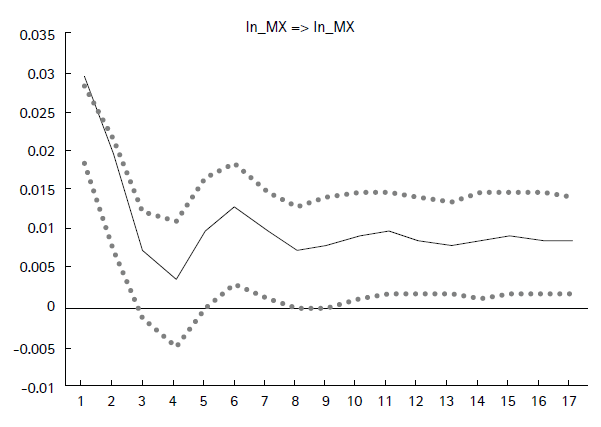

Con respecto a los efectos de un shock en la ratio importaciones/exportaciones reales (InMXt) (figura 1, bloque F) destaca la tendencia de la propia ratio a sostener un nivel significativamente mayor luego del shock (InMXt ⇒ InMXt). A la par, el shock en la ratio importaciones/exportaciones reduce la moneda circulante (InMXt ⇒ InEMCt) en el largo plazo y de forma significativa, sugiriendo una tendencia a la expulsión de circulante por saldos reales desfavorables en el balance comercial. Dicha contracción de las especies monetarias posiblemente ayuda a comprender la tendencia a la contracción de forma persistente y significativa de los precios ante el incremento de las importaciones relativas (InMXt ⇒ InIPCt), en tanto que un menor circulante interno puede derivar en una tendencia deflacionaria, pues una mayor parte de la demanda se terminaría cubriendo con productos importados antes que con producción local30.

Fuente: elaboración propia.

Figura 1. Funciones impulso-respuesta ortogonalesNota: intervalos al 95% de confianza construidos con 200 simulaciones por Bootstrap (empleando los paquetes vars y urca en R).

Fuente: elaboración propia.

Figura 1. Funciones impulso-respuesta ortogonales (Cont...)Nota: intervalos al 95% de confianza construidos con 200 simulaciones por Bootstrap (empleando los paquetes vars y urca en R).

Fuente: elaboración propia.

Figura 1. Funciones impulso-respuesta ortogonales (Cont...)Nota: intervalos al 95% de confianza construidos con 200 simulaciones por Bootstrap (empleando los paquetes vars y urca en R).

Fuente: elaboración propia.

Figura 1. Funciones impulso-respuesta ortogonales (Cont...)Nota: intervalos al 95% de confianza construidos con 200 simulaciones por Bootstrap (empleando los paquetes vars y urca en R).

Fuente: elaboración propia.

Figura 1. Funciones impulso-respuesta ortogonales (Cont...)Nota: intervalos al 95% de confianza construidos con 200 simulaciones por Bootstrap (empleando los paquetes vars y urca en R).

Fuente: elaboración propia.

Figura 1. Funciones impulso-respuesta ortogonales (Cont...)Nota: intervalos al 95% de confianza construidos con 200 simulaciones por Bootstrap (empleando los paquetes vars y urca en R).

Fuente: elaboración propia.

Figura 1. Funciones impulso-respuesta ortogonales (Cont...)Nota: intervalos al 95% de confianza construidos con 200 simulaciones por Bootstrap (empleando los paquetes vars y urca en R).

Pasando a la estimación de la FDVE para un horizonte de 16 trimestres, se encuentran varios patrones llamativos (figura 2). Por ejemplo, casi 24 % de la volatilidad de los flujos de deuda externa (ΔInDEXt) se debe a los depósitos (12.4 puntos porcentuales [pp.]) y a las EMC (11.3 pp.) como reflejo de que, al pasar el tiempo, una fracción relevante de la deuda es empujada por la dinámica monetaria del Ecuador dolarizado. En los depósitos (InDEPt) se refuerza la tendencia a la endogeneidad monetaria, pues 11.2 % de su volatilidad se asocia a la producción, mientras que 6.7 % se vincula a la deuda externa.

Un caso peculiar se da en las EMC (InEMCt), pues 25 % de su volatilidad se asocia a los flujos de deuda externa, seguido por 18.2 % vinculado a los depósitos (precisamente dos de las principales fuentes que alimentan los dólares circulantes en la economía ecuatoriana); más abajo se ubica el aporte de 7.1 % de la ratio importaciones/exportaciones reales, 6.4 % de los precios y 5.8 % de la producción (proporción mucho menor al aporte que la producción hace a la volatilidad de los depósitos, ratificándose la tendencia a una condición heterogénea de la endogeneidad monetaria). Respecto a la volatilidad de los precios (InIPCt), destaca que casi 30 % se relaciona con los depósitos (inflación monetaria vía depósitos) y 12.3 % con la ratio importaciones/exportaciones reales.

En cuanto a la volatilidad de la producción (ΔInPIBt), las variables monetarias apenas suman un aporte de 5.1%, resultado claro de la total neutralidad de la moneda circulante (aporte de 1.1 pp.) y de la neutralidad de largo plazo de los depósitos (aporte de 4 pp.); de hecho, los precios poseen un mayor aporte a la volatilidad del producto al participar con 8%. Y sobre la volatilidad de la ratio importaciones/exportaciones reales (InMXt), también existen aportes diversos con más de 38% asociado a variables monetarias (29.8 pp. a depósitos y casi 9 pp. a moneda circulante), seguido por un aporte de casi 17% asociado a los precios, 14.7% asociado a la deuda externa y 9.9% asociado a la producción. Esta diversidad de aportes parece dar cuenta de la fuerte endogeneidad que parecen sufrir en especial las importaciones de la economía ecuatoriana dolarizada.

Fuente: elaboración propia.

Figura 2. Funciones de descomposición de la varianza del error de predicción

Por último, es posible simular el comportamiento de las variables endógenas del modelo VEC usando información de las fluctuaciones del precio del petróleo (ΔInPETt) disponible para los cuatro trimestres del año 2020 (figura 3). Cabe aclarar que dicha simulación no tiene fines predictivos (pues en el 2020 la crisis del coronavirus afectó a muchas variables y factores que no se consideran en este trabajo), sino que ilustra cualitativamente el comportamiento del modelo ante shocks en una de las variables exógenas más influyentes en la vida económica del Ecuador contemporáneo.

Al realizar dicha simulación (figura 4), se nota una fuerte tendencia de la economía dolarizada ecuatoriana a incrementar sus flujos de deuda externa (ΔInDEXt) ante caídas drásticas en el precio del petróleo (como ilustra la profunda caída del precio petrolero y el pico de deuda visibles en las simulaciones al segundo trimestre del 2020). Tal ampliación de deuda alimenta de forma inmediata la expansión de las EMC (InEMCt), mientras que los depósitos (InDEPt) y los precios (InIPCt) siguen arrastrando un relativo estancamiento. Pese a que la deuda externa compensa el efecto de la caída del precio del petróleo sobre las EMC, al ser neutral este agregado monetario tanto a corto como a largo plazo (figura 1, bloque C,InEMCt ⇒ ΔInPIBt), resulta que el producto (ΔInPIBt) sigue arrastrando su estancamiento con variaciones negativas similares a años previos al 2020; recién en el tercer trimestre, y con una recuperación significativa del precio del petróleo, la producción muestra cierta mejoría, pero al mismo tiempo se va expandiendo la ratio importaciones/exportaciones reales (InMXt).

Fuente: elaboración propia con base en AIE.

Figura 3. Información del precio del petróleo trimestral entre 2015-2020

En resumen, la simulación sugiere que ante un shock petrolero negativo, los intentos de estabilizar y recuperar la economía dolarizada ecuatoriana incrementando el endeudamiento externo solo expanden la moneda en circulación, pero no parecen suficientes para generar mejoras en la actividad económica real (e incluso cualquier ligera recuperación puede mermarse por la presión a la salida de recursos vía importaciones), posiblemente a causa de la neutralidad monetaria de dicho dinero circulante. Tal resultado parece consistente con la grave situación de la economía ecuatoriana vivida desde fines del 2014 hasta el 2019: a la par de la caída del precio del barril de petróleo (de 100 dólares a menos de 34 dólares por barril de crudo WTI entre el segundo trimestre del 2014 y el primer trimestre del 2016) y el posterior estancamiento del precio (entre 50 dólares y 60 dólares por barril hasta el cuarto trimestre del 2019), el Ecuador ha acelerado su endeudamiento externo (público y privado) pasando de 20 mil a más de 52 mil millones de dólares (aumento de 20.5 a 48.6 % del PIB). Pese a ese endeudamiento creciente, el ingreso per cápita entre el 2014 y el 2019 se ha estancado en alrededor de 6300 dólares por habitante, mientras que en el mismo período el empleo pleno se ha debilitado y estancando al absorber solo entre 35 % y 40 % de la población económicamente activa31.

Fuente: elaboración propia.

Figura 4. Simulación del efecto de un shock petrolero sobre variables endógenasNota: intervalos al 95% de confianza. Se asume como único shock en el 2020 al cambio en el precio del petróleo.

Así, aunque hay múltiples factores que quedan por ser estudiados, el vínculo monetario-real presentado en este trabajo brinda pistas para comprender mejor cómo, pese al fuerte endeudamiento, persiste el estancamiento de la economía ecuatoriana en dolarización (sin mencionar el colapso vivido en el 2020 por la crisis del coronavirus, cuyos efectos van más allá de un shock negativo en el precio del petróleo).

III. Conclusión

La neutralidad monetaria –entendida como la falta de efectos de corto o largo plazo sobre la producción (y otras variables reales) a causa de cambios en las variables monetarias– es una cuestión que aún no tiene una respuesta definitiva. La literatura empírica disponible expone resultados heterogéneos, pero no parece existir evidencia específica para una economía dolarizada, pequeña y abierta como la del Ecuador que, además, parece sostener su esquema monetario con deuda externa. En ese sentido, el presente artículo ha buscado contribuir con el estudio de la neutralidad monetaria en la economía ecuatoriana empleando un enfoque de cointegración y un modelo VEC.

Dicho modelo VEC aplicado al caso ecuatoriano brinda evidencia a favor de la hipótesis de la neutralidad monetaria de corto y de largo plazo con respecto a las EMC (dinero circulante) y una neutralidad monetaria de largo plazo con respecto a los DEP. Además, el modelo ha permitido identificar ciertas relaciones entre variables monetarias y reales en un contexto de dolarización que pueden motivar a estudios futuros. Por ejemplo, con respecto a la moneda circulante en la economía ecuatoriana (dólar) pueden plantearse como hipótesis: la existencia de una dependencia de dicho circulante con respecto a la deuda externa (pública y privada); la tendencia a que la deuda externa y los DEP estén entre las principales fuentes que alimentan al circulante (sobre todo, en épocas de caída de precios del petróleo, cuando el aumento del circulante presiona a incrementar el endeudamiento y a reducir los depósitos); y la tendencia a la expulsión de circulante cuando existen saldos desfavorables en el balance comercial.

A su vez, en términos de inflación también surgen algunos patrones que podrían motivar a estudios futuros. Por ejemplo, identificamos la posibilidad de: una inflación monetaria asociada más a la expansión de DEP que a la expansión del dinero circulante; la tendencia a que el aumento de precios y de las importaciones anule el potencial impacto de los depósitos sobre el producto a largo plazo (además que, en el caso de las importaciones, parece existir un fuerte comportamiento procíclico); la tendencia a una histéresis de precios (una vez que los precios crecen ante un shock exógeno, parece difícil que retornen a sus niveles originales); ante incrementos de precios, parece existir cierta tendencia a que aumente la preferencia por el efectivo. Con respecto a los efectos del producto sobre las variables monetarias, se identifica una posible endogeneidad monetaria de largo plazo en depósitos y no-endogeneidad en la moneda circulante (característica que podría ser propia de un esquema dolarizado donde el dinero circulante es altamente dependiente de los flujos externos más que de la dinámica económica local).

Por último, con fines cualitativos, se realizó una simulación para describir el comportamiento de las variables endógenas del modelo VEC ante un shock petrolero negativo como el que se vivió en el 2020 durante los inicios de la crisis global del coronavirus. Resultado de esa simulación se pudo identificar la marcada tendencia a que, ante un shock petrolero negativo, la economía dolarizada ecuatoriana busca estabilizar y mantener la expansión de su moneda circulante a través de endeudamiento externo. Sin embargo, dicha estabilización monetaria no parece suficiente para generar mejoras en la actividad económica real (e incluso cualquier ligera recuperación puede mermarse por la presión a la salida de recursos vía importaciones). En ese sentido, la posibilidad de que efectivamente exista neutralidad monetaria en la economía dolarizada ecuatoriana puede ser relevante para comprender cómo, pese al acelerado endeudamiento externo registrado sobre todo desde el 2015 (y que claramente ha contribuido a estabilizar al dinero circulante y a las cadenas de pagos locales), ha sido incapaz de sacar al país de un estancamiento económico –y social– de más de media década.