Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Cuadernos de Contabilidad

Print version ISSN 0123-1472

Cuad. Contab. vol.10 no.27 Bogotá July/Dec. 2009

Mecanismos de contabilidad para prevenir y detectar el lavado de activos en Colombia*

Accounting mechanisms to prevent and detect asset laundering in Colombia

Mecanismos de contabilidade para prevenir e detectar o lavado de dinheiro na Colômbia

*Artículo científico. Este trabajo es producto del proyecto de investigación La auditoría forense frente a la detección, prevención e investigación del lavado de activos, cuyo objetivo es presentar la auditoría forense como una opción válida para combatir el fenómeno del lavado de activos en Colombia con la aplicación de las técnicas y procedimientos que le son propios. Fecha de inicio: 15 de enero de 2007. Fecha de finalización estimada: 14 de enero de 2008.

**Contadora pública, Pontificia Universidad Javeriana. Docente en contabilidad financiera, Pontificia Universidad Javeriana. Especialista en derecho tributario, Universidad Externado de Colombia.

Correo electrónico: sandramilena1102@gmail.com.

Fecha de recepción: 16 de febrero de 2010 Fecha de aceptación: 30 de marzo de 2010

Bareño-Dueñas, Sandra Milena (2009). Mecanismos de contabilidad para prevenir y detectar el lavado de activos en Colombia. Cuadernos de Contabilidad, 10 (27), 341-357.

Resumen

Se realiza un acercamiento crítico al fenómeno del lavado de activos al profundizar en los mecanismos contables para prevenirlo y detectarlo, y encontrar los elementos que permitan mejorarlos en Colombia.

La auditoría forense es el elemento alternativo para mejorar los mecanismos de contabilidad existentes, ya que ésta debe ir enfocada no sólo a detectar sino también a prevenir. Así como las auditorías tradicionales evalúan el cumplimiento de los procedimientos contables, administrativos, de gestión y la razonabilidad de las cifras de los estados financieros, es necesario que en el campo del lavado de activos la auditoría forense sea una forma de prevenir y detectar el delito, al evaluar la gestión interna de la empresa en el cumplimiento de normas y procedimientos establecidos, y examinar el control interno en lo relacionado con la prevención y detección del lavado de activos.

En la mayoría de las situaciones, la auditoría forense se aplica cuando el fenómeno ya ha ocurrido y se convierte en una medida de detección, pero se considera vital conocer bajo qué medidas se da el fenómeno para prevenirlo y evitar que vuelva a ocurrir. En ese orden de ideas, la auditoría forense debería ser un elemento proactivo y no reactivo.

Palabras clave autor: Lavado de activos, prevención, detección, mecanismos contables, auditoría forense.

Palabras clave descriptor: Lavado de dinero, auditoría forense, prevención del delito.

Abstract

We attempt here a critical approach to the phenomenon of asset laundering by examining possible accounting mechanisms to prevent and detect the former and thus, find elements to improve such mechanisms in Colombia.

A forensic audit could constitute the alternative element to improve the current accounting mechanisms, since the latter should not only focus on detection but on prevention. In much the same way in which conventional audits evaluate compliance with accounting, administrative, and management procedures plus the reasonableness of the figures shown by the financial statements, it is necessary that, as far as asset laundering is concerned, a forensic audit becomes a way of crime prevention and detection by assessing the internal management of the company vis-à-vis its compliance with established procedures and regulations and examining its internal control in matters related to asset laundering prevention and detection.

In most cases, a forensic audit is implemented only when the event has already happened and therefore it enters only as a detection measure, but it is of crucial importance to get to know under which measures the phenomenon takes place in order to prevent it and avoid its recurrence; in this sense, a forensic audit should be a proactive element, not a reactive one.

Key words author: Asset laundering, prevention, detection, accounting mechanisms, forensic audit.

Key words plus: Money Laundering, Forensic audit, Crime prevention.

Resumo

Realiza-se uma aproximação crítica ao fenômeno do lavado de dinheiro ao aprofundar nos mecanismos contábeis para preveni-lo e detectá-lo, e encontrar os elementos que permitam melhorá-los na Colômbia.

A auditoría forense (auditoria forense) é o elemento alternativo para melhorar os mecanismos de contabilidade existentes, já que esta deve ir enfocada não só a detectar senão também a prevenir.

Assim como as auditorias tradicionais avaliam o cumprimento dos procedimentos contábeis, administrativos, de gestão e a racionabilidade das cifras dos estados financeiros, é necessário que no campo do lavado de dinheiro a auditoria forense seja uma forma de prevenir e detectar o delito, ao avaliar La gestão interna da empresa no cumprimento de normas e procedimentos estabelecidos, e examinar a controle interna no relacionado com a prevenção e detecção do lavado de dinheiro.

Na maioria das situaçôes, a auditoria forense se aplica quando o fenômeno já tem sucedido e se converte em uma medida de detecção, más se considera vital conhecer baixo que medidas se dão o fenômeno para preveni-lo e evitar que volva a ocorrer. Nessa ordem de idéias, a auditoria forense deveria ser um elemento proativo e não reativo.

Palavras-chave autor: Lavado de dinheiro, prevenção, detecção, mecanismos contábeis, auditoria forense.

Palavras chave descritor: blanqueo de dinheiro, auditoria forense, prevenção ao crime.

Introducción

En los últimos tiempos, en el mundo han surgido grandes escándalos relacionados con el lavado de activos. Este delito es de alto impacto, pues no sólo tiene afectación en países desarrollados sino también en países en proceso de desarrollo. Por este motivo, los gobiernos de las diferentes naciones se preocupan cada vez más por la creación de nuevas leyes que prevengan, detecten y sancionen esta actividad ilícita y buscan generar en los ciudadanos conciencia para que informen a las autoridades cualquier circunstancia sospechosa.

En la actualidad, el lavado de activos no sólo hace referencia a las actividades relacionadas con el narcotráfico, sino que también proviene de actividades ilícitas como extorsión, secuestro, tráfico de migrantes, trata de personas, enriquecimiento ilícito y tráfico de armas, entre otras. A su vez, las organizaciones criminales utilizan casas de cambio, bancos y entidades de depósito tanto públicas como privadas, compañías de seguro, corredores de valores, casinos, agentes inmobiliarios... para cometer el lavado de activos.

Muchos organismos internacionales se encargan de la prevención, control y detección del lavado de activos. En 1989, el Grupo de los siete países industrializados (G-7) creó la organización de vigilancia global de lavado de dinero llamada Grupo de Acción Financiera Internacional [Financial Action Task Force], FATF-GAFI, con la secretaría de la Organización de Cooperación Económica y de Desarrollo, OECD, con sede en París. En 1990, el GAFI expidió su primer informe anual, Las 40 recomendaciones del GAFI sobre acciones que los gobiernos deben tomar para combatir el lavado de dinero. Además, hay otros organismos como la Comisión Interamericana para el Control del Abuso de Drogas, CICAD; el Grupo Egmont; el Grupo Asia/Pacífico, APG; el Grupo de Acción Financiera del Caribe, CFATF-GAFIC; Grupo Euroasiático contra el Blanqueo de Dinero y la Financiación Terrorista, EAG; Grupo del Este y del Sur de África, ESAAMLG; el Grupo de Acción Financiera de Sudamérica, GAFISUD; y el Grupo de Expertos sobre Lavado de Activos, GELA, entre otros.

La legislación colombiana en materia de lavado de activos busca no sólo prevenir, sino también detectar y controlar el lavado de activos; esta normatividad comprende el Estatuto Orgánico del Sistema Financiero y el decreto 3420 de 2004, por el cual se modifica la composición y funciones de la Comisión de Coordinación Interinstitucional para el Control de Lavado de Activos, entre otras reglas.

Colombia dispone de múltiples mecanismos para que la contabilidad pueda intervenir en la prevención y detección del lavado de activos;1 sin embargo, este fenómeno ha venido creciendo a grandes pasos, a pesar de existir los mecanismos antes nombrados. Colombia ha sido uno de los países más afectados por esta actividad, ya que la normatividad y las medidas de control que se tienen algunas veces son demasiado lentas y atrasadas comparadas con la velocidad y los mecanismos sofisticados que utilizan los lavadores.

El Fondo Monetario Internacional, FMI, confirma las estadísticas recién anotadas al señalar que el tamaño agregado de lavado de dinero en el mundo, puede oscilar entre el 2% y el 5% del producto interno bruto mundial. Por su parte, el Banco Interamericano de Desarrollo, BID, ha estimado que las transacciones de lavado de dinero de América Latina y el Caribe suman entre el 2,5% y el 6,3% del producto interno bruto regional (Osorio, 2004).

En todo este tema, el contador público colombiano juega un papel muy importante como profesional objetivo, íntegro y garante de información financiera transparente, al dar fe pública de que todos los datos son verídicos y ante todo son lo suficientemente sólidos para tomar decisiones sobre ellos, teniendo ante todo la ética profesional que debe ir a favor del interés público.

En tal sentido, el contador público debe tener escepticismo profesional, cuando se establecen las relaciones comerciales y en el momento de revisar las transacciones entre partes relacionadas, sobre todo si parecen tener un sentido comercial cuestionable desde el punto de vista del negocio. Las entidades e individuos corruptos deben darse cuenta de que la contabilidad constituye una barrera contra la corrupción. Sobre todo, cada contador como individuo debe asegurarse de que su propia conducta refleje un compromiso firme con la verdad y la honestidad en los informes financieros (UIAF, 2007).

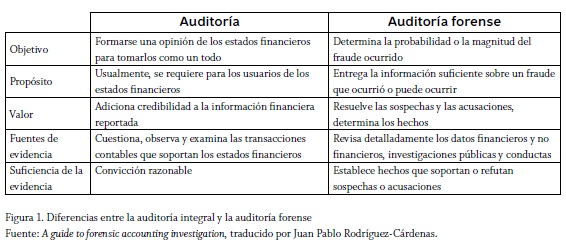

Junto con el papel del contador aparece la auditoría forense como una ayuda a la contaduría para la investigación, detección y prevención de crímenes económicos y financieros como el lavado de activos. La auditoría forense puede ser entendida como una auditoría especializada en descubrir, divulgar y "atestar" sobre fraudes y delitos en el desarrollo de las funciones públicas y privadas (Cano & Lugo, 2005).

A partir de estos datos, el interrogante que orientará el presente documento es cómo se pueden mejorar los mecanismos de contabilidad existentes para prevenir y detectar el lavado de activos en Colombia y demostrará que la Auditoría Forense es el mecanismo de contabilidad que mejor sirve para la prevención y detección del lavado de activos.

1. La auditoría forense como elemento contable para la prevención y detección de lavado de activos

Actualmente, el tema de lavado de dinero ocupa un primer lugar en el contexto mundial y las legislaciones se ajustan en todos los países para combatirlo; sin embargo, al analizar las estadísticas y las diferentes modalidades encontramos que en el total de casos, la prueba contundente para demostrarlo siempre fue la contabilidad (Cano, 2000, p. 5).

Cuando se presentan delitos económicos o financieros, la contabilidad se convierte en la principal herramienta de obtención de pruebas, ya que ella cuenta la historia financiera y económica de cualquier empresa. La auditoría forense tiene el carácter de auditoría especializada, cuyo objetivo es descubrir e informar sobre fraudes y delitos en operaciones públicas y privadas. La contabilidad debe jugar un papel importante como medio de prueba y de recolección de evidencias. En la actualidad, el concepto de auditoría forense se fortalece y obliga a los profesionales de la Contaduría a desarrollar propuestas innovadoras, que ayuden al auditor forense a expresar su informe con alto grado de seguridad, de tal manera que sea un elemento de aporte valioso para prevenir y detectar el lavado de activos.

La problemática del lavado de activos obliga a los entes económicos -ante todo, los más vulnerables a esta práctica- a desarrollar procedimientos y controles basados en los estándares internacionales de los organismos que estudian y generan pautas para prevenirlo y detectarlo. Así como las auditorías tradicionales evalúan el cumplimiento de los procedimientos contables, administrativos, de gestión y la razonabilidad de las cifras de los estados financieros, en el lavado de activos, la auditoría forense debe ser una forma de prevenir y detectar este delito, al evaluar la gestión interna de la empresa en el cumplimiento de normas y procedimientos establecidos, y examinar el control interno en lo relacionado con la prevención y detección del lavado de activos.

1.1. Antecedentes de la auditoría forense

La contabilidad existe desde hace mucho tiempo, pero la auditoría forense nació cuando se vinculó lo legal con las pruebas y registros contables. El primer documento legal escrito a este respecto fue el Código de Hammurabi (1760 a.C.). Históricamente, la auditoría forense tuvo su repunte a mediados de la década de 1930 cuando en Estados Unidos distintas organizaciones criminales, en la época de la prohibición del licor y el juego, ganaban millones de dólares con prácticas criminales. Frente a estos hechos, la Justicia no podía usar ninguna prueba para incriminarlos; sin embargo, un contador en el Departamento de Impuestos, por medio de la Ley de Impuestos, se dedicó a buscar pruebas y encontró una gran cantidad de evidencias en las cuentas de los negocios del criminal Alphonse Gabriel Al Capone. De esta manera, los contadores y auditores forenses pudieron demostrar fraude en el pago de impuestos y así se desmanteló la organización (Cano & Lugo, 2005. pp. 30-31).

En las décadas de 1970 y 1980, la auditoría forense fue utilizada como herramienta para suministrar pruebas a los fiscales. En la actualidad, el fraude, la corrupción, el narcotráfico y el terrorismo asociados al lavado de activos, justifican el papel de la auditoría forense como herramienta en el quehacer del contador. Por lo anterior, organismos internacionales y gobiernos han empleado la investigación de auditores forenses para conocer el origen de capitales y su destino con el fin de protegerse de los grupos criminales.

1.2. Definición y características de la auditoría forense

En términos de investigación contable y de procedimientos de auditoría, la auditoría forense se podría definir como "una auditoría especializada en descubrir, divulgar y atestar sobre fraudes y delitos en el desarrollo de las funciones públicas y privadas", "... la ciencia que permite reunir y presentar información financiera, contable, legal, administrativa e impositiva, para que sea aceptada por una Corte o un juez en contra de los perpetradores de un crimen económico, como en este caso, el lavado de activos" (Cano & Lugo, 2005, pp. 16, 20).

Braulio Rodríguez-Castro en su artículo Una aproximación a la auditoría forense, la define de la siguiente manera:

La auditoría forense es un término general usado para describir cualquier investigación financiera que pueda resultar en una consecuencia legal. (...) es la ciencia de reunir y presentar información financiera en una forma que será aceptada por una Corte de jurisprudencia contra los perpetradores de un crimen económico" (Cuadernos de Contabilidad, 3 (17), p. 235).

Por otra parte, en su libro Auditoría forense: prevención e investigación de la corrupción financiera, Milton Maldonado señala lo siguiente:

La auditoría forense es el otro lado de la medalla de la labor del auditor, en procura de prevenir y estudiar hechos de corrupción. Como la mayoría de los resultados del auditor van a conocimiento de los jueces (especialmente penales), es usual el término forense. (...) Como es muy extensa la lista de hechos de corrupción, conviene señalar que la auditoría forense, para profesionales con formación de contador público, debe orientarse a la investigación de actos dolosos en el nivel financiero de una empresa, el gobierno o cualquier organización que maneje recursos (Maldonado, 2003, p. 9).

Por su parte, Pablo Fudim (citado en Badillo, 2007, p. 6) define la auditoría forense de la siguiente manera:

La auditoría forense es la rama de la auditoría que se orienta a participar en la investigación de ilícitos. La auditoría forense procede dentro del contexto de un conflicto real o de una acción legal con una pérdida financiera significativa, donde el auditor forense ofrece sus servicios basados en la aplicación del conocimiento relacionado con los dominios de lo contable (como información financiera, contabilidad, finanzas, auditoría y control) y del conocimiento relacionado con investigación financiera, cuantificación de pérdidas y ciertos aspectos de ley.

Teniendo en cuenta estas definiciones, el lavado de activos se considera un tipo de fraude difícil de probar. Por tal razón, la auditoría forense es de gran utilidad para buscar evidencias que sirvan de pruebas en contra de los grupos de delincuencia. Las pruebas son el elemento más importante en el proceso de acusación de lavadores de dinero, porque éstas serán presentadas ante el juez para comprobar el delito.

Las diferentes investigaciones sobre lavado de activos se realizan con el apoyo de fuentes de información como informantes, registros bancarios, información gubernamental, registros comerciales, bases de datos, artículos publicados, órdenes judiciales y análisis de información contable, entre otros. Como señala Miguel Antonio Cano, el auditor forense busca demostrar el origen ilícito de los recursos, con los cuales se generan diversas transacciones cuya intención está encaminada a:

-

Promover una actividad ilícita.

-

Ocultar la fuente del producto ilícito.

-

Evitar reportes y controles de efectivo.

Cuando la auditoría forense recurre a la investigación financiera, busca información que abarca uno o más años del sospechoso para proceder a rastrear el origen de los fondos con los cuales se realizaron transacciones financieras, y determinar también la realidad de los ingresos. Cano señala que "en la investigación financiera se deben seguir todas las pistas que llevan hacia los activos, pasivos, fuentes de fondos del sospechoso, ingresos excesivos injustificados y hasta registros ocultos fuera de la contabilidad" (2005, p. 35).

Por otra parte, Cano plantea que en una investigación de lavado de activos se busca comprobar la voluntad del acusado,2 además de tener que probarse el origen ilícito de los activos y el conocimiento sobre su origen ilegal, la cual incluye tres elementos que deben probarse sin que haya duda razonable:

-

Conocimiento: el sospechoso sabe que la comisión u omisión de un acto tiene una implicación legal.

-

Intención específica: el acto u omisión en particular fueron deliberados, voluntarios e intencionales.

-

Intención específica: el acto u omisión en particular fueron deliberados, voluntarios e intencionales.

1.3. Características del auditor forense

Con respecto al auditor forense, éste debe ser un profesional con conocimientos en contabilidad, auditoría, control interno, tributación, finanzas, informática, técnicas de investigación, legislación penal y otras disciplinas, además tiene que ser intuitivo, suspicaz y con la habilidad de identificar cualquier tipo de fraude financiero como el lavado de activos.

Pablo Fudim (citado en Badillo, 2007, p. 14) señala lo siguiente con respecto al conocimiento y habilidades del auditor forense:

-

Una mentalidad investigadora.

-

Una comprensión de motivación.

-

Habilidades de comunicación, persuasión y una habilidad de comunicar en las condiciones de ley.

-

Habilidades de mediación y negociación.

-

Habilidades analíticas.

-

Creatividad para poder adaptarse a las nuevas situaciones.

La auditoría forense puede ser desempeñada por cualquier auditor que sea requerido para prevenir y detectar el lavado de activos y dinero, entre los que se encuentran (Badillo, 2007, p. 17):

-

Auditores externos.

-

Auditores internos.

-

Auditores gubernamentales.

-

Auditores tributarios.

-

Auditores informáticos.

-

Otros.

1.4. Ámbitos de aplicación de la auditoría forense

Con respecto al campo de acción de la auditoría forense, Fudim plantea que el auditor forense va más allá de la evidencia de auditoría y de la seguridad razonable, para centrarse en el hecho ilícito y en la mala fe de las personas, de ahí la diferencia con la auditoría tradicional. Por tal motivo, sus ámbitos de acción son especializados, al igual que sus objetivos, por ejemplo:

-

La cuantificación de pérdida financiera: aporta las pruebas necesarias para ser utilizadas en los tribunales en cada caso.

-

Disputas entre accionistas o compañeros.

-

Incumplimientos de contratos.

-

Demandas de lesiones personales.

-

Irregularidades e infracciones.

-

Demandas de seguros.

-

Disputas matrimoniales, separaciones, divorcios.

-

Herencias.

-

Investigación financiera: determina los móviles, los culpables y aporta las pruebas para el juzgamiento de los involucrados en:

√ Fraude.

√ Falsificación.

√ Lavado de dinero.

√ Otros actos ilegales.

1.5. Aspectos para tener en cuenta en la auditoría forense

Para la elaboración de una auditoría forense se deben tener en cuenta aspectos como:

Registros:

-

Contabilidad manual

-

Soportes contables

-

Información encriptada

-

Archivos sistematizados

-

Otros.

Se debe evaluar la probabilidad de ocurrencia de:

-

Llevar doble contabilidad.

-

Utilizar prestanombres (testaferros).

-

Duplicar los estados financieros.

-

Hacer partidas falsas, alteraciones o falsificaciones.

-

Abrir cuentas bancarias con nombres ficticios.

-

Omitir la presentación de declaraciones tributarias y realizar evasión fiscal.

-

Declarar cantidades diferentes en las ventas o en las compras.

-

Hacer partidas por préstamos falsos en los registros.

-

Manejar grandes sumas de dinero.

-

Preparar facturas falsas.

-

Aumento inexplicable y considerable de la riqueza de un momento a otro.

-

Omitir registros.

-

Encubrimiento de ingresos.

-

Personas y entidades ficticias.

-

Subvaloración o sobrevaloración de los activos (Cano, 2005).

La importancia de ver en la auditoría forense el elemento alternativo para mejorar los mecanismos de contabilidad existentes, ya que ésta debe ir enfocada no sólo a detectar sino también a prevenir. En la mayoría de las situaciones, la auditoría forense se aplica cuando el fenómeno ya ha ocurrido y entra a convertirse en una medida de detección, pero se considera vital conocer bajo qué medidas se da el fenómeno para prevenirlo y evitar que el mismo vuelva a ocurrir. En ese orden de ideas, la auditoría forense debería ser un elemento proactivo y no reactivo.

Para el desarrollo de la Auditoría Forense se establecen tres pasos principales a seguir:

-

Entendimiento del negocio.

-

Identificación y análisis de las cuentas de mayor riesgo.

-

Emitir informe.

A continuación se desarrollarán cada uno de esos pasos, los cuales son de gran importancia para prevenir y detectar el lavado de activos:

1.5.1. Entendimiento del negocio

El auditor forense debe tener un conocimiento claro sobre la industria, actividad y organización del cliente, y obtener un conocimiento suficiente de los factores operativos y organizacionales que afecten la actividad económica del cliente, para llevar a cabo el trabajo con efectividad. Establecer un conocimiento integral del negocio permite saber de dónde provienen sus recursos, en qué rubro del balance debe concentrarse la mayor parte de sus recursos, quiénes son sus proveedores y sus clientes, etc.

Para conocer a cabalidad el negocio, el auditor debe tener en cuenta aspectos tan importantes como:

-

Identificar si la empresa es pública, privada o mixta.

-

Conocer a qué sector económico pertenece: agropecuario, comercial, industrial o de servicios.

-

Utilizar herramientas como el análisis GESI (Gubernamental, Económico, Social e Informático), el DOFA ( Debilidades, Oportunidades, Fortalezas y Amenazas) o el de las 5 fuerzas (competidores potenciales, proveedores, productos sustitutos, compradores y competidores existentes).

-

Saber quiénes son sus dueños y buscarlos en la lista OFAC [Office of Foreign Assets Control, Oficina de Control de Bienes de Extranjeros, del Departamento del Tesoro estadounidense] para verificar si tienen antecedentes.

-

Establecer qué tipo de estructura de capital posee.

-

Obtener toda la información relacionada con estructura organizacional, misión, visión, objetivos, estrategias y conformación de junta directiva, entre otros.

-

Identificar todo tipo de fusiones o adquisiciones que la empresa posea.

-

Saber cuáles son sus fuentes de financiamiento y qué tipo de métodos utiliza.

-

Identificar plenamente quiénes son los usuarios más interesados en obtener información de la empresa.

-

Indagar sobre la reputación que tiene la empresa en el sector en que se desenvuelve.

-

Saber cuáles son los productos que vende la empresa, conociendo desde su materia prima hasta su producto final.

-

Preguntar sobre activos, pasivos o transacciones en moneda extranjera.

-

Identificar cuáles son las organizaciones que la vigilan, controlan y supervisan, y qué leyes o regulaciones afectan de forma importante a la entidad.

-

Saber qué controles implementa la administración para minimizar los riesgos inherentes, operacional, reputacional, de crédito, legal, de mercado y de lavado de activos.

-

Número de empleados que tiene la organización y corroborar contratos de cada uno de ellos.

-

Comprender suficientemente el sistema de contabilidad que posea la empresa para identificar y entender:

√ Las principales transacciones en las operaciones de la entidad.

√ Cómo se inician las transacciones.

√ Registros contables importantes dentro de la organización.

Algunos documentos permiten conocer el negocio, entre los cuales están:

-

Certificado de Constitución y Gerencia, expedido por la Cámara de Comercio de la ciudad en donde se encuentra el domicilio principal de la empresa.

-

Escritura Pública.

-

Registro Único Tributario (RUT), tanto de la empresa como de cada uno de sus accionistas, clientes y proveedores.

-

Declaraciones tributarias tanto de los socios como de la empresa.

-

Relación de cada uno de los empleados e indicación de a qué fondo de pensión o administradora de salud realiza sus aportes obligatorios mensualmente.

-

Organigramas.

-

Manual de funciones.

-

Manual de procedimientos.

1.5.2. Identificación y análisis de las cuentas de mayor riesgo

La lectura de los diversos textos consultados para la elaboración del presente trabajo, permitió determinar que las cuentas contables de mayor riesgo para el lavado de activos son:

-

Ingresos

-

Cuentas por cobrar

-

Inversiones

-

Inventario

-

Propiedad, planta y equipo

-

Obligaciones

1.5.2.1. Ingresos

Esta cuenta se afecta con el registro de ingresos originados en actividades ilícitas para mostrarlos como ingresos operacionales, al elaborar facturas por ventas de productos inexistentes o por prestación de servicios que no se han realizado. En las compañías que realizan ventas de contado, en las que no es obligatorio expedir factura sino un documento equivalente es posible registrar ingresos como ventas de contado sin que éstas tengan un soporte en la enajenación de inventarios.

1.5.2.2. Cuentas por cobrar

Es el registro obligatorio, cuando se han elaborado facturas irregulares y a la que se hizo referencia en el párrafo de ingresos.

1.5.2.3. Inversiones

En el lavado de activos existe la práctica de constituir depósitos a término fijo u otro tipo de inversión líquida, en países de donde se derivan ingresos ilícitos y con éstos garantizar préstamos bancarios que posteriormente no se pagan, lo que obliga a la entidad bancaria a utilizar la garantía (Cano, 2005, p. 283).

1.5.2.4. Inventarios

Por medio de esta cuenta es posible registrar inventarios cuyo costo en el exterior, en alto porcentaje, ha sido pagado con dineros ilícitos y que entran al país subfacturados. Esto permite pagar aranceles bajos y lavar dinero por medio de su venta.

1.5.2.5. Propiedad, planta y equipo

En el país, resulta muy fácil y se puede afirmar que es una práctica corriente que la escritura de compra de activos fijos no se diligencie por el valor exacto de la transacción. En la compra de bienes inmuebles se lavan grandes sumas de dinero, toda vez que, en algunos casos, el valor de escrituración es inmensamente inferior al valor comercial o que realmente se cancela por la transacción. Contablemente, esta cuenta contiene valores muy por debajo de los costos históricos reales de adquisición.

1.5.2.6. Obligaciones

Consiste en obtener créditos con bancos y hacer prepagos con dineros ilícitos o contabilizar créditos ficticios para justificar movimientos de efectivo en el momento de su pago.

1.5.3. Emitir informe

La objetividad es crucial para un contador forense que actúa como un testigo especialista. El contador forense debe evitar la toma de una posición parcial o irracional. Mientras la conclusión esté libre de prejuicios, el testigo especialista puede aplicar las estrategias no obstante al testificar para asegurar que la conclusión se entiende y no será refutada durante los exámenes (Rodríguez- Castro, 2002).

Después de realizar toda la investigación el auditor forense debe estar en la capacidad de generar un informe oral y/o escrito, el cual va a servir como prueba ante alguna disputa legal o como documento soporte para la toma de decisiones por parte de la administración de la entidad.

Durante todo el proceso y para esta parte, el auditor debe ser totalmente independiente y neutro en su criterio, siempre debe respetar a cabalidad el principio de confidencialidad. Al expresar el concepto, el informe del auditor forense debe:

-

Proporcionar toda la información necesaria para entender los orígenes de la investigación.

-

Mostrar toda la evidencia obtenida, incluyendo documentos y fuentes de información.

-

Revelar todos los hechos pertinentes.

-

Especificar todos los hallazgos obtenidos durante la realización de la auditoría.

-

Describir los acercamientos tomados y los métodos aplicados.

-

Considerar y explicar todos los factores importantes para poder emitir la conclusión.

-

Especificar el período en que se recolectó la evidencia.

-

Comunicar todos los problemas encontrados después del desarrollo del proceso.

-

Identificar el nombre del contador que realiza la auditoría forense.

-

Especificar las restricciones en el uso del informe y las limitaciones de la conclusión (Rodríguez-Castro, 2002).

A continuación, se resolverá un caso en el cual se verá la aplicación de la auditoría forense como una herramienta.

2. Caso de aplicación - Universidad de San Patricio3

El 1 de octubre de 2001, el padre Julio Echeverry, representante legal de la Comunidad San Francisco de Asís, presenta una denuncia penal por presuntas irregularidades en el manejo de las finanzas de la Universidad de San Patricio.

El padre Julio Echeverry, quien era el rector de la Universidad en esa época, era acusado por enriquecimiento ilícito, falsedad en documento privado, fraude procesal, hurto agravado por la confianza y lavado de activos.

La Fiscalía entra a investigar las denuncias realizadas por el padre Echeverry y efectivamente encuentra anomalías en el manejo de las donaciones recibidas, falencias en la contabilidad e inconsistencias en los gastos.

Un estudio que hizo el Departamento Administrativo de Seguridad, DAS, determinó que, desde 1996 hasta el 30 de septiembre de 2004, la universidad recibió 120 propiedades como donaciones, entre las cuales había apartamentos, locales, fincas, carros y documentos financieros, los cuales estaban avaluados en $48.546.183.267, y estos mismos bienes eran vendidos por un menor valor. En ese mismo estudio, el DAS pudo determinar que los ingresos de la universidad correspondían en gran parte a las matrículas pagadas por los estudiantes pero también que de esos bienes vendidos sólo ingresaron $26.000 millones. Todos esos bienes fueron donados por múltiples personas incluidas en la famosa Lista Clinton.4

Muchos de esos bienes no fueron registrados en la Oficina de Instrumentos Públicos ni tampoco aparecían en el inventario de la universidad. En algunos casos, se dice que varias de estas propiedades terminaron en manos de familiares de algunos directivos de la universidad.

2.1. Análisis del caso

El análisis del caso anterior se va a hacer desde dos enfoques: administrativo y de auditoría. El enfoque administrativo puede determinar que la gerencia y la administración no estaban muy comprometidas con la creación de controles o procedimientos que permitan prevenir y detectar el lavado de activos.

Si se evalúa de acuerdo con el cumplimiento de tres de los componentes de un sistema integrado de control interno como el de COSO [Committee of Sponsoring Organizations of the Treadway Commission, COSO] se podría concluir que:

-

En cuanto al ambiente de control la universidad, podría tener fallas para establecer mecanismos de control de riesgos.

-

Para la evaluación de riesgos, la universidad probablemente no contaba con manuales o mapas de riesgos preestablecidos que le permitieran mitigar o prevenir el riesgo.

-

La universidad no demuestra haber realizado algún procedimiento que le permitiera establecer medidas para prevenir y detectar el lavado de activos y el fraude.

El enfoque de auditoría podría establecer que de acuerdo con la Ley 43 de 1990, por la cual se adiciona la ley 145 de 1960, reglamentaria de la profesión de contador público y se dictan otras disposiciones, el Contador de la universidad atentó contra su responsabilidad social y profesional porque:

-

Contabilizó sin averiguar valores y procedencias de los bienes.

-

Hizo caso omiso de los soportes que deben acompañar cada uno de los registros que afecten la contabilidad.

-

En el análisis de los estados financieros no reveló hechos fraudulentos.

Por otra parte, el revisor fiscal falló ante las funciones que le da el Código de Comercio en el Artículo 207, que se refiere a las funciones del revisor fiscal, porque él estaba obligado a desarrollar pruebas de auditoría que le permitieran:

-

Conocer la procedencia de los bienes.

-

Constatar la razonabilidad del precio de venta frente al valor de mercado.

-

Haber informado a los socios, accionistas y organismos de control cualquier irregularidad detectada.

Con lo anterior se concluye que desde el punto de vista de prevención y detección de lavado de activos y conservación de bienes, la universidad no estaba comprometida con la existencia de controles adecuados. A pesar de que el revisor fiscal por Ley estaba obligado a velar por la conservación de los bienes de la universidad, se observa que no adelantó las pruebas de auditoría correspondientes que le permitieran detectar los ilícitos.

Muy seguramente, está universidad no hizo nada por establecer controles internos de prevención de lavado de activos; hechos que de alguna manera deben ser incluidos en el tema de auditoría forense.

En un caso como éste, se puede establecer que la auditoría forense toma el papel de auditoría reactiva (aparece después de sucedidos los hechos), pero lo ideal es que la auditoría forense se convierta en una herramienta proactiva para que se sepa cómo suceden los hechos y para que no vuelvan a ocurrir.

3. Conclusiones

A lo largo de este documento, se realizó un acercamiento crítico al fenómeno del lavado de activos y se profundizó en los mecanismos de auditoría para prevenirlo y detectarlo, para de esta manera encontrar los elementos que permitan mejorarlos en Colombia, y se concluye lo siguiente:

-

El lavado de activos representa un problema complejo y dinámico para la comunidad internacional. Ciertamente, la naturaleza mundial de esta actividad requiere pautas universales y cooperación internacional con el fin de reducir la capacidad de los delincuentes para lavar sus ganancias y llevar a cabo sus actividades delictivas. Por ello, se han creado muchos organismos y leyes que enfrenten este delito.

-

En el ámbito internacional, el Grupo de los siete países industrializados (G-7) creó la organización de vigilancia global de lavado de dinero Grupo de Acción Financiera Internacional [Financial Action Task Force], FATF-GAFI, con la Secretaría de la Organización de Cooperación Económica y de Desarrollo, OECD, con sede en París. En 1990, la FATF-GAFI expidió su primer informe anual, que contempla el famoso documento Las 40 recomendaciones de la GAFI sobre acciones que los gobiernos deben tomar para combatir el lavado de dinero. Además, hay otros organismos como la Comisión Interamericana para el Control del Abuso de Drogas, CICAD; el Grupo Egmont; el Grupo Asia/Pacífico, APG; el Grupo de Acción Financiera del Caribe, CFATF-GAFIC; Grupo Euroasiático contra el Blanqueo de Dinero y la Financiación Terrorista, EAG; Grupo del Este y del Sur de África, ESAAMLG; el Grupo de Acción Financiera de Sudamérica, GAFISUD; y el Grupo de Expertos sobre Lavado de Activos, GELA, entre otros.

-

Colombia creó la Unidad de Información y Análisis Financiero, UIAF, que hace parte del Ministerio de Hacienda y Crédito Público y tiene como objetivo prevenir y detectar operaciones de lavado de activos en diferentes sectores de la economía nacional. La UIAF, creada por medio de la ley 526 de agosto de 1999, tiene personería jurídica, autonomía administrativa, patrimonio independiente y regímenes especiales en materia de administración de personal, nomenclatura, clasificación, salarios y prestaciones, y es de carácter técnico.

-

Además, el país cuenta con organismos tan importantes como la Fiscalía General de la Nación; la Presidencia de la República de Colombia; el Ministerio de Hacienda y Crédito Público; el Ministerio del Interior y de Justicia; la Superintendencia Financiera de Colombia; la Dirección de Impuestos y Aduanas Nacionales, DIAN; la Dirección Nacional de Estupefacientes, DNE; la Superintendencia de Sociedades; el Banco de la República; el Departamento Administrativo de Seguridad, DAS; la Asociación Bancaria de Colombia, Asobancaria; la Bolsa de Valores de Colombia; la Asociación de Fiduciarias, Asofiduciarias y la Asociación Mutual Bursátil, entre otros.

-

La legislación colombiana en materia de lavado de activos busca no sólo prevenir, sino también detectar y controlar el lavado de activos. Esta normatividad incluye el Estatuto Orgánico del Sistema Financiero; la Ley 964 de 2005, por la cual se dictan las normas generales en las cuales se señalan los objetivos y criterios a los cuales debe sujetarse el Gobierno Nacional para regular las actividades de manejo, aprovechamiento e inversión de recursos captados del público que se efectúen mediante valores; el decreto 3420 de 2004, por el cual se modifica la composición y funciones de la Comisión de Coordinación Interinstitucional para el Control de Lavado de Activos; la circular 081 del 29 de enero de 1999, de la Superintendencia de Salud para identificar mecanismos de prevención y control de lavado de activos y la financiación del terrorismo, entre otras disposiciones.

-

En primera instancia se debe analizar cada una de las partidas de los estados financieros para poder identificar los movimientos inusuales o sospechosos. De esta manera, se llega al segundo paso que es verificar el concepto de empresa. En tercer lugar, es importante resaltar que se debe conocer muy bien al cliente con el objetivo principal de identificar cualquier comportamiento inusual; seguido de esto, en toda empresa debe haber controles que ayuden a prevenir y detectar el fenómeno de lavado de activos. La identificación de riesgos es importante, debido a que todo entorno empresarial es vulnerable ante diferentes situaciones económicas, políticas y sociales; por último, el acceso a la documentación y el análisis estadístico van de la mano y desempeñan un gran papel a la hora de identificar comportamientos anormales de la empresa en un período determinado.

-

Cuando se presentan delitos económicos o financieros, la contabilidad se convierte en la principal herramienta de obtención de pruebas, ya que en ella se encuentra la historia financiera y económica de cualquier empresa. La auditoría forense tiene el carácter de auditoría especializada, cuyo objetivo es descubrir e informar sobre fraudes y delitos en operaciones públicas y privadas. La contabilidad debe jugar un papel importante como medio de prueba y de recolección de evidencias. En la actualidad, se puede afirmar que el concepto de auditoría forense se fortalece y obliga a los profesionales de la Contaduría a desarrollar propuestas innovadoras, que ayuden al auditor forense a expresar su informe con alto grado de seguridad, de tal manera que sea un elemento de aporte valioso para prevenir y detectar el lavado de activos.

-

La problemática del lavado de activos obliga a los entes económicos -ante todo a los más vulnerables a esta práctica- a desarrollar procedimientos y controles basados en los estándares internacionales originados por los organismos que estudian y generan pautas para prevenirlo y detectarlo. Así como las auditorías tradicionales evalúan el cumplimiento de los procedimientos contables, administrativos, de gestión y la razonabilidad de las cifras de los estados financieros, es necesario que, en el lavado de activos, la auditoría forense sea una forma de prevenir y detectar el delito, al evaluar la gestión interna de la empresa en el cumplimiento de normas y procedimientos establecidos, y examinar el control interno en lo relacionado con la prevención y detección del lavado de activos.

-

La auditoría forense es el elemento alternativo para mejorar los mecanismos de contabilidad existentes, ya que ésta debe ir enfocada no sólo a detectar sino también a prevenir. En la mayoría de las situaciones, la auditoría forense se aplica cuando el fenómeno ya ha ocurrido y entra a convertirse en una medida de detección, pero se considera vital conocer bajo qué medidas se da el fenómeno para prevenirlo y evitar que el mismo vuelva a ocurrir. En ese orden de ideas, la auditoría forense debería ser un elemento proactivo y no reactivo.

-

Para el desarrollo de la auditoría forense se establecen tres pasos principales a seguir: entendimiento del negocio; identificación y análisis de las cuentas de mayor riesgo; y la emisión del informe.

-

La Auditoría Forense es un elemento alternativo para mejorar los mecanismos contables existentes para prevenir y detectar el lavado de activos en Colombia, y que las empresas colombianas deberían hacer uso de esta auditoría no sólo cuando el fenómeno ya haya ocurrido, sino antes de que ocurra para que realmente se convierta en una medida de prevención y no sólo de detección.

Pie de página

1En el Lavado de Activos es común hacer referencia a la prevención, detección y control; sin embargo, para efectos de este trabajo se entenderá por control un mecanismo para prevenir y detectar.2El autor señala que la existencia de voluntad puede probarse por medio de pruebas directas o de pruebas circunstanciales. La prueba directa es la que hace constar el hecho principal sin inferencias o presunciones. La prueba circunstancial es la que demuestra el hecho principal por medio de una inferencia.

3Los nombres utilizados en este caso son ficticios, los datos estadísticos son reales.

4Documento creado por el Departamento del Tesoro de Estados Unidos en el cual se incluyen todo tipo de personas tanto naturales como jurídicas que no son gratas para el Gobierno estadounidense, porque atentan contra la integridad de su país.

Referencias

Badillo, Jorge (2007). Auditoría forense. [En línea]. Recuperado el 2 de agosto de 2007. Disponible en: http://www.iaia.org.ar/elauditorinterno/20/Articulo3.htm. http://212.9.83.4/auditoria/home.nsf/Todos/BC491B739B8E649AC12572F00057A6B4/$FILE/Auditoria+Forense_Fundamentos.pdf. [ Links ]

Cano, Miguel Antonio (2000). Prácticas contables para detectar el lavado de activos. Bogotá: G&D Impresores. [ Links ]

Cano, Miguel Antonio & Lugo, Danilo (2005). Auditoría forense en la investigación criminal del lavado de dinero y activos. Bogotá: ECOE Ediciones. [ Links ]

Fudim, Pablo (s.f.). Seminario de auditoría forense. Proyecto Sí Se Puede. http://www.sisepuede.com.ec. [ Links ]

Golden, Thomas W.; Skalak Steven L. & Clayton, Mona M. (2005). A guide to forensic accounting investigation. New York: Wiley. [ Links ]

Grupo de Acción Financiera Internacional, GAFI (2003). Las 40 recomendaciones. Disponible en: http://www.fatf-gafi.org/dataoecd/38/53/34030987.pdf. [ Links ]

Maldonado, Milton (2003). Auditoría forense: prevención e investigación de la corrupción financiera. Quito: Editora Luz de América. [ Links ]

Osorio, Luis Camilo (2004). Cuarto Congreso Panamericano en Prevención y control del Lavado de Activos [en línea]. Recuperado el 26 de marzo de 2007. Disponible en: http://www.fiscalia.gov.co/pag/divulga/Decla02/lavactivos.doc. [ Links ]

Rodríguez-Castro, Braulio (2002). Una aproximación a la auditoría forense. Cuadernos de Contabilidad, Una profesión que está cambiando, 3 (17), 233-300. Disponible en: http://ideaf.org/web/images//auditoria%20forense%20articulos.pdf. [ Links ]

Unidad de Información y Análisis Financiero, UIAF (2007). [En línea]. Recuperado el 7 de abril de 2007. Disponible en: http://www.uiaf.gov.co. [ Links ]

Bibliografía

Rodríguez-Cárdenas, Juan Pablo (2004). El lavado de activos culposo o imprudente y sus implicaciones en el sector financiero. Revista Con-texto, Revista de Derecho y Economía, 8 (18), 75-86. Disponible en: http://portal.uexternado.edu.co/irj/go/km/docs/documents/UExternado/pdf/5_revistaContexto/Contexto/Archivo/Contexto%2018/JuanPabloRodriguez.pdf. [ Links ]

Rodríguez-Cárdenas, Juan Pablo (2004). El manejo de la prueba en términos de auditoría forense para casos de lavado de activos. En Auditoría forense en la investigación criminal de lavado de dinero y activos. Bogotá: Editorial ECOE. [ Links ]

Rodríguez-Cárdenas, Juan Pablo (2004). USA Patriot Act o Ley Patriótica: una norma que va más allá de las fronteras de los Estados Unidos. En Auditoría forense en la investigación criminal de lavado de dinero y activos. Bogotá: Editorial ECOE. [ Links ]