Introducción

La contabilidad pública, bajo el principio de devengo o acumulación, se ha constituido en un sistema de información contable relevante para los países de América Latina, por cuanto contribuyen al mejoramiento de la transparencia en el manejo de los recursos públicos, la adecuada toma de decisiones, la rendición de cuentas para los diferentes usuarios de la información que requieren de ella para la evaluación y al ejercicio de control de los recursos por parte de los usuarios de carácter gubernamental o no gubernamental que interactúan con ellos.

Con la implementación de las Nicsp, el reconocimiento, la medición, la presentación y la revelación de los hechos económicos, financieros, sociales y ambientales cambia la forma de analizar los estados financieros, los informes complementarios, los indicadores para el cumplimiento de los objetivos, la toma de decisiones y la rendición de la información financiera para los usuarios de ella.

El presente trabajo está centrado en temas relacionados con los fundamentos históricos de la IFAC y las Nicsp. También incluye un análisis comparativo de los marcos conceptuales más recientes expedidos por cada país en lo relacionado con los objetivos, las definiciones de los principales elementos que conforman los estados financieros, las características, los principios de contabilidad y los criterios de valoración, el reconocimiento del deterioro de los activos y los respectivos catálogos generales de cuentas que les aplica actualmente, utilizando como metodología la elaboración de matrices de comparación en los que se plasman los aspectos fundamentales del marco conceptual, el ámbito de aplicación y los reguladores de cada región, entre otros, con sus respectivos comentarios para que los usuarios puedan identificar aspectos de implementación de las normas internacionales de contabilidad pública en cada país.

Esta información consolidada servirá de base para identificar elementos diferenciadores entre los marcos normativos contables de cada país, desde el punto de vista conceptual e instrumental, con miras a una adecuada aplicación en las entidades del sector público de cada uno de ellos.

Los motivos para la selección de los dos países obedecen a que son pioneros en la implementación de las Nicsp en América Latina y a que utilizaron la adopción indirecta sobre la base de leyes nacionales expedidas en cada uno.

Origen de la IFAC y de las normas internacionales de contabilidad pública para entidades de gobierno

La IFAC fue fundada en 1977 con el fin de trabajar por el interés público, fortalecer la profesión contable, impulsar la observancia de las normas internacionales de contabilidad en los países del mundo, fomentar los valores de la transparencia mediante el diseño y elaboración del código de ética y promover las normas internacionales de auditoría para el sector de la economía real y del sector público, al fijar pautas para las normas internacionales de educación contable y prestar servicios de asesoría y aseguramiento (IFAC, 2005).

En la actualidad, la IFAC está conformada por 179 miembros y/o asociados que representan a 130 países, constituyendo aproximadamente 2,5 millones de profesionales de la contabilidad a nivel mundial. Dentro de la estructura de esta entidad se encuentra la Junta de Normas Internacionales de Contabilidad del Sector público (Ipsasb por sus siglas en inglés), responsable del desarrollo de las normas internacionales de contabilidad para el sector público (Nicsp), las cuales se constituyen en la base para su implementación en los diferentes gobiernos del mundo (IFAC, 2005).

El Ipsasb se orienta “al interés general con orientación de sectores sociales” (Mejía et ál., 2006), con el fin de que este usuario tenga acceso a la información contable pública y pueda ejercer control social a la gestión del gobernante.

Contexto teórico y conceptual

El contexto teórico y conceptual se fundamenta en los marcos regulatorios contables establecidos en cada país, las respectivas constituciones políticas, los documentos emitidos por entidades internacionales contables y los informes ejecutivos de organismos financieros internacionales.

En la literatura contable no se encontraron escritos relacionados con comparativos de implementación de normas internacionales de contabilidad para el sector público (Nicsp) entre ambos países, dado que su proceso de aprobación de la regulación contable empezó en el año 2015, su aplicación en los años 2016 y 2018, y no existen resultados e impactos generados en su adopción.

En el trabajo aparecen definiciones de los elementos que van a ser comparados entre ambos países, extraídos de los marcos normativos contables, de organizaciones internacionales como la IFAC, el Fondo Monetario Internacional (FMI), organismos reguladores de cada país y referencias de autores que han escrito sobre la contabilidad pública bajo normas internacionales de contabilidad. Los conceptos que fueron objeto de comparación entre los países son los siguientes: marco conceptual, elementos de los estados financieros, objetivos, características y gobierno general, entre otros, sobre los cuales se estructuró el desarrollo del trabajo. Adicionalmente, se hizo una revisión de la literatura generada por cada regulador contable, como la Contaduría General de la Nación y la Contraloría General de la República de Chile, con el fin de argumentar los elementos comparados de cada marco normativo contable bajo las Nicsp.

Este comparativo les permitirá a los usuarios de la información contable pública conocer en detalle aspectos teóricos, conceptuales e instrumentales para evaluar la situación financiera de las entidades de gobierno general, al momento que sean divulgados por los respectivos responsables de la información contable pública de cada país.

Ámbito de aplicación de las Nicsp

Con el fin de establecer las entidades del sector público obligadas a su aplicación, la IFAC se refiere al “sector gobierno” como las entidades conformadas por el gobierno nacional, las regionales (provincias y territorios) y las relacionadas con las mismas (agencias, juntas, y comisiones entre otras) (IFAC, 2004).

Con respecto a Colombia y Chile, en sus marcos normativos contables se define claramente el concepto de entidad de gobierno de la siguiente forma:

Tabla 1 Definición de entidad de gobierno en Colombia y en Chile

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y la CGR 016 del 16 de febrero de 2015.

Tabla 1 (Continuación) Definición de entidad de gobierno en Colombia y en Chile

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y la CGR 016 del 16 de febrero de 2015.

Tabla 1 (Continuación) Definición de entidad de gobierno en Colombia y en Chile

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y la CGR 016 del 16 de febrero de 2015.

Tabla 1 (Continuación) Definición de entidad de gobierno en Colombia y en Chile

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y la CGR 016 del 16 de febrero de 2015.

Se observa en el comparativo que la definición de entidad de gobierno identifica las mismas características entre Colombia y Chile; para efectos de la implementación de las Nicsp, en el caso colombiano se expidió además la Ley 489 de 1998, por medio de la cual se dictan normas sobre la organización y funcionamiento de las entidades del orden nacional.

En el contexto del sector público, los dos países, desde su estructura administrativa y según la Constitución política de cada país, contemplan los poderes ejecutivo, legislativo y judicial, y para el ámbito de aplicación de las Nicsp se consideraron las entidades de gobierno del orden central nacional y territorial, organismos de control, algunos servicios descentralizados, instituciones de educación superior y órganos autónomos establecidos en cada región.

Esta caracterización les permitirá a los gobiernos tener un mayor control de los recursos públicos y su adecuado manejo para efectos de rendir cuentas a los diferentes usuarios mediante la presentación y revelación de los estados financieros de las entidades llamadas a cumplir con los fines sociales del Estado y será de interés para los usuarios que quieren conocer el uso de sus tributos y demás recursos aportados al Estado y hacer comparativos desde lo local o lo internacional. Para efectos de la convergencia a las Nicsp y a las NIIF en el sector público colombiano, la Contaduría General de la Nación identificó las siguientes entidades pública, con fundamento en la Clasificación de entidades del sector público colombiano, para la elaboración de las Estadísticas de Finanzas Públicas de la Comisión Intersectorial de Estadísticas de Finanzas Públicas (Ciefp):

Tabla 2 Sector público colombiano

Fuente: elaboración propia. Comisión Intersectorial de Estadísticas de Finanzas Públicas (Ciefp), 2017.

La tabla anterior permite describir la clasificación de las entidades públicas en el sector público colombiano, para efectos de la asignación de los marcos normativos contables bajo normas internacionales de contabilidad expedidos por la Contaduría General de la Nación y cuya fuente proviene del Manual de estadísticas de las finanzas públicas 2001. Otros factores tenidos en cuenta en esta clasificación es el criterio de entidad contable pública, dado que se caracterizan por estar en un entorno jurídico, económico y social (Contaduría General de la Nación, 2015).

El sector público chileno contempla dentro de su estructura política a sectores y subsectores clasificados en entidades de gobierno general y empresas públicas, acorde con el Manual de estadísticas de finanzas públicas del FMI, que se constituyeron en fuente de aplicación para la implementación de las Nicsp en Chile.

Lo anterior permite establecer que Colombia y Chile contemplan una estructura similar en la composición del sector público; para efectos de la adopción indirecta de las Nicsp se identificó también el concepto de entidad contable y sus entornos jurídico, económico y social (Contraloría General de la República de Chile, 2015).

Reguladores contables en Colombia y Chile

Para el caso de Colombia, la responsabilidad de uniformar, consolidar y centralizar la información contable pública está a cargo de la Contaduría General de la Nación, unidad administrativa adscrita al Ministerio de Hacienda y Crédito, perteneciente a la rama del poder ejecutivo, creada mediante la Ley 298 de 1996, ligada a la figura del Contador General de la Nación, cuyas disposiciones normativas están representadas en resoluciones, cartas circulares, circulares externas e instructivos, entre otros (Congreso de la República, 1996). Este proceso regulatorio surge a partir del artículo 354 de la Constitución Política de 1991, desarrollado por la Ley 298 de 1996 y la Sentencia C-487 de 1997 de la Corte Constitucional, que declaró exequible esta norma, con algunas excepciones relativas a los requisitos para ejercer el cargo de contador general en esta nación.

Con estas facultades, la Contaduría General de la Nación, como entidad reguladora, expide el Plan General de Contabilidad Pública (PGCP) 2003, en el cual se resalta el proceso de planificación hacia estándares internacionales de contabilidad de la siguiente forma:

El sector público como responsable frente a la colectividad por el manejo y el control de ciertos recursos, debe asumir retos y renovar sus estructuras comunicativas con el fin de informar a la sociedad sobre el cumplimiento de sus funciones. Los Planes Generales de Contabilidad Pública (PGCP) son una respuesta a esos retos, y para abordarlos se debe tener en cuenta que su presencia no es ajena a un proceso de normalización contable, que se manifiesta de diferentes formas, dependiendo del país en el cual se desarrolla. (Contaduría General de la Nación, 2003, p. 11)

Con estas herramientas jurídicas, la Contaduría General de la Nación expidió en el 2013 el documento Estrategia de convergencia de la regulación contable pública hacia normas internacionales de información financiera (NIIF) y normas internacionales de contabilidad para el sector público (Nicsp), que contempla la propuesta de la política de regulación contable pública y cuya ejecución ha originado nuevos marcos normativos contables para las entidades del sector público colombiano (Contaduría General de la Nación, 2013).

Para el caso de Chile, la función de llevar la contabilidad general de la nación está a cargo de la Contraloría General de la República de Chile, cuyo órgano de control fiscal fue creado en armonía con el artículo 98 de la Constitución Política de 1980 y con la División de Análisis Contable, que expidió la Resolución CGR 54977 del 2010, relacionada con la presentación de los estados financieros y el plan de convergencia a normas internacionales de contabilidad para el sector público.

Marco constitucional de la contabilidad pública

Tabla 3 Marco constitucional de la contabilidad pública

Fuente: elaboración propia. Artículo 354 de la Constitución Política de Colombia de 1991 y Artículo 98 de la Constitución Política de Chile de 1980.

Dentro del marco constitucional de la contabilidad pública que rige para cada uno de estos dos países existen diferencias en lo preceptuado en cada uno de esos artículos, tal como veremos a continuación:

Para el caso colombiano, la Constitución Política define claramente que habrá un Contador General, quien llevará la contabilidad de la Nación y la consolidará con la de sus entidades descentralizadas territorialmente o por servicios, cualquiera que sea el orden al que pertenezcan.

Igualmente, el contador tendrá la función de certificar los estados financieros de las entidades que reportan información, toda vez que ese funcionario deberá tener título profesional de contador público.

A la par, la Contraloría General de la República es el órgano de control fiscal competente para vigilar lo referente con la ejecución del presupuesto y todo lo relacionado con el manejo de los recursos públicos. Además, audita los estados financieros que elaboran cada una de las entidades públicas, lo cual le permite dictaminar sobre la razonabilidad de estos.

En el caso chileno, el Contralor General de la República debe tener a lo menos diez años de haberse titulado de abogado y ejerce el control de la legalidad de los actos de la administración y fiscaliza el ingreso y la inversión de los fondos del fisco y de las municipalidades. Adicionalmente lleva la contabilidad general de la Nación.

Igualmente, le corresponde elaborar los estados consolidados sobre la situación presupuestaria, financiera y patrimonial, como también actualizar la normativa contable vigente para el sector público (Nicsp) emitida por la IFAC a través del Consejo de Normas Internacionales de Contabilidad para el Sector Público (Ipsasb), con el fin de mejorar la rendición de cuentas, la transparencia y la comparabilidad, fijando para ello criterios uniformes a nivel nacional.

En conclusión, cada una de estas dos instituciones tiene origen y fines diferentes; en el caso colombiano, la primera pertenece a la rama ejecutiva, y la segunda es un organismo de control que ejerce las funciones de control fiscal y de regulador en materia contable del sector público.

En el caso colombiano, la separación de competencias entre la Contaduría General y la Contraloría, a partir del Artículo 354 de la Constitución Política de 1991, le permite al Estado desconcentrar las funciones que estaban a cargo de la Contraloría General de la República, asignándole funciones de control fiscal y auditoría como ente autónomo de los poderes públicos y de regulador a la Contaduría General de la Nación, lo que contribuye a un mayor control y transparencia de los recursos públicos y al manejo de la información para los fines pertinentes.

Marco conceptual para la preparación y presentación de información financiera para las entidades de gobierno

El marco conceptual de la contabilidad para las entidades de gobierno en Colombia se define como:

Los conceptos que se deben observar en la preparación y presentación de información financiera de propósito general de las entidades de gobierno, es decir, aquellos que pretenden cubrir las necesidades de usuarios que no están en condiciones de exigir informes a la medida de sus necesidades específicas de información. El Marco conceptual constituye la base para el desarrollo normativo, instrumental y doctrinal del regulador y, por ende, tiene valor normativo superior a la regulación que de él se deriva. Adicionalmente, el Marco conceptual tiene los siguientes objetivos: apoyar a los usuarios en la interpretación de la información financiera de las entidades de gobierno, ayudar a quienes preparan y presentan información financiera en el proceso de construcción de ésta y servir a los evaluadores de la información en el proceso de realización de juicios sobre la información financiera. (CGN, 2015, p. 1)

Adicionalmente, se tiene en cuenta que:

Un requisito sine qua non de un marco conceptual para su pertinencia, es que sea el producto de una reflexión realizada con el propósito de solucionar los problemas del entorno al cual va a servir el modelo a construir. Si esta condición no se cumple, el modelo que se elabore no va alcanzar el objetivo de promover información adecuada al servicio de los usuarios de ese entorno. (Colmenares et ál., 2008, p. 104)

Con estos elementos de un marco conceptual, los usuarios tendrán la posibilidad de tomar las decisiones que se ajusten a las necesidades de la entidad y evaluar la gestión del gobernante respectivo.

Objetivos de la información financiera

Los objetivos de la información financiera buscan que esta sea útil, a partir de la satisfacción de las necesidades de sus usuarios. En ese sentido, el marco conceptual para las entidades de gobierno contempla los siguientes objetivos:

Tabla 4 Objetivos de la información financiera

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Los marcos normativos contables de los dos países comparten objetivos comunes, salvo que Chile no incorpora el control como elemento adicional en este componente del marco conceptual, sin embargo, la Resolución CGR 016 de 2015, de la Contraloría General de la República de Chile, establece lo siguiente:

Esta información debe resultar de utilidad para los usuarios con el objeto de determinar el nivel de servicios que puede suministrar la entidad; su capacidad para cumplir adecuadamente sus objetivos; apoyar la evaluación de sus operaciones; favorecer el interés de los usuarios en la rendición de cuentas; y facilitar la evaluación de los logros alcanzados y de los recursos aplicados en la prestación de los servicios públicos. (Contraloría General de la República de Chile, 2015, p. 8)

Así mismo, la Contaduría General de la Nación requiere información para “los fines de consolidación y gestión de la información financiera del sector público, la cual es utilizada por otros usuarios en la toma de decisiones y en el ejercicio del control” (CGN, 2015, p. 2).

El cumplimiento de los objetivos por parte de ambos países genera confianza en los contribuyentes que aportan tributos al Estado, transparencia, eficiencia en el uso de los recursos y el ejercicio del control interno y externo de todos los usuarios, basados en la información financiera que divulga la entidad pública, en el campo de lo fiscal, social, administrativo y político, entre otros.

Características cualitativas de la información financiera

Tabla 5 Características cualitativas de la información financiera

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 5 (Continuación) Características cualitativas de la información financiera

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 5 (Continuación) Características cualitativas de la información financiera

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Los dos países comparten las mismas características cualitativas, salvo que la Contaduría General de la Nación, adicionalmente las clasificó en los grupos de fundamentales y de mejora, para efectos de reflejar la utilidad de la información que se requiere por los distintos usuarios.

Con el fin garantizar un mayor control desde lo contable y lo administrativo, es importante tener en cuenta, para la adecuada aplicación de la característica de materialidad, las necesidades de información de los usuarios, los topes o valores que permitan separar los activos en mayor y menor cuantía, y la recurrencia en el manejo de las operaciones económicas de una entidad de gobierno.

La adecuada aplicación de una característica contribuye a la utilidad de la información para los diferentes usuarios, dado que su generación se presenta en tiempo real, con calidad y confrontada entre periodos, lo que contribuye a una toma de decisión en la entidad que le permitirá hacer los ajustes necesarios para el logro de su cometido estatal.

Principios de contabilidad

Los principios de contabilidad son un conjunto de normas generales que sirven de guía contable para formular criterios referidos a la medición de hechos económicos que afectan el patrimonio de un ente público y que deben ser observados al momento de registrar e informar contablemente sobre los asuntos y actividades de personas naturales y/o jurídicas.

De conformidad con el artículo 68 de la Ley 43 de 1990, se entiende por principios o normas de contabilidad generalmente aceptados en Colombia:

Todo ese conjunto de actividades claves, que permiten: identificar, medir, clasificar, registrar, interpretar, analizar, evaluar e informar, las operaciones de un ente económico, en forma clara, completa y fidedigna.

Los principios hacen referencia a los criterios de medición de las transacciones, hechos y operaciones; al momento en el cual se realiza el reconocimiento contable; a la forma en que deben revelarse los hechos; a la continuidad del ente público; a la esencia de las transacciones y a la correlación entre ingresos, costos y gastos, entre otros, todo ello teniendo en cuenta las limitaciones propias que impone el entorno a las organizaciones. (Congreso de la República, 1990, Art. 68)

Tabla 6 Principios de contabilidad

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 6 (Continuación) Principios de contabilidad

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 6 (Continuación) Principios de contabilidad

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

De acuerdo con la tabla anterior, los principios contables chilenos están resumidos en tres reglas básicas que son: gestión continuada, devengo e imputación presupuestaria; en tanto que los principios colombianos contemplan siete principios contables de obligatorio cumplimiento así: entidad en marcha, devengo, esencia sobre forma, asociación, uniformidad, no compensación y período contable.

En Colombia, el anterior Plan General de Contabilidad Pública (PGCP), expedido mediante la Resolución 355 de 2007, contempló además los principios de registro, medición, prudencia y revelación, los cuales fueron eliminados en el proceso de convergencia a las Nicsp (CGN, 2007).

Los principios de contabilidad constituyen un soporte fundamental en el desarrollo del proceso contable, desde la etapa de reconocimiento hasta la revelación de la información financiera, dado que lo orienta y delimita para cumplir con los objetivos propuestos en el marco normativo contable, por tal razón se deben incorporar en una política contable, con el fin de que puedan ser evaluados periódicamente y garantizar que la entidad continua funcionando en forma normal y que su información corresponde a la realidad de los hechos económicos que allí se generan.

Elementos de los estados financieros

Los estados financieros representan los efectos de las transacciones y de otros sucesos agrupados en categorías que comparten características económicas comunes y que corresponden a los estados financieros, es decir, que esos elementos están relacionados directamente con la situación financiera de los activos, los pasivos y el patrimonio, y con el rendimiento financiero de los ingresos, costos y gastos.

Tabla 7 Elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 7 (Continuación) Elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 7 (Continuación) Elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

En el campo del catálogo general de cuentas, Colombia y Chile definen los elementos de los estados financieros con base en el marco conceptual de la IFAC; no obstante, Chile denomina a las cuentas de resultado como ingresos patrimoniales y gastos patrimoniales, toda vez que algún cambio se refleja en el patrimonio de la entidad pública.

En el campo presupuestal, el gobierno de Chile incorpora en su catálogo las cuentas de ingresos presupuestarios y gastos presupuestarios, con el fin de articular las operaciones económicas con la ejecución presupuestal de ingresos y gastos que se ejecutan paralelamente en el cumplimiento de la misión de la institución pública. Para el caso de Colombia, esta articulación se puede evidenciar directamente en el software contable que articula los módulos presupuestales, la facturación, la cartera y la tesorería, para generar información en línea y en tiempo real para efectos de presentación de la información.

Los catálogos generales de cuentas se constituyen en instrumento de control de la información y un apoyo a las herramientas tecnológicas que permiten identificar las diferentes operaciones financieras, económicas y sociales de una entidad pública para la adecuada presentación de los estados financieros; por tal razón se hace necesario identificar a través de sus usuarios la necesidad de actualizarlos mediante la incorporación o eliminación de cuentas y reflejar así todas las operaciones que se generan durante el desarrollo del cometido estatal.

Criterios de valoración para elementos de los estados financieros

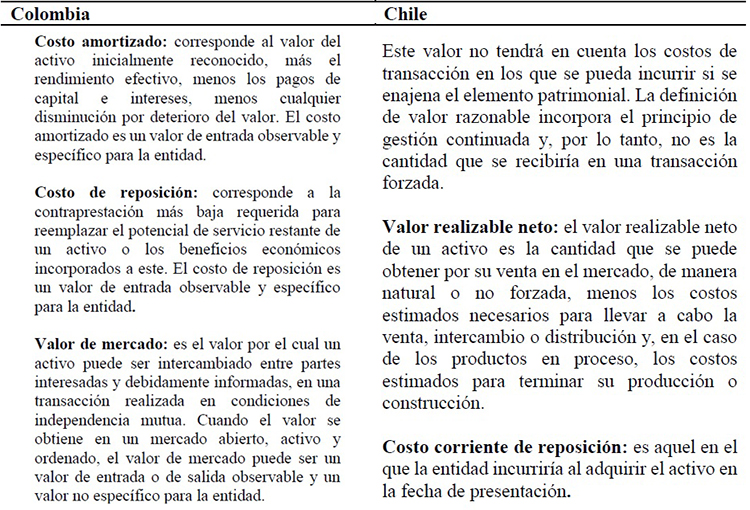

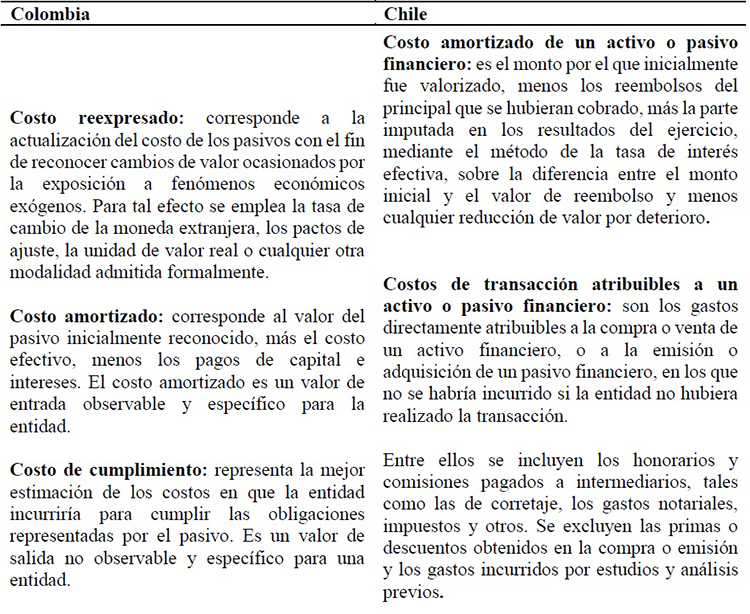

Tabla 8 Criterios de valoración para elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre 8 de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 8 (Continuación) Criterios de valoración para elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre 8 de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 8 (Continuación) Criterios de valoración para elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre 8 de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 8 (Continuación) Criterios de valoración para elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre 8 de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 8 Criterios de valoración para elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre 8 de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 8 (Continuación) Criterios de valoración para elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre 8 de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 8 Criterios de valoración para elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre 8 de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 8 Criterios de valoración para elementos de los estados financieros

Fuente: elaboración propia. Resolución 533 del 8 de octubre 8 de 2015 y CGR 016 del 16 de febrero de 2015.

La valoración o medición es el proceso por el que se asigna un valor monetario a cada elemento de los estados financieros, de acuerdo con lo dispuesto en las normas específicas relativas a cada uno de ellos. Ahora bien, entendiendo que un solo criterio no satisface íntegramente todos los objetivos posibles ni permite alcanzar los niveles máximos de utilidad en relación con la toma de decisiones, se han considerado diferentes criterios de valorización, tal como se detallaron en los párrafos anteriores.

En el caso colombiano, los criterios de medición se pueden clasificar dependiendo si son valores de entrada o salida, si son observables o no en un mercado abierto, y si son mediciones específicas o no para una entidad.

Al momento de construir un manual de políticas contables es necesario verificar la asignación del criterio de medición para cada bien del ente público, mediante la aplicación de la característica de materialidad, la representación fiel y su relación costo-beneficio, porque puede generar un desgaste administrativo para su control interno y no tener ningún valor para el usuario, dado que no afecta la toma de decisiones de la entidad pública.

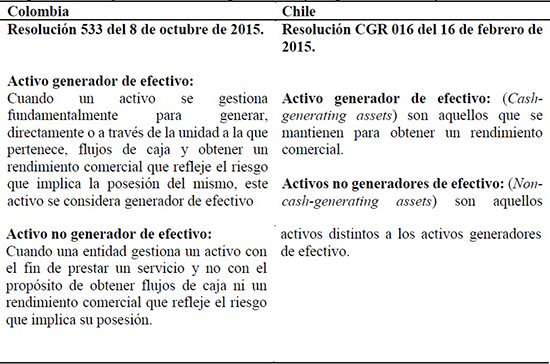

Comparativo de definición de activos generadores y no generadores de efectivo

Tabla 9 Comparativo de definición de activos generadores y no generadores de efectivo

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Los marcos conceptuales de contabilidad pública de los dos países contemplan las mismas definiciones en cuanto a activo y deterioro de bienes que generan beneficios económicos o contribuyen con un potencial de servicios, dado que la fuente fueron las Nicsp.

Al momento de clasificar estos bienes es necesario identificar si es para utilizarlos en la generación de beneficios económicos en condiciones de mercado o para la prestación de servicios en forma gratuita o a precio de no mercado, lo cual permitirá generar informes complementarios que pueden contribuir a la toma de decisiones y a un buen uso de los recursos públicos. Son ejemplos de activos generadores de efectivo las propiedades, plantas y equipos, propiedades de inversión, intangibles que son utilizados en la producción de bienes y servidos en condiciones de mercado y no generadores de efectivo, como los bienes de uso público e históricos y culturales.

Comparativo del deterioro del valor de los activos no generadores de efectivo

Tabla 10 Comparativo del deterioro del valor de los activos no generadores de efectivo

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 10 (Continuación) Comparativo del deterioro del valor de los activos no generadores de efectivo

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 10 (Continuación) Comparativo del deterioro del valor de los activos no generadores de efectivo

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 10 (Continuación) Comparativo del deterioro del valor de los activos no generadores de efectivo

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 10 (Continuación) Comparativo del deterioro del valor de los activos no generadores de efectivo

Fuente: elaboración propia. Resolución 533 del 8 de octubre de 2015 y CGR 016 del 16 de febrero de 2015.

Los dos países retoman los conceptos de las normas internacionales de contabilidad para el sector público, salvo que Colombia, en su marco normativo para entidades de gobierno, no contempló el enfoque de las unidades de servicio para el cálculo del deterioro.

Desde el punto de vista administrativo y para efectos de mayor control de los activos, es importante elaborar inventarios físicos semestrales o anuales que permitan identificar el estado del bien, al funcionario responsable y el uso del mismo, para revelar información más ajustada a la situación del bien en un momento determinado. Al momento de construir la política contable para el deterioro, debe considerarse la característica de materialidad, el periodo de evaluación del deterioro, que podría ser como mínimo una vez al año, para que se refleje en el estado de la situación financiera de la entidad, así como factores internos o externos y establecer documentos soportes que reflejen estos cambios, como videos, declaraciones de empleados, planos y fotografías, entre otros.

Los siguientes ejemplos reflejan los diferentes enfoques requeridos para estimar el costo de reposición para la medición del servicio recuperable de los activos no generadores de efectivo en una entidad de gobierno.

Caso 1. Costo de reposición a nuevo ajustado por depreciación de un equipo de cómputo

La alcaldía de “El Futuro” adquirió el 2 de enero de 2015 un equipo de cómputo central por valor de $ 10 000 000; el municipio estimó una vida útil de siete años y una capacidad de utilización del 100 %. El 31 de diciembre de 2018 bajó su capacidad al 10 %, porque las áreas o dependencias pasaron a ejecutarse en servidores u ordenadores. Un ordenador con la misma capacidad o equivalente a la que realiza el computador central, en la actualidad se puede adquirir en el mercado por $ 500 000.

Evalúe el deterioro:

Una disminución significativa en el nivel de uso es un indicio de deterioro, y la pérdida se determina de la siguiente forma:

-

Costo de adquisición en enero de 2015: $ 10 000 000.

Depreciación acumulada a diciembre 31 de 2018 (cuatro años): $ 10 000 000*4/7 = $ 5 714 286.

. Saldo o importe en libros a diciembre de 2018: $ 1 000 000 (-) $ 5 714 286 = $ 4 285 714

Costo de reposición de un activo similar $ 500 000.

Depreciación acumulada al 31 de diciembre de 2018 (cuatro años): $ 500 000*4/7= $ 285 714

-

Saldo o importe del costo de reposición, menos la depreciación acumulada: $ 500 000 (-) $ 285 714 = $ 214 286.

Pérdida por deterioro (2 – 5): $ 4 285 714 (-) $ 214 286 = $ 4 071 428.

Caso 2. Costo de reposición a un nuevo activo ajustado por depreciación de una escuela que cambió de fin educativo a bodega

El municipio de Rionegro (Antioquia), el 2 de enero de 2015 construyó una escuela para educación primaria a unos costos de $ 10 000 000; la vida útil estimada fue 50 años. En diciembre de 2020 es cerrada la escuela debido a la disminución de los alumnos matriculados, por la quiebra de la empresa Textiles XYZ S.A., que generaba la mayor fuente de empleo para los padres de los alumnos; el municipio les cambió el uso a las instalaciones educativas por el de una bodega para almacenar productos agrícolas. El costo actual de reposición para una bodega con la misma capacidad es de $ 4 200 000. Evalúe el deterioro del inmueble.

Costo histórico el 2 de enero de 2015: $ 10 000 000.

Depreciación acumulada a diciembre de 2020 (seis años): $ 10 000 000*6/50 = $ 1 200 000.

Valor en libros (costo histórico [-] depreciación acumulada): $ 10 000 000 (-) $ 1 200 000 = $ 8 800 000.

Costo de reposición de una bodega de igual capacidad: $ 4 200 000.

Depreciación acumulada de la bodega (seis años): $ 4 200 000*6/ 50 = $ 504 000.

-

Importe de servicio recuperable (4-5) = $ 3 696 000.

Pérdida por deterioro (3-6)

$ 8 800 000 - $ 3 696 000 = $ 5 104 000

Caso 3. Costo de reposición a nuevo del activo ajustado por depreciación y rehabilitación

El colegio Marco Fidel Suárez, ubicado en el municipio de Bello (Antioquia), compró un vehículo para el transporte de los profesores y alumnos, el 2 de enero de 2015, por valor de $ 200 000 000; la vida útil estimada del vehículo fue de 10 años. Luego, en el año 2019, el vehículo sufre un accidente y fue necesario hacer una reparación por valor de $ 40 000 000, para ponerlo nuevamente en funcionamiento; la reparación no afectó la vida útil del bien. El valor de un vehículo nuevo para prestar un servicio similar en el año 2019 es de $ 250 000 000. Evalúe el deterioro del activo.

Solución:

Costo de adquisición del vehículo (2015): $ 200 000 000.

Depreciación acumulada (2020) en cinco años: $ 200 000 000*5/10 = $ 100 000 000.

-

Valor en libros en el 2020: $ 200 000 000 (-) $ 100 000 000 = $ 100 000 000

Costo de reposición $ 250 000 000.

Depreciación acumulada (cinco años): $ 250 000 000*5/10 = $ 125 000 000.

-

Costo de reposición y depreciado-sin reparación: $ 125 000 000.

Menos costo de rehabilitación ($ 40 000 000).

-

Importe del servicio recuperable: $ 85 000 000.

Pérdida por deterioro (3-5) $ 15 000 000.

Comparativo del catálogo general de cuentas

Tabla 11 Comparativo del catálogo general de cuentas

Fuente: elaboración propia. Resolución 620 de diciembre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 11 (Continuación) Comparativo del catálogo general de cuentas

Fuente: elaboración propia. Resolución 620 de diciembre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 11 (Continuación) Comparativo del catálogo general de cuentas

Fuente: elaboración propia. Resolución 620 de diciembre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 11 (Continuación) Comparativo del catálogo general de cuentas

Fuente: elaboración propia. Resolución 620 de diciembre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 11 (Continuación) Comparativo del catálogo general de cuentas

Fuente: elaboración propia. Resolución 620 de diciembre de 2015 y CGR 016 del 16 de febrero de 2015.

Tabla 11 (Continuación) Comparativo del catálogo general de cuentas

Fuente: elaboración propia. Resolución 620 de diciembre de 2015 y CGR 016 del 16 de febrero de 2015.

El plan de cuentas para el sector público utilizado en Chile difiere en varias clases y grupos con relación el catálogo general de cuentas que se lleva en Colombia, en el que resaltan, para el caso chileno, la no aplicación de las clases 6, 7 y 8, lo cual podría generar la no presentación, en forma detallada, de los hechos económicos asociados al costo de ventas, los costos de transformación y las cuentas de orden deudoras y acreedoras del ente público.

Es importante expresar que en el resto de las clases y grupos existen unas equivalencias moderadas, salvo en lo relacionado con los pasivos; en el caso colombiano existen siete grupos de cuentas que conforman esta clase; en tanto que el de Chile solamente dispone de tres grupos de cuentas.

En este proceso de convergencia a las Nicsp, la Contaduría General de la Nación, además de la Resolución 620 de 2015, ha expedido el plan único de cuentas para las entidades de educación superior, mediante la Resolución 643 del 16 de diciembre de 2015, las cuales han tenido modificaciones en cuentas y subcuentas mediante las Resoluciones 015 de 2017, relacionada con operaciones interinstitucionales, y 618 del 18 de octubre de 2016, para el caso de las instituciones de educación superior.

Con el fin de contribuir al logro de los objetivos del marco conceptual, adicional al sistema contable es necesario un sistema de costos que permita identificar el valor de los servicios prestados y el manejo de sus recursos, con el fin de presentar información más detallada que les permitirá a los usuarios tomar mejores decisiones frente al cometido del ente público.

Conclusiones

Entre el marco conceptual de Colombia y Chile existen similitudes en el proceso de implementación de las normas internacionales de contabilidad para el sector público (Nicsp), dado que en Chile se efectuó una adopción indirecta y en Colombia una armonización de las normas.

Las entidades públicas de Colombia y Chile se enmarcan dentro de un entorno jurídico, económico y social que condicionan el Sistema Nacional de Contabilidad Pública (SNCP), para el caso colombiano, y el Sistema de Contabilidad General de la Nación (SCGN), para el chileno.

Las características cualitativas de ambos países difieren en la clasificación que hizo Colombia, dado que las estructuró en una parte como fundamentales y en otra de mejora.

En el deterioro para activos que no generan beneficios económicos y que contribuyen con un potencial de servicios, Colombia adapta dos formas de las establecidas en las Nicsp, como son el costo de reposición a nuevo ajustado por depreciación y el costo de reposición a nuevo ajustado por depreciación y rehabilitación, mientras que el gobierno de Chile adopta tres formas, como son el enfoque del costo de reposición depreciado, el enfoque del costo de rehabilitación y el enfoque de las unidades de servicio.

El modelo instrumental de los dos países presenta diferencias en sus niveles de agrupación del plan de cuentas, no obstante, cada catálogo permite reconocer las operaciones financieras, económicas y sociales que suceden en los gobiernos de Colombia y Chile.

Frente a los avances y desafíos en materia contable, los dos países plantean el fortalecimiento y la modernización de la regulación contable con fundamento en el contexto nacional e internacional para presentar información contable y financiera útil para la toma de decisiones, el control y la rendición de la información a sus diferentes usuarios.