Introducción

En Colombia la normatividad tributaria tiene políticas de reconocimiento y medición de las propiedades, planta y equipo que no permiten el ajuste al valor razonable (Ley 1816 de 2016). La contabilidad financiera se debe llevar basada en la Ley 1314 de 2009, decreto 2420 de 2015, decreto 2496 de 2015, entre otros, por la cual se regulan los principios y normas de contabilidad e información financiera y de aseguramiento de la información en el país. Cada tipo de empresa está clasificada bajo un marco técnico normativo de información financiera; las empresas se clasifican en: a) Grupo 1 que son emisores de valores y entidades de interés público quienes aplican NIIF plenas; b) Grupo 2 son las empresas de tamaño grande y mediana que no sean emisores de valores, ni entidades de interés público, éstas aplican NIIF para Pymes; y c) Grupo 3 empresas pequeñas y microempresas a las cuales se les autoriza la emisión de estados financieros y revelaciones abreviadas, acorde a las Normas de Información Financiera (NIF) para microempresas.

Este trabajo se desarrolla basado en las empresas del grupo 2 el cual es reglamentado por el Decreto 2420 de 2015, Anexo 2. Las modificaciones de la NIIF para las Pymes publicada en el decreto 2496 de 2015, en concordancia con los cambios normativos emitidos por el IASB1 en la enmienda de mayo de 2015, plantea cambios que son tomados en cuenta para las políticas contables, y modifican el marco técnico-normativo en Colombia, para adecuarse a los cambios de la normatividad internacional. La modificación más relevante de la enmienda es la incorporación del modelo de revaluación, como medición posterior al reconocimiento de las propiedades, planta y equipo.

Para la medición posterior de las propiedades, planta y equipo en la norma NIIF pymes, antes de la enmienda, solo se permitía la política de medición del costo menos la depreciación y el deterioro. Con la emisión de la enmienda (Decreto 2496 de 2015) se permite discrecionalmente escoger entre el modelo del costo y el valor revaluado. La integración de la nueva política de medición enlaza instantáneamente los cambios con las categorías de resultados y Otro Resultado Integral (ORI), lo que lleva a variaciones en el impuesto diferido. Para las empresas que van a tomar esta política de medición, deben estudiar la trazabilidad2 y efectos de la medición por revaluación, pues los ajustes contables requieren ser analizados y presupuestados.

Los modelos de medición posterior al reconocimiento de las propiedades, planta y equipo cómo el modelo de revaluación, afecta partidas del patrimonio (ORI), además de generar diferencias en la conciliación fiscal entre el importe contable y el valor reconocido en materia tributaria. Las organizaciones deberán reconocer el impuesto diferido que se produce por el modelo revaluado para la medición posterior de las propiedades, planta y equipo, registrando3 en la contabilidad una cuenta suspendida en el tiempo, hasta que se liquide o recupere el mayor o menor valor pagado por impuesto corriente.

El propósito de este trabajo es comprender los efectos del impuesto diferido bajo NIIF para pymes de las propiedades, planta y equipo en el ORI. Este documento está estructurado de la siguiente forma: primero se expondrán los conceptos, políticas, métodos y normas contables que determinan los ajustes, según el método de medición, del impuesto diferido en el ORI. Posteriormente, se revisarán las diferencias en las métricas y la trazabilidad de los ajustes del impuesto diferido al resultado o al ORI, y por último, se ejemplifican las dinámicas contables del impuesto diferido de las propiedades, planta y equipo, lo que facilitará la articulación conceptual, normativa y práctica del efecto integrador de la incorporación del modelo de revaluación a la NIIF para pymes. En conclusión, la adición del método de revaluación en las NIIF para Pyme establece una dinámica distinta en el ajuste de la propiedades, planta y equipo y en la revelación patrimonial tanto contable, como fiscal.

1. Marco teórico

1.1. Definiciones Conexas

El material de formación para las PYMES en la Sección 29.1 (denominada impuesto a las ganancias) define que el impuesto a las ganancias son todos los impuestos corrientes nacionales y provenientes del exterior que están fundamentados en ganancias fiscales, el cual incluye impuestos cómo las retenciones sobre dividendos que se pagan por una subsidiaria, asociada o negocio conjunto, en las distribuciones a la entidad que informa (IASB, 2009).

La Sección 29 precisa que el impuesto corriente es el valor a pagar o recuperar por el impuesto a las ganancias perteneciente a los ingresos fiscales del periodo actual o de periodos contables anteriores. El impuesto corriente a pagar se calcula con los valores provenientes de la ganancia que muestran los datos fiscales (subsistema de contabilidad fiscal). La ganancia es el cómputo de los ingresos, costos y gastos del periodo (IASB, 2013).

Las definiciones de las NIIF plenas encontradas en la Norma Internacional de Contabilidad 12 (NIC12) facilitan la comprensión de conceptos claves para el reconocimiento, medición y revelación del impuesto a las ganancias. Para el tema en desarrollo, se han extraído las siguientes definiciones:

Ganancia (pérdida) fiscal: es la ganancia (pérdida) de un ejercicio, calculada de acuerdo con las reglas establecidas por la autoridad fiscal, sobre la que se calculan los impuestos a pagar (recuperar).

Gasto (ingreso) por el impuesto sobre las ganancias: es el importe total que, por este concepto, se incluye al determinar la ganancia o pérdida neta del ejercicio, conteniendo tanto el impuesto corriente como el diferido.

Las diferencias temporarias: son las divergencias que existen entre el importe en libros de un activo o un pasivo y el valor que constituye la base fiscal de los mismos, ésta se clasifican en:

Diferencias temporarias imponibles, que son aquellas diferencias temporarias que dan lugar a cantidades imponibles al determinar la ganancia (pérdida) fiscal correspondiente a ejercicios futuros, cuando el importe en libros del activo sea recuperado o el del pasivo sea liquidado; o bien

Diferencias temporarias deducibles, que son aquellas diferencias temporarias que dan lugar a cantidades que son deducibles al determinar la ganancia (pérdida) fiscal correspondiente a ejercicios futuros, cuando el importe en libros del activo sea recuperado o el del pasivo sea liquidado.

La base fiscal de un activo es el importe que será deducible, a efectos fiscales, de los beneficios económicos que obtenga la empresa en el futuro, cuando recupere el importe en libros de dicho activo. Si tales beneficios económicos no tributan, la base fiscal será igual a su importe en libros.

El gasto (ingreso) por el impuesto sobre las ganancias comprende tanto la parte relativa al gasto (ingreso) por el impuesto corriente como la correspondiente al gasto (ingreso) por el impuesto diferido.

Los activos y pasivos por impuestos diferidos se reconocen por el impuesto a las ganancias que se prevé recuperar o pagar con respecto a la ganancia fiscal de periodos contables futuros como resultado de transacciones o sucesos pasados. El impuesto diferido surge de la diferencia entre los importes reconocidos por los activos y pasivos de la entidad en el estado de situación financiera y de su reconocimiento por parte de las autoridades fiscales, y la compensación a futuro de pérdidas o créditos fiscales no utilizados hasta el momento, procedentes de periodos anteriores. Los impuestos corrientes y diferidos se distribuyen entre los componentes relacionados de resultados, otro resultado integral y patrimonio (IASB, 2013, pp. 2-3).

Uno de los factores por el cual se genera el impuesto diferido es por las diferencias temporarias que se presentan por la aplicación de uno de los modelos de medición posterior al reconocimiento inicial en la implementación de la NIIF para Pymes que se pueden aplicar a las Propiedades, planta y equipo, estos son:

Modelo del costo: reconocimiento inicial al costo menos la depreciación acumulada y las pérdidas por deterioro del valor acumuladas (IASB, 2010).

Modelo de revaluación (del cuál trata este artículo): Se medirá cada elemento de la propiedad planta y equipo cuando su valor razonable pueda medirse con fiabilidad por su valor revaluado (IASB, Modificaciones de 2015 de la NIIF para PYMES, 2015, p. 40).

Los ajustes del modelo de medición del costo, son depreciación y deterioro, los cuales van contra resultados, al gasto. El modelo de revaluación, además de los ajustes de depreciación y deterioro contra resultados, permite el del valor razonable, que llevará a ajustar por valorización o desvalorización, el primero contra superávit (ORI), el segundo contra el saldo existente en superávit, y lo demás contra resultados.

Para comprender por qué el ajuste del valor razonable por modelo de revaluación en las propiedades, planta y equipo se ajusta contra ORI, se debe entender el concepto de mantenimiento de capital, dado que es fundamental para la determinación de la ganancia del ente económico. La evaluación por este concepto puede hacerse bajo el patrimonio financiero4 (unidades monetarias) o el patrimonio operativo5 (capacidad operativa). Los procesos para reconocer el mantenimiento de capital del ente económico pretenden determinar si el patrimonio de la organización se mantuvo de un periodo a otro (Carvajal, 2013).

Cuando el ajuste de los activos y pasivos son contra resultados, o sea contra ingresos, costos o gastos, serán computados en el estado de situación financiera en las ganancias acumuladas, lo que podría ser posteriormente utilizado para los dividendos decretados, disminuyendo o aumentándolos. En cambio, si el ajuste es contra patrimonio, afectará la categoría del ORI, llevándose contra superávit, determina que el valor ajustado no se ha realizado, y por lo tanto, no podrá ser utilizado para dividendos, evitando afectar el mantenimiento de capital de la empresa.

2. Impuesto a las Ganancias

La normatividad para calcular el impuesto a las ganancias, se realiza basado en la legislación tributaria de cada país. Las regulaciones emitidas por el IASB (tales como las NIIF) no interviene en la contabilidad fiscal de las jurisdicciones. Por lo tanto, el estándar de impuestos a las ganancias, no es para calcular el valor del impuesto corriente, ni para determinar porcentajes, bases o políticas fiscales de reconocimiento, medición y revelación de las declaraciones de cada país. La norma de impuesto a las ganancias de las NIIF, es para identificar y presentar de dónde provienen las diferencias entre el impuesto a pagar (tributario), y el gasto impuesto (NIIF), que provienen de las disimilitudes en las políticas de reconocimiento y medición de la contabilidad financiera y la contabilidad fiscal. Sí, las políticas contables de reconocimiento y medición fueran iguales entre la contabilidad fiscal y NIIF, no existiría diferencia en el resultado de las ganancias; el gasto de impuesto sería igual al impuesto corriente, y por ende, no se generarían diferencias temporarias. La emisión de la Sección 29 de la NIIF para Pymes (igualmente, para la NIC 12 de las NIIF plenas) debe su existencia a la presunción de que hay diferencias entre las dos contabilidades mencionadas.

Las diferencias en los activos, pasivos, patrimonio, ingresos, costos y gastos entre los estados financieros fiscal y contable -de una misma empresa- se deben a las distinciones en las políticas de reconocimiento y medición de las categorías contables. Cuando hay divergencias en políticas de reconocimiento, o sea, en una contabilidad se reconoce y en la otra no, se presentan diferencias permanentes, las cuales se deben de revelar en las notas contables. Cuando se reconocen en ambas contabilidades -así sea en momentos diferentes-pero hay disimilitudes en políticas de medición, se producen diferencias temporarias entre los activos y pasivos, y temporales en los ingresos, costos y gastos (Ver Figura 1).6

Las diferencias permanentes provienen en su totalidad o en parte de los ingresos no constitutivos de renta ni ganancia ocasional (E.T. Art. 57-1), los gravámenes a los movimientos financieros (E.T Art. 827- Ley 140 de 2010 Art. 45), y los intereses presuntos (E.T. Art. 35), las multas y sanciones, y los gastos no deducibles, entre otros, no causan efectos fiscales, dado que no son recuperables ni sujetas a liquidación en periodos anteriores o futuros. Pero son reconocidos en la contabilidad financiera, generando diferencias permanentes.

Las diferencias temporarias (o temporales) provienen de las diferencias en las políticas de medición por causación y ajustes de los activos y pasivos, o de los ingresos, costos y gastos, en la contabilidad fiscal y contable. Estas diferencias hacen que el impuesto corriente (base fiscal), y el gasto impuesto (base contable) sea diferente; la variación entre estos valores, se reconoce como impuesto diferido.

El impuesto corriente de la contabilidad fiscal se incorpora también en la contabilidad NIIF (en la categoría de impuesto corriente), reemplazando el valor del gasto impuesto, al ser estos valores distintos -porque son traídos de ecuaciones contables diferentes- la partida doble de la ecuación NIIF queda descuadrada. La diferencia entre el impuesto corriente y el gasto impuesto es balanceada en la contabilidad NIIF con la causación del impuesto diferido. Si el impuesto corriente es mayor que el gasto impuesto, la variación es un activo por impuesto diferido. De lo contrario, si el impuesto corriente es menor que el gasto impuesto, la variación es un pasivo por impuesto diferido.

Cuando se reconoce un activo o un pasivo por impuesto diferido, existe la probabilidad si el primero se recuperará (impuesto diferido activo) o el segundo será objeto de liquidación (impuesto diferido pasivo); si el impuesto por pagar es mayor que el gasto impuesto, el mayor valor pagado podrá ser descontado en períodos futuros, por esa razón se coloca como un activo por cobrar diferido. En el caso en que el impuesto por pagar sea menor que el gasto impuesto, el menor valor causado deberá ser pagado en períodos futuros, esto implica que la diferencia deba ser registrada en un pasivo por pagar diferido (Cardona, Gil, & Ochoa, 2014).

El impuesto corriente, correspondiente al periodo presente y a los anteriores, debe ser reconocido como un pasivo en la medida en que no haya sido liquidado. Si la cantidad ya pagada, que corresponda al periodo presente y a los anteriores, excede el importe a pagar por esos periodos, el exceso debe ser reconocido como un activo. Los pasivos (activos) corrientes de tipo fiscal, ya procedan del periodo presente o de periodos anteriores, deben ser medidos por las cantidades que se espere pagar (recuperar) de la autoridad fiscal, utilizando la normativa y tasas impositivas que se hayan aprobado, o cuyo proceso de aprobación esté prácticamente terminado, al final del periodo sobre el que se informa. (IFRS, NIC 12, 2001, p. 13)

Ejemplo del impuesto diferido:

Enunciado: La empresa Ejemplo S.A. genera ganancias contables por $400.000 u.m. durante cinco años; adquiere un activo por $900.000 u.m. Fiscalmente se deprecia a 5 años (límite de vida útil Art. l 37 E.T7) y contablemente a 3 años (Ver Tabla 1).

Tabla 1 Calculo impuesto diferido y gasto impuesto

| Contabilidad | 2016 | 2017 | 2018 | 2019 | 2020 | Total |

| Ingresos | $ 400.000 | $ 400.000 | $ 400.000 | $ 400.000 | $ 400.000 | $ 2.000.000 |

| Depreciación | $ 300.000 | $ 300.000 | $ 300.000 | $ - | $ - | $ 900.000 |

| Utilidad | $ 100.000 | $ 100.000 | $ 100.000 | $ 400.000 | $ 400.000 | $ 1.100.000 |

| Gastos impuesto | $ 34.000 | $ 34.000 | $ 34.000 | $ 136.000 | $ 136.000 | $ 374.000 |

| Tasa efectiva | 34% | 34% | 34% | 34% | 34% | 170% |

| Fiscal | 2016 | 2017 | 2018 | 2019 | 2020 | Total |

| Ingresos | $ 400.000 | $ 400.000 | $ 400.000 | $ 400.000 | $ 400.000 | $ 2.000.000 |

| Depreciación | $ 180.000 | $ 180.000 | $ 180.000 | $ 180.000 | $ 180.000 | $ 900.000 |

| Utilidad | $ 220.000 | $ 220.000 | $ 220.000 | $ 220.000 | $ 220.000 | $ 1.100.000 |

| Impuestos | $ 74.800 | $ 74.800 | $ 74.800 | $ 74.800 | $ 74.800 | $ 374.000 |

| Esfuerzo/Ahorro | $ 40.800 | $ 40.800 | $ 40.800 | -$ 61.200 | -$ 61.200 | $ - |

Fuente: Basado en (Corredor 20ll, p. 47)

En el año 2016, 2017 y 2018 se observa cómo se obtuvo una menor utilidad comercial frente a la fiscal, resultando un mayor valor a pagar por impuesto vs el gasto impuesto, se deriva un esfuerzo fiscal de $40.800 u.m. por los primeros tres años, que posteriormente se recuperará, pues la diferencia conciliatoria se revierte, siendo un activo por impuesto diferido (Ver Tabla 2).

En el año 2019 y 2020 se realizan los siguientes ajustes:

El ejemplo muestra como en los tres primeros años el activo por impuesto diferido acumula un valor de $122.400, en los años 2019 y 2020, se empieza a diferir el valor acumulado hasta quedar en cero (Ver tabla 3). En términos financieros, el impuesto diferido permite analizar las obligaciones o derechos fiscales por pagar o por cobrar en períodos futuros, lo que permite proyectar los flujos de efectivo presupuestados, para la planeación tributaria.

El cálculo del impuesto diferido, se puede realizar por el método del resultado o por el método del pasivo (Corredor, 2011). El primero, se elabora con el estado de resultados, el cual entrega un valor neto, activo o pasivo, del impuesto diferido. Y el segundo, que se desarrolla bajo el estado de situación financiera, por medio de las diferencias imponibles o deducibles del activo y pasivo, entrega el valor separado (no neteado) del activo por impuesto diferido y del pasivo por impuesto diferido (Ver ejemplo punto 3). Dado que las secciones 2.52 y la 29.29 de la NIIF para Pymes, no permite compensar los activos con los pasivos, por esta razón, el método que se debe utilizar para calcular el impuesto diferido debe ser el método del pasivo.

El impuesto diferido en las cuentas de balance no son ni activo o pasivo, son cuentas suspendidas en el tiempo mientras las diferencias temporales se revierten. (Restrepo, 2009, p. 148)

Las modificaciones de la NIIF para Pymes 2015, incorpora el modelo de revaluación para las propiedades, planta y equipo, y ajusta el incremento del valor razonable contra ORI, separando el acumulado del impuesto diferido proveniente de los ajustes de esta categoría, en dos clasificaciones, activo o pasivo por impuesto diferido por ganancias acumuladas e impuesto diferido por ORI.

3. Propiedades, planta y equipo

Las políticas de las propiedades, planta y equipo bajo la NIIF para las Pymes difieren de las establecidas fiscalmente. Los métodos de ajustes de amortización, deterioro, valorización y desvalorización, vida útil, desmantelamiento, mejoras, y demás, tienen límites y restricciones distintas, lo que lleva a generar diferencias permanentes y temporarias.

3.1. Políticas contables de la NIIF para las pymes de las propiedades, planta y equipo

La Sección 17 se centra en la contabilización y la información financiera de las propiedades, planta y equipo, exponiendo los requerimientos y tratamientos contables aplicables. El párrafo 17.4 expresa que el reconocimiento de éste depende si es probable que la entidad obtenga beneficio económicos futuros directamente relacionado con la partida, además que el costo pueda ser medido con Habilidad.

La medición en el momento del reconocimiento inicial de las propiedades, planta y equipo es por su costo que comprende el precio de adquisición, los honorarios legales, aranceles de importación e impuestos no recuperables, después de deducir los descuentos comerciales o rebajas, más todos los costos que se incurrieron para que el activo este en las condiciones óptimas para su uso, además de la estimación inicial de los costos de desmantelamiento8 o retiro de la partida (IASB, 2010, p. 17.9 - 17.12).

La Sección 17.13 establece que, cuando el pago de la partida de las propiedades, planta y equipo se aplaza más allá de los términos normales, el costo debe de ser medido al valor presente de los pagos futuros; cuando una partida haya sido adquirida por permuta9, la Sección 17.14 menciona que deberá ser medido por el valor razonable cuando la transacción tenga carácter comercial, y cuando su costo no pueda ser medido con Habilidad, el activo recibido será medido por el valor en libros del activo entregado.

3.2. Enmiendas a las NIIF para pyme en las propiedades, planta y equipo

En el año 2015 el IASB emitió un documento donde plasma las modificaciones a la NIIF para PYMES. Presentando cambios significativos para la medición de propiedad, planta y equipo, incorporando en la Sección 17.15 el modelo de revaluación como una opción en la política de medición, incluyendo lo siguiente:

17.15 La entidad elegirá cómo política contable el modelo del costo o el modelo de revaluación y aplicará esa política a todos los elementos que compongan una misma clase propiedad, planta y equipo.

Medición posterior al reconocimiento inicial:

17.5 A Modelo del costo: La entidad medirá un elemento de propiedad, planta y equipo tras su reconocimiento inicial al costo menos la depreciación acumulada y las pérdidas por deterioro del valor acumuladas (IASB, Modificaciones de 2015 de la NIIF para PYMES, 2015, p. 40); 17.5 B Modelo de revaluación: Una entidad medirá un elemento de propiedades, planta y equipo cuyo valor razonable pueda medirse con fiabilidad por su valor revaluado, que es su valor razonable, en el momento de la revaluación, menos la depreciación acumulada y el importe acumulado de las pérdidas por deterioro de valor posteriores. Las revaluaciones se harán con suficiente regularidad, para asegurar que el importe en libros, en todo momento, no difiera significativamente del que podría determinarse utilizando el valor razonable al final del periodo sobre el que se informa (IASB, Modificaciones de 2015 de la NIIF para PYMES, 2015, p. 40).

La diferencia entre estos dos modelos se debe a que el modelo de revaluación permite un ajuste tanto por un incremento o por disminución en el valor del activo, pero el modelo del costo solo permite ajustar por la disminución generada por depreciación y por la pérdida de deterioro (Alzate, 2015).

Cuando se revalúe un elemento de la propiedad planta y equipo, se debe revaluar todos los elementos que hagan parte de la misma clase de activos, la revaluación se debe de hacer periódicamente pero dependiendo del cambio de los precios de mercado del activo, es decir, sí, el precio del 1341 activo es susceptible a cambios con periodicidad alta, se debe ajustar anualmente, pero si en el mercado no presentan cambios constantes, se podrá revaluar cada tres o cinco años (Torres, 2014).

El método del costo contiene los siguientes ajustes: depreciación y deterioro. El método de revaluación contiene los siguientes ajustes: depreciación, deterioro, valorización y desvalorización. La contrapartida del ajuste por deterioro es a resultados, la depreciación puede ser contra inventarios o resultados. La contrapartida de la valorización por el ajuste de la revaluación, se reconoce en el ORI. La contrapartida de la desvalorización se reconoce en el resultado, a no ser que exista un acumulado de ajuste al ORI por el mismo activo, en ese caso se llevará el ajuste al ORI, hasta por el valor acumulado, el mayor valor se llevará a resultados.

17.15C Si se incrementa el importe en libros de un activo como consecuencia de una revaluación, este aumento se reconocerá directamente en otro resultado integral y se acumulará en el patrimonio, bajo el encabezamiento de superávit de revaluación. Sin embargo, el incremento se reconocerá en el resultado del periodo en la medida en que sea una reversión de un decremento por revaluación del mismo activo reconocido anteriormente en el resultado del periodo (IASB, Modificaciones de 2015 de la NIIF para PYMES, 2015, p. 40); 17.15D Cuando se reduzca el importe en libros de un activo como consecuencia de una revaluación, tal disminución se reconocerá en el resultado del periodo. Sin embargo, la disminución se reconocerá en otro resultado integral en la medida en que existiera saldo acreedor en el superávit de revaluación en relación con ese activo. La disminución reconocida en otro resultado integral reduce el importe acumulado en el patrimonio contra la cuenta de superávit de revaluación (IASB, Modificaciones de 2015 de la NIIF para PYMES, 2015, p. 40).

3.3. Políticas contables tributarias de las propiedades, planta y equipo

La Ley 1819 de 2016 integró el marco contable (Decreto 2420 y 2496 de 2015) a las partidas que se presentan en la contabilidad tributaria con varias limitaciones en las políticas de reconocimiento y medición. No se permite el reconocimiento de los desmantelamientos. En las políticas de medición solo se podrá contabilizar utilizando el modelo del costo, sin incluir los ajustes por deterioro, el ajuste por valor presente, y con limitaciones en la estimación de la vida útil para la depreciación. Tales disimilitudes van a producir diferencias temporarias, impactando el impuesto corriente, reflejándose en el impuesto diferido. El modelo revaluado no se permite en la política de medición fiscal.

A diferencia de los criterios de medición NIIF, la regulación fiscal permite el ajuste por UVT10 y el ajuste por avalúo catastral.11 Estas son metodologías de valorización que no están contempladas en las políticas contables de la normatividad internacional. Tales disimilitudes van a producir diferencias temporarias, e impactarán el impuesto corriente, que se verán reflejadas en el impuesto diferido.

En el artículo 137 del E.T. se presentan las limitaciones para la deducción en la depreciación fiscal. Aunque inicialmente la norma menciona que el gasto por depreciación fiscal será igual al marco contable, después preciso que éste, no podrá ser superior a unos límites establecidos por tasas. Esto conlleva a que la depreciación fiscal sea menor o igual -nunca podrá ser mayor- a la depreciación contable. Cuando la depreciación fiscal sea menor dejará como resultado un impuesto diferido activo.12

4. Mantenimiento de capital

Carvajal (2013) explica que el mantenimiento de capital es una decisión financiera. La gestión del ente económico debe mantener al terminar el periodo, por lo menos, el mismo capital con el que inició. "El mantenimiento de capital implica que el ingreso es reconocido después de haber mantenido el capital y de haber recuperado los costos" (p. 37). Para determinar y analizar la ganancia se debe de establecer cual concepto de mantenimiento de capital escoger, financiero u operativo, esta decisión depende de la estructura financiera o productiva que los usuarios controladores deseen reflejar, hacia los distintos usuarios principales.

El concepto de mantenimiento de capital determina la manera de cómo la entidad pretende mantener el capital, además lo relaciona con el concepto de ganancia, de esta manera se distingue el rendimiento sobre el capital de una entidad y la recuperación del capital, dado que solo

las entradas de activos que excedan las cantidades necesarias para mantener el capital pueden ser consideradas como ganancia, y por tanto como rendimiento del capital. Por ello, la ganancia es el importe residual que queda tras haber deducido de los ingresos los gastos (incluyendo, en su caso, los correspondientes ajustes para mantenimiento del capital). Si los gastos superan a los ingresos, el importe residual es una pérdida (IASB, 2015, p. 63).

La principal diferencia entre los conceptos de mantenimiento de capital, financiero u operativo, es el tratamiento de los efectos que se generan por el cambio en el precio de los activos y pasivos de una organización (IASB, 2015, p. 63).

El ajuste por mantenimiento de capital se genera por la revaluación o re-expresión del valor de los activos y pasivos da lugar a incrementos o decrementos en el patrimonio. Aun cuando estos incrementos y decrementos cumplan la definición de ingresos y gastos, respectivamente, no son incluidos, dentro del estado de resultados, bajo ciertos conceptos de mantenimiento del capital. En su lugar, estas partidas se incluyen en el patrimonio como ajustes de mantenimiento de capital o reservas de revaluación (IASB, 2015, p. 64).

La decisión del concepto de mantenimiento capital, determina la mixtura de métodos de medición a utilizar en el modelo contable. Las políticas contables de medición se verán afectadas por la selección del tipo de concepto. La regulación fiscal y contable, parecen tener diferencias en el mantenimiento de capital seleccionado. La regulación contable tiende a un mantenimiento de capital financiero basado en las bases de medición que reflejan la capacidad adquisitiva, y la fiscal a un mantenimiento de capital financiero basado en las bases de medición que reflejan el capital nominal invertido. Es preciso manifestar que las regulaciones fiscal y contable, no contemplan políticas de medición lineales que cumplan cabalmente un concepto de mantenimiento de capital; son mixturas que dejan percibir tendencias.

Las tendencias en las políticas de medición, darán como resultado diferencias en la medición de los elementos contables. Generando diferencia en la utilidad, y por lo tanto, en el cálculo del impuesto a las ganancias. Por esta razón, el impuesto por pagar se elabora de las políticas de reconocimiento y medición de la regulación fiscal, y el gasto impuesto de las políticas de la regulación contable. Los ajustes de los activos y pasivos (que produce aumento o disminución en el valor de las categorías) según el método de medición, establece la contrapartida al resultado (ingresos o gastos) u otras cuentas de participación del patrimonio.

5. Otro resultado integral (ORI)

La norma internacional en la Sección 3.17 contempla un estado de resultado integral, el cual incluye la presentación del estado de resultados, más el otro resultado integral. Anteriormente, solo se presentaba el estado de resultados, que mostraba al final la ganancia acumulada realizada en la empresa, pero dejaba por fuera las ganancias no realizadas. Las ganancias no realizadas, se mostraban en el estado de situación financiera en el superávit, pero no se reflejaban en el estado de resultados (Ver Figura 2).

Fuente: Elaboración propia

Figura 2 Variación del activo en la ecuación contable del estado de situación financiera

El estado de resultado integral, muestra tanto las ganancias financieras realizadas, como las no realizadas. Lo que revela una información más completa de la variación del activo, por la actividad operacional y financiera de la empresa, que no proviene de movimientos del pasivo, ni de movimientos del capital. Por lo tanto, solo provienen de movimientos del resultado, y del ORI.

Salazar (2015) expresa que en el ORI se deben reconocerse las ganancias o pérdidas no realizadas pero se puede encontrar casos de ganancias o pérdidas no realizadas registradas en el resultado del periodo (Ejemplo: las propiedades de inversión), pues normalmente se incluyen ingresos y gastos en el ORI que no son convertibles o liquidables en efectivo en el corto plazo, principio que no es transversal en las NIIF.

Para las transacciones y otros sucesos reconocidos fuera del resultado (ya sea en otro resultado integral o directamente en el patrimonio), cualquier efecto impositivo relacionado también se reconoce fuera del resultado (ya sea en otro resultado integral o directamente en el patrimonio (Carvajal, 20l3, p. 58)

Barbei (2013, p. 4) expone seis (6) componentes de otro resultado integral, que son afectados en las NIIF plenas:

Cambios en el superávit de revaluación de los elementos integrantes de Propiedad, planta y equipo (NIC 16) y Activos intangibles (NIC 38);

Ciertas diferencias en la medición de Planes de beneficios definidos (NIC 19);

Ganancias y pérdidas producidas por la conversión de los estados financieros de un negocio en el extranjero (NIC 21);

Ganancias y pérdidas procedentes de inversiones en instrumentos de patrimonio medidos al valor razonable con cambios en otro resultado integral (NIC 39 - NIIF 9);

La parte efectiva de ganancias y pérdidas en instrumentos financieros de cobertura en una cobertura del flujo de efectivo (NIC 39);

Los cambios en el valor razonable por el cambio en el riesgo de crédito de ciertos pasivos designados como a valor razonable con cambios en resultados (NIIF 9).

En la NIIF para Pyme, los cambios, son los siguientes:

Diferencia en cambios por conversión;

Ganancias o pérdidas actuariales por planes definidos;

Ganancias o pérdidas por revaluación de la propiedades, planta y equipo;

Coberturas del flujo de efectivo;

Participación en otro resultado integral de asociadas y negocios conjuntos que se contabilicen utilizando el método de la participación.

Los impuestos diferidos activos y pasivos se dividen en dos, los que provienen del resultado y los de ORI. Los ajustes en las políticas de medición de los activos y pasivos, se ven reflejados contra resultados o patrimonio. Las diferencias contables que estén ajustadas en resultados, por las categorías de ingresos, costos y gastos, afecta la cuenta de ganancias acumuladas del patrimonio, pero las que van directamente al patrimonio, afecta la cuenta del superávit u otras cuentas del patrimonio en el estado de situación financiera. El resumen de la categoría de las ganancias del periodo se ve reflejado en el estado de resultados, y las del superávit en el ORI. Ajustar contra resultado o al patrimonio, depende de lo que ha establecido la norma.

6. Presentación del ejemplo de la aplicación del modelo revaluado

6.1. Aplicación del modelo revaluado para el reconocimiento posterior de la propiedad, planta y equipo que permite ajustar contra otro resultado integral (ORI)

A continuación, se plantea un ejemplo de la aplicación del modelo revaluado.

Al comienzo del año:

1. Compra oficina por valor de $400.000 u.m. a crédito por dos (2) años.

Sin intereses.

Intereses de mercado de 12%.

Depreciación Fiscal por 20 años.

Depreciación NIIF por 15 años.

Valor residual de $300.000 u.m.

2. Compra muebles y enseres por valor de $300.000 u.m. a crédito por tres (3) años.

Se realizará un abono por $100.000 u.m. cada año.

Sin intereses.

Intereses de mercado 12%.

Depreciación fiscal por 10 años.

Depreciación NIIF por 7 años.

3. Compra inventario para la venta por valor de $200.000 u.m. a crédito en dos años.

4. Venta de la mitad del inventario por $400.000 u.m. de contado.

6.2. Desarrollo del ejemplo de la aplicación del modelo revaluado

Para calcular el valor de la oficina bajo NIIF para PYMES se debe hacer el cálculo del valor presente del activo, dado que en el párrafo 17.13 de la sección 17 (PPyE) plantea que el costo de la partida será el precio en efectivo en la fecha la cual se reconoce, pero si el pago es a crédito, el costo es el valor presente de los pagos futuros.

El valor presente considera el valor del dinero en el tiempo, es decir, presenta en valores futuros a pesos de hoy.

Tabla 7 Calculo Valor presente neto - Equipo de Oficina

Fuente: Elaboración propia. Sección 17 párrafo 17.13 NIIF para Pyme.

Tabla 9 Calculo Valor presente neto - Muebles y Enseres

Fuente: Elaboración propia. Sección 17 párrafo 17.13 NIIF para Pyme.

Según la sección 13 de Inventarios párrafo 13.7, cuando se adquiere una partida de inventario a crédito por dos años, se debe calcular el valor presente del pago futuro.

Tabla 11 Calculo Valor presente neto - Inventario

Fuente: Elaboración propia. Sección 17 párrafo 17.13 NIIF para Pyme.

Al contabilizar el ingreso fiscal y bajo NIIF se puede evidenciar que no se presenta ninguna diferencia, pero en el registro de la partida de costo de venta, presenta una disimilitud en las cifras, dado que fiscalmente se reconoce el costo por el valor de la compra, pero bajo NIIF para Pymes difiere dado al cálculo del valor presente al cual se somete el inventario.

Tabla 12 Detalle tratamiento contable Fiscal vs NIIF - Ingresos

Fuente: Elaboración propia. Sección 13 NIIF para Pyme.

Tabla 13 Detalle tratamiento contable Fiscal vs NIIF - Acreedores

Fuente: Elaboración propia. Sección ll NIIF para Pyme.

Tabla 14 Detalle tratamiento contable Fiscal vs NIIF - Proveedores

Fuente: Elaboración propia. Sección ll NIIF para Pyme.

Tabla 15 Detalle tratamiento contable Fiscal vs NIIF - Ajuste por intereses

Fuente: Elaboración propia.

Tabla 16 Detalle tratamiento contable Fiscal vs NIIF - Ajuste por intereses

Fuente: Elaboración propia

Tabla 17 Detalle tratamiento contable Fiscal vs NIIF - Ajuste por intereses

Fuente: Elaboración propia

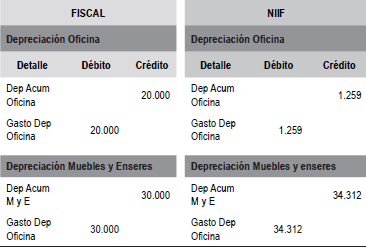

Tabla 18 Detalle tratamiento contable Fiscal vs NIIF - Depreciación Equipo de Oficina y Muebles y Enseres

Fuente: Elaboración propia.

El ajuste por depreciación de propiedad planta y equipo se calcula:

Ajuste Depreciación:

Ajuste Depreciación:

Se ajusta bajo NIIF para Pymes los intereses generados en el primer año por cada partida, dado al cálculo del valor presente de la propiedad, planta y equipo e inventarios.

Tabla 19 Detalle tratamiento contable Fiscal vs NIIF - Ajuste por valorización

Fuente: Elaboración propia con datos de la sección 17. Párrafo 17.15 B de la NIIF para Pyme.

Tabla 20 Cálculo Valor revaluado

Fuente: Elaboración propia con datos de la sección 17. Párrafo 17.15 C de la NIIF para Pyme.

El ajuste por revalorización de la propiedad, planta y equipo, en este caso de la Oficina, resulta de restarle el ajuste por depreciación al valor de compra, menos el importe revaluado.

6.3. Presentación de los Estados Financieros Fiscal Vs NIIF para Pymes

Los estados financieros según los marcos normativos NIIF son el estado de situación financiera, estado de resultados, estado de resultado integral, estado de flujo de efectivo, estado de cambio en el patrimonio y notas. La taxonomía ilustrada del IFRS presenta cada estado financiero con una codificación única. El estado de situación financiera se puede presentar por el método corriente/no corriente (210000) o por orden de liquidabilidad (220000). El Estado de resultados por función del gasto (310000) o por naturaleza (320000). El ORI (410000 y 420000). El estado de flujo de efectivo directo (510000) o indirecto (520000). El estado de cambio en el patrimonio (610000). Más las notas, que van con códigos del 800100 al 913000 (Fundación IFRS, 2016). Para el desarrollo del ejercicio se presentarán los resultados del informe 310000, 410000 y 220000 (Ver Tablas 21, 22 y 23).

Tabla 21 Estado de Resultados fiscal y financiero.

Fuente: Elaboración propia con diseño de la taxonomía NIIF ilustrada para Pyme. p. 4 - [310000]

Tabla 22 Otro resultado integral ORI

Fuente: Elaboración propia con diseño de la taxonomía NIIF ilustrada para Pyme. p. 4 - [410000]

Tabla 23 Estado de Resultados fiscal y financiero.

Fuente: Elaboración propia con diseño de la taxonomía NIIF ilustrada para Pyme. p. 4 - [220000]

Anteriormente, para calcular el impuesto diferido se utilizaba el método del resultado. El método de resultado surge de la diferencia entre la utilidad operativa fiscal y la utilidad operativa NIIF, adicionalmente, a su resultado se calcula el impuesto corriente correspondiente, renta (33%), la suma de estos dos genera el impuesto diferido activo o pasivo (Ver Tabla 24); en este ejemplo el resultado fue impuesto diferido activo, dado a que el importe pagado (fiscal) supera el importe adeudado (NIIF).

El método del resultado entrega un valor neto activo o pasivo del impuesto diferido. Pero las secciones 2.52 y la 29.29, no permiten compensar el impuesto corriente activo y pasivo, ni los impuestos diferidos activos y pasivos. Por lo que se debe presentar el impuesto diferido activo y el impuesto diferido pasivo por separado. Por esa razón, se debe calcular por el método del pasivo, reconocido también por el método del balance (Ver Tabla 25).

El valor del impuesto diferido calculado en el método del resultado, y el valor neto calculado en el método del pasivo, deben coincidir.

7. Conclusiones

Las diferencias permanentes provienen de las disimilitudes en las políticas de reconocimiento; en una regulación se reconoce y en la otra no; en algún momento. Y las diferencias temporarias provienen de las disimilitudes en las políticas de medición; se miden en tiempos o valores distintos. Para medirse, hay que reconocerse. Si no hay reconocimiento en alguna de las contabilidades fiscal o financiera, no habrá diferencia en la política de medición.

Las disimilitudes en las políticas de medición provocan diferencias imponibles o deducibles. De las imponibles, se origina el impuesto diferido pasivo. De las deducibles, se origina el impuesto diferido activo. La contrapartida del ajuste por política de medición de los activos o pasivos se lleva, usualmente, al resultado o al ORI. En correspondencia, los impuestos diferidos activo o pasivo, se clasifican según su ajuste al resultado o al ORI. El modelo de ajuste por revaluación de las propiedades, planta y equipo implica ajustes con contrapartidas que impactan en ambas partes. Los ajustes por depreciación, deterioro, desvalorización (cuando no hay reserva de valorización) van contra el resultado; los ajustes por valorización (cuando no se ha realizado desvalorización) contra el patrimonio. Llevar el ajuste al patrimonio, permite no aumentar los indicadores financieros de rentabilidad sobre activos que no se han realizado.

Las políticas de reconocimiento y medición de la contabilidad fiscal y NIIF, son diferentes para algunas partidas. La concepción financiera de la contabilidad fiscal tiene tendencia a un mantenimiento de capital nominal invertido, las NIIF tiene tendencia a un mantenimiento de capital de la capacidad adquisitiva del capital invertido. Los métodos de medición nominales, se relacionan con la base de medición del costo histórico. Los métodos de medición de la capacidad adquisitiva, se relacionan con las bases de medición del costo corriente, realizable y valor presente.

El impuesto diferido activo y pasivo, son categorías del estado de situación financiera de la contabilidad NIIF, no de la contabilidad fiscal. Se calcula de las diferencias imponibles y deducibles, de las disimilitudes en las políticas de medición de la regulación fiscal y NIIF. El impuesto diferido se puede calcular de la comparación de las partidas del estado de resultados o del estado de situación financiera. El primero ofrece un indicador neto (activo o pasivo) del impuesto diferido. El segundo ofrece valores separados de impuesto diferido (activo y pasivo). La norma NIIF no permite compensar activos y pasivos. Por lo tanto, solo se puede calcular el impuesto diferido utilizando la comparación de las partidas del estado de situación financiera.