INTRODUCCIÓN

La visión de la empresa ha cambiado considerablemente en los últimos tiempos; hoy en día se confiere gran importancia a los activos intangibles tales como el capital intelectual y la gestión del conocimiento, por ser impulsores de la creación de valor en una empresa (Torrent, 2002; De la Torre & Suárez, 2016). La capitalización del conocimiento en las organizaciones está dada principalmente por el factor humano, a través de procesos interactivos de aprendizaje continuo. Allí el conocimiento tácito se transforma en conocimiento explícito, y viceversa, haciendo que crezca el valor de las organizaciones (Valencia, 2009). Por esta razón es muy importante impulsar el incremento del capital intelectual mediante una efectiva gestión dentro de sistemas organizacionales interconectados que procuren el cumplimiento de metas y objetivos orientados a la mejora del desempeño organizacional, con lo que se genera una ventaja competitiva sostenible en el mercado (De la Torre & Suárez, 2016).

Si bien antes se reconocían a la tierra, al capital y al trabajo como factores creadores de valor, actualmente, en la era del conocimiento, se concibe al capital intelectual como fuente generadora de valor agregado (Pulic, 2008). El capital intelectual, según Edvinsson & Malone (2003), es un activo intangible que comprende el conocimiento de los miembros de la organización, su estructura y las relaciones con todos los grupos de interés. En otras palabras, es la suma de los conocimientos y las experiencias que han podido conseguir los integrantes a lo largo del desarrollo de su organización para influir en el mercado y en la comunidad (Mondal & Ghosh, 2012).

La gestión y capitalización del conocimiento en las organizaciones abarca una problemática con muchas aristas; tal es así que varios estudiosos han invertido importantes esfuerzos en investigar sobre este tema y recalcan la importancia del capital intelectual en las empresas para generar una ventaja competitiva. Además, han establecido que el capital intelectual depende del desarrollo e interacción de los elementos que lo conforman, como son el capital humano, el capital estructural y el capital relacional. Por otro lado, investigaciones previas determinan que la capitalización de los activos intangibles en las organizaciones mejora su desempeño e incrementa sus beneficios económicos, además de que se desarrolla una mayor capacidad para explotar las oportunidades en el mercado (Edvinsson & Malone, 2003; Cabarcos & Rodríguez, 2002). Por tal razón, el capital intelectual es la clave perfecta para elevar el valor a toda organización o empresa, y es necesario medirlo.

Medir el capital intelectual no resulta tarea fácil por cuanto hay que registrarlo de manera detallada en los estados contables y financieros con la finalidad de contar con evidencias palpables de su existencia. Además, solamente si se lo logra registrar es posible estudiarlo, medirlo y vigilar su crecimiento o decrecimiento, por lo que es necesario tomar estrategias para potenciarlo y mejorarlo.

La presente investigación propone determinar el capital intelectual y relacionarlo con el rendimiento financiero de uno de los sectores productivos más importantes en el Ecuador: el sector metalmecánico dedicado a la construcción de carrocerías. Este sector dedicado a la fabricación de carrocerías genera numerosas plazas de trabajo y muestra alta representatividad en especial en la provincia de Tungurahua. La Asociación de Empresas Automotrices señala que en el 2017 existían 54 empresas metalmecánicas carroceras distribuidas en siete provincias cuyo producto principal son los autobuses carrozados que abastecen el mercado nacional, sin que se deje de lado el producto proveniente de China y Brasil (Asociación de Empresas Automotrices del Ecuador, 2017; Cámara Nacional de Fabricantes de Carrocerías, 2014).

Cabe mencionar que el sector manufacturero en el Ecuador comprende varios subsectores de diversas actividades, dentro de las cuales se encuentran principalmente la elaboración de productos alimenticios, la fabricación de productos minerales no metálicos, productos de caucho y plástico, la fabricación de metales comunes, la fabricación de papel, y la fabricación de vehículos automotores, remolques y semir-remolques (subsector al que pertenece el sector carrocero). El sector carrocero está compuesto por un número limitado de empresas de distinto tamaño que hacen su contribución al Producto Interno Bruto (PIB) del Ecuador; así, según el Instituto Nacional de Estadísticas y Censos (2011), el aporte al año 2011 fue del 5,59%.

Las actividades productivas y económicas en Ecuador están codificadas según lo establecido por el INEC; de este modo, la actividad correspondiente a la fabricación de carrocerías tiene el siguiente código de la Clasificación Industrial Internacional Uniforme (CIIU): C2920.01, que identifica a las empresas de fabricación de carrocerías, incluida cabinas para vehículos automotrices. Esta actividad registró cifras de alrededor de 80 millones de dólares por año, con una producción mensual de 127 carrocerías, que generan cerca de 5000 plazas de empleo directo, con lo que se posesiona como un actor importante para la economía nacional, tal como lo ratifica la Cámara Nacional de Fabricantes de Carrocerías (CANFAC, 2014).

Es necesario señalar que para el funcionamiento de las empresas carroceras se requieren de fuertes inversiones, además de un alto nivel tecnológico para el cumplimiento de las normativas de calidad, en virtud de que el producto que ofrece se destina especialmente para transportar personas. Así, depende de su calidad el hecho de brindar la seguridad necesaria para precautelar o, a su vez, poner en riesgo vidas humanas. Por la razón indicada, se implementó un laboratorio para el control de calidad que requirió una inversión de 3,5 millones de dólares, cuyo 40% provino de la empresa privada y el 60% del Gobierno (Ministerio de Industrias y Productividad, 2017).

El objetivo de este estudio es determinar la influencia del capital intelectual en el rendimiento financiero expresado mediante el retorno sobre el activo (ROA) y el retorno sobre el patrimonio (ROE), para cuyos cálculos se recurrió a los valores de las distintas cuentas de los estados financieros, como el activo total, el patrimonio, los sueldos y salarios y las utilidades netas en el periodo 2014-2019.

Este artículo está estructurado en cinco partes. Inicia con la introducción, que aborda la importancia del capital intelectual, la necesidad de estudiarlo y medirlo, y además ofrece información del sector objeto de estudio. Luego se presenta la revisión de la literatura, que ofrece los fundamentos teóricos del capital intelectual, hace alusión a investigaciones realizadas sobre el capital intelectual en relación con aspectos de desempeño financiero, y exhibe los fundamentos metodológicos de su medición que sirven de base para la aplicación de la metodología desde un enfoque cuantitativo. En la tercera parte se presenta la metodología, que describe el universo de estudio, las fuentes de información y los pasos que se siguieron para la aplicación del Modelo VAICTM para la medición del capital intelectual A continuación, en la sección de resultados se reportan los valores de los promedios y los coeficientes de correlación de Pearson del coeficiente intelectual de valor añadido, coeficientes de eficiencia de capital humano, capital estructural y capital empleado, así como del ROA y ROE, además de los modelos econométricos tanto para el ROA como el ROE en función del VAICTM , el tamaño de la empresa y la razón de endeudamiento, a partir de lo cual se construye el apartado final que corresponde a las conclusiones.

REVISIÓN LITERARIA

El estudio del capital intelectual se remonta a mediados del siglo XIX, concebido como descubrimientos e invenciones (Bueno et al., 2008). Esta concepción ha ido evolucionando con el aporte de varios investigadores como Sveiby, quien manifiesta que el capital intelectual es el conjunto de intangibles que hacen que las organizaciones crezcan (Sveiby, 1997). Archibold & Escobar (2015) reiteran que el capital intelectual no se encuentra en un solo factor ni está presente en un solo medio, sino que, como también lo afirma Steward (1998), resulta de la combinación del conocimiento y la experiencia para la creación de valor en las organizaciones. Dicha creación de valor requiere de la indispensable intervención de las personas y la construcción de relaciones en torno a ellas, tanto dentro como fuera de la organización. Así, el capital intelectual se va construyendo a lo largo del tiempo, en diferentes lugares y momentos.

Serenko & Bontis (2004) y Bueno et al. (2011) concuerdan en que el capital intelectual está conformado por el capital humano, el capital estructural y el capital relacional, donde el capital humano se integra de manera articulada al capital estructural y al capital relacional, que en conjunto impulsan la interconversión del conocimiento tácito en conocimiento explícito, y viceversa, para la generación de conocimiento nuevo y capitalizable (Nonaka, 1994). En alusión al capital humano se afirma que es el activo intangible más importante en todo tipo de organización. Este proviene de los empleados debido a que son los portadores del conocimiento, conjunto de recursos intelectuales adquiridos con el tiempo, que se convierten en factores dinamizadores de la información y el conocimiento (Díaz et al., 2009).

Por su parte, el capital estructural es el elemento más estable de la empresa, es aquello que la organización proporciona y está relacionado con la tecnología, los procesos, las marcas y patentes que influyen en la capacidad innovadora de la empresa (Santos et al., 2011). Mientras que el capital relacional es conocido también como capital cliente y hace referencia a las relaciones externas con los diferentes agentes económicos o grupos de interés (Mondal & Ghosh, 2012). La manera en que se relacionan con la empresa los diversos capitales tiene impacto sobre su desenvolvimiento, sostenibilidad y cumplimiento de objetivos, de ahí la relevancia de este activo intangible cuya esencia induce a cuidar las relaciones con un giro completo, es decir, con los proveedores, clientes, inversionista, accionistas, competidores, organismos rectores de políticas tributarias y laborales y sociedad en general, con cuyas interacciones se va incrementando los recursos económicos (Serenko & Bontis, 2004; Stewart, 1998).

Mediante el respaldo teórico se conoce que el capital intelectual y el rendimiento financiero están relacionados; además, investigaciones previas han determinado que el capital intelectual tiene impacto significativo en el rendimiento de las empresas, tal es el caso de las empresas del sector industrial en México (Galleguillos-Cortés et al., 2018; Villegas González et al., 2017; Erazo-Álvarez & Narváez-Zurita, 2020). Así también, se encontraron evidencias de que el capital intelectual incide en la valoración y la competitividad -tal es el caso de las MiPymes de Perú-, y por otro lado constituye la nueva riqueza de las organizaciones (Stewart, 1998; Limache Sandoval, 2017).

Para medir el capital intelectual es necesario establecer procedimientos sistemáticos y aplicar las herramientas que más se adapten a cada situación. Así es cómo se han creado numerosos modelos para la medición del capital intelectual que abordan con diferente proporción y enfoque los aspectos cualitativos y cuantitativos que describen y sustentan el capital intelectual. Algunos de ellos parten del registro de los aspectos financieros para estimar los activos intangibles, considerando además que una importante proporción de ellos no se encuentran registrados en los balances. Con lo expresado, se infiere que el objetivo de identificar y medir el capital intelectual, y convertir los intangibles ocultos en visibles, se constituye en un reto al que varios investigadores se han dedicado (Sanz & Crissien, 2012).

Sveiby (2010) describe 45 modelos para la medición de los activos intangibles, entre las que están: el Economic Value Added (EVA™) creado por Stern y Stewart en 1997; el Skandia Navigator ™ desarrollado por Edvinsson y Malone en 1997; el Value Added Intellectual Coefficient (VAIC™) creado en 1997 por Pulic Ante; entre otros de no menor importancia y utilidad.

Ser eficiente es deseable en cualquier situación o contexto, esto habla de la optimización de recursos de distinta naturaleza. En la empresa la eficiencia genera valor agregado y crea riqueza con base en buenas prácticas basadas en el conocimiento. El modelo del Coeficiente Intelectual de Valor Añadido (VAIC TM), diseñados por Pulic Ante en 1998, busca medir y monitorear la eficiencia de los recursos intangibles creados con base en las cifras registradas en las diferentes cuentas de los estados financieros. El capital intelectual no crea valor por sí solo, de tal manera que, bajo un enfoque completo de eficiencia de los recursos, incluye al capital empleado (Pulic, 2004).

Como bien se ha manifestado, el capital intelectual es un activo intangible que se encuentra oculto en las empresas y no se lo puede visualizar fácilmente. Con este punto de partida, Pulic plantea que la clave del modelo del Coeficiente Intelectual de Valor Añadido está en considerar al capital humano como inversión. Esto se expresa a través de la siguiente ecuación que propone para medir la eficiencia del capital intelectual:

La ecuación anterior representa el Modelo del Coeficiente Intelectual del Valor Añadido VAIC™, que es igual a la suma del coeficiente de eficiencia de capital intelectual (ICE), más el coeficiente de eficiencia del capital empleado (CEE). El ICE está conformado por la suma del coeficiente de eficiencia del capital humano (HCE) y el coeficiente de eficiencia del capital estructural (SCE). Por otro lado, el HCE es igual a la división del valor añadido entre los sueldos y salarios de cada colaborador de la empresa, mientras que el SCE se obtiene al dividir el capital estructural entre el valor añadido. El CEE se obtiene a través de la razón del valor añadido y el valor en libros de los activos netos de una empresa.

Blair & Wallman (2001) se refieren a los intangibles como factores de producción no físicos, que contribuyen a lograr un mejor desarrollo en las organizaciones, tanto en la producción de bienes como de servicios, al igual que del desarrollo de las personas que controlan y miden dichos factores. De cualquier modo, ese desarrollo reluce en el rendimiento financiero, un aspecto deseable bajo cualquier condición.

El rendimiento financiero es el beneficio que una empresa obtiene por la inversión realizada en un periodo de tiempo establecido (Villarreal, 2008). Es decir, el rendimiento -denominado también rentabilidad- viene a ser la utilidad que ha generado la empresa gracias a la administración competente e integral respecto a los costos y gastos de la organización (SUPERCIAS, 2020). Obtener buenos niveles de rentabilidad encierra altas expectativas, como resultado de toda acción económica, e implica el manejo eficiente de materiales, recursos y personas. De esta manera, cabe concluir que la obtención de niveles satisfactorios de rentabilidad requiere del buen desempeño de la organización (Hoz et al., 2008).

A través de la revisión de los antecedentes investigativos, se encuentran afirmaciones de que existe una relación positiva entre el capital intelectual y el rendimiento financiero; no obstante, en la generalidad de los casos aún no existe absoluta claridad en el tema. Por tal razón, varios pensadores sostienen que el capital intelectual aún tiene mucho por desarrollar, como herramientas adecuadas que ayuden a distinguir, informar y dirigir estratégicamente su gestión, así como las metodologías que se utilicen para su medición (Bueno et al., 2008). Con lo descrito anteriormente, en el presente estudio se propone determinar la influencia del capital intelectual sobre el rendimiento financiero de las empresas del sector carrocero del Ecuador.

METODOLOGÍA

Esta es una investigación de tipo cuantitativa con un nivel de investigación descriptivo- explicativo. Se trata de un estudio de corte longitudinal que utilizó los datos de los estados financieros publicados por la Superintendencia de Compañías, Valores y Seguros (SUPERCIAS) de las empresas del sector carrocero CIIU 2920.01 dedicadas a la actividad de fabricación y manufactura de carrocerías, incluidas cabinas para vehículos automotores. La SUPERCIAS como entidad de carácter público se encarga de la vigilancia y administración del funcionamiento de las compañías del Ecuador, a la cual reportan anualmente información financiera actualizada de las distintas actividades económicas de las empresas.

Se trabajó con 96 estados financieros de las 15 empresas que se mantuvieron activas durante el periodo comprendido entre el 2014 y el 2019, que luego de la depuración se redujeron a 43. Para la depuración de los estados financieros se utilizó como criterio la inclusión total de las cifras necesarias para el cálculo de los componentes del VAIC TM, de modo que se eliminaron los estados financieros de aquellas empresas que no reportaron beneficios operativos, sueldos y salarios, utilidad neta y patrimonio, requisitos indispensables para obtener los indicadores respectivos del modelo del coeficiente intelectual de valor añadido (VAICTM), rentabilidad sobre activos (ROA) y rentabilidad sobre patrimonio (ROE). También se eliminaron los estados financieros que presentaron valores atípicos.

El detalle del número de estados financieros eliminados por alguna de las razones indicadas se reporta en la Tabla 1.

Tabla 1 Depuración de los estados financiero de las empresas carroceras 2014-2019

| Año | Población | Beneficio operativo | Sueldos y salarios | Utilidad neta | Patrimonio | Con valores atípicos | Total |

|---|---|---|---|---|---|---|---|

| 2014 | 21 | 9 | 0 | 1 | 1 | 2 | 8 |

| 2015 | 18 | 8 | 1 | 1 | 0 | 0 | 8 |

| 2016 | 16 | 7 | 1 | 0 | 0 | 2 | 6 |

| 2017 | 15 | 5 | 1 | 1 | 0 | 0 | 8 |

| 2018 | 15 | 7 | 1 | 0 | 0 | 0 | 7 |

| 2019 | 11 | 2 | 2 | 0 | 0 | 1 | 6 |

| Total | 96 | 38 | 6 | 3 | 1 | 5 | 43 |

Nota: elaboración propia con base < 2014-2019 (SUPERCIAS, 2020).

Esta investigación establece como variable independiente al capital intelectual medido por el coeficiente intelectual de valor añadido, y como variable dependiente al rendimiento financiero medido por los indicadores de rentabilidad ROA y ROE. Además, emplea como variables de control la razón de endeudamiento y el tamaño de la empresa.

El procesamiento de datos se llevó a cabo con software especializado (SPSS, versión 25), lo cual permitió determinar los promedios del Coeficiente Intelectual de Valor Añadido (VAIC™) de las empresas que se mantuvieron activas durante los años comprendidos en el periodo 2014 a 2019, así como de los componentes del capital intelectual (capital humano, capital estructural y capital empleado), y de los indicadores de rentabilidad ROA y ROE.

La medición del capital intelectual se llevó a cabo con la utilización del modelo Coeficiente Intelectual de Valor Añadido (VAIC™). Para dicha medición primero se calculó el Coeficiente de Eficiencia del Capital Humano (HCE), el Coeficiente de Eficiencia del Capital Estructural (SCE), el Coeficiente de Eficiencia del Capital Empleado (CEE) y finalmente el VAIC™ (Pulic, 2008). El procedimiento de cálculo se realizó a través de varios pasos, como se muestra a continuación:

El valor añadido (VA) es igual a la sumatoria del beneficio operativo (P) más costos de empleados (C), más depreciación (D) y más la amortización (A):

El coeficiente de eficiencia del capital humano (HCE) es igual al valor añadido (VA) sobre el capital humano (HC), donde HC es equivalente a los sueldos y salarios de los empleados de la empresa:

El coeficiente de eficiencia capital estructural (SCE) es igual a la razón entre el capital estructural (SC) y el valor añadido (VA). SC es igual a la diferencia del valor añadido (VA) y el capital humano (HC):

El coeficiente de eficiencia del capital intelectual (ICE) es igual a la sumatoria del coeficiente de eficiencia del capital humano (HCE) y el coeficiente de eficiencia del capital estructural (SCE):

El coeficiente de eficiencia del capital empleado (CEE) es igual a la razón entre el valor añadido (VA) y el capital empleado (CE). El CE equivalente al valor en libros de los activos netos de la empresa:

El coeficiente intelectual de valor añadido (VAIC TM) es igual a la suma del coeficiente de eficiencia del capital intelectual (ICE) y el coeficiente de eficiencia del capital empleado (CEE):

Para medir el rendimiento financiero se emplearon dos indicadores de rentabilidad, es decir, la rentabilidad sobre activos (ROA) y la rentabilidad sobre el patrimonio (ROE), cuyas fórmulas se presentan a continuación:

Con la finalidad de determinar el grado de asociación entre las variables, se llevó a cabo el análisis de correlación, a partir del cual se reportaron los coeficientes de correlación de Pearson, que midieron el grado de asociación entre el VAICTM, sus componentes y el rendimiento financiero (ROA y ROE). Además, en el análisis se incluyeron los datos de las variables de control que corresponden al tamaño de las empresas y la razón de endeudamiento.

Con el respaldo de los fundamentos encontrados en los antecedentes investigativos referentes a este tema, se cuenta con evidencia empírica de que el capital intelectual afecta al desempeño financiero de las empresas. Así es que la presente investigación plantea la siguiente hipótesis de estudio:

Hipótesis: El capital intelectual tiene un impacto positivo en el desempeño financiero de las empresas del sector carrocero del Ecuador en el periodo 2014-2019.

Para la comprobación de la hipótesis se aplicó el análisis de regresión lineal múltiple, con el que se construyó el modelo tanto para el al ROA como para el ROE, en función del VAIC™ y las variables de control (tamaño de la empresa y razón de endeudamiento). Con los resultados del análisis de regresión se obtuvieron también los valores de significancia para cada término del modelo y el valor de R2 que permitieron hacer las inferencias correspondientes.

El modelo econométrico empleado se expresa de la siguiente manera:

Donde:

ROA = Rentabilidad sobre activos

ROE = Rentabilidad sobre patrimonio

𝛽0, 𝛽𝑛= Estimadores de la regresión

VAIC™ = Coeficiente intelectual de valor añadido

FSIZE = Tamaño de la empresa (es igual al logaritmo de los activos totales)

DEBT = Razón de endeudamiento (igual a la razón entre el pasivo total y activo total)

RESULTADOS

Análisis descriptivo

Del análisis descriptivo se obtuvieron los promedios del coeficiente intelectual de valor añadido, de los coeficientes de eficiencia del capital humano, capital estructural y capital empleado. Así también se obtuvieron los promedios de la rentabilidad sobre activos y la rentabilidad sobre patrimonio en el periodo comprendido entre el 2014 y el 2019, como se reporta en la Tabla 2. Por otro lado, en las Figuras 1 y2 se aprecia la evolución del capital intelectual, de sus componentes y los indicadores de rentabilidad en el periodo estudiado.

Tabla 2 Promedios del Coeficiente Intelectual de Valor Añadido, de sus componentes e índices financieros de rentabilidad de las empresas del sector carrocero

| AÑO 2014 n= 8 | AÑO 2015 n=8 | AÑO 2016 n=6 | AÑO 2017 n=8 | AÑO 2018 n=7 | AÑO 2019 n=6 | |

|---|---|---|---|---|---|---|

| VAIC ™ | 5,0930 | 5,2259 | 6,0973 | 4,9611 | 4,9043 | 4,5244 |

| HCE | 1,7496 | 2,3968 | 2,0605 | 2,2201 | 2,3014 | 2,6978 |

| SCE | 0,4118 | 0,4859 | 0,5067 | 0,4984 | 0,5436 | 0,5993 |

| CEE | 2,9315 | 2,3432 | 3,5301 | 2,2424 | 2,0594 | 1,2272 |

| ROA | 0,0957 | 0,1346 | 0,0836 | 0,0927 | 0,0585 | 0,0807 |

| ROE | 0,3345 | 0,3912 | 0,3500 | 0,3667 | 0,2440 | 0,1479 |

Nota: elaboración de los autores a partir de los 43 estados financieros de las empresas carroceras y procesados en el software estadístico SPSS 25.

Nota: elaboración de los autores a partir de la Tabla 2.

Figura 1 Coeficiente de capital intelectual y sus componentes en las empresas carroceras del Ecuador

Nota: elaboración de los autores a partir de la Tabla 2.

Figura 2 Rentabilidad de las empresas del sector carrocero del Ecuador

En la Figura 1 se nota cómo varía el capital intelectual y sus componentes en el periodo estudiado. Así, se observa que el coeficiente de eficiencia del capital estructural mantiene una tendencia estable, que la evolución del capital humano tiene ciertas variaciones, mientras que en el caso del capital empleado las variaciones son mucho mayores. Finalmente, con respecto al coeficiente intelectual de valor añadido que se aprecia en la parte superior de la figura, la tendencia y variaciones son claramente visibles y dependen directamente de los valores de sus componentes.

La Figura 2 representa la evolución de los indicadores de rentabilidad. De esta manera, se distingue un notorio descenso del ROE en los años 2018 y 2019, y en especial en el último año, con respecto a los periodos anteriores. Por su parte, el ROA presenta variaciones poco marcadas en el periodo de seis años.

Análisis correlacional

Los resultados del análisis de correlación de Pearson se reportan en la Tabla 3. Los coeficientes de correlación señalan la presencia de correlaciones significativas positivas moderadas en la gran mayoría de relaciones bivariados. Así, se muestran el coeficiente intelectual de valor añadido, los coeficientes de eficiencia de capital humano, el capital empleado y los indicadores financieros.

Tabla 3 Resultados del análisis de correlación del capital intelectual, sus componentes e indicadores de rentabilidad en el periodo 2014-2019

| VAIC | HCE | SCE | CEE | ROA | ROE | DEBT | FSIZE | ||

|---|---|---|---|---|---|---|---|---|---|

| VAIC | Correlación de Pearson | 1 | |||||||

| Sig. (bilateral) | |||||||||

| HCE | Correlación de Pearson | 0,324* | 1 | ||||||

| Sig. (bilateral) | 0,034 | ||||||||

| SCE | Correlación de Pearson | 0,336* | 0,840** | 1 | |||||

| Sig. (bilateral) | 0,028 | 0,000 | |||||||

| CEE | Correlación de Pearson | 0,817** | 0,279 | 0,195 | 1 | ||||

| Sig. (bilateral) | 0,000 | 0,070 | 0,210 | ||||||

| ROA | Correlación de Pearson | 0,266 | 0,430** | 0,232 | 0,020 | 1 | |||

| Sig. (bilateral) | 0,085 | 0,004 | 0,134 | 0,897 | |||||

| ROE | Correlación de Pearson | 0,511** | 0,071 | 0,123 | 0,570** | 0,582** | 1 | ||

| Sig. (bilateral) | 0,000 | 0,651 | 0,433 | 0,000 | 0,000 | ||||

| DEBT | Correlación de Pearson | 0,337* | -0,399** | -0,348* | 0,588** | -0,415** | 0,370* | 1 | |

| Sig. (bilateral) | 0,027 | 0,008 | 0,022 | 0,000 | 0,006 | 0,015 | |||

| FSIZE | Correlación de Pearson | 0,368* | 0,597** | -0,460** | 0,015 | 0,218 | 0,032 | 0,156 | 1 |

| Sig. (bilateral) | 0,015 | 0,000 | 00,002 | ,923 | 0,160 | ,0840 | 0,318 | ||

:. La correlación es significativa en el nivel 0,05 (bilateral).

**. La correlación es significativa en el nivel 0,01 (bilateral).

Nota: elaboración de los autores a partir a los estados financieros de las empresas carroceras y procesados en el software estadística SPSS 25.

Una vez se determinó el grado de asociación entre las variables mediante los valores de los coeficientes de correlación, se obtuvo el fundamento necesario para llevar a cabo un análisis de tipo explicativo con el propósito de determinar el grado en que la variabilidad del ROA y del ROE es explicado por el capital intelectual y las variables de control elegidas.

Análisis de regresión lineal múltiple

El análisis de regresión lineal múltiple se llevó a cabo con la información del total de empresas del periodo 2014-2019, cuya información consta en los 43 estados financieros resultantes de su depuración de acuerdo con los criterios indicados en el apartado de la Metodología.

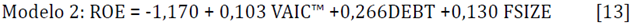

Este análisis proporciona los valores para la construcción de los modelos econométricos, el Modelo 1 para el ROA y el Modelo 2 para el ROE. Para observar el poder explicativo de los modelos y la fuerza predictiva de la variable independiente, se reportan los coeficientes de regresión estandarizados (P) y R2 ajustado que establecen el grado en que los indicadores de rentabilidad son explicados por el VAIC™, y las variables de control (razón de endeudamiento y tamaño de la empresa).

Además, se obtuvieron valores de p < 0,05, que revelaron significancia en cada una de las variables que intervinieron en la regresión.

Como resultado del análisis se determinó que el 31,0% del ROA y el 28,6% del ROE, respectivamente, son explicados por el VAIC™ y las variables de control.

Ecuaciones estimadas para los modelos:

Tabla 4 Resultados de la regresión múltiple del ROA y ROE, periodo 2014-2019

| ROA (Modelo 1) | ROE (Modelo 2) | ||

|---|---|---|---|

| VAIC ™ | Coeficiente estandarizado P | 0,022* | 0,103* |

| t - test | 3,151 | 3,426 | |

| Significancia | 0,003 | 0,001 | |

| Factores de Inflación de Varianza VIF | 1,417 | 1,417 | |

| DEBT | Coeficiente estandarizado P | - ,233 ** | 0,266 |

| t - test | - 4,070 | 1,093 | |

| Significancia | 0,000 | 0,281 | |

| Factores de Inflación de Varianza VIF | 1,256 | 1,256 | |

| FZISE | Coeficiente estandarizado P | 0,008 | 0,130 |

| t - test | 0,343 | 1,368 | |

| Significancia | 0,733 | 0,179 | |

| Factores de Inflación de Varianza VIF | 1,288 | 1,288 | |

| Constante del coeficiente | - 1,170 | ||

| Significancia global | 0,001 | 0,001 | |

| R cuadrado ajustado | 0,310 | 0,286 | |

*. La correlación es significativa en el nivel 0,05 (bilateral).

**. La correlación es significativa en el nivel 0,01 (bilateral).

Nota: elaboración propia con base en los resultados obtenidos del programa estadístico SPSS 25 de los estados financieros de las empresas carroceras.

Con lo indicado se infiere que el capital intelectual tiene un impacto positivo en el desempeño financiero de las empresas del sector carrocero del Ecuador. De tal manera, se acepta la hipótesis planteada en la presente investigación.

DISCUSIÓN

En la literatura se han identificado estudios que analizan si el capital intelectual influye en el desempeño financiero en diferentes ramas económicas, entre los que se destacan algunos referentes al sector financiero, como los de Karem Al-Musali & Ku Ismail (2011), Ozkan et al. (2016), Alabass (2019) y Ousama et al. (2020); estos hacen alusión a los bancos en Bahrein, Turquía, Irak y las entidades financieras islámicas que operan en los países del Consejo de Cooperación del Golfo (CCG), en distintos periodos de tiempo. Estas investigaciones utilizaron la metodología del coeficiente intelectual del valor añadido (VAIC) para medir el capital intelectual, junto con sus componentes de eficiencia del capital humano (HCE), eficiencia del capital estructural (SCE) y eficiencia del capital empleado (CEE) y los indicadores de rentabilidad. Los hallazgos de todos estos estudios concuerdan con los de la presente investigación al señalar que el capital intelectual tiene un impacto positivo en el desempeño de las empresas.

Por otro lado, estudios como los de Fathi et al. (2013), Nassar (2019) y Tarigan Listijabudhi et al. (2019), que se enfocan a las empresas que cotizan en la bolsa de valores de Teherán, Estambul e Indonesia, respectivamente, durante distintos periodos, emplearon también el método del coeficiente intelectual de valor añadido VAIC como una medida del capital intelectual y distintas medidas de desempeño financiero entre las principales ROE y ROA con varios modelos de regresión. Estos estudios concluyen también que existe una fuerte relación positiva entre el capital intelectual y los rendimientos financieros de las empresas, lo que corrobora los hallazgos de la presente investigación.

En torno a lo señalado, en los últimos años se han desarrollado una infinidad de estudios tanto empíricos como teóricos enfocados a sustentar la hipótesis de que el capital intelectual tiene un impacto positivo en el desempeño financiero. En este sentido, investigaciones como la de Albertini & Berger (2019) ponen al descubierto que, en la economía postindustrial, el capital intelectual se está convirtiendo en un factor crucial para el desempeño a largo plazo de todo tipo de empresas, ya que se constituye en una ventaja competitiva desde la perspectiva de la teoría basada en recursos. Desde este enfoque, autores comoFathi et al. (2013) sostienen que, en la actualidad, a pesar de la creciente importancia de los activos intangibles, la mayoría de los sistemas contables tradicionales tienen serias limitaciones al momento de calcular adecuadamente el capital intelectual.

Es importante señalar que el modelo VAICTM tiene una limitación que consiste en no permitir su aplicación en empresas cuyo valor del beneficio operativo sea negativo, debido a que el valor agregado sería también negativo, lo que implicaría un gasto mayor en los recursos que utiliza con respecto a aquello que se produce u obtiene de su actividad económica. Además, al obtener un signo negativo, este afectaría a todos los resultados de todos los índices posteriormente calculados, impidiendo hacer los análisis correspondientes (Chu et al., 2011).

CONCLUSIONES

La presente investigación tuvo como objetivo principal determinar la influencia del capital intelectual en el rendimiento financiero de las empresas del sector carrocero, un sector muy representativo dentro de las actividades manufactureras en el Ecuador. El hecho de que solo 15 empresas se hayan mantenido activas de manera continua en el periodo comprendido entre los años 2014 y 2019 es un tanto atípico si se compara con otros sectores. Cabe mencionar que esto ocurre debido a los fuertes retos que enfrentan las empresas del sector carrocero en cuanto a inversión y tecnología; retos que deben ser afrontados con buenas prácticas empresariales para el incremento de los componentes del capital intelectual.

Así, se torna imprescindible encausar los recursos organizacionales para mantener al talento humano bien cualificado y la estructura empresarial adecuada. Por otro lado, lo anteriormente descrito debe ser conjugado con políticas empresariales de gestión del conocimiento que permitan capitalizar las experiencias, recursos y conocimientos propios de su quehacer económico, cuyo impacto sea visible en los estados financieros. De esta manera, se abre la oportunidad de que se incremente el capital intelectual, y este a su vez potencie el rendimiento financiero.

Al abordar esta temática se halla evidencia de una fuerte relación de causa-efecto entre el capital intelectual y la rentabilidad, pues esta última dependería de cuan bien esté capacitado el personal de la organización, buscando con ello poder tener una gran competencia junto con otros mercados del mismo sector. Al hallar en esta investigación que el impacto del capital intelectual sobre los indicadores de rentabilidad es de alrededor del 30% (R2 ajustado, Tabla 4), se concluye que se trata de un impacto moderado. Si bien este valor no se encuentra en rangos altos dada la existencia de otras variables que se llevan parte de la explicación, el dedicar un esfuerzo a trabajar sobre el capital intelectual en las empresas del sector carrocero impactaría positiva y significativamente en los resultados de rentabilidad.

La contundencia de que el rendimiento financiero de las empresas del sector carrocero es afectado de modo significativo por el capital intelectual debe incentivar a los empresarios para que diseñen estrategias que coadyuven a que el conocimiento se gestione apropiadamente y se capitalice en el aspecto humano y estructural dentro de la empresa, considerando al factor humano como inversión, ya no más como un costo, ya que así podrán pasar de la economía basada en los activos tangibles a la economía basada en los activos intangibles.

Este estudio presenta la oportunidad de ampliar los ejes de la investigación de tal manera que se incluyan nuevas variables de estudio asociadas a los activos intangibles, así como otras variables de control. Además, se puede llevar a cabo estudios comparativos de estas mismas variables con datos similares haciendo uso de otras metodologías que posibiliten extraer nuevas conclusiones al contrastar los resultados