Introducción

Al evaluar la efectividad de uno de los principales instrumentos para la planificación urbana en Brasil, los planes maestros urbanos (o planes directores), Villaça (2000) concluyó que el desempeño del sector inmobiliario y de los grandes terratenientes vinculaba sus intereses a los espacios urbanos no presentando propuestas de ciudades y estos tampoco se preocupaban por las necesidades de la población viviente, sino que predominan los intereses del mercado.

Además, en algunas situaciones, los especuladores inmobiliarios consideran que las áreas protegidas limitan el crecimiento urbano y, como necesitan de suelo urbano, exterminan ejemplos de edificaciones "[...] sean residencias, salones comerciales e industriales, iglesias, cines y multitud de inmuebles de diferentes usos y que contengan no solo valores intrínsecos arquitectura, pero guardan entre sí aspectos relevantes y únicos de nuestro pasado social" (Oliveira et al, 2013, p. 2).

Teixeira y Moraes (2013) observaron que los sitios urbanos históricos (SUH) presentan estructura urbana consolidada, pero la presión demográfica resultante de la implantación de industrias en su entorno demanda la apertura de nuevas vías y edificaciones debido al crecimiento acelerado. Así, los centros urbanos protegidos no reciben una atención específica de las políticas de desarrollo de la ciudad o no se aplican los instrumentos legales para la preservación de los mismos (Passarelli, 2005).

De nada sirve promulgar los planes maestros e instrumentos urbanísticos sin aplicarlos efectivamente. Cabe señalar que la constitución brasileña de 1988 (CF88) dio autonomía fiscal a la municipalidad que posee el poder legislativo para establecer sus impuestos y fijar tarifas para servicios (Neto, Krause y Balbim, 2014). Así, en relación con el uso de los impuestos como instrumento urbano, de Cesare (2007, p. 1) afirmó que:

La tributación puede realizar un papel extraordinario en la distribución de las cargas y beneficios de la urbanización de manera equilibrada, recuperando las inversiones públicas que han resultado en la valorización de propiedades privadas, combatiendo la especulación inmobiliaria y promoviendo el desarrollo económico [...] Los ingresos de este instrumento son una importante fuente de fondos para financiar el desarrollo urbano, contribuir a la construcción de ciudades con servicios públicos de calidad, c financieramente sostenibles y atractivos para la vivienda y el trabajo.

El impuesto a la propiedad, que en Brasil ш se denomina imposto sobre a propriedade predial e territorial urbana (impuesto sobre la propiedad territorial y urbana-IPTU), afecta a una parte de la riqueza del individuo, la propiedad y cuando cae en la tierra ociosa aumenta su retención de coste debido al aumento de su impacto a través de la reducción el lucro de los especuladores (de Cesare, et al. 2015). El impuesto incide directamente en la especulación inmobiliaria al reducir el retorno de los especuladores y se convierte en un instrumento que promueve el uso eficiente de la tierra, colaborando para cumplir con la función social de la propiedad. Además, "aún sin calificar la progresividad, podría ser una palanca para mejorar los recursos municipales y los expedientes de justicia social, ya que su recaudación puede obedecer a tasas diferenciadas" (Maricato, 2000, p. 196).

Correa (2007, p. 122) señaló que "el IPTU, como instrumento urbano, no es meramente fiscal, sino extrafiscal, ya que su objetivo no es recaudar recursos para satisfacer necesidades colectivas, sino para cumplir con la función social de la propiedad". En ciertos casos, el IPTU progresivo también se puede aplicar si el propietario del inmueble no cumple con las condiciones, plazos establecidos y las obligaciones de construir de acuerdo con el plan maestro.

Por medio de la recaudación del impuesto sobre un tipo de patrimonio, la propiedad permite al municipio un mayor control social. Su base impositiva es amplia, ayuda a minimizar las disputas por la tierra y es apropiada para financiar ciudades. Además, no genera disputas entre municipios, lo cual permite una buena recaudación de rentas y es práctico en términos fiscales, es decir, evita la evasión fiscal, por su alta visibilidad y es difícil de eludir por parte del contribuyente. El IPTU aún garantiza la igualdad de todos ante la ley ya que sus tarifas son progresivas, aumentando según el valor de la propiedad, por lo que las personas con mayores ingresos aportarán una mayor porción del financiamiento de la ciudad (de Cesare et al., 2015)2.

El IPTU está definido por el Código tributario nacional (CTN), que prevé el Sistema Tributario Nacional (STN) y establece las normas generales de derecho tributario aplicables a la unión, estados y municipios, así:

Art. 32. El impuesto, de competencia de las municipalidades, sobre la propiedad urbana y el suelo, tiene como hecho imponible la propiedad, el dominio útil o la posesión de bienes inmuebles por naturaleza o por accesión física, según se define en la ley civil, ubicados en área urbana del municipio (CTN, Ley N.° 5172 de 1966).

El Estatuto de la ciudad (EC) en su artículo 4, inciso iv, línea A, definió al IPTU como un instrumento fiscal y financiero, que es capaz de promover el ordenamiento territorial y la función social de la propiedad según lo dispuesto en el artículo 5 de la CF883. Es un deber monetario obligatorio, cuyo pago no está vinculado a actividades estatales específicas y es ad valorem, es decir, su cálculo se realiza con base en el porcentaje que grava el valor de la propiedad (terrenos y edificios)4 (Muniz, 2018) .

El factor generador es la propiedad, el dominio útil o la posesión de un inmueble por naturaleza o acceso físico ubicado en una zona urbana. La base de cálculo es el valor de mercado de la propiedad, considerando terrenos y mejoras permanentes. Y el contribuyente, sujeto pasivo de la obligación tributaria, es el titular del inmueble o el titular de su dominio útil o su titular en cualquier capacidad (de Cesare, 2007).

Según de Cesare et al. (2015), para la incidencia del impuesto predial en la región urbana se requiere la existencia de dos equipos de infraestructura urbana entre los construidos y mantenidos por las autoridades municipales, a saber, el bordillo o acera con plomería de agua de lluvia, suministro de agua, alcantarillado, red de alumbrado público, escuela primaria o puesto de salud a una distancia máxima de tres kilómetros de la propiedad considerada.

La base de cálculo del IPTU y la tasa forman el monto del impuesto a pagar. Mientras la base para calcular el impuesto es el valor venal del inmoble (VVI), es decir, el precio de mercado de la propiedad, la cantidad a pagar es la multiplicación del valor venal por tasa5 aplicable en porcentaje (de Cesare et al., 2015).

Para que se implemente el impuesto urbano es necesario un registro territorial, esto es, el inventario oficial y sistemático del municipio, a partir del levantamiento de límites urbanos con la identificación de predios. Los datos facilitados en el registro están estructurados a efectos fiscales y se convierten en la base para la liquidación del impuesto, se deben registrar derechos, restricciones y responsabilidades. La realización y actualización de los registros son fundamentales para que el gobierno mida el valor de los inmuebles, calcule la base de cálculo del IPTU, instituya otros impuestos y utilice los instrumentos de política urbana, además puede realizar expropiaciones, operaciones inmobiliarias, financiamientos, préstamos, seguros y cobros (de Cesare et al., 2015).

Después de describir las características del IPTU y centrarnos en su tendencia a la cuestión urbana, nos proponemos analizar la aplicación del impuesto en el municipio de Mariana, en Minas Gerais, Brasil, como un mecanismo capaz de minimizar las disparidades en cuanto al acceso y a la ocupación de la tierra y como un incentivo para preservación del SUH que la ciudad alberga.

Por lo tanto, el presente artículo se compone de tres partes, además de la introducción y las conclusiones. En el primer tema se presentarán los principales aspectos sobre la cuestión urbana de Mariana. En la segunda parte se describirá cómo el impuesto a la propiedad se aplica en la ciudad y sus mecanismos para, finalmente, reflexionar sobre las posibilidades de aplicación de la tributación en el territorio en cuestión.

Sobre la metodología adoptada para la exposición de resultados, se partió de revisión de la literatura, el análisis contextual y temático sobre la legislación, las políticas, la planificación y la gestión urbana, la gestión de la ciudad con SUH, aplicación de los instrumentos de planificación urbana del EC, en particular los fiscales y financieros. Se investigó los datos facilitados por el Ayuntamiento de Mariana, los archivos y documentación de la consultoría que elaboró el plan maestro de la ciudad. Además, se indagó sobre la legislación de Mariana: la Ley orgánica municipal, el Plan director y otras leyes complementarias que instituyeron sus reformas, el Código tributario municipal y los decretos que regulan el IPTU local.

También se dialogó con los miembros del equipo de consultores externos que elaboraron el Plan maestro, cuatro técnicos y gerentes municipales, ocho concejales y el alcalde en ejercicio para el período 2016 a 2019. El propósito de las entrevistas fue evaluar los temas relevantes para los instrumentos urbanísticos, así como su etapa de aplicación actual. Además, se conversó con los técnicos del Departamento de Finanzas de Mariana, quienes señalaron cómo se hace el cálculo del impuesto y las implicaciones para el territorio. Se optó por la entrevista abierta para que los entrevistados pudieran desarrollar los temas a su manera y pudieran así explorar los problemas reportados por ellos de acuerdo con cada situación.

El aparato regulador y el marianense urbano

El municipio de Mariana, clasificado en Brasil como de pequeño porte6, tiene una realidad territorial compleja y alberga patrimonio construido. En 1938, su área central, que en ese momento correspondía a casi la totalidad del espacio urbano, fue catalogada por el Servicio Nacional de Patrimonio Histórico y Artístico (SPHAN), actualmente Instituto Nacional de Patrimonio Histórico y Artístico (Iphan) y su conjunto arquitectónico urbano fue erigido como Monumento Nacional en 1945.

Actualmente, existen 22 inmuebles inscritos en el Libro de tombo del patrimonio histórico y artístico nacional, con 21 inmuebles aislados y el conjunto arquitectónico urbano. También hay una propiedad protegida a nivel estatal (el núcleo histórico del distrito de Santa Rita Durão) y 8 activos a nivel municipal (Compat, 2017).

El Plan maestro ambiental y urbano de mariana (Ley complementaria 16 de 2004) que, en 2019, cumplió 15 años de su institución, fue la primera ley municipal en regular el territorio. De acuerdo con Cymbalista, Nakashima y Cardoso et al. (2005, p. 16):

[...] No reglamentó los instrumentos para inducir el cumplimiento de la función social de la propiedad en lo que respecta al combate de los vacíos urbanos y la ociosidad del suelo, como la obligatoriedad de edificación y parcelación, el IPTU progresivo en el tiempo y la expropiación con pago con títulos de deuda pública.

La fragilidad legislativa de protección del núcleo histórico de Mariana, ante las nuevas ocupaciones en su diseño, exige una regulación más cuidadosa dado el incumplimiento de los parámetros urbanísticos establecidos por el PD, la frágil legislación para la protección del núcleo urbano y la carencia de acciones de mantenimiento y recalificación (D'Angelo y Pereira, 2016). También se observa que la expansión urbana aledaña a la SUH de la sede se produce sin el debido cumplimiento de los parámetros urbanísticos establecidos por el plan (Pereira, D'Angelo, Bertú y Costa, 2016)7.

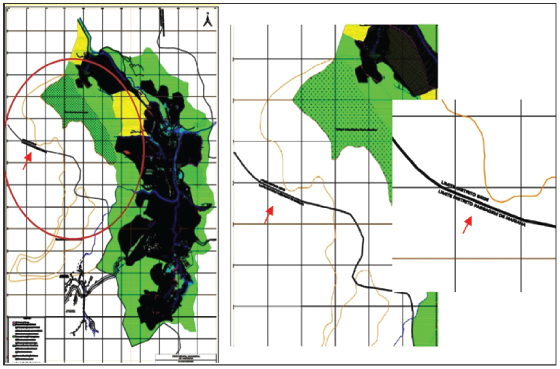

El aparato regulador erigido en Mariana protegió la propiedad privada de la tierra, ya que el PD custodiaba áreas pertenecientes a la Compañía Mina de Pasaje8 para eximirlo o no confrontarlo sobre la función social de la tierra (Maricato, 2000). Prueba de eso es que parte del territorio marianense quedó exento de regulación urbanística. Como se destaca en la figura 1, el área coloreada representa parte del distrito de sede, mientras que la parte blanca, exenta de regulación, corresponde a los terrenos de la compañía. Así, dicha área no fue incluida en la aplicación de los instrumentos, mientras que en la otra parte del territorio la ley fue estricta por poco tiempo (Muniz, 2018).

En la figura 1, el área coloreada en verde y negro corresponde al área urbana donde debe ocurrir la aplicación de los instrumentos. Sin embargo, el límite del área del distrito de la sede se extiende hasta la reunión con el distrito de Passagem, representado por la línea negra resaltada. Los institutos de zonificación aplicados alrededor de la propiedad de la Compañía fueron: zona de protección del paisaje (mancha verde grande), área de protección arqueológica (área verde rayada, que aparece dentro del círculo rojo) y zona de urbanización futura (amarillo arriba el círculo rojo). De esta forma, la propiedad de la empresa estuvo rodeada principalmente por áreas y zonas destinadas a la protección ambiental, patrimonial o paisajística (Muniz, 2018).

Fuente. Elaboración propia.

Figura 1 Aplicación del instrumental urbanístico en el distrito sede de Mariana

Estos aspectos del espacio urbano de Mariana son destacables y la introducción de otros instrumentos previstos en el EC puede contribuir al desarrollo territorial del municipio, hacer la fiscalidad más eficiente, promover la eficacia del Plan maestro y contribuir a la preservación de los sitios protegido. Por otra parte, las políticas para la gestión de SUH brindan un mayor grado de conocimiento y herramientas de gobernanza a los gestores públicos, asegurando la calidad para su territorio, así como la aplicación de instrumentos operativos que promuevan nuevas negociaciones urbanas (Muniz, 2018). Luego, en el siguiente tema, se analizará el IPTU para el municipio en cuestión, así como sus características y la aplicación en ese territorio.

La aplicación del IPTU en Mariana

De acuerdo con el artículo 27 del Código tributario de mariana (CTM), Ley complementaria 7 de 2001, el sistema tributario municipal está conformado por el impuesto a la propiedad territorial urbana (IPTU), el impuesto a los servicios de cualquier naturaleza (ISSON), por el impuesto sobre la transmisión de bienes inmuebles y derechos relacionados con ellos (ITBI), tasas y contribuciones. Los impuestos antes mencionados están expresados en la unidad norma fiscal municipal (UPFM) y su valor se ajusta anualmente en paridad con el más alto de los siguientes índices: índice general de precios (IGP-DI), índice general de precios-promedio Fundação Getúlio Vargas (IGP-M) o el índice de precios al consumidor extendido (IPCA). Para 2018, la UPFM se reajustó a R$2,40, emparejándose con el IPCA.

De acuerdo con el artículo 43 de la CTM, la base para el cálculo de la IPTU es el valor venal del inmóvil (VVI), suelo y edificación, en su caso, ajustado por el factor de valoración de la propiedad (FVI). Sin embargo, el artículo 19 del Decreto ley 2721 de 2002, que aprobó y reglamentó el IPTU, definió el valor venal del inmóvil (VVI) como la suma del valor venal de la propiedad por naturaleza (win) con el valor de ese sumado a la adhesión física (vviaf). El VVI también debe ser ajustado por el factor de valoración de la propiedad (FVI), teniendo en cuenta su ubicación, los servicios urbanos ofrecidos, las características del terreno, la conservación, el acabado, el confort y las áreas secundarias9.

VVI = VVIn + vviaf

El valor venal de la propiedad por naturaleza (vvin) o valor venal del terreno (VVT) se calculan considerando el valor base del metro cuadrado del terreno (VBM2T), factor correctivo del terreno (FCT), valor del metro cuadrado del terreno (VM2T), fracción ideal de la tierra (FI), índice del valor venal de la tierra (VVT). Dado que el VBM2T tiene en cuenta el factor barrio (FBA) ajustado por los siguientes elementos: equipamientos urbanos, precios de los terrenos cercanos, características del terreno, ratios de valoración o depreciación de la calle o cuadra en la que se ubica la propiedad y servicios públicos disponibles. El FCT está definido en la ley municipal. Entonces:

El valor venal de la edificación (VVE) o valor venal del inmueble por ascensión física también se determina siguiendo los valores de la hoja de cálculos general de valores (planilha geral de valores-PGV), el valor del metro cuadrado y edificación (VM2BE), el factor correctivo de la edificación (FCE), del valor del metro cuadrado de la edificación (VM2E) y el valor venal de la edificación (VVE). El VM2BE es el valor del metro cuadrado básico del edificio y el FCE (definido en la ley municipal) son calculados según el tipo de construcción, acabado, utilidad, confort y conservación. Así:

Sin embargo, para alcanzar los valores venales es necesario definir los índices mencionados anteriormente. El primero de ellos, el valor del metro cuadrado del terreno (VM2T). En Mariana, el índice se divide por niveles, como se muestra en la tabla 1, que también informa el valor del metro cuadrado del terreno en relación con el barrio en el que se ubica.

Tabla 1 Valor de los m2 del terreno en Mariana

Fuente. Secretaría de Hacienda Municipal (2017).

De acuerdo con el artículo 22, del Decreto ley 2721 de 2002, la suma de los valores del inmóvil por naturaleza (vvin) y del inmóvil por ascensión física (vviaf) se aplica el factor de valorización del inmueble (FVI), que tiene en cuenta las características que valoran o deprecian la propiedad en su conjunto, considerando la alineación de la calle y la situación de las propiedades vecinas. El factor de valorización del inmueble se obtiene mediante la siguiente fórmula:

FVI = FPO x FST

Los factores de los componentes de FVI se describen en la tabla 2:

Cabe señalar que, de acuerdo con el artículo 25 del Decreto ley 2721 de 2002, las propiedades destinadas al desarrollo de valor social tienen el valor venal de la propiedad (VVI) reducido mediante la aplicación del factor de valoración de la propiedad (FVI) equivalente a 0.05. Para la legislación de Mariana, las propiedades de valor social relevante son aquellas utilizadas por sociedades deportivas, sociedades sin fines de lucro, instituciones culturales, para propiedades utilizadas como lugar de culto y celebración religiosa y los inmuebles protegidos.

El factor correctivo de suelo (FCT), para 2017 se definió de acuerdo con los criterios que se mencionan en la tabla 3, con el valor de edificación base (VBE) y la multiplicación de los siguientes índices formando el VBL. Es decir:

VBL = FBA x FTO x FPE x FVE x FPS x FOS

Los índices que componen el VBL se presentan en la tabla 3.

El VBE y el VBL se forman a partir de los índices mencionados anteriormente. Pero, a pesar de esto, el Decreto Ley 2721 de 2002 mencionó el VBL, que se compone de la multiplicación de los indicadores referidos. Pero no se encontró información más detallada sobre el VBL y su relación con el VBE.

El factor corrector de edificación (FCE) tiene sus índices definidos por ley y se aplica en la determinación del valor venal de la propiedad por accesión física (vviaf), buscando ajustar los valores a las especificidades de cada área construida a partir de los materiales utilizados en su construcción y sus características físicas. En adición, se considera el porcentaje del costo (CP) de cada función en la construcción de un edificio estándar en el municipio (tabla 4), el costo relativo de materiales (CRM) de la construcción en referencia a la característica dominante por tipo de construcción (tabla 5) y el estado de conservación (CE) de cada característica del edificio, definidos, respectivamente (tabla 6).

Tabla 4 Porcentaje del costo (CP) de cada característica en la construcción de un edificio estándar

| Carac./Perc. Do Custo - PC | Casa | Apart. | Sala | Tienda | Cobertizo | Techo |

|---|---|---|---|---|---|---|

| Revestimiento externo/interno | 22.00 % | 0.25 | 25.00 % | 25.00 % | 6.00 % | 0.00 % |

| Cobertura/terraça útil | 8.00 % | 0.025 | 2.50 % | 2.50 % | 14.00 % | 43.00 % |

| Recubriemiento | 4.00 % | 0.025 | 2.50 % | 2.50 % | 12.00 % | 0.00 % |

| Instalación eléctrica | 7.00 % | 0.08 | 8.00 % | 8.00 % | 8.00 % | 9.00 % |

| Paredes/puertas/ventanas | 29.00 % | 0.18 | 18.00 % | 18.00 % | 7.00 % | 0.00 % |

| Suelo | 8.00 % | 0.08 | 8.00 % | 8.00 % | 10.00 % | 11.00 % |

| Estructura | 12.00 % | 0.26 | 26.00 % | 26.00 % | 36.00 % | 37.00 % |

| Instalación sanitária | 10.00 % | 0.1 | 10.00 % | 10.00 % | 7.00 % | 0.00 % |

| Total | 100.00 % | 1 | 100.00 % | 100.00 % | 100.00 % | 100.00 % |

Fuente. Secretaría de Hacienda Municipal (2017).

Tabla 6 Estado de conservación de cada característica del edificio

| Estado de conservación (EC) | Factor |

|---|---|

| Gran (lujo) | 1.15 |

| Bueno | 1.00 |

| Regular | 0.75 |

| Precario | 0.55 |

Fuente. Secretaría de Hacienda Municipal (2017).

Luego, para calcular el valor del FCE se suman los productos de la multiplicación de las características constructivas, el porcentaje del costo, el costo relativo de los materiales, el estado de conservación y el estándar correspondiente.

En cuanto a las tarifas, según el artículo 44 de la CTM, es de 1 % para edificaciones construidas para uso residencial, 2 % para edificaciones construidas de uso no residencial y 3 % para suelo no edificado.

Finalmente, los datos e índices mencionados anteriormente se dan a conocer en un sistema electrónico de datos Betha, según informó la Secretaría de Finanzas de Mariana.

Notas sobre IPTU en Mariana: posibles alternativas, posibilidades viables

Como se demostró, el cálculo de IPTU en Mariana es complejo, debido a que está compuesto por índices excesivos, difíciles de consultar o verificar. Inicialmente, se enfatiza que los datos registrales para su cálculo están desactualizados, o sea, la PGV, un instrumento utilizado para el lanzamiento de los impuestos inmobiliarios es una herramienta primaria para análisis del desarrollo urbano y ambiental y no se ha actualizado desde 2001. Integrantes de la Secretaría de Hacienda Municipal informaron que el registro municipal tiene 20 000 inmuebles, con una brecha de aproximadamente 7000 a 8000 inmuebles no registrados, en comparación con la encuesta presentada por la Compañía Energética de Minas Gerais (Cemig) (Muniz, 2018).

Según técnicos de la Consejería de Hacienda municipal, hay propuestas que la Fundación Renova10 llevaron a cabo y actualizaron la PGV y revisaron el Plan maestro, sin embargo, las articulaciones se suspenden debido a la pandemia impuesta por covid-19. La implicación de la entidad formada por Samarco, empresa responsable de la tragedia provocada por la ruptura de su represa en Mariana, nos permite cuestionar cuáles son sus intereses en comprometerse con la política urbana local, cómo y con qué fines será la participación popular en este proceso.

Como también lo mencionaron técnicos de la Secretaría de Hacienda, el IPTU es un instrumento de difícil entendimiento y buscan formas de hacer eficiente el cálculo y agilizar la aplicación del impuesto en el municipio. Es destacable que, para el referido impuesto, sus índices, sus factores y sus tarifas son desconocidas por los residentes locales por lo que pocos conocen el cálculo del impuesto, sus índices, factores y las tarifas. Además, no existe un canal de información para que la sociedad se entere de otras cotizaciones a abonar.

La recaudación del IPTU no es adecuada debido a datos registrales desactualizados, la incidencia del impuesto no ocurre en toda área urbana y está ausente en barrios enteros, como Barrio Novo Horizonte. La recaudación de impuestos puede ser menor a la esperada, lo que va en contra de las medidas de ampliación del área urbana con el propósito de incrementar la recaudación adoptadas por el ayuntamiento. Se cree que el Estado actúa a favor del capital (Przeworski, 1995), específicamente, de los inmuebles a través de la ampliación del entramado urbano para incrementar la recaudación. Como no hay actualización ni inspección del registro es posible que no se llegue a los valores esperados, pero si se realizan cálculos de estimación del monto a cobrar.

Además, la existencia de amplias áreas especulativas conduce a un trato desigual por parte de las autoridades tributarias con los contribuyentes que se encuentran en situación regular. Mas allá de las inconsistencias registrales como "iniquidad en el plan de valor, comprobada, hecha pública y sin aprobación de la corrección por parte del Ayuntamiento, la Legislatura Municipal puede llegar a responder por omisión, negligencia o mala conducta en la gestión tributaria" (Averbeck, 2007, p. 82).

Los problemas provocados por la ampliación del caso urbano de Mariana se revelan en la falta de infraestructura en la ciudad, en ocupaciones irregulares y en lugares inadecuados, en la degradación ambiental y en el patrimonio arqueológico edificado ubicado en los extremos de la sede. Así como en los procesos especulativos. Por tanto, la revisión del modelo tributario municipal y la instauración de otros instruments tos urbanísticos, como el IPTU progresivo, son alternativas viables para el desarrollo territorial.

La brecha registral y la aplicación incorrecta del IPTU inhiben la recaudación de otros impuestos, como el impuesto de transmisiones patrimoniales (ITBI), que se cobran en el momento de la transferencia interviniente (el valor declarado de la propiedad es el que proporciona el plan de valores) y la concesión onerosa del derecho a la construcción (OODC). El primer impuesto fue citado por técnicos de la Secretaría de Hacienda como necesario para actualizar, potenciar y aumentar el monto recaudado por el municipio. El segundo fue citado en el plan director de la ciudad, pero sin detallar su aplicación a la ley, por ende, aún no se aplica.

Los índices que componen el FVI (conservación, acabado, confort) propician lanzamientos erróneos y dudosos, por ende, se cuestiona quién realiza esta inspección, ya que no hay tal. En la misma perspectiva, los factores de corrección y los materiales utilizados en la construcción de las propiedades son cuestionados para la composición del cálculo de IPTU. Primero, porque el propietario puede realizar mejoras en el inmueble y, además, como no hay inspección de los requisitos urbanísticos de la ciudad, si el residente no menciona los cambios realizados, no se cambiarán los datos para recalcular los impuestos.

Aún se cuestiona la verificación de los factores mencionados, si existe una verdadera medición o si los datos presentados para la composición del impuesto son realizados por los contribuyentes e incluso puede haber desinformación. También se cuestiona si no se miden los datos, cómo se hace la entrada para calcular el IPTU y, cuando se ingresa, determinar qué criterios seguir. Además, las variables que lo componen son propicias para declaraciones falsas o inscripciones inadecuadas, ya que no hay inspección del cumplimiento de los parámetros urbanísticos ni actualización de los datos registrados.

Es destacable que la ciudad no tiene fiscalización para todas estas cuestiones y si el lanzamiento lo realiza el propietario, este puede mentir para pagar cantidades menores. Por tanto, la forma en que se introducen los datos es dudosa y está sujeta a criterios personales inconsistentes.

En Mariana, las exenciones de impuestos se aplican solo a propiedades valoradas en menos de 8000 unidad fiscal estándar del municipio (UPFM)11, eso es, inmuebles valorados en menos de R$ 19 200,00 aproximadamente, que son los ubicados en la periferia de la sede y otros distritos. Según la información brindada por la Secretaría de Hacienda, existen aproximadamente 541 inmuebles en esta condición, la mayoría de ellos se ubican en la periferia del distrito sede. También se señaló que no existen exenciones para los inmuebles residenciales insertados en el SUH, tanto en la sede como en los distritos, con el propósito de incentivar la preservación del patrimonio.

El SHU, en Mariana, no cuenta con disposiciones o incentivos fiscales que contemple su preservación y las reducciones que el FVI aplica a las propiedades de relevancia social. A pesar de eso, se cuestiona si una política de disminución de la tasa de propiedades residenciales en la zona mencionada es eficiente para alentar sus propietarios a mantenerlas y preservarlas. La aplicación de diferentes tarifas para edificios residenciales en áreas protegidas requiere estudio, metodología y análisis cuidadoso para convertirse en un instrumento eficiente en la municipalidad.

Conclusiones

Se concluye que la principal fuente de ingresos tributarios en Mariana no se aplica de manera adecuada, ya que la recaudación del impuesto no se impone en toda zona urbana. No existe transparencia o disponibilidad de las explicaciones adecuadas sobre su cálculo y reflejo en el territorio para la población, además de que los montos cobrados a los contribuyentes aumentan anualmente sin previo aviso o aclaración.

El IPTU se configura como un tributo e instrumento de política urbana capaz de condicionar lo establecido en los ítems II, VI y VII del artículo 32, del Plan maestro de Mariana, cuando este se utilice como herramienta para el desarrollo urbano municipal. Por lo tanto, este impuesto puede cumplir con las directrices de ordenar el espacio urbano y ambiental, fortaleciendo las mismas y garantizando el principio de la función social de la propiedad urbana e incluso contribuyendo al mantenimiento de la SUH. Además, el impuesto es fundamental para la aplicación de otros instrumentos, como el IPTU progresivo en el tiempo, el impuesto sobre transmisiones patrimoniales (ITBI) y la concesión onerosa del derecho a construir (OODC) que aún se encuentran infrautilizados, como el ITBI o no aplicado, como el OODC.

Existe un sector en la Alcaldía para monito-rear el cumplimiento de los parámetros urbanos, incluso en áreas protegidas. Sin embargo, el ejecutivo no realiza actividades de fiscalización, además hay constantes cambios en las cuatro secretarías, estas son diferentes cada tres años.

En cuanto a la actuación de los poderes públicos locales en materia de urbanismo y conservación del patrimonio, el alcalde del municipio manifestó que no era un tema relevante para su gestión y que los esfuerzos contemporáneos están enfocados en generar empleos e ingresos, dado el escenario de estancamiento económico instalado en el municipio tras la interrupción de las actividades de la empresa minera Samarco.

Los políticos locales no conciben los sitios protegidos como un apoyo al desarrollo local y no contemplan la posibilidad de los instrumentos urbanos como una herramienta para la preservación del patrimonio construido. Y cuando se les preguntó sobre el tema, dirigieron sus respuestas a ejemplos de edificios abandonados, ya que el municipio necesita intensificar la actividad turística y la población debe ser consciente de la preservación.

Uno de los mayores problemas urbanos es el tema del suelo y la regulación de la demanda del mismo, este puede minimizarse mediante el uso de mecanismos específicos, como el IPTU progresivo en el tiempo. Dado que la progresividad del IPTU apunta a cumplir con la función social de la propiedad y penalizar a los propietarios que no orienten adecuadamente su propiedad, el monto cobrado aumenta en los casos en que los propietarios las dejan subutilizadas, lo que obliga a los propietarios a cederlas, venderlos o alquilarlos.

Así, se sostiene que el IPTU está subutilizado en Mariana, ante la obsoleta PGV, la baja recaudación tributaria, así como el método y variables que se utilizan para la formación de su cálculo. Además, las facetas de tributación, exención y progresividad permiten que se utilice en la preservación de las SUH en la mejora de la recaudación tributaria, la desigualdad social y el acceso a la tierra. Factores esenciales para la efectividad de las políticas públicas urbanas y para la promoción del desarrollo territorial de Mariana.