INTRODUCCIÓN

Los índices bursátiles se convierten en una de las herramientas más importantes al momento de tomar decisiones de inversión a partir de los precios de las acciones en el mercado y su posible comportamiento futuro. Entre estos se destaca el PER (por sus siglas en inglés Price to Earning), ya que tiene en cuenta los beneficios por acción, como unidad de medida más importante al analizar el crecimiento de una empresa por encima del crecimiento de activos, patrimonio o ventas (Bolek et al., 2021). El PER en su versión ajustada, conocido como el PER de Shiller, CAPE (por sus siglas en inglés Cyclically Adjusted Price to Earnings Ratio) o PER10, ya que para su análisis toma un intervalo de tiempo de diez años convirtiéndose en un factor diferencial con el PER al usar un horizonte temporal más largo tiene en cuenta un complemento en su cálculo como es la inflación.

El CAPE fue creado por el premio nobel de economía Robert James Shiller en 2013, quien se refiere a las burbujas económicas como un evento transitorio donde los precios de un activo permanecen altos a causa del entusiasmo de los inversionistas; al contrario de una estimación objetiva del valor accionario real (Shiller, 2000), es decir, un momento en la cual los precios de determinado portafolio permanecen altos debido tan solo al entusiasmo de inversionistas y no a un análisis coherente del mercado respecto a la valoración real de las acciones. El CAPE tiene en cuenta el PER ajustado por inflación promediado para diez años y con él es posible predecir burbujas financieras.

En este trabajo se busca llevar el CAPE más allá y revisar su efectividad en la identificación de oportunidades de inversión en mercados accionarios; en específico se abordó el mercado brasileño con el propósito de construir portafolios eficientes entre los años 2010 y 2019, esto debido a que el mercado accionario brasileño es el mercado más grande de América Latina y no se encuentran referencias de la aplicación del CAPE en los mercados latinoamericanos.

Cuando se hace referencia a la efectividad del indicador, significa que cuanto mayor sea el CAPE mayor es la probabilidad de tener una rentabilidad menor a la media histórica y, por el contrario, cuanto menos elevado sea el CAPE, se tiene más posibilidades de tener una rentabilidad superior a la media histórica (Anott, 2018).

Para este trabajo se eligieron las acciones de mayor bursátilidad en el mercado accionario brasileño en el año 2010, a estas acciones se les aplicó el CAPE desde 2010 hasta 2018 para establecer las acciones de mayor potencial de valorización; a partir de estas se construyó un portafolio eficiente mediante el modelo de varianza-covarianza, con el fin de que registraran un nivel de riesgo similar al indicador de referencia (Bovespa), que para este estudio corresponde al índice Bovespa. La unidad de medida del riesgo utilizada fue el Valor en Riesgo o VaR (por sus siglas en inglés) con un nivel de confianza de 95 %, y de acuerdo con esta medida de riesgo del portafolio, se rebalanceó en cada año para que en ningún caso superara el VaR del índice de referencia.

Cabe resaltar que la información utilizada cubre el periodo previo a la pandemia debido a que en momentos de alta volatilidad como el que generó la COVID-19, los portafolios de inversión de largo plazo se ven afectados negativamente y con esto aumenta el riesgo de mercado.

Como resultado, se encontró que el rendimiento de los portafolios de inversión construidos entre 2011 y 2019 fue del 218,32 % con respecto al 66,87 % alcanzado por el índice Bovespa; en adición, en seis de los nueve años analizados el rendimiento de los portafolios superó al índice de referencia para el mismo periodo de tiempo. Así mismo, se identificó que el 67,11 % de las acciones que hicieron parte del portafolio tuvieron una rentabilidad positiva. Estos resultados se alinean con los antecedentes literarios respecto a las bondades del CAPE como predictor a largo plazo del mercado accionario.

Este trabajo busca responder la siguiente pregunta: ¿qué efectividad tiene el indicador Precio-beneficio ajustado cíclicamente (CAPE) en la construcción de oportunidades de inversión en el mercado accionario brasileño respecto a la construcción de portafolios que superen el rendimiento del índice Bovespa?

1. REFERENTES TEÓRICOS

La literatura revisada se compone de una serie de investigaciones recientes, trabajadas por diversos autores en varios países del mundo en torno a los indicadores sobre los que se basa este trabajo. Se espera que este soporte conceptual contribuya a la academia y sea útil en la práctica apoyando la comprensión del contexto analizado.

El mundo cambia de manera constante en diversos aspectos: políticos, económicos, sociales, ambientales, todo esto con el atenuante de que dichos cambios se dan de forma repentina y los efectos que traen son muy fuertes, por lo que se genera un ambiente de incertidumbre cada vez mayor. Estos eventos tienen una repercusión significativa en el ámbito financiero y con ello en las inversiones en renta variable realizadas por personas y empresas que buscan capitalización. Lo anterior ya que la incertidumbre en los mercados se hace evidente en momentos críticos y con esto el riesgo de mercado aumenta; de modo que como muchos de estos inversionistas desconocen este panorama, realizan inversiones en momentos equivocados experimentados resultados negativos.

Sin embargo, para contrarrestar esto, los operadores de mercado cuentan con una serie de competencias y herramientas para predecir comportamientos bursátiles respecto al análisis técnico que les permite, de una manera más objetiva y confiable, realizar pronósticos del posible comportamiento futuro que puede tener un activo en el mercado; por ejemplo, entre muchos otros, indicadores como promedios móviles, bandas de Bollinger, Fibonacci, así como osciladores como volumen, el índice de fuerza relativa (RSI por su sigla en inglés), Media Móvil de Convergencia/Divergencia (MACD por sus siglas en inglés), estos son instrumentos muy usados para tal fin. Así, un operador bursátil puede estudiar el mercado de acciones a través de análisis técnico para tomar decisiones más acertadas antes de vender o comprar ese tipo de activos (Tuarob et al., 2021).

Según Clare et al. (2017), para dar respuesta a estos sucesos adversos el CAPE aplica como un indicador de gran utilidad en la optimización de rendimientos sostenibles al momento de invertir. El CAPE es catalogado como uno de los mejores indicadores para pronosticar rentabilidades futuras de las acciones a largo plazo (Siegel, 2016).

De acuerdo con Dimitrov y Jain (2018), Robert Shiller muestra a través del CAPE que la relación entre los precios accionarios y los beneficios ajustados cíclicamente están asociados a los rendimientos futuros a largo plazo. Straehl y Bernstein (2017) reitera esta afirmación al hacer referencia a otro indicador, esto es, el rendimiento total ajustado cíclicamente (CATY), donde mencionan que este pronostica los cambios en la rentabilidad esperada al menos tan bien como el CAPE.

El CAPE ha sido estudiado en ocasiones anteriores donde lo han comparado con otros indicadores o lo han complementado. Smith (2015, citado en Mihai, 2015), enfatiza que en el mercado se han incorporado diversas estrategias de inversión de alto rendimiento, por ejemplo, en el grupo de países BRICS (Brasil, Rusia, India, China y Sudáfrica); sin embargo, estas no han tenido un éxito rotundo a causa de la volatilidad del mercado financiero. Por esta razón, para los inversionistas europeos que van por altos rendimientos y diversificación, las alternativas de portafolios eficientes de productos financieros se dan como una necesidad. Al respecto, señala que el CAPE tuvo una extensión dirigida de forma exclusiva a la zona euro y como tal puede adaptarse a cualquier mercado, dicho indicador se denominó índice Shiller Barclays CAPE Europe Sector Value Net TR Index.

Angelini et al. (2018) evalúa un modelo de pronóstico de rendimientos de índices bursátiles a largo plazo basado en el CAPE, usando un componente fundamental y uno autorregresivo dado por perturbaciones aleatorias externas, demuestran que el comportamiento a largo plazo concuerda con lo que reporta la literatura.

En Philips y Kodor (2020) se simplifica el método del CAPE al descartar el ruido del comportamiento cíclico de los beneficios, es decir, dejan a un lado los peores resultados trimestrales para cada año y se usan resultados anuales en lugar de diez años y reemplazan las variaciones en los márgenes de beneficio por la relación entre ventas y precios. Como resultado, esta técnica aumenta la correlación entre las previsiones fuera de muestra y las realizadas y a su vez disminuye la desviación estándar del error de pronóstico para las rentabilidades a diez años del S&P 500 respecto al CAPE. Feldman et al. (2015) propone tres estrategias de pronóstico del mercado y las comparan con otras como la media móvil simple de doscientos días del S&P 500 y con el CAPE, donde comprueban que el CAPE tiene un rendimiento menor a las estrategias propuestas, así como a la estrategia del S&P 500.

Bunn et al. (2014) ponen a prueba el CAPE en la detección de sectores sobre o infravalorados en la economía estadounidense, donde tienen en cuenta los reportes del CAPE de forma sectorial desde inicios de los años ochenta y con esto modifican el indicador que cambia sus señales de valoración originales en una estrategia de rotación sectorial donde evidencian una mejora en la rentabilidad asociada a dicha rotación basada en el CAPE, la cual se ha extendido a los sectores europeos. Waser (2021) menciona que el CAPE debe adaptarse en función a la situación económica de un país, con el fin de obtener pronósticos más acertados, y, por lo tanto, mayores rentabilidades, esto porque las variables económicas son relevantes para promover el CAPE.

Al momento de tomar decisiones de inversión en renta variable, por ejemplo, en acciones, con la aplicación de indicadores como el CAPE, se puede reducir la incertidumbre y con esto el riesgo presente en este tipo de operaciones bursátiles en un intento por optimizar la rentabilidad. Al respecto, según Zhao et al. (2021), con la evolución del mercado financiero, la manera de escoger las acciones de forma eficiente dentro de un portafolio de inversión que permita obtener mayor rentabilidad y menor riesgo se ha convertido en un tema de investigación relevante en la gestión financiera. De aquí la importancia en la construcción de portafolios con el fin de que los inversionistas diversifiquen y con esto se reduzca sus riesgos. De acuerdo con Mustika et al. (2021), los inversionistas optan por portafolios donde los activos financieros inmersos en estos les proporcionen un equilibrio entre riesgo y rentabilidad, esto con relación a portafolios eficientes donde se deben alcanzar dos funciones objetivo como son aumentar la rentabilidad y reducir el riesgo, es decir, se trata de aquellos portafolios que presentan un mínimo de riesgo para una rentabilidad dada o, en simultáneo, portafolios con una rentabilidad máxima para un nivel de riesgo dado al permitir combinaciones de varias acciones.

En la literatura se reflejan estudios con diferentes metodologías para obtener este tipo de portafolios. Xu et al. (2021) proponen un modelo se selección de portafolios paramétrico y que varía en el tiempo, denominado NA-TVPP, el cual fue aplicado en un portafolio de acciones del índice 50 de la bolsa de Shanghái de China desde 2010 a 2019, donde los resultados evidencian la eficacia del modelo al superar otros modelos tradicionales de selección de portafolios respecto a la frontera eficiente, el índice de Sharpe y la desviación estándar.

Como el objetivo de los portafolios eficientes es aumentar beneficios y reducir riesgos, para escoger los activos básicos que harán parte de estos portafolios se pueden agrupar acciones con características similares en un clúster, y de estas escoger las acciones más representativas a través del método denominado "Representantes de Máxima Distancia" (MDR), donde demuestran que dicho método puede mejorar la frontera eficiente con lo que puede aportar más beneficios que el método del representante central con igual nivel de riesgo (Lu et al., 2021). Por su parte, Kouaissah (2021) desarrolla un método de optimización de portafolios que mejora los problemas tradicionales de selección de portafolios, donde primero seleccionan los activos eficientes con el uso de condiciones de dominancia estocástica y luego se maximizan medidas de rendimiento del portafolio basadas en la relación recompensa-riesgo respecto a los activos seleccionados con los que proponen una alerta preventiva de crisis bursátiles donde los resultados corroboran que este método mejora en gran medida el comportamiento de los portafolios.

Mustika et al. (2021) analizan la solución del problema de optimización multiobjetivo, conocido como solución óptima de Pareto o solución eficiente, en la selección de portafolios de acciones islámicas en Indonesia a través del método de modificación de Pascoletti-Serafini, donde no solo se ofrece una solución, sino que se pueden construir varias soluciones óptimas de Pareto donde los inversionistas pueden tomar la decisión de su preferencia al escoger la cartera de valores óptima.

El análisis de portafolios se puede extender por diferentes sectores, por ejemplo, el cambio climático ha generado retos y oportunidades para los inversionistas en el mundo. Al respecto, Cunha et al. (2021) muestran el rendimiento financiero de un portafolio de acciones de empresas de Brasil eficientes en carbono para el periodo 2010-2019, donde los resultados indican que la inversión en este tipo de acciones contribuye al rendimiento de los portafolios y, al mismo tiempo, da la oportunidad a los inversionistas de reducir la exposición al riesgo climático en el mercado de valores. Tan (2021) evidencia el efecto de la pandemia en el mercado financiero y la gestión de portafolios, con base en los rendimientos de una muestra de acciones de empresas tecnológicas, se realiza una simulación de Monte Carlo sobre la cual se construyen portafolios para descubrir el portafolio eficiente antes y después de la COVID-19. Los portafolios eficientes se construyen con base en la teoría de Markowitz para obtener la combinación con comparaciones entre estos para investigar los cambios en la gestión y construcción de portafolios en la época de pandemia, donde se determina su repercusión en las inversiones y analiza la gestión futura al momento de construir portafolios.

En lo concerniente al riesgo implícito en el mercado de valores, una unidad de medida que cuantifica la exposición al riesgo de mercado es el VaR y aplica para los portafolios de inversión. El VaR ha sido fuente de diversos estudios en todo el mundo. Ahmed et al. (2021) revela que las observaciones del mercado indican que los datos no siguen una distribución normal y generan colas gruesas; también hace una crítica al VaR y al CVaR, ya que no arrojan valores confiables en la gestión del riesgo de un portafolio bajo ciertas condiciones. En esta medida, el autor hace aportes para superar estas carencias y recomienda el uso del VaR entrópico (EVaR) con el fin de obtener valores más confiables en la gestión del riesgo, para ello sugiere que este indicador se pueda aplicar en estudios de mercado diarios, unas horas antes de que inicie el horario de negociación para determinar cómo debe decidir el inversionista u operador de bolsa con relación al próximo riesgo del mercado.

Sulistianingsih et al. (2021) se refiere a las limitantes que tiene el VaR, porque aunque el indicador puede pronosticar la máxima pérdida cuando el inversionista tiene un solo activo, el inversionista opta con normalidad por tener un portafolio de activos y esto hace que pueda crear un riesgo compartido entre los activos que componen el portafolio, pues un activo puede contagiarse de las pérdidas que pueden experimentar otros activos inmersos en dicho portafolio y el VaR no puede dar información sobre las pérdidas de cola, por lo que se requiere la medida de perdida de cola esperada (ETL por sus siglas en inglés). De esta manera, los autores proponen la medida del valor creíble en el riesgo (CredVaR) y la perdida esperada de cola Credible (CredETL), donde se obtiene como resultado que ambos métodos son potentes y pueden detectar un riesgo de inversión que supera la falencia del VaR al no tener en cuenta el riesgo de los activos dentro del portafolio.

Sehgal y Mehra (2021) evalúan la rentabilidad de modelos robustos de optimización de cartera para el indicador recompensa-riesgo en acciones que cotizan en el S&P 500, Nikkei 225, FTSE y S&P BSE 500 y observan que la rentabilidad es mayor que la de modelos similares tradicionales en términos estadísticos medidos por la desviación estándar, el VaR, el CvaR, el Sharpe y el STARR.

Sharma y Sahni (2021) aplican un modelo basado en redes de acciones para la construcción de una estructura de dependencia entre variables para la estimación del VaR, ello con base en una serie temporal de datos de alta frecuencia de la rentabilidad logarítmica de las cincuenta acciones más importantes que cotizan en la Bolsa Nacional de Valores (NSE) de la India para el año 2014. El resultado es que si se reemplaza la información mutua por la Tau de Kendall en la construcción de la cópula R-Vine, las apreciaciones de VaR resultaron menores, lo que recomienda la presencia de relaciones no lineales entre las rentabilidades de las acciones. Debido a que la rentabilidad intradía aporta a la estimación de riesgo de cola de rendimientos diarios, Song et al. (2021) proponen un modelo de VaR que se basa en la puntuación condicional dinámica con la distribución de Pareto generalizada censurada (modelo GP-DCS-VaR censurado) como un nuevo enfoque de parametrización del VaR que involucra información intradía en la estimación diaria del VaR, los resultados de la aplicación de este modelo en el mercado de valores chino refleja que el modelo tiene una ventaja en el pronóstico del riesgo de los rendimientos extremos, lo que es comprobado con la comparación de las previsiones fuera de muestra entre el GP-DCS-VaR censurado y el Garch- realizado.

Por la situación de pandemia que se vive en todo el mundo, Abuzayed et al. (2021) examinan el crecimiento sostenido y ascendente del riesgo sistémico entre el mercado bursátil mundial e individual de los países de mayor afectación con la COVID-19, con el uso de dos indicadores de riesgo, tales como, el valor en riesgo condicional (CvaR) y el VaR condicional delta (AcoVaR); allí, los resultados reflejan que el contagio bivariante del riesgo sistémico en estos mercados aumentó a medida que la pandemia se expandía en todo el mundo.

Por su parte, es importante tener en cuenta la teoría de los mercados eficientes, también conocida como Efficient Markets Hypothesis (EMH), que refleja los momentos en los que las decisiones de los participantes del mercado son totalmente racionales y se basan en toda la información disponible. De acuerdo con Guang et al. (2022), la HME se basa en una distribución normal de los rendimientos, por lo que el mercado se caracteriza por la continuidad, independencia, estática y linealidad que permite que el riesgo de inversión pueda ser pronosticado y controlado. De esta manera, la EMH afirma que el precio de una acción en el mercado será exacto, ya que toda la nueva información se valorará inmediatamente. Por esta razón, esta teoría va en contravía con un comportamiento irracional debido a que algunos operadores de bolsa han logrado pronosticar la sobrevaloración o infravaloración de las acciones que se presenta en un momento de burbuja económica. Con esto han generado rentabilidades superiores a las del mercado; lo que no es posible con el modelo de mercado eficiente, ya que en este todos las acciones son valoradas perfectamente, por lo que no hay cabida para que se presenten sub o sobrevaloraciones de dichos títulos.

Este trabajo acepta el nivel de eficiencia semi fuerte de la teoría EMH, ya que se tuvo en cuenta para el estudio y análisis de precios de las acciones incluidas, información pasada y, a su vez, información hecha pública por parte de las empresas y con las que se calculó el CAPE, VaR y CVaR. Se rechaza el nivel débil de la teoría EMH, porque, como se menciona, los precios de las acciones no solo reflejan la información pasada y, además, se rechaza el nivel fuerte de la teoría ya que si bien es cierto, el precio de las acciones reflejan la información tanto pública como privada, este nivel se refiere a un mercado perfecto y esta investigación tiene en cuenta un mercado imperfecto con presencia de asimetría de la información, existencia de empresas superiores a otras y donde alguno de los participantes puede hacer presión que influya en la tendencia del precio de una acción, características no propias de un mercado perfecto.

2. METODOLOGÍA

La hipótesis central de este trabajo es la siguiente:

El índice Precio-beneficio ajustado cíclicamente (CAPE) es una herramienta optima que permite construir portafolios de inversión capaces de superar el rendimiento del índice de referencia del mercado accionario brasileño.

Para la evaluación del CAPE como herramienta para la construcción de portafolios de inversión se tomó una ventana temporal entre 2011 y 2019. Para ello se tomó el índice Bovespa como referente para los portafolios construidos, luego se calculó el valor en riesgo (VaR) de este índice para cada año con las siguientes características:

El nivel de confianza utilizado es del 95 %

Se calcula usando los retornos históricos de tres años

Luego de la estimación del VaR para el Bovespa se procedió a construir los portafolios de inversión de acuerdo con los siguientes parámetros:

- Se tomaron como base los activos que para el año 2010, es decir, para el periodo anterior al análisis registraran una presencia superior al 90 %; en

otras palabras, se tomaron los activos que para ese periodo registraron negociaciones en el 90 % de las ruedas del año.

- Para los activos seleccionados se calculó el PER y se restringieron los valores extremos de la siguiente manera:

- Todo PER superior a cincuenta fue igualado a este valor

- Todo PER con valor negativo fue igualado a cero.

De este modo, se suavizó el PER de cara a tener también este efecto en el cálculo del CAPE.

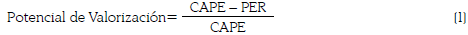

Se procedió a calcular el CAPE para los activos seleccionados y luego se hizo el cálculo de potencial de valorización para cada activo a partir de la siguiente formula:

Con los resultados encontrados se filtraron los activos que tuvieran un potencial de valorización positivo.

Los portafolios de inversión se rebalancean cada año a partir de los resultados del CAPE.

A partir del VaR del índice del periodo anterior se seleccionó el portafolio de inversión del periodo siguiente con un capital inicial de diez millones de reales.

Cuando el portafolio de inversión tenía un VaR superior al Bovespa, se tomó el menor VaR posible de acuerdo con la curva de portafolios eficientes.

Cuando el portafolio de inversión registraba un VaR inferior al de Bovespa se tomó como referencia el VaR óptimo de acuerdo con el índice Sharp para el periodo analizado. Para dar validez a los resultados obtenidos con la aplicación del VaR, se aplicó un back testing con el valor en riesgo VaR y el valor condicionado al riesgo CVaR. En la tabla 1 se observan los resultados:

Tabla 1 Back testing portafolio con VaR y CVaR

| Años | Errores Back Testing Portafolio (VAR 95 %) | Errores Back Testing Portafolio (CVAR 95 %) | Errores Back Testing Bovespa (VAR 95 %) | Errores Back Testing Bovespa (CVAR 95 %) |

|---|---|---|---|---|

| 2012 | 0,00 % | 0,00% | 1,92 % | 0,00 % |

| 2013 | 7,36 % | 0,39 % | 0,00 % | 0,00 % |

| 2014 | 7,36 % | 0,00 % | 18,46 % | 6,54 % |

| 2015 | 8,88 % | 0,39 % | 19,62 % | 4,23 % |

| 2016 | 12,36 % | 1,93 % | 22,31 % | 9,62 % |

| 2017 | 5,41 % | 0,77 % | 21,62 % | 9,65% |

| 2018 | 3,86 % | 0,39 % | 4,62 % | 0,00 % |

| 2019 | 3,88 % | 0,78 % | 3,08 % | 0,00 % |

| 2020 | 11,58 % | 4,63 % | 27,3 1% | 9,62 % |

| Promedio | 6,74 % | 1,03 % | 13,21 % | 4,41 % |

Fuente: elaboración propia.

En la tabla 1 se evidencia que con un nivel de confianza del 95 %, los valores deberían estar por debajo del 5 % de error, que no pasa en el caso puntual de este trabajo; sin embargo, en el modelo que se generó con el back testing, comparando el VaR y el CVaR del portafolio con el VaR y el CVaR del índice, se observan resultados mucho más ajustados al VaR en los portafolios construidos que en mismo índice Bovespa.

El propósito del cálculo del VaR consistió en procurar que los portafolios de inversión construidos no tuvieran un nivel de riesgo superior al estimado para el índice de referencia y de este modo lograr que la comparación de portafolios de inversión tuviera parámetros equivalentes. Así mismo ocurre con el CVaR como indicador más apropiado al cuantificar pérdidas superiores a las del VaR. A partir de esto, el VaR para los portafolios de inversión construidos fue el siguiente (tabla 2).

Tabla 2 VAR y CVaR para portafolios de inversión construidos

| Años | VAR Portafolio | VAR Índice | CVAR Portafolio | CVAR Índice |

|---|---|---|---|---|

| 2011 | 2,79 % | 5,3 % | 5,75 % | 10,95 % |

| 2012 | 1,61 % | 4,51 % | 3,32 % | 9,30 % |

| 2013 | 1,62 % | 1,12 % | 3,34 % | 2,31 % |

| 2014 | 1,62 % | 1,18 % | 3,34 % | 2,43 % |

| 2015 | 1,46 % | 0,97 % | 3,01 % | 2,00 % |

| 2016 | 1, 45 % | 0,57 % | 2,99 % | 1,18 % |

| 2017 | 2,32 % | 2,33 % | 4,79 % | 4,81 % |

| 2018 | 2,29 % | 2,31 % | 4,72 % | 4,76 % |

| 2019 | 1,69 % | 1,01 % | 3,49 % | 2,08 % |

| Promedio | 1,87 % | 2,15 % | 3,86 % | 4,43 % |

Fuente: elaboración propia.

Con los parámetros anteriores se observa que el VaR y CVaR promedio del portafolio de inversión fue inferior al VaR y CVaR del índice Bovespa en veintiocho y cincuenta y siete puntos básicos respectivamente.

En cuanto al número de activos por año que tuvieron una rentabilidad positiva en los portafolios respecto al índice de referencia, se obtuvieron los siguientes resultados. De acuerdo con las condiciones establecidas, los activos que hicieron parte de los portafolios de inversión para cada año se muestran en la tabla 3.

Tabla 3 Activos incluidos en los portafolios de inversión

| Activo | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

|---|---|---|---|---|---|---|---|---|---|

| Activo 1 | AVEB3 | RAP3 | BAZA3 | BAZA3 | BAZA3 | ALPA4 | CGASS | BOBR4 | BAZA3 |

| Activo 2 | COCES | GUAR3 | CMIG3 | BBAS3 | CMIG3 | BAZA3 | ITSA3 | BRKMS | CGASS |

| Activo 3 | CGASS | RAPT4 | EMNBR3 | CMIG3 | HGTX3 | BRKMS | KLBN4 | CTNM4 | CTNM4 |

| Activo 4 | WHRL4 | SBSP3 | ETER3 | CPLE3 | CPLE3 | CMIG3 | EMBR3 | FESA4 | |

| Activo 5 | WHLR4 | OIBR3 | GUAR3 | ETER3 | HGTX3 | FESA4 | GUAR3 | ||

| Activo 6 | SLED4 | ITUB4 | FESA4 | CGASS | ROMI3 | ROMI3 | |||

| Activo 7 | TIMP3 | LAME3 | GUAR3 | FESA4 | SBSP3 | OIBR3 | |||

| Activo 8 | WHRL4 | OIBR3 | ITSA3 | GUAR3 | PTBL3 | ||||

| Activo 9 | SBSP3 | ITUB4 | ITSA3 | SBSP3 | |||||

| Activo 10 | WHRL4 | LAME3 | ITUB4 | VIVT3 | |||||

| Activo 11 | PMAM3 | PMAM3 | TIMP3 | ||||||

| Activo 12 | RAPT4 | SLED4 | TUPY3 | ||||||

| Activo 13 | WHRL4 | TIMP3 | VALE3 |

Fuente: elaboración propia.

De esta manera, luego de aplicar la metodología descrita, los portafolios de inversión construidos se presentan en la tabla 4.

Tabla 4 Portafolios de inversión por años para el periodo 2011 a 2019

| # | Acción | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2015 | 2019 |

|---|---|---|---|---|---|---|---|---|---|---|

| 1 | ABEV3 | 37,00% | ||||||||

| 2 | ALPA4 | 8,53% | ||||||||

| 3 | BAZA3 | 11,62% | 15,47% | 11,31% | 9,89% | 12,21% | ||||

| 4 | BBAS3 | |||||||||

| 5 | BOBR4 | 3,19% | ||||||||

| 6 | BRKMS | 4,86 % | 17,45 % | |||||||

| 7 | CGASS | 4,81 % | 29,54 % | 27,12 % | 15,48 % | |||||

| 8 | CMIG3 | 17,18 % | 11,64 % | 4,05 % | 1,11 % | |||||

| 9 | COCES | 18,85 % | ||||||||

| 10 | CPLE3 | 11,65 % | 5,13 % | |||||||

| 11 | CTNM4 | 7,02 % | 3,13 % | |||||||

| 12 | EMBR3 | 12,27 % | 8,78 % | |||||||

| 13 | ETER3 | 16,37 % | 17,13 % | |||||||

| 14 | FESA4 | 12,01 % | 9,87 % | 31,02 % | 7,49 % | |||||

| 15 | GUAR3 | 68,30 % | 22,97 % | 19,26 % | 17,21 % | 4,09 % | ||||

| 16 | HGTX3 | 3,51 % | 4,12 % | |||||||

| 17 | ITSA3 | 5,76 % | 1,70 % | 54,12 % | ||||||

| 18 | ITUB4 | 0,44 % | 0,44 % | 1,96 % | ||||||

| 19 | KLBN4 | 18,76 % | ||||||||

| 20 | LAME3 | 3,47 % | 2,88 % | |||||||

| 21 | OIBR3 | 2,09 % | 2,25 % | 1,09 % | ||||||

| 22 | PMAM3 | 0,98 % | 0,16 % | |||||||

| 23 | PTBL3 | 6,10 % | ||||||||

| 24 | RAP3 | 0,14 % | ||||||||

| 25 | RAPT4 | 12,40 % | 4,47 % | |||||||

| 26 | ROMI3 | 10,20 % | 0,45 % | |||||||

| 27 | SBSP3 | 11,97 % | 8,53 % | 22,34 % | 4,48 % | |||||

| 28 | SLED4 | 21,25 % | 3,72 % | |||||||

| 29 | TIMP3 | 2,98 % | 7,33 % | 7,47 % | ||||||

| 30 | TUPY3 | 16,34 % | ||||||||

| 31 | VALE3 | 1,00 % | ||||||||

| 32 | VIVT3 | 16,67 % | ||||||||

| 33 | WHRL4 | 39,34 % | 7,19 % | 16,24 % | 17,32 % | 13,07 % | ||||

| Total | 100,00 % | 100,00 % | 100,00 % | 100,00 % | 100,00 % | 100,00 % | 100,00 % | 100,00 % | 100,00 % |

Fuente: elaboración propia.

Luego de construir los portafolios de inversión y de la identificación los activos que los componían, se compararon las rentabilidades por periodo y las rentabilidades acumuladas entre el portafolio de inversión y el Bovespa, y el testeo del número de veces que las acciones analizadas registraron rentabilidades positivas.

La razón por la cual se utilizó el CAPE como indicador central de esta investigación, se debe al beneficio que trae consigo este ratio al aplicase en un horizonte temporal de diez años es que permite disminuir los impactos de los ciclos económicos, ya que este intervalo de tiempo abarca periodos de ajuste y de expansión económica con el plus que trae este indicador al medir la relación entre el precio de la acción y su beneficio neto ajustándolo con el componente inflacionario. Por su parte, el CAPE ayuda a los inversionistas a determinar si están pagando un precio alto por un activo financiero de acuerdo con los beneficios que se obtienen con este. Adicionalmente, a pesar de que, como sucede con otros indicadores, el CAPE no es un ratio certero, es de mucha utilidad para establecer si un mercado está o no sobrevalorado.

Al tratarse de un tema de investigación de renta variable, es necesario hablar de riesgo; por esta razón se utilizó como unidad de medida el Valor en Riesgo (VaR) al representar la pérdida máxima en una inversión, asociada a un tiempo determinado y a una probabilidad y, además, porque consolida el riesgo de una inversión en una sola cifra con lo que es más fácil el cálculo de valoración del riesgo. Así mismo, al ser una medida de riesgo estandarizada, se presta para realizar comparaciones al ser ampliamente calculado.

Esta metodología fue aplicada en otro mercado de la región, esto es, el mercado chileno, obteniendo resultados similares al del mercado brasileño en lo relacionado con las rentabilidades de los portafolios construidos en comparación con el índice de referencia. En Chile, el periodo de la investigación que fue de 2011 a 2019 -el mismo del mercado brasileño-, las rentabilidades de los portafolios construidos fueron superiores al del índice de referencia IPSA, esto en todos y cada uno de los años1.

Finalmente, este trabajo complementa el VaR con el Valor en Riesgo Condicional CVaR, esto porque este indicador optimiza los portafolios al cuantificar las pérdidas que exceden el VaR, es decir, calcula la perdida esperada si se cruza el límite o punto de ruptura del VaR -el peor de los casos-; de esta manera posee mejores propiedades matemáticas. Por esto se debe tener en cuenta que si una inversión presenta mayor inestabilidad, mayor es la probabilidad que el VaR no logre evidenciar un panorama integral del riesgo, por esto la importancia del CVaR. Por las razones anteriores, es pertinente el uso del CAPE, VaR y CVaR en la metodología planteada en esta investigación.

3. RESULTADOS

De acuerdo con la metodología propuesta, los portafolios de inversión para el periodo 2011-2019 registraron los siguientes resultados (tabla 5):

Tabla 5 Rentabilidades de los portafolios de inversión construidos en comparación con las del índice de referencia

| Años | Rentabilidad del portafolio (EA) | Rentabilidad del Bovespa (EA) | Comportamiento |

|---|---|---|---|

| 2011 | 17,78 % | -18,11 % | Superior |

| 2012 | 48,49 % | 7,40 % | Superior |

| 2013 | 14, 38 % | -15,50 % | Superior |

| 2014 | -2,88 % | -2,91 % | Superior |

| 2015 | -25,24 % | -13,31 % | Inferior |

| 2016 | 36,17 % | 38,94 % | Inferior |

| 2017 | 39,70 % | 26,86 % | Superior |

| 2018 | 6,06 % | 15,03 % | Inferior |

| 2019 | 63,85 % | 31,58 % | Superior |

| Rentabilidad acumulada | 198,31 % | 69,98 % | Superior |

Fuente: elaboración propia.

Como se observa en la tabla 5, la rentabilidad acumulada del portafolio de inversión fue 2,83 veces superior a la rentabilidad del índice Bovespa, esto logrado con un nivel de riesgo inferior al del índice -1,87 % del portafolio Vs 2,15 % del Bovespa-. En adición, se encuentra que para el 66,67 % de los años el portafolio de inversión supera a la rentabilidad del índice de referencia. Los años de mayor rentabilidad del portafolio fueron el 2019 con 63,85 % y 2012 con 48,49 %; en contraste, el año de mayores pérdidas fue el año 2015 con una rentabilidad negativa de 25,24 % y también con rentabilidades inferiores del portafolio respecto al Bovespa en 2016 y 2018. Esto debido a diversos eventos que se dieron entre 2015 y 2016, entre los que sobresalen, por un lado, el caso Odebrecht -la mayor constructora de América Latina-, acusada por casos de corrupción y sobornos que salpicaron internamente a la petrolera Petrobras y en el ámbito externo a doce países; por otra parte, la destitución de la expresidenta Dilma Rousseff en 2016 por la alteración de las cuentas fiscales. Estos sucesos impactaron negativamente la economía brasileña y, de acuerdo con el Banco Mundial (2021), contrajeron el PIB del país en 3,8 % al pasar de 0,5 % en 2014 a -3,50 % en 2015 y -3,30 % en 2016, lo que lo clasificó como uno de los países con el peor desempeño económico en dicho periodo, después de Venezuela. Finalmente, el retorno obtenido en 2018 se da por la crisis política y económica de Brasil a causa del arresto, en dicho año, del presidente Lula da Silva por los delitos de soborno y corrupción.

Por otro lado, en general el comportamiento del portafolio respecto al índice Bovespa tiene la misma tendencia, es decir, cuando el índice tiene una rentabilidad positiva el portafolio también, y cuando el índice tiene una rentabilidad negativa el portafolio también se mueve en ese sentido. Sin embargo, los años 2011 y 2013 se salen de la tendencia; como se observa tabla 5, mientras la rentabilidad del índice fue negativa para ambos años, la rentabilidad del portafolio de inversión fue positiva.

La tabla 6 muestra la cantidad de activos que hicieron parte del portafolio de inversión por año y la cantidad de activos que tuvieron rentabilidad positiva; de esta relación se encuentra que un 67,11 % de los activos que componen los portafolios de inversión registran una rentabilidad positiva. Donde se observa que los años 2016, 2017 y 2019 registran la mayor proporción de activos con rentabilidad positiva con un 84,62 %, 100 % y 92,31 %, mientras que en contraste el año 2015 solo el 8 % de los activos del portafolio registraron rentabilidad positiva.

Tabla 6 Activos con rentabilidad positiva respecto a rentabilidad de índice de referencia.

| Años | 2011 | 2012 | 2013 | 2014 2015 | 2016 | 2017 | 2018 | 2019 | Total |

|---|---|---|---|---|---|---|---|---|---|

| Activosconrentabilidadpositiva | 3 | 4 | 6 | 6 1 | 11 | 3 | 5 | 12 | 51 |

| Total activos | 4 | 5 | 8 | 10 13 | 13 | 3 | 7 | 13 | 76 |

Fuente: elaboración propia.

A pesar de lo anterior, los resultados son prometedores desde el punto de vista de rentabilidad de largo plazo, pues existe casi un 40 % de posibilidades de pérdida de acuerdo con las escalas de medida utilizadas tanto en el rendimiento del portafolio con respecto al Bovespa, como por la identificación de acciones con rentabilidad positiva; en este sentido, se estima que variables como las utilidades proyectadas podrían mejorar los resultados encontrados.

Desde la óptica de los fundamentales del mercado, la economía Brasileña ha sufrido una década convulsionada caracterizada por escándalos de corrupción y una marcada inestabilidad política que se refleja de forma acentuada en el primer quinquenio de la década en el cual el índice Bovespa registró una caída de más del 37 %, aunque esta caída puede estar explicada por la crisis política del país, también puede sustentarse en burbujas especulativas o exuberancia irracional identificada en el mercado accionario Brasileño entre 1990 y 2010 como lo manifiestan Costa et al. (2017). En este sentido, el mercado brasileño, como gran parte de los mercados financieros globales, se debate entre la eficiencia del mercado y conductas irracionales que generan burbujas (Quiroga, 2017); demodo que esta dualidad en el comportamiento de los mercados da pie a la posibilidad de que un indicador como el CAPE tenga la capacidad de identificar activos financieros subvalorados o sobrevalorados. Al respecto, es de vital importancia que los operadores de mercado estén al tanto y comprendan lo que en realidad está sucediendo en una economía, tengan una conducta racional y, con esto, que sepan que una sobrevaloración o una subvaloración no perduran para siempre, hay momentos en que el mercado empieza a ajustarse teniendo en cuenta que no se sabe en qué momento llegue dicho ajuste, pero con análisis técnico y fundamental esa incertidumbre se puede reducir, disminuyendo así mismo el nivel de riesgo.

Como estrategia de inversión, lo ideal es realizar estimaciones con diversos indicadores y supuestos que lleven a enfoques optimistas o pesimistas lo más cercanos a un posible escenario futurista; de esta manera, al aplicar diversas metodologías de estimación accionaria, llevan a un enfoque más objetivo que subjetivo.

Finalmente, es interesante analizar lo que sucede en momentos de turbulencia financiera como los vividos en 2020 a causa de la pandemia. La tabla 8 da a conocer los resultados del portafolio alcanzado con la aplicación de la misma metodología para el periodo 2011-2019:

Tabla 7 Portafolio de inversión para 2020 en época de pandemia

| Indicador/ Activo | ALPA4 | CARD3 | EZTC3 | GRND3 | NTCO3 | RENT3 | PSSA3 | ULA11 | VIVT3 | TOST3 | WEGE3 Total |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Distribución | 12,55 % | 1,13 % | 7,40 % | 5,95 % | 3,77 % | 9,92 % | 7,59 % | 22,52 % | 3,40 % | 12,05 % | 13,72 % 100,00 % |

| Valor apertura | 12550,0 | 113,0 | 7400,0 | 5950,0 | 3770,0 | 9920,0 | 7590,0 | 22520,0 | 3400,0 | 120,50,0 | 13720,0 1000000,0 |

| Valor cierre | 15901,0 | 1423,6 | 6171,1 | 4157,1 | 5118,7 | 14536,2 | 6204,0 | 17751,8 | 3523,2 | 16220,2 | 30222,7 121229,6 |

| Rentabilidad portaf | 21,23 % | ||||||||||

| VAR portafolio | 1,82 % | ||||||||||

| Rentabilidad Bovespa | 2,92 % | ||||||||||

| VAR Bovespa | 1,82 % | ||||||||||

| Vr. Apert Bovespa | 115645,3 | ||||||||||

| Vr. Cierr Bovespa | 119017,2 | ||||||||||

| Valor apertura | 115645,3 | ||||||||||

| Valor cierre | 119017,2 |

Fuente: elaboración propia.

La tabla 7 muestra que si bien el CAPE es un indicador para inversiones a largo plazo, en momentos de coyuntura como en 2020, año en el que estalló la crisis en los mercados financieros a causa de la COVID-19, también se obtienen buenos resultados, ya que, aplicando esta misma metodología, se observa que la rentabilidad del portafolio obtenido es mayor a la rentabilidad del índice Bovespa, con un VaR similar en ambos casos.

4. DISCUSIÓN

El estudio propone la adopción del indicador "precio-beneficio ajustado cíclicamente (CAPE)" en el análisis del comportamiento accionario del mercado brasileño y, con base en esto, la construcción de portafolios de inversión eficientes. Los estudios anteriores no exploran la aplicación del CAPE en el mercado latinoamericano, de modo que este estudio contribuye a la teoría en torno al CAPE al proponer el efecto de este en el mercado accionario de un país de la región como es Brasil.

Al ser mayores las rentabilidades de los portafolios construidos con base en el CAPE en la mayoría de los años del periodo analizado con respecto al Bovespa, se refleja la efectividad del indicador como predictor del mercado e instrumento para la identificación de oportunidades de inversión. Este resultado concuerda con el estudio realizado por Siegel (2016), donde se afirmó que el CAPE es considerado como uno de los principales indicadores para estimar rentabilidades accionarias a futuro.

Además, la aplicación del CAPE se complementó con variantes de análisis adicionales, tales como la construcción de portafolios de inversión donde las rentabilidades de estos portafolios, al ser mayores que el índice de referencia como es el Bovespa, demostraron la utilidad del indicador en la optimización de rendimientos al invertir en dichos portafolios. Lo anterior arroja un resultado coherente con estudios anteriores, como el de Clare et al. (2017), en el cual se comprobó la utilidad del CAPE en el mejoramiento de sus rentabilidades al momento de invertir.

5. CONCLUSIONES

Para el primer quinquenio de la década (2001-2019), el cual fue el más difícil para el mercado accionario brasileño, se evidencia un contraste entre en el rendimiento a lo largo de este periodo en los portafolios de inversión construidos mediante el uso del CAPE del 45,25 % respecto al -37,45 % del índice Bovespa. Este comportamiento de los portafolios de inversión construidos y rebalanceados año a año llama la atención en un mercado bajista, esta dinámica se conserva durante el periodo alcista del mercado dado entre 2016 y 2019, en el cual la rentabilidad efectiva anual del índice Bovespa fue de 27,80 %, mientras que la rentabilidad efectiva anual de los portafolios de inversión construidos con el CAPE alcanzó un 34,84 %; lo que representa un diferencial anual en los rendimientos superior al 7 % en el portafolio de inversión construido.

Estos resultados se reflejan en una rentabilidad acumulada durante el periodo analizado de 218,32 % del portafolio vs. El 66,87 % del índice Bovespa, con un 66,67 % de los años analizados, en los cuales el portafolio supera a al índice. Los resultados muestran una mayor efectividad en el CAPE cuando los mercados están a la baja, donde se observa que en cuatro de los cinco años con esta tendencia (2011-2015) el portafolio de inversión supera el Bovespa.

Por otro lado, en contraposición a lo descrito por autores como Sulistianingsih et al. (2021), con respecto a las limitaciones del VaR, la metodología utilizada en el mercado brasileño si arrojó resultados positivos al momento de construir portafolios de inversión de largo plazo.

Todo esto sugiere que para el mercado accionario brasileño, el CAPE sí es un buen predictor del comportamiento de las acciones en el mediano plazo. Los resultados encontrados invitan a explorar el comportamiento de este índice en otros mercados latinoamericanos para determinar su aplicabilidad en el ámbito regional. Así mismo, vale la pena explorar opciones de mejora del indicador, como por ejemplo, la aplicación de las utilidades proyectadas para estimar el PER proyectado de los activos analizados.