Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.30 no.130 Cali Jan./Mar. 2014

Artículo

Economías de escala publicitarias en grandes empresas en México 2008-2011

Advertising economies of scale in large companies in Mexico 2008-2011

Ganhos de escala publicitários em grandes empresas no México 2008-2011

Ignacio Javier Cruz Rodríguez*

* Profesor, Facultad de Estudios Superiores Acatlán, Universidad Nacional Autónoma de México, Ciudad de México, México. Correo electrónico: iker_izquierdo1@hotmail.com.

Autor para correspondencia: Oriente 162 N.o 64 col. Moctezuma 2.a Sección, C.P. 15530, Delegación Venustiano Carranza, Distrito Federal, México.

Historia del artículo:

Recibido el 31 de agosto de 2012

Aceptado el 8 de enero de 2014

On-line el 11 de marzo de 2014

Resumen

El objetivo del artículo es analizar el impacto que tiene la publicidad en las ventas de 9 grandes empresas en México mediante la cuantificación de la elasticidad ventas-publicidad. La clasificación de la elasticidad indica la presencia de economías o deseconomías de escala publicitarias. Los resultados siguieren la presencia de economías de escala publicitarias en Walmart y Telcel y deseconomías de escala publicitarias para el resto de las empresas. Finalmente, se discuten las ventajas y desventajas que cada empresa puede tener de esta situación.

Palabras clave: Economías de escala publicitarias; Elasticidad ventas-publicidad; Intensidad publicitaria.

Códigos JEL: M37. C12.

Abstract

The objective of this paper is to analyze the impact of advertising by big companies in Mexico. By a quantification of sales-advertising elasticity at company level this article classifies advertising economies or diseconomies of scale. The results suggest the presence of advertising scale economies in Walmart and Telcel and advertising scale diseconomies for the rest. Finally, a discussion is presented on the advantages and disadvantages of the results.

Keywords: Advertising economies of scale, Sales-advertising elasticity, Advertising intensity.

JEL classification: M37. C12.

Resumo

O objectivo do artigo é analisar o impacto da publicidade nas vendas de nove grandes empresas no México, através da quantificação da elasticidade vendas-publicidade. A classificação da elasticidade indica a presença de ganhos ou perdas de escala publicitários. os resultados sugerem a presença de ganhos de escala publicitários na Walmart e Telcel e perdas de escala publicitárias para as restantes empresas. Por fim, analisam-se as vantagens e desvantagens que cada empresa pode alcançar desta situação.

Palavras-chave: Ganhos de escala publicitários, Elasticidade vendas-publicidade, Intensidade publicitária.

Classificações JEL: M37. C12.

1. Introducción

La competencia entre grandes empresas puede expresarse en extensas campañas publicitarias cuya principal característica es una alta cuantía de anuncios publicitarios conocidos como inserciones publicitarias. En el momento de hacer publicidad las empresas enfrentan el problema de maximizar sus ventas, sujeto a un presupuesto publicitario y a las acciones publicitarias de su competencia. El impacto que tienen las inserciones publicitarias en las ventas representa información de gran valor para la toma de decisiones de las empresas en la planeación de sus campañas publicitarias y para conocer su posición en el mercado respecto del impacto en las ventas derivado de la publicidad de sus competidores, de ahí la importancia de conocer si existen o no economías de escala publicitarias.

La conexión que puede tener la presencia de economías de escala publicitarias con el crecimiento y desarrollo de un país se encuentra en las consecuencias que tienen los rendimientos publicitarios sobre las estructuras de mercado. Es bien sabido que una economía funciona de mejor manera si existe un alto grado de competencia en los mercados que la conforman. La existencia de diferentes tipos de rendimientos publicitarios entre empresas puede actuar en contra de la competencia y, por lo tanto, contra los beneficios que se podrían obtener de esta. Si una empresa presenta economías de escala publicitarias y sus competidoras deseconomías de escala publicitarias se estará ante la presencia de una situación en la que la firma con economías de escala publicitarias venderá una mayor proporción que sus competidoras, generando un mercado cuyos niveles de concentración podrían aumentar. Esta información puede ser de gran importancia tanto para las empresas como para las instituciones encargadas de procurar la competencia de una economía.

Para poder sugerir la presencia de economías o deseconomías de escala publicitarias en empresas que compitan entre sí y su posible impacto en el mercado el artículo se divide en 5 apartados. En el segundo se describe el marco teórico de la investigación en el que se focaliza el análisis económico de la publicidad. En el tercero se analizan los datos existentes mediante la construcción de un indicador sencillo de intensidad publicitaria que ofrece un panorama del comportamiento de los costos publicitarios por empresa. En el cuarto apartado se estiman las elasticidades ventas-publicidad para 2 grupos de empresas que compiten entre sí y para empresas a las que los datos disponibles no permitieron la identificación de una competidora. Por último, se presentan las conclusiones.

2. Marco conceptual

La publicidad, según Bagwell (2005), se define como una actividad que desarrolla una empresa para comunicar algún mensaje respecto de su producto o servicio con el propósito fundamental de incrementar sus ventas usando como insumo un medio de comunicación. La publicidad puede comunicar innovaciones en el producto o servicio, nuevos productos, disminuciones de precio o promociones. Existen al menos 3 puntos de vista al momento de clasificar la publicidad: la informativa, la persuasiva y la complementaria. Por el lado de la demanda, la publicidad persuasiva puede servir para alterar los gustos y preferencias de los consumidores creando una diferenciación de producto y lealtad a la marca, que conducirá a que la demanda del producto de la empresa se haga más inelástica. Por el lado de la oferta, este tipo de publicidad puede convertirse en una barrera a la entrada, es decir, puede tener efectos anticompetitivos. Este tipo de publicidad no aporta un valor real a los consumidores, pero sí induce una diferenciación artificial de producto. Por su parte, la publicidad de tipo informativa surge como respuesta endógena al mercado, pues para este punto de vista existen muchos mercados que están caracterizados por tener consumidores poco informados, lo que puede llevar a ineficiencias de mercado. Según Church (2000), la publicidad informativa es aquella que se limita a dar a conocer algún producto nuevo o a informar sobre alguna innovación en los ya existentes, y su objetivo fundamental es proporcionar información sobre las particularidades del producto o servicio que se oferta, tales como precio, características y puntos de venta. Este tipo de publicidad puede llevar a los consumidores a cambiar de preferencias si contiene la información sobre las cualidades del producto. Por su parte, la visión de la publicidad complementaria afirma que los consumidores poseen preferencias estables, por lo que la publicidad no cambia sus gustos, solamente los refuerza.

No obstante su clasificación, es de interés para este trabajo la relación entre tamaño de empresa y publicidad. Kaldor (1950) relaciona 2 hechos importantes. En primer lugar, afirma que las grandes empresas están mejor preparadas para sostener grandes campañas publicitarias, mientras que empresas de menor tamaño no tendrían la posibilidad de sostener altos niveles de publicidad. Es decir, para el autor existe una relación positiva entre la dimensión de la empresa y el tamaño de su campaña publicitaria. En segundo lugar, da por hecho la existencia de economías de escala publicitarias, que están íntimamente relacionadas con el tamaño de la campaña publicitaria y por tanto con el tamaño de la empresa, es decir, las economías de escala publicitarias se podrían presentar solamente para empresas de gran tamaño, pues la mezcla de grandes empresas con grandes campañas publicitarias podría promover la concentración de mercado, pudiendo llevar a una estructura de mercado oligopólica.

Otro tipo de evidencia que apoya la visión de Kaldor está en Comanor y Wilson (1974), quienes exploran las consecuencias para empresas de menor tamaño que busquen ingresar en el mercado. Los autores hallan evidencia de que este tipo de empresas enfrentarían desventajas de costos publicitarios siempre y cuando las grandes empresas ya establecidas en el mercado pudieran tener economías de escala publicitarias. Aunado a esta situación, existe evidencia presentada por Banerjee y Bandyopadhyay (2003) que soporta la hipótesis de que la publicidad no es una herramienta útil en términos de competencia para las pequeñas empresas pero sí para las grandes. La información disponible que se analizará en el siguiente apartado respecto de la actividad publicitaria en México está acotada a empresas que tienen la característica de ser empresas de gran dimensión1

Las economías de escala publicitarias, de acuerdo con Bagwell (2005), pueden presentarse por 2 razones. La primera se puede dar cuando el número de mensajes sea de alto volumen y la eficacia marginal de tales mensajes genere un aumento en las ventas, y la segunda, cuando el gasto publicitario por mensaje en que incurren las empresas anunciantes disminuya al aumentar los mensajes. Cabe mencionar que la clasificación entre economías o deseconomías de escala publicitarias proviene de la existencia de rendimientos crecientes publicitarios y de rendimientos decrecientes publicitarios, respectivamente. La evidencia empírica valida la existencia de ambos efectos. Bagwell (2005) agrupa los estudios respecto de la existencia de rendimientos crecientes publicitarios y de los que encuentran rendimientos decrecientes. Dichos análisis utilizan regresiones que tienen como variable dependiente a las ventas y como independiente a la publicidad. Manteniendo constantes otros insumos, estos estudios argumentan que el doble de publicidad debe tener como influencia más del doble de ventas para que se considere que existan economías de escala publicitarias. Si el doble de publicidad resulta en menos del doble de ventas, se tienen entonces deseconomías de escala publicitarias.

Simon (1970) ofrece una amplia revisión de los primeros estudios en los que encuentra rendimientos decrecientes publicitarios, entre los que a nivel sectorial están las industrias cigarrera y cervecera. Evidencia más reciente se puede encontrar en Seldon, Jewell y O'Brien (2000), que usan datos trimestrales del periodo 1983-1993 y hallan evidencia de deseconomías de escala en la industria cervecera norteamericana; igualmente, Kabir (1997) encuentra deseconomías de escala publicitarias en la industria de las bebidas carbonatadas en Estados Unidos. Por su parte, los estudios que sugierenla existencia de economías de escala publicitarias son enlistados por Bagwell (2005). Según Boyer y Lancaster (1986), la evidencia empírica sugiere que las deseconomías de escala son más comunes que las economías de escala publicitarias.

En un ambiente de competencia, la información sobre la presencia de economías de escala publicitarias a nivel empresa es de gran importancia, pues indica una reacción más que proporcional en las ventas y podría explicar la estrategia en una empresa de incrementar o no su publicidad. El incremento constante de publicidad en las empresas de gran tamaño puede tener 2 impactos que son de gran importancia, y su mención no debe pasar desapercibida. Por un lado, el impacto en la demanda se aprecia en el concepto de lealtad a la marca, que según Jiménez (2004) es la conducta bajo la cual las personas tienden a adquirir siempre las mismas marcas guiadas por un acto de conciencia del producto o servicio elegido. Si la lealtad a la marca existe o se crea con altos niveles de publicidad la demanda puede volverse menos elástica, lo cual implica que la empresa puede tener un margen alto de aumento de precios. De esta situación se desprende que los consumidores pueden ser los más perjudicados, aunque según Landes y Rosenfeld (1994) la evidencia de que la publicidad crea lealtad a la marca no es concluyente, pues estos autores identifican otros factores que pueden influir en la existencia de lealtad a la marca, como la calidad del producto.

Por el lado de la oferta, altos niveles de publicidad pueden generar barreras a la entrada. Los niveles de publicidad en los que incurre una empresa de gran tamaño pueden ofrecer una idea del gasto en publicidad necesario para entrar y competir en el mercado relevante en el que una empresa busque ingresar. La visión de que la publicidad puede convertirse en una barrera a la entrada ha sido ampliamente estudiada y no será mayormente abordada en este texto. Ante lo cual, basta decir que tanto la lealtad a la marca como un alto nivel de mensajes publicitarios pueden coexistir como fenómenos coadyuvantes.

De acuerdo con Comanor y Wilson (1967), los altos niveles de publicidad pueden constituirse en una barrera a la entrada si refuerzan la experiencia que los consumidores tienen con los productos establecidos. Si la empresa enfrenta competencia se verá incentivada a incrementar sus niveles publicitarios, por lo que para los siguientes periodos los mensajes publicitarios podrían aumentar. Si además la empresa tiene economías de escala publicitarias, el aumento de las inserciones generará una reacción de las ventas más que proporcional y se volverá a reforzar la lealtad a la marca de los consumidores. Por lo cual, las barreras a la entrada –lealtad a la marca y altos niveles de mensajes publicitarios– se verán reforzadas.

Hasta este momento no se ha analizado el impacto de la existencia de una o varias marcas2 en la estrategia publicitaria de una empresa. La relación entre marcas y publicidad es altamente estrecha, pues los mensajes publicitarios normalmente llevan implícita o explícitamente el anuncio de una marca.

Si solo se publicita un bien o servicio, todas las inserciones llevarán un solo mensaje publicitario. Sin embargo, la existencia de marcas diferentes en las líneas de productos implica que no todas las inserciones publicitarias se focalizan en un solo producto, aunque puede suceder que una firma maneje muchos productos y publicite uno solo o algunos. Es muy posible encontrar que existen diferentes productos para una sola marca en donde cada producto de esa marca puede necesitar un mensaje publicitario diferente. Una empresa con muchas marcas publicitadas puede tener menos impacto en el consumidor comparado con una situación en la cual todas los mensajes publicitarios se concentren en una sola marca y/o producto, en cuyo caso el consumidor estará expuesto a un solo mensaje que podrá ser mejor asimilado, pues si existen varios mensajes en una sola campaña publicitaria podría representar mucha información que sería difícil de asimilar para el consumidor. La estrategia de una empresa que publicita sus marcas es de gran importancia al tomar en cuenta la competencia, puesto que el número de marcas anunciadas y sus variaciones puede impactar al total de las inserciones y, por lo tanto, a las ventas.

Hasta el momento no se ha abordado la idea de la distribución de mensajes publicitarios en diferentes medios de comunicación por parte de las empresas en sus campañas publicitarias. La evidencia empírica sugiere que el uso de televisión para enviar mensajes publicitarios está asociado a la generación de economías de escala publicitarias. Blank (1968) encuentra que la clave en la generación de economías de escala publicitaria es el pago de mensajes por unidad de audiencia televisiva. En este mismo sentido, Bagwell (2005) enumera estudios que asocian la economía de escala publicitaria con el uso de televisión, y concluye que la evidencia que los asocia existe, aunque reconoce que es débil. Cabe destacar que no se reporta en la literatura un estudio que asocie a otro medio de comunicación con economías de escala publicitarias.

El uso de la televisión como medio para comunicar los mensajes publicitarios puede estar fuertemente influido por la cobertura que tiene este medio. De acuerdo con González (2008), la televisión es el medio con mayor cobertura, pues puede alcanzar el 91,1%3, es decir, una mayor cantidad de personas pueden enterarse del mensaje publicitario, y por ello se puede esperar un mayor crecimiento de las ventas. Desafortunadamente, la información disponible que se presentará en el siguiente apartado no contiene desagregada la manera en que las empresas han distribuido sus mensajes publicitarios entre los diferentes medios de comunicación existentes. Cabe mencionar que el uso de la televisión para enviar mensajes publicitarios y las economías de escala publicitarias podrían estar conectados si se pudiera acceder al tipo de estrategia de posicionamiento cultural por parte de las grandes empresas en México en sus mensajes publicitarios televisivos. La evidencia para Chile (Torres y Muñoz, 2006) indica que el tipo de estrategia puede influir en el posicionamiento de una marca, es decir, en sus ventas, y por tanto podría favorecer la aparición de economías de escala publicitarias.

3. Análisis de los datos publicitarios

En lo que sigue del documento, la variable que representará a la publicidad serán las inserciones publicitarias que llevan a cabo grandes empresas con periodicidad anual. Se entiende por inserción publicitaria un anuncio publicitario en algún medio de comunicación, entre los que se incluyen televisión, radio, revistas y periódicos4.

Antes de realizar el cálculo de las elasticidades ventas-publicidad cabe detenerse en la relación ventas-publicidad, que arrojará una panorámica por el lado de los costos –presupuesto5 publicitario– a nivel empresa. Al tener las inserciones por empresa se puede buscar la manera de inferir el peso de los costos de hacer publicidad en las ventas. Para ello, se construye un indicador llamado intensidad publicitaria (IP) que se calcula dividiendo el número de inserciones sobre el monto de ventas en millones de pesos mexicanos6. El índice IP ha sido utilizado para otras industrias; por ejemplo, Brown y Domínguez (2005) usan el indicador como variable caracterizadora de la estructura de mercado de la industria manufacturera mexicana. El mismo indicador ha sido calculado para las diferentes modalidades del sector transporte en México en el periodo 2003-2011.7

El índice IP muestra el valor de la inserción publicitaria por cada millón de pesos mexicano vendido. Un IP alto indica que los costos de las inserciones representan una mayor proporción respecto de las ventas, por lo que un mayor IP muestra una peor posición respecto de la competencia, y viceversa. Aunque la información es escasa, se han agrupado empresas que compiten entre sí de manera que se puedan comparar sus índices de intensidad publicitaria en el periodo 2008-2011 para indicar quién tiene ventaja respecto de sus competidoras. La ventaja se aprecia en el momento de observar que los costos son menores en alguna empresa respecto de otra(s). Los datos se han obtenido del Instituto Brasileño de Opinión Pública y Estadística (IBOPE) y de la revista Expansión.

En 2008 se pudieron agrupar 3 tipos de empresas competidoras. En el primer grupo se encuentran 2 compañías productoras de cerveza (Grupo Modelo y Cervecería Cuauhtémoc); dado el valor del IP, es claro que el Grupo Modelo tiene una mejor posición que Cervecería Cuauhtémoc. En el segundo comparativo de la figura 1 se agruparon 2 empresas que producen fundamentalmente bienes de conveniencia8. Las empresas son Colgate-Palmolive y Procter&Gamble9, de cuyo IP se puede apreciar que Procter&Gamble tiene una peor posición que Colgate-Palmolive. En la parte de abajo de la figura 1 se presenta lo correspondiente al sector autoservicio, en donde se agrupan Walmart10y Comercial Mexicana, donde se puede observar que Walmart tiene una mejor posición que Comercial Mexicana.

En la figura 2 se encuentra el cálculo del IP para 2009. La información permitió agrupar 3 tipos de empresa: las tiendas de autoservicio, a cuyo grupo se agrega Soriana, ya que su información no estaba presente en 2008; las productoras de bienes de conveniencia y las tiendas departamentales.

Se puede apreciar que Liverpool tiene una mejor posición que Sears, dado que su IP es menor. Por otro lado, este año se repite lo sucedido en 2008 respecto de las empresas fabricantes de productos de conveniencia, pues de nuevo Procter&Gamble tiene un IP más alto que Colgate-Palmolive, mostrando que esta última tiene mejor posición. La tercera agrupación de empresas son las de tiendas de autoservicios, cuyo comparativo de los IP indica que Walmart continúa teniendo una mejor posición y Comercial Mexicana continúa teniendo el último lugar, mientras que Soriana se queda en un segundo lugar, más cercana a Walmart que a Comercial Mexicana.

La información disponible para 2010 se puede observar en la figura 3. Se resalta el hecho de que solo están presentes las empresas del sector autoservicio. Esto se debe a que la información disponible no contiene a las empresas que se han venido analizando. Una vez más, Comercial Mexicana se encuentra en la peor posición y Walmart en la mejor.

En 2011, al igual que en el año anterior, la información solo alcanzó para agrupar a las mismas 3 empresas.

Comercial Mexicana incrementa su IP a un nivel por encima del de los años anteriores, ostentando la peor situación, mientras que Walmart no solo mantiene la mejor situación de las 3, sino que su IP disminuye. El IP de Soriana también disminuye, quedando en segundo lugar. Sobresale el hecho que el IP de Comercial Mexicana no deja de crecer en todo el periodo de estudio, sugiriendo que los costos de hacer publicidad van teniendo más peso respecto de sus ingresos (fig. 4).

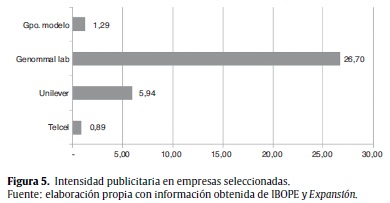

También se estimó un IP para empresas en las cuales la información disponible no permitió identificar a una firma competidora. Estas empresas son: Telcel, Unilever, Genomma Lab y Grupo Modelo. La estimación se realizó con un promedio de sus inserciones publicitarias y un promedio de sus ventas durante el periodo 2008-2010.

Grupo Modelo tuvo competencia en 2008 por parte de Cervecería Cuauhtémoc, pero esta empresa no aparece en la información disponible en los años siguientes, por lo cual Grupo Modelo aparece como única empresa productora de cervezas (fig. 5). A pesar de no tener un comparativo con la cual compita, sí se puede apreciar que el IP de Genomma Lab es el más alto de todos los calculados, indicando que los costos publicitarios tienen un peso importante con respecto a las ventas; esta misma situación presenta Unilever, cuyo IP es otro de los de mayor valor. Por su parte, el IP de Telcel es menor a la unidad, denotando que esta empresa requirió menos de una inserción publicitaria por cada millón de pesos mexicanos vendido, es decir, sus costos publicitarios no tienen un peso alto con respecto a sus ventas. El IP de Grupo Modelo presenta un valor 1,29, menor que el calculado en 2008, lo cual indica que en promedio la inserción por cada millón de pesos mexicanos en el periodo disminuyó, sugiriendo que esta empresa mejoró su posición.

Respecto de las marcas, la información existente muestra que Genomma Lab es la empresa con mayor número de marcas anunciadas. De acuerdo con la información disponible, anunció 21 marcas en 2008, en 2009 subió a 51 marcas, en 2010 volvió a subir hasta 60, y disminuyó a 58 en 2011. En el sector de tiendas de autoservicio, en 2008 Comercial Mexicana tuvo 4 marcas publicitadas, pasando en 2009 a 3 marcas, al siguiente año disminuyó a una marca y en 2011 subió a 3 marcas. Por su parte, Walmart comenzó en 2008 con 2 marcas y para 2009 presentó las mismas. En 2010 sus marcas subieron a 9, y disminuyeron a 8 en 2011. Soriana anunció en 2009 y 2010 4 marcas y pasó a 6 marcas en 2011. En el sector cervecero, tanto Grupo Modelo como Cuauhtémoc presentaron 8 marcas cada una en 2008. Otras empresas, como Liverpool y Sears, no pudieron ser analizadas en este apartado, pues sus datos solo aparecen para 2009. Respecto a las empresas a las que no se les identificó competencia, se encuentra Telcel, que publicitó en 2008 5 marcas, disminuyendo al siguiente año a 3 marcas, regresando a 5 marcas en 2010 y manteniéndose en ese mismo número de marcas en 2011. Por último, Unilever publicitó 23 marcas en 2008, pasando a 22 el siguiente año, disminuyó a 18 marcas en 2010 y no presentó cambios en 2011.

4. Estimación de las economías de escala publicitarias

En esta sección se seguirá a Lambin (1976), quien estima una elasticidad publicidad-ventas para 107 diferentes marcas en 8 países de Europa del Este en el periodo 1960-1970. En dicho estudio el autor encuentra que el valor de la elasticidad es menor que la unidad, indicando una reacción menos que proporcional de las ventas a la publicidad, es decir, deseconomías de escala publicitarias. En el caso de tener una elasticidad publicidad-ventas superior a la unidad se estaría ante la presencia de economías de escala publicitaria, pues el cálculo indicaría que la reacción de las ventas es más que proporcional al cambio en la publicidad. Cabe mencionar que las estimaciones deben tomarse con cuidado, puesto que pueden existir otras variables que afecten a las ventas, como los movimientos de precios y de calidad que no hayan sido publicitadas11 y que resultan de difícil incorporación. Teóricamente se puede esperar que las elasticidades para las empresas mexicanas de gran tamaño tengan signo positivo12. Cuando la información lo ha permitido13, se ha estimado una elasticidad ventas-publicidad cuyo valor aparece en la tabla 1. Las elasticidades de Walmart y Comercial Mexicana se calcularon con 4 observaciones, mientras que la de Soriana con 3 (2009-2011) y las de las empresas fabricantes de bienes de conveniencia se estimaron con 2 observaciones cada una (2008 y 2009)14.

Todas las elasticidades estimadas presentan significación estadística al 5% y todas resultaron tener signo positivo, como se esperaba. Para la elasticidad ventas-inserciones se puede observar que Walmart es la única empresa que presenta una elasticidad superior a la unidad, indicando la presencia de rendimientos crecientes publicitarios. Soriana presenta una elasticidad casi unitaria, lo cual indica que presenta rendimientos decrecientes publicitarios. En la misma situación se encuentra Comercial Mexicana, que tiene rendimientos decrecientes y la menor elasticidad de las empresas competidoras en el sector tiendas de autoservicio. Los resultados sugieren que Walmart es la empresa que se beneficia en mayor medida por su actividad publicitaria, seguida de Soriana y después Comercial Mexicana. Esta situación coincide con los índices de intensidad publicitaria analizados en el apartado anterior, en el sentido de que en ambos indicadores Walmart tiene la mejor posición, Soriana la segunda mejor posición y Comercial Mexicana la tercera.

Por el lado de las productoras de bienes de conveniencia, tanto Colgate-Palmolive como Procter&Gamble presentan elasticidades menores a la unidad, indicando la presencia de rendimientos decrecientes publicitarios. Al comparar las elasticidades es fácil observar que Colgate-Palmolive tiene ventaja sobre Procter&Gamble, pues su elasticidad es mayor.

Esta situación coincide con la encontrada en el índice de intensidad publicitaria, en el cual se concluyó que Colgate-Palmolive presentó ventaja sobre Procter&Gamble.

En la tabla 2 se puede observar la elasticidad ventas-publicidad para 3 empresas que tuvieron la característica de que en la información disponible no se logró identificar una competidora.

Las 4 elasticidades tomaron signo positivo y presentaron significación estadística al 5%. Se puede observar que Telcel tiene una elasticidad levemente superior a la unidad, por lo que se siguiere la existencia de rendimientos crecientes publicitarios15, mientras que Unilever, Genomma Lab y Grupo Modelo presentan rendimientos decrecientes publicitarios, pues sus respectivas elasticidades son menores a la unidad. Las elasticidades de estas empresas se calcularon con 3 observaciones cada una con datos de 2008 a 2010. El resultado de grupo Modelo puede utilizarse para refutar resultados como el de Vargas-Hernández y Cambroni-de-Anda (2012), quienes calculan para Grupo Modelo y Cervecería Cuauhtémoc-Moctezuma que el impacto en las ventas de realizar publicidad podría aumentar las ventas en un 45%, lo que implicaría una elasticidad muy superior a la unidad. La elasticidad de la tabla 2 referente al Grupo Modelo indica que el aumento de las ventas calculado por tales autores es incorrecto.

5. Conclusiones

Este trabajo exploró la relación existente entre publicidad y ventas de empresas grandes en México en el periodo 2008-2011. Se estimó un índice de intensidad publicitaria (IP) anual que indicó qué empresa tuvo mayores costos publicitarios respecto de sus ventas. Los resultados arrojan que Walmart y Telcel son las empresas con menor IP, mientras que la farmacéutica Genomma Lab es la empresa cuyos costos publicitarios tuvieron mayor peso respecto de sus ventas.

Para determinar el tipo de rendimiento publicitario de cada empresa se siguió a Lambin (1976). La herramienta para clasificar y calcular el tipo de rendimiento publicitario que cada empresa presentó fue la estimación de una elasticidad ventas-publicidad. Bajo un marco de competencia, dicha elasticidad sirvió para observar qué empresas tuvieron ventajas respecto de sus competidoras y, por tanto, para señalar cuáles tuvieron desventajas.

Este tipo de rendimiento es de gran interés, pues puede ser utilizado por los tomadores de decisiones para reorientar, disminuir o incrementar sus campañas publicitarias. Los resultados indicaron que en el mercado de tiendas de autoservicio existe heterogeneidad en el tipo de economías de escala publicitarias, pues Walmart presentó rendimientos crecientes, mientras que Comercial Mexicana y Soriana presentaron rendimientos decrecientes publicitarios, indicando que la primera tiene ventaja respecto de las segundas. En el sector productor de bienes de conveniencia los resultados son homogéneos, pues las empresas competidoras –Colgate Palmolive y Procter&Gamble– presentaron ambas rendimientos decrecientes publicitarios, aunque la primera presentó cierta ventaja, pues su elasticidad es mayor. Las empresas a las que no se les pudo identificar competencia, como Genomma Lab, Unilever y Grupo Modelo, mostraron también rendimientos decrecientes publicitarios. La estimación sugiere que Telcel presenta economías de escala publicitarias. Del total de las 9 elasticidades estimadas, solo 2 empresas tuvieron economías de escala publicitarias y 7 deseconomías de escala publicitarias, ajustándose a la evidencia empírica internacional en la cual se reporta una mayor frecuencia de las segundas. Los resultados y su discusión tienen un impacto de primera importancia tanto para las empresas de gran tamaño como para las instituciones encargadas de vigilar la competencia. Para las primeras, la estimación de economías de escala puede ser una herramienta de gran utilidad para tomar decisiones respecto de la cuantía de las inserciones publicitarias y de los niveles de inversión asociados. Para las segundas, la monitorización de los tipos de rendimientos publicitarios puede ayudar al análisis del tipo y grado de competencia en un mercado.

Conflicto de intereses

Los autores declaran no tener ningún conflicto de intereses.

Notas

1 Son consideradas grandes pues superan los criterios establecidos por la secretaría de economía para empresa mediana en cuanto a nivel de ventas y número de trabajadores.

2 Una marca es un signo distintivo de un producto o servicio en el mercado; es una denominación verbal, un distintivo gráfico o una combinación de ambos elementos cuyo objetivo es ser diferencia en el mercado. Esta debe estar registrada legalmente para identificar de manera exclusiva uno o varios productos comerciales o servicios por ello, y la publicidad lleva siempre implícito un mensaje en el cual existe una marca. La publicidad que llevan a cabo las empresas se focaliza en resaltar la marca y sus diversos componentes: el verbal, que es la configuración estética del nombre de la empresa o del producto; el componente icónico, que es el objeto que sirve para identificar a la empresa o al producto, y la parte cromática, que consiste en el color o en la combinación de colores con los que se identifican los productos (González, 2008).

3 La de la radio es del 56,5%, y la prensa escrita puede alcanzar el 8%.

4 En la base de datos disponible no están cuantificados otros tipos de publicidad, como pueden ser los panorámicos, los volantes y la publicidad en internet, entre otros. Así pues, los resultados deben tomarse con cuidado, ya que la escala de mensajes publicitarios debería ser mayor al incluir otros tipos de publicidad.

5 Puede consultarse para este tema a Francois (2003).

6 El monto de ventas fue tomada de la revista Expansión 500 y se presenta a precios de 2008.

7 Véase la encuesta anual de transporte (EAT) publicada por el INEGI en el sitio www.inegi.org.mx

8 Los bienes de conveniencia son aquellos que tienen precios bajos y son frecuentemente adquiridos. En su mayoría son bienes de consumo humano y personal que están extensamente disponibles en tiendas de comercio minorista.

9 Estas empresas producen una gran cantidad de bienes y marcas que compiten entre sí. Entre los productos que coinciden en producir están shampoo, cremas, jabones, desodorantes y antitranspirantes, dentífricos, cepillos y enjuagues bucales, limpiadores y artículos para aseo del hogar, entre otros.

10 Los resultados se deben analizar con respecto a esta empresa, pues las ventas reportadas incluyen México y Centroamérica, mientras que la publicidad solamente incluye México.

11 Para el caso de las tiendas de autoservicios y las tiendas departamentales, las ventas pueden reaccionar de manera importante al número de establecimientos que tengan cada una de las firmas.

12 La literatura revisada no reporta evidencia de signo negativo en la elasticidad.

13 Empresas como Grupo Modelo, Cervecería Cuauhtémoc, Sears y Liverpool no aparecen en ninguna tabla, pues las observaciones existentes no fueron suficientes para calcular su elasticidad.

14 Esta situación se presenta de esta manera puesto que la información disponible solo incluye un ranking de las 15 empresas con mayores inserciones publicitarias entre 2008 y 2009, y en los 2 años posteriores el ranking solo presenta a las 10 empresas en México con mayores anuncios publicitarios. De manera que las posiciones de las empresas varían y pueden no aparecer.

15 La información disponible no permite saber en qué medio de comunicación contrataron sus inserciones las 2 empresas que tuvieron rendimientos crecientes publicitarios; de tener dicha información, se podría saber si su tipo de rendimientos publicitarios estás asociados al uso de inserciones en televisión, como lo muestra la evidencia internacional.

Bibliografía

Bagwell, K. (2005). The economic analysis of advertising. Discussion paper. Columbia University. [ Links ]

Banerjee, B. y Bandyopadhyay, S. (2003). Advertising competition under consumer inertia. Marketing Science. 22:131-44. [ Links ]

Blank, D. (1968). Television advertising: The Great Discount illusion, or Tonypandy Revisited. Journal of Business. 41:10-38. [ Links ]

Boyer, K. y Lancaster, M. 1986. Are there scale economies in advertising?. Journal of Business. 59:509-26. [ Links ]

Brown, F. y Domínguez, L. (2005). Estructuras de mercado en la industria mexicana. México D.F.: Miguel Ángel Porrúa. [ Links ]

Church, J. (2000). Industrial organization: A strategic approach. New York: McGraw Hill. [ Links ]

Comanor, W. y Wilson, T. (1967). Advertising, market structure and performance. The Review of Economics and Statistics, 39(1), 223–240. [ Links ]

Comanor, W. y Wilson, T. (1974). Advertising and market power. Cambridge: Harvard University Press. [ Links ]

Francois, P. (2003). Advertising budgets practices of Belgian industrial Marketers. Research Report 0301, Katholieke Universiteit, Leuven. [ Links ]

González, M. (2008). Manual de planificación de medios (5.a ed.). Madrid: ESIC. [ Links ]

Jiménez, A. (Ed.). (2004). Dirección de productos y marcas. Barcelona: UOC. [ Links ]

Kabir, C. (1997). Advertising intensity within the carbonated soft drink industry. Journal of Advertising Research, 37(3), 37–48. [ Links ]

Kaldor, N. (1950). The economic aspects of advertising. The Review of Economic Studies, 18(1), 1–27. [ Links ]

Lambin, J. (1976). Advertising Competition and Market Conduct in Oligopoly over Time. Amsterdam: North Holland Publishing Co. [ Links ]

Landes, E. y Rosenfeld, A. (1994). The durability of advertising revisited. Journal of Industrial Economics, 42(3), 263–274. [ Links ]

Seldon, B., Jewell, R. y O'Brien, M. (2000). Media substitution and economies of scale in advertising. International Journal of Industrial Organization, 18(8), 1153–1180. [ Links ]

Simon, J. (1970). Issues in the Economics of Advertising. Urbana: University of Illinois Press. [ Links ]

Torres, E. y Muñoz, C. (2006). Estrategias de posicionamiento basadas en la cultura del consumidor: un análisis de la publicidad en televisión. Estudios Gerenciales, 22(100), 71–82. [ Links ]

Vargas-Hernández, J. y Cambroni-de-Anda, A. F. (2012). Business strategy in Mexican Beer Industry: A case applying game theory. Journal of Asian Business Strategy, 2(10), 198–205. [ Links ]