1. Introducción

“La rápida propagación de la COVID-19 y las medidas adoptadas por los gobiernos han tenido graves consecuencias en las principales economías mundiales” (Comisión Económica para América Latina y el Caribe [CEPAL], 2020, p. 2). Las principales formas de combatir esta propagación son la restricción de la movilidad a los ciudadanos y el confinamiento obligatorio de la población. De esta manera, la actividad económica presentó una caída abrupta sin precedentes. Naturalmente, lo efectos no deseados no se demoraron en aparecer; por ejemplo, la reducción de la población activa en todos los sectores económicos, el aumento de la tasa de desempleo, la disminución de la demanda de productos básicos y manufacturados, entre otros (Nicola et al., 2020).

Los sectores terciarios, como la industria de hotelería, turismo y aviación, han sido los más afectados, debido a las estrictas instrucciones gubernamentales para implementar el distanciamiento social (cierre de fronteras y la restricción de viajes innecesarios) (Organización Internacional del Trabajo [OIT], 2020; Nicola et al., 2020). La pandemia también ha afectado a comunidades, empresas y organizaciones a nivel mundial, ha afectado inadvertidamente los mercados financieros, lo que ha causado a su vez la caída de los mercados bursátiles mundiales, y ha ocasionado un entorno volátil con niveles críticos de liquidez (Nicola et al., 2020).

En un intento por comprender la duración y la dimensión del impacto de la COVID-19 en diferentes sectores productivos, se han desarrollado de manera exponencial diferentes investigaciones con diversas metodologías y escenarios.

Estudios como el de Anderson, Caggiano, Vahid y Wong (2020); Del Giudice, De Paola y Del Giudice (2020) ; Iacus, Natale, Santamaria, Spyratos y Vespe (2020) propusieron distintos escenarios hipotéticos (escenarios pre-COVID-19, escenarios optimistas, escenarios pesimistas), bajo los cuales se desarrolla-ron sus investigaciones para predecir el efecto a largo plazo en la actividad económica en diferentes sectores en Australia, evaluar los efectos de la COVID-19 a corto y mediano plazo en los precios de vivienda en Italia y predecir el efecto de la suspensión del tráfico aéreo en el producto interno bruto (PIB) mundial, respectivamente.

Otros investigadores, como Beck (2020), evitaron el uso de modelos predictivos y prefirieron solo plantear supuestos de cómo se va comportar el sistema financiero durante los próximos meses.

Dado que la COVID-19 ha sido un evento sin precedentes en la historia reciente, hay poca evidencia empírica para justificar la veracidad de los diferentes escenarios y diferentes supuestos descritos en la literatura. La pandemia no es el resultado de ninguna debilidad del sistema económico y, por consiguiente, es razonable asumir que la estructura que determina la dinámica de diferentes indicadores económicos pre-COVID-19 no hubieran cambiado en ausencia de la pandemia (Baker et al., 2020). Por lo tanto, se plantea una pregunta práctica: ¿cómo determinar cuándo los indicadores regresarán a su condición pre-COVID-19 (prepandemia de aquí en adelante)? Hasta donde llega el conocimiento de los autores, no existe un trabajo que intente responder esta pregunta de manera explícita.

Por tanto, con el fin de responder a ella, independientemente del país o el tipo de variable económica considerada, este documento propone un índice de regreso a la prepandemia (IRPP). El IRPP implica estimar los valores mínimo y máximo que podría haber tomado la variable de estudio en ausencia de la pandemia. Para realizar esta estimación, se emplea-ron modelos autorregresivos integrados de medias móviles estacionales (SARIMA, por sus siglas en inglés). Este índice es aplicable a distintas series de tiempo con frecuencia inferior al año, como la tasa de inflación, las exportaciones e importaciones, la tasa de desempleo, entre otras variables de interés. La metodología que se presenta en este documento puede ser aplicada en cualquier región o país.

En este orden de ideas, el objetivo del IRPP es monitorear el alejamiento de una variable de su nivel inmediatamente anterior a la pandemia por medio de una región en la que se puede afirmar que la serie regresa a su nivel prepandemia (con un nivel de confianza preestablecido). Este indicador serviría para determinar el tamaño de la brecha entre los valores actuales y el valor prepandemia.

Para ilustrar el funcionamiento del IRPP, se emplean series de tiempo colombianas; sin embargo, el IRPP propuesto es aplicable en cualquier economía alrededor del mundo. Así, este documento expande la literatura al presentar por primera vez un instrumento (índice) que permita, para cualquier país, determinar si una variable ya regresó o no a su nivel prepandemia.

Este documento está compuesto por cinco secciones, incluida esta introducción. En el siguiente apartado se revisa la literatura reciente sobre las herramientas que se han utilizado para cuantificar el efecto de la COVID-19 sobre la actividad económica. En la tercera parte se presenta la metodología propuesta para la construcción del IRPP. En la cuarta sección se muestra un ejemplo de la implementación del IRPP para ocho series económicas de Colombia. Finalmente, en la quinta sección se presentan algunos comentarios generales.

2. Literatura reciente sobre efectos económicos de la COVID-19

El distanciamiento social ha sido la herramienta más utilizada para combatir la pandemia causada por la COVID-19. Esta estrategia, si bien puede ser efectiva para disminuir la propagación del virus, genera efectos no deseados sobre las condiciones económicas de un país (Nicola et al., 2020). Parte de la literatura se ha dedicado a cuantificar la magnitud de estos efectos a largo y mediano plazo en diferentes sectores económicos.

Anderson et al. (2020) desarrollaron un modelo multivariado de series de tiempo del empleo en 19 sectores en Australia junto con un vector autorregresivo bayesiano con variables exógenas (VAR-X), para determinar el efecto a largo plazo de un aumento del 1% en la actividad económica en cualquier sector elegido sobre el empleo agregado. Evaluaron cómo el impacto de la COVID-19 afectará la desaparición y recuperación de la industria agregada y especificada en términos de empleo y del tiempo que les tomará. Encontraron que los sectores de alojamiento y servicio de comida, arte y servicio de recreación serían los sectores más comprometidos. El análisis se hizo bajo diferentes escenarios, suponiendo la no presencia de la COVID-19: un escenario optimista, uno medio y uno pesimista.

La investigación de Iacus et al. (2020) se enfocó en el efecto de la suspensión del tráfico aéreo sobre la actividad económica mundial, con base en datos históricos desde enero del 2010 hasta octubre del 2019. Para cuantificar el efecto, se construyeron varios escenarios basados en las crisis pandémicas pasadas junto con los volúmenes de vuelo observados. La evidencia sugiere que, en el peor de los escenarios, el impacto de las pérdidas de la aviación pudo reducir negativamente el PIB mundial en un rango de 1,41 a 1,67% a finales del 2020 y la pérdida de puestos de trabajo pudo alcanzar el valor de 25-30 millones.

Maliszewska, Mattoo y Mensbrugghe (2020) simularon el impacto potencial de la COVID-19 en el PIB y el comercio, utilizando un modelo de equilibrio general computable global estándar. En este, se modela el impacto de la subutilización de la mano de obra y el capital, un aumento en los costos del comercio internacional, una caída en los servicios de viajes y una redirección de la demanda lejos de las actividades que requieren proximidad entre las personas. Los autores consideraron dos escenarios: una pandemia global y una pandemia global amplificada. En el caso de la pandemia global, suponen que los países soportan solo la mitad del impacto del choque total de China. En el caso de la pandemia global amplificada, los choques son uniformes en todos los países. En el primer caso, el PIB cae un 2% por debajo del punto de referencia en el mundo, un 2,5% para los países en desarrollo y un 1,8% para los países industrializados. Las disminuciones llegan a un 4% por debajo del punto de referencia mundial, en un escenario de pandemia amplificada. Los autores afirmaron que, debido a que el modelo no capta completamente el aislamiento social inducido por la contracción independiente de la demanda y la disminución de la confianza de los inversores, el impacto económico final puede ser diferente.

La investigación de Baker et al. (2020) se enfocó en la cuantificación del impacto macroeconómico de la COVID-19, con base en la simulación de los efectos de la incertidumbre financiera. Se calculó el aumento de la incertidumbre que puede atribuirse a la epidemia para simular la consecuencia sobre el PIB de Estados Unidos durante un año. Los autores, con base en la evidencia, argumentan que ningún brote anterior de enfermedades infecciosas ha afectado al mercado accionario con tanta fuerza como el brote actual. La información contenida en los datos sugiere que las restricciones gubernamentales a la actividad comercial y el distanciamiento social voluntario son las principales razones por las que el mercado de interés reaccionó como más fuerza a la COVID-19.

Así mismo, Altig et al. (2020) examinaron varias medidas de incertidumbre económica antes y después de la COVID-19. A diferencia de la investigación anterior, esta se enfoca en las medidas de incertidumbre prospectivas que están disponibles casi en tiempo real o con modestos retrasos (días o semanas). Los autores soportan el uso de este enfoque en que las medidas derivadas de modelos estadísticos que se ajustan a datos macroeconómicos estándar son esencialmente observadas hacia atrás (a través de la historia). Como resultado, no son adecuados para capturar rápidamente los cambios asociados con desarrollos repentinos y sorpresivos.

Otro estudio simulado fue realizado por Inoue y Todo (2020), quienes aplicaron un modelo desarrollado por ellos mismos (Inoue y Todo, 2019), basados en agentes en los vínculos reales de la cadena de suministro de aproximadamente 1,6 millones de empresas en Japón. Simularon lo que podría suceder con las actividades de producción fuera de Tokio en dos escenarios: si Tokio estuviera bloqueada o si las actividades de producción no esenciales de esta se cerraran durante un período determinado.

Caggiano, Castelnuovo y Kima (2020) presentan una mirada más general en la actividad económica global; estimaron un modelo de vectores autorregresivos (VAR) con tres variables: la incertidumbre financiera global, el ciclo financiero global y la producción industrial mundial. El modelo se emplea para simular los efectos del salto en la incertidumbre financiera observada en el brote de la COVID-19. Los autores concluyen que este efecto puede provocar un descenso en la producción mundial del 14% durante un año. Gharehgozli, Nayebvali, Gharehgozli y Zamanian (2020) emplearon también un modelo VAR para pronosticar el efecto del brote del virus en la producción económica del estado de Nueva York en los Estados Unidos. Los autores encontraron que la tasa de crecimiento trimestral anualizada del PIB real estaría entre -3,9 y -4,29% para el primer trimestre y entre -19,79 y -21,67% para el segundo trimestre del 2020.

Una segunda vertiente de la literatura se ha centrado en el impacto de la COVID-19 en el mercado laboral (Barrot, Grassi y Sauvagnat, 2020; Gregory, Menzio y Wiczer, 2020). La OIT (2020) ha proporcionado estimaciones de la probabilidad del impacto global en la fuerza laboral debido a la pandemia, con base en un modelo de pronóstico inmediato (nowcasting), el cual se trata de una predicción estadística para proporcionar una medida en tiempo real del estado del mercado laboral mientras se alimenta de diferentes fuentes de datos. Esto significa que no se define un escenario de manera explícita, sino que se deja que los datos en tiempo real definan implícitamente el escenario. La variable objetivo del modelo fue la disminución de las horas trabajadas que se puede atribuir a la pandemia. Para la estimación se estableció un periodo de referencia fijo para usar como base (cuarto trimestre del 2019 ajusta-do estacionalmente). Sin embargo, el modelo estima la disminución de las horas trabajadas durante el primer y segundo trimestre del 2020 en comparación con la línea base fija. Los resultados apuntan a una caída mundial en horas de trabajo en el segundo trimestre del 2020 del 6,7%; además, se mostró que los sectores de servicios de alojamiento y comida, actividades inmobiliarias, comerciales y administrativas, manufactura, venta al por mayor y al por menor son los de mayor riesgo.

La investigación Del Giudice et al. (2020) se enfocó en el sector inmobiliario en Italia, a partir de la dinámica inmobiliaria y los indicadores macroeconómicos de la región de Campania antes de la emergencia de la COVID-19. Con esta información, se estimó un modelo Lotka-Volterra de precios inmobiliarios. Se creó un escenario actual de la COVID-19 (con foco en el empleo, ingresos personales y familiares, ejecución judicial inmobiliaria y dinámica) para evaluar los efectos de la COVID-19 a corto y mediano plazo en los precios de vivienda.

En otras investigaciones, como la de Beck (2020) , se exploraron diferentes posibles escenarios para 36 meses bajo ciertos supuestos (si las interrupciones con el virus son temporales o persistentes) en vez de predecir los efectos del coronavirus en el sistema financiero mediante modelos predictivos. Primiceri y Tambalotti (2020) coinciden con Beck (2020) en el hecho de que pronosticar el efecto de la COVID-19 requiere de supuestos difíciles de mantener en el periodo de pandemia. La solución fue proponer un conjunto de nuevos supuestos que permitieran pronosticar la evolución de la economía de Estados Unidos.

En general, el interés de estas investigaciones es estimar el comportamiento de un indicador económico a largo y mediano plazo. No se encontró en la literatura reciente un documento que tenga como objetivo determinar cuándo una variable regresa a su nivel de prepandemia. Para cerrar esta brecha en la literatura, esta investigación se enfocó en la creación de un índice denominado IRPP, que permita determinar si un indicador (como por ejemplo la tasa de inflación, las exportaciones e importaciones, la tasa de desempleo, entre otras variables) regresó o no a su nivel exhibido en el periodo anterior a la pandemia. Esta herramienta ayudaría a distintos actores a monitorear variables de interés.

3. Metodología

En esta sección se describe el IRPP y se explica el cálculo de cada uno de sus componentes. En la sección posterior se presenta un ejemplo de la implementación de esta metodología propuesta.

Sea x t,k el valor observado de la serie bajo análisis en el año t y el periodo k; donde k = 1, 2, 3 ..., s. Por ejemplo, si los datos son mensuales, s=12 y si son trimestrales s=4. Además, sea ꭕ* k el valor esperado inmediatamente antes de la pandemia para la serie bajo estudio en el periodo k prepandemia. En otras palabras, reconociendo el comportamiento aleatorio de las series económicas, x t,k (el valor observado) está afectado por factores aleatorios. Así, X* k representa el valor que en promedio se esperaría tomase la variable aleatoria X t en el periodo k inmediatamente antes de la pandemia (situación prepandemia para el periodo k).

El IRPP en un periodo k del año t se define como:

donde min α(ꭕ* k ) y max α(ꭕ* k ) representan los valores mínimo y máximo que se espera pueda tomar ꭕ* k con un nivel de significancia α, respectivamente1.

Por construcción, el IRPP tomará el valor de 1 cuando la serie en el periodo de recuperación alcance el máximo valor esperado de la variable (con un nivel de confianza de (1-α)%) en el periodo prepandemia ((ꭕ t.k ) = max α(ꭕ* k ) ). De manera similar, si la variable tomase un valor igual al mínimo valor esperado (con un nivel de confianza de (1-α)%) ((ꭕ t.k ) = min α(ꭕ* k )), el IRPP será igual a cero. Por lo tanto, cualquier valor entre cero y uno del IRPP se puede interpretar como un valor observado de la serie de tiempo (x t,k ) en niveles razonablemente similares al periodo prepandemia esperado (con un nivel de confianza de .

Por otro lado, valores negativos del IRPP implicarán que la serie se encuentra por debajo de lo esperado en el periodo prepandemia (x t,k < min α(ꭕ* k ) ). De manera similar, valores superiores a 1 del IRPP implicarán que la serie se encuentra por encima de su valor esperado en el periodo prepandemia (con un nivel de confianza de (1-α)%) ((ꭕ t.k ) > max α(ꭕ* k )).

Una vez definido el IRPP, será necesario tomar una decisión de cómo determinar ꭕ * S y su respectivo intervalo de confianza. Una forma sencilla para determinar ꭕ * S es emplear un modelo univariado para estimar el valor observado de la variable en el último periodo (s) prepandemia.

Por ejemplo, para datos mensuales, se puede emplear para el mes de junio (k = 6) el valor observado en junio del 2019; es decir,

. No obstante, como se discutió anteriormente, es importante anotar que el valor observado puede incluir un componente aleatorio que podría hacer de este valor una referencia inadecuada para la situación prepandemia. Por tal razón, se emplea mejor un valor estimado para dicho periodo que elimine el posible componente aleatorio. Es decir,

. No obstante, como se discutió anteriormente, es importante anotar que el valor observado puede incluir un componente aleatorio que podría hacer de este valor una referencia inadecuada para la situación prepandemia. Por tal razón, se emplea mejor un valor estimado para dicho periodo que elimine el posible componente aleatorio. Es decir,

.

.

Siguiendo el ejemplo, en vez de emplear el valor observado para el mes de junio del 2019 como el valor de referencia, se emplea el valor esperado para junio. Este valor esperado se puede estimar empleando el mejor modelo SARIMA que describa la correspondiente serie de tiempo.

En específico, se supone que la serie x t puede ser descrita por un proceso SARIMA multiplicativo de la siguiente forma:

donde

y

y

representan los operadores autorregresivos y de media móvil, respectivamente.

representan los operadores autorregresivos y de media móvil, respectivamente.

y

y

representan los operadores de los componentes autorregresivos y de media móvil estacionales, respectivamente. Además,

representan los operadores de los componentes autorregresivos y de media móvil estacionales, respectivamente. Además,

y

y

son los operadores de diferenciación convencional y de diferenciación estacional. Por último, w

t

es un término de error ruido blanco.

son los operadores de diferenciación convencional y de diferenciación estacional. Por último, w

t

es un término de error ruido blanco.

Para estimar el modelo SARIMA, se llevaron a cabo los siguientes pasos. Primero, se contrastó si la serie tiene raíces unitarias regulares o estacionales con la prueba de HEGY. En el caso de que la serie tuviese raíces unitarias estacionales, se escogieron los exponentes de los filtros

y

y

(D y d) de manera adecuada para obtener una serie estacionaria a partir de la original (Alonso y Semaán, 2010). Después de filtrar las series, se constató que fueran estacionarias con las pruebas de HEGY, ADF, Phillips y Perrón y KPSS. Si aún se encontraban raíces, se aplicó el correspondiente filtro para obtener una serie estacionaria (ver Alonso y Arcila, 2013, para un ejemplo de esta metodología).

(D y d) de manera adecuada para obtener una serie estacionaria a partir de la original (Alonso y Semaán, 2010). Después de filtrar las series, se constató que fueran estacionarias con las pruebas de HEGY, ADF, Phillips y Perrón y KPSS. Si aún se encontraban raíces, se aplicó el correspondiente filtro para obtener una serie estacionaria (ver Alonso y Arcila, 2013, para un ejemplo de esta metodología).

Posteriormente, se ajustó el orden de los polinomios,

hasta que los residuales del modelo estimado fueran ruido blanco. Esto se logra, por ejemplo, minimizando el criterio de información de Akaike (AIC por su sigla en inglés), mediante un método de búsqueda heurística. En caso de que los residuales tengan autocorrelación, se agregan rezagos hasta garantizar que los residuales sean ruido blanco.

hasta que los residuales del modelo estimado fueran ruido blanco. Esto se logra, por ejemplo, minimizando el criterio de información de Akaike (AIC por su sigla en inglés), mediante un método de búsqueda heurística. En caso de que los residuales tengan autocorrelación, se agregan rezagos hasta garantizar que los residuales sean ruido blanco.

Luego de estimar el modelo SARIMA, se obtuvieron los valores predichos por el modelo dentro de la muestra (in-sample), para el periodo k más cercano al momento en el que empieza el choque de la pandemia (marzo del 2020 en Colombia) (ꭕ* 6 ). Así mismo, con un α=0,05 se construye un intervalo de confianza del 95%. Es decir, se obtiene y max0,05 (ꭕ* 6 ) y min0,05 (ꭕ* 6 ).

Regresando al ejemplo, si los datos son mensuales y se quiere calcular el IRPP para junio del 2020 (IRPP2020,6), solo se necesitará remplazar en (1) y max0,05 (ꭕ* 6 ) y min0,05 (ꭕ* 6 ). Estos mismos valores se emplearían para el índice del mes de junio del 2021.

4. Un ejemplo de aplicación del IRPP a ocho series colombianas

Para presentar un ejemplo de cómo funciona la metodología propuesta en la sección anterior, en esta sección se presenta la aplicación en ocho diferentes variables económicas de la economía colombiana. Se emplean datos para los siguientes indicadores macroeconómicos:

Variación mensual del índice de precios al consumidor (IPC)

Variación 12 meses (anual) del IPC

Indicador de seguimiento de la economía (ISE)2

Demanda nacional de energía

La tasa de desempleo (trimestre móvil)

Exportaciones totales del país

Importaciones totales del país

Remesas de los trabajadores enviada al país

La fuente para todas las variables es el Departamento Administrativo de Estadística (DANE). Se cuenta con datos de frecuencia mensual desde el periodo enero-2015 hasta el último mes disponible del 2020 (julio, agosto o septiembre), dependiendo de la variable.

Siguiendo los pasos descritos en la sección anterior, la tabla 1 resume la estructura de los modelos SARIMA3 que minimizaron el criterio de información AIC para cada variable o indicador analizado y que no presentan autocorrelación4.

Tabla 1 Orden de los modelos SARIMA estimados para las ocho series estudiadas.

| Indicadores | p | d | q | P | D | Q |

|---|---|---|---|---|---|---|

| Inflación mensual | 1 | 0 | 0 | 0 | 1 | 1 |

| Inflación anual | 1 | 1 | 0 | 1 | 0 | 0 |

| ISE\1 | 2 | 1 | 0 | 0 | 0 | 0 |

| Demanda de energía | 1 | 1 | 0 | 1 | 1 | 0 |

| Desempleo | 3 | 1 | 0 | 0 | 1 | 1 |

| Exportaciones | 0 | 1 | 1 | 1 | 0 | 0 |

| Importaciones | 3 | 0 | 0 | 1 | 0 | 0 |

| Remesas | 0 | 1 | 1 | 1 | 0 | 0 |

Notas: p, d y q representan el orden del componente AR, el número de diferenciaciones realizadas a la serie y el orden del componente MA, respectivamente. P, D y Q representan el orden del componente AR estacional, el número de diferenciaciones estacionales y el orden del componente MA estacional, respectivamente. El ISE es la única variable que tiene una deriva.

Fuente: elaboración propia.

A continuación, se presentan los resultados del IRPP para cada una de las ocho variables analiza-das. En la figura 1 se presenta la tasa de inflación, mensual y anual. La línea vertical punteada en el mes de marzo del 2020 indica el momento en el que se registró el primer caso de COVID-19 diagnosticado en Colombia. La inflación mensual fluctúa entre -0,38 y 1,29%. Por otro lado, la inflación 12 meses fluctúa entre 1,88 y 9%. Esta variable claramente no es estacionaria, al principio del periodo de estudio posee una tendencia con pendiente positiva, la cual se revierte completamente (se vuelve negativa) después de que la serie alcanza el pico de 9%. Adicionalmente, se observa que después de marzo del 2020 las series no reaccionan de manera inmediata. La inflación mensual aumenta en el siguiente mes, mientras que la anual en los siguientes dos meses. Después de esto, caen de manera notable, sobre todo la inflación anual. No obstante, después de algunos meses se observa cómo las series empiezan a aumentar.

Fuente: elaboración propia.

Figura 1 Serie mensuales de la tasa de inflación 12 meses (anual) y mensual para Colombia (%)

En la figura 2 se presenta el IRPP asociado a estas variables. La evidencia sugiere que en mayo y junio del 2020 se encontró por debajo de lo esperado en el periodo prepandemia. A partir de julio del 2020, la inflación mensual retorna a niveles de prepandemia. Por otro lado, la inflación 12 meses (anual) salió de la zona de prepandemia en junio. A septiembre 2020, la inflación 12 meses no había regresado a los niveles de prepandemia; estaba por debajo de los niveles observados antes de la pandemia.

En la figura 3 se presenta el ISE. Esta variable presenta una marcada tendencia positiva (estocástica) hasta inicios del 2020, la cual se rompe en el mes en el que inicia la crisis sanitaria en Colombia. De hecho, el ISE experimenta una caída sin precedentes en la historia reciente. Esta baja se profundiza hasta abril, y a partir de este mes el nivel de actividad económica empieza a subir, aunque dista notablemente de sus niveles prepandemia.

La afirmación anterior se corrobora con la figura 4. En esta se presenta el IRPP del ISE. La evidencia apunta a que la caída que se presentó en el mes de marzo lleva al ISE a un punto por debajo del rango de valores esperado antes de la pandemia. En dicho mes, el IRPP toma un valor de -1,12. Es decir, 12% por debajo del mínimo valor esperado en el periodo prepandemia (con un nivel de confianza del 95%). Continuando por esta línea, lo observado en el mes de abril es incluso más alejado del periodo prepandemia, pues el índice es cercano a -3,5. Después de abril, la tendencia se revierte, a tal punto que, para el mes de julio, el IRPP es aproximadamente -1,5.

En las figuras 5 y 6 se presenta la evolución de la demanda de energía y el IRPP asociado, respectivamente. Estas muestran que la demanda de energía sufre una caída en el mes de abril. No obstante, el IRPP evidencia que también se presentó una baja significativa en el mes de marzo (aproximadamente 90% menos demanda que lo esperado para ese mes en el periodo prepandemia), la cual no es observable en la figura 5. Después de abril, la demanda de energía aumenta, hasta que en el mes julio alcanza el rango de valores esperado ex ante a la pandemia.

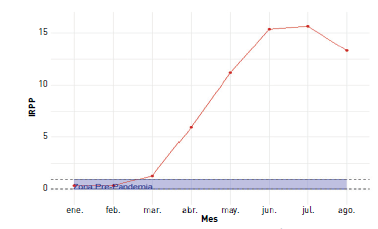

En la figura 7 se presenta la evolución temporal de la tasa de desempleo de la economía. Esta exhibe un claro comportamiento estacional. Adicionalmente, cuando se considera el periodo antes de la crisis sanitaria, se puede observar una leve tendencia al alza. Es decir, el comportamiento de largo plazo es tal que, al menos en el periodo de tiempo analizado, la tasa de desempleo, en promedio, aumenta. Tal y como lo muestra la figura 8, en marzo, el IRPP fue levemente mayor a 1, y después toma valores sucesivamente más altos hasta alcanzar un pico en julio. De esta manera, el IRPP alcanza un valor máximo de 15,6. Es decir, el valor observado en el mes de julio es casi 16 veces el rango esperado para ese mes. El IRPP evidencia que, dentro del grupo de variables analizadas, la tasa de desempleo es por mucho la variable más afecta por la pandemia. De hecho, el panorama empeora cuando se tiene en cuenta que la tasa de desempleo pudo aumentar notablemente más si la población económicamente activa no hubiera disminuido significativamente.

A continuación, se analizan los mercados externos a través de las exportaciones, importaciones y remesas. En la figura 9 se presenta su evolución temporal. Durante el periodo analizado, ninguna de las variables en cuestión presentó una clara tendencia. Un hecho que ocurre con una alta frecuencia es que las importaciones son más altas que las exportaciones. Este patrón se rompe solo en el mes de diciembre del 2017, periodo en el cual las exportaciones toman su valor máximo en la muestra estudiada. En la figura 10, se presenta el IRPP de las dos variables bajo análisis. En el caso de las exportaciones, el índice muestra que estas sufren una caída significativa en el mes de marzo, la cual se profundiza en el mes de abril. Después de este mes, las exportaciones empezaron a recuperarse, a tal punto que en el mes de julio el IRPP está muy cercano al rango de valores prepandemia. En el caso de las importaciones, hay un desplome significativo en abril. Después, el índice sigue cayendo hasta el mes de junio; sin embargo, en julio el índice comienza a acercarse a la zona prepandemia.

Finalmente, se analiza el efecto de la pandemia sobre las remesas. En la figura 11, se puede apreciar una marcada tendencia con pendiente positiva y alta variabilidad alrededor de esta. Un hecho llamativo de la variable bajo análisis es que toma un valor máximo en el mes de marzo del 2020 y luego, en abril, cae abruptamente con un valor cercano al mínimo de toda la serie observada. Lo anterior provoca que esta serie sea la única dentro del grupo analizado que tiene asociado un IRPP con valores por encima y por debajo del rango prepandemia (figura 12). No obstante, la serie de remesas se recupera rápidamente, puesto que en junio retorna al rango esperado prepandemia.

5. Comentarios finales

Si bien aún es muy pronto para determinar el tamaño del efecto de la pandemia y la velocidad con la que las economías se recuperarán, no hay duda de que los efectos de la COVID-19 sobre las economías nacionales han sido grandes. Es evidente que los efectos de la crisis sanitaria son de magnitudes excepcionales y con efectos negativos que aún están por contabilizarse. En este documento se presenta una metodología para monitorear el alejamiento de cualquier variable de sus valores inmediatamente prepandemia. Todas las investigaciones encontradas hasta el momento se enfocan en cuantificar el efecto de la crisis financiera sobre la economía, o predecir hasta qué momento se extiende este efecto. Este trabajo expande la literatura al proponer una herramienta complementaria que permite monitorear qué tan lejos se encuentra una variable de regresar a un comportamiento de prepandemia.

El IRPP presenta una zona para la cual es posible afirmar con un nivel de confianza de (1-α)% que una serie de tiempo ya regresó a los niveles esperados en el periodo prepandemia. Para presentar ejemplos de cómo funciona el IRPP, la metodología planteada se aplica a ocho variables (o índices) de la economía colombiana.

El fin último de esta investigación es proponer una herramienta objetiva que le permita a los analistas monitorear el regreso o no de una variable a la situación prepandemia. Una característica de la herramienta propuesta es que no permite juicios de valor sobre la conveniencia o no para la estabilidad macroeconómica de que una serie se encuentre por debajo o por encima de sus valores esperados en la situación prepandemia.

Una fortaleza de esta herramienta es su interpretación sencilla y el empleo de únicamente la información contenida en la historia de la serie para su aplicación. Por otro lado, una debilidad del IRPP es la necesidad de contar con una serie lo suficientemente grande para poder estimar el comportamiento estacional de la serie. Otra debilidad de la metodología detrás del IRPP es que no permite capturar la posibilidad de un cambio estructural en la serie analizada. Si la pandemia generase un cambio estructural en el comportamiento de una serie, entonces la metodología propuesta seguiría empleando la estructura pasada para encontrar el valor esperado de la serie. No obstante, dadas las características del choque producido por la COVID-19, es posible esperar que buena parte de las variables macroeconómicas no presenten un cambio estructural y, por lo tanto, el IRPP pueda ser útil en su función. En el futuro se requerirá más investigación al respecto.