Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista de Economía del Caribe

Print version ISSN 2011-2106

rev. econ. Caribe no.10 Barranquilla July/Dec. 2012

ARTÍCULO DE INVESTIGACIÓN

Industria farmacéutica en el marco del TLCAN: competitividad comercial y produccion de conocimiento patentado*

Pharmaceutical industry under NAFTA: Trade competitiveness and patented knowledge production

Rodrigo Armando Guerrero Castro **

** Máster en Economía y Gestión de la Innovación, Universidad Autónoma Metropolitana, Unidad Xochimilco (México). roarmando.gc@gmail.com

Correspondencia: Calzada del Hueso 1100, Col. Villa Quietud C.P. 04960, México D.F.

Fecha de recepción: noviembre de 2011

Fecha de aceptación: abril de 2012

RESUMEN

En el presente trabajo se analiza la competitividad del sector farmacéutico de México, Estados Unidos y Canadá antes y a partir de la puesta en operación del TLCAN, partiendo para ello del Tradecan. Asimismo, se abordan las consecuencias que para la industria farmacéutica tuvo la entrada en vigor del acuerdo de los trips/omc. Además, en un análisis paralelo, se cuantifica la producción de conocimiento patentado -por nacionalidad- de las empresas en el mercado farmacéutico estadounidense (USPTO) y en el mexicano (IMPI).

El orden en que se desarrolla el trabajo es el siguiente: a) competitividad a través del Tradecan; b) saldo comercial, lo mismo de insumos que de productos finales; c) análisis de la innovación tecnológica a través de la producción de conocimiento patentado. Finalmente d) se presentan las conclusiones.

Palabras clave: Industria farmacéutica, comercio, tecnología, propiedad industrial, trips

Clasificación Jel: F14.

ABSTRACT

In this paper we analyze the competitiveness of the pharmaceutical sector in Mexico, usa and Canada, before and since the operation start of NAFTA, based in the Tradecan. It also approaches the implications that the pharmaceutical industry had when the trips/ wto agreement took place.

A parallel analysis performed in the present study is to quantify the production of patented knowledge by nationality of firms in the U.S. pharmaceutical market (USPTO) and the Mexican one (IMPI). Therefore, the work is developed in the following order: a) competitiveness through Tradecan b) trade balance, inputs as well as final products; c) analysis of technological innovation through patented knowledge production; and finally d) the conclusions presentation.

Keywords: Pharmaceutical industry, trade, technology, industrial property, trips

Jel codes: F14.

A manera de introducción, cabe mencionar un importante punto dentro del análisis para el caso de México: la modificación, a partir de 1991, de los derechos de propiedad intelectual -conocidos como pre-TRIPs en la jerga especializada-1. Los cambios en materia de DPI entraron en vigor el 27 de junio de 1991 a través de la Ley de fomento y protección a la propiedad intelectual, publicada en el Diario Oficial de la Federación. Asimismo, es importante señalar el uso de una herramienta robusta y poderosa que es el TradeCAN, porque tiene una desagregación en la industria farmacéutica que permite analizar de la misma forma insumos que productos finales, a partir de la Clasificación Uniforme para el Comercio Internacional, Revisión 2 (CUCI 2).

Finalmente, se consulta la USPTO por el volumen de información sistematizada que posee, ello vinculado a la importancia que tiene Estados Unidos en la competencia tecnológica (Guzmán, 2004a).

1. CARACTERÍSTICAS METODOLÓGICAS DEL ANÁLISIS DE LA COMPETITIVIDAD Y DE LA PRODUCCIÓN DEL CONOCIMIENTO PATENTADO

A continuación se presentan las características metodológicas del análisis de competitividad, a través del TradeCAN.

1.1. Características del análisis de competitividad

El TradeCAN es una herramienta de análisis del comercio internacional y de la competitividad de las exportaciones que incluye más de 200 países y cerca de 800 productos para un período de tiempo que se extiende de 1984 a 2007. A través del análisis CAN es posible clasificar el comercio de los países en función de su mayor o menor presencia en los mercados de destino a nivel internacional. Dicho software, desarrollado por la Comisión Económica para América Latina y el Caribe (CEPAL), mide la competitividad de las naciones de manera individual o regional con una serie de indicadores y un nivel de desagregación tal que permiten al analista llegar a conclusiones importantes respecto a la capacidad que tienen o que han desarrollado las distintas ramas y sectores económicos en el transcurso de los años.

El respaldo de la información del TradeCAN es COMTrade, base de datos oficial de la Organización de las Naciones Unidas (ONU) sobre comercio, a partir de la CUCI 2. Los países informantes son 73 en total, 23 de ellos industrializados y 50 en desarrollo; la información cubre más de 90% de las importaciones mundiales. Los datos originales de COMTrade son procesados antes de ingresar a las bases de datos del Tra-deCAN e incluyen: a) las importaciones del mundo industrializado y del mundo en desarrollo, desagregadas en varios subgrupos de países, y b) el cálculo de promedios móviles de tres años de dichas importaciones; así, por ejemplo, el dato puntual para 1990 se refiere en realidad a las importaciones promedio de los años 1989-1991.

Como herramienta de análisis el TradeCAN presenta algunas limitaciones y muchas ventajas. Dentro de las primeras destacan el no explicar las causas o determinantes de la competitividad, los cambios en la productividad, los cambios tecnológicos, los aspectos institucionales, y no distinguir entre factores endógenos y espúreos. Dentro de las segundas destacan la información y las herramientas que proporciona para analizar cuatro aspectos fundamentales de la competitividad, que son:

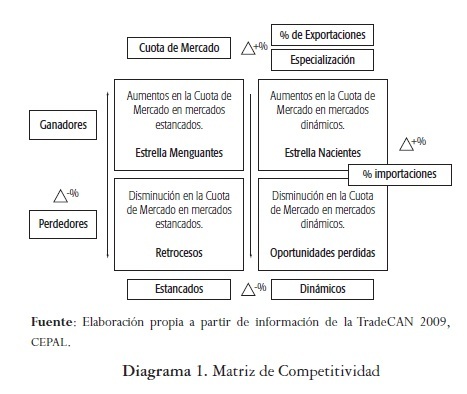

Las Cuotas de Mercado (Cm), las cuales miden el valor de las exportaciones de la industria farmacéutica desde el área de análisis hacia el mundo, presentando al mercado importador como porcentaje del valor total de las importaciones de la industria farmacéutica en el mercado mundial.

El Porcentaje de Exportaciones (Pe), se refiere al valor de las exportaciones de la industria farmacéutica desde el área de análisis hacia el mundo -región importadora- presentadas como porcentaje del total de exportaciones del área comercial al mercado mundial.

La Especialización (SP), la cual se determina comparando la cuota de mercado del área de análisis, en este caso, para la industria farmacéutica con la cuota de mercado total del área comercial. Si la participación de mercado de la industria farmacéutica es mayor a la participación de mercado total, se dice que el área bajo análisis está especializada en la industria farmacéutica. En caso contrario, la respuesta es que no está especializada.

Porcentaje de importaciones (Pi), se refiere al valor de las importaciones de la industria farmacéutica en el mercado de la región bajo análisis, expresado como porcentaje del valor total de las importaciones del mercado mundial.

Estas variables se entienden mejor a partir del Diagrama 1, que sirve para dar una idea de cómo trabaja el TradeCAN. En el análisis, los rubros con un cambio positivo a lo largo del tiempo reciben el calificativo de dinámicos y a los que operan en sentido inverso se les cataloga como estancados.

1.2. Características del análisis del conocimiento patentado

Para poder determinar la producción de conocimiento patentado se recurrió al análisis de nacionalidad de las empresas en el sector farmacéutico en México, agrupadas en la Asociación Mexicana de Industrias de Investigación Farmacéutica (AMIIF) y en la Asociación Nacional de Fabricantes de Medicamentos (ANAFAM). Esto se logró a través de la cuantificación de patentes de invención otorgadas en el Sistema de Información de la Gaceta de la Propiedad Industrial (SIGA) del Instituto Mexicano de la Propiedad Industrial (IMPI), lo que posteriormente permitió generar indicadores de patentes otorgadas por nacionalidad en la United States Patent and Trademark Office (USPTO, por sus siglas en inglés). No debe pasarse por alto que cada una de las plataformas de búsqueda tiene sus peculiaridades. Para el caso del IMPI, su uso se facilita al estar en español; mientras que para usar la base de datos de la USPTO, es necesario establecer o determinar el comando de búsqueda dentro de la opción "Query"; por ejemplo "ICL/ A61K$ AND ACN/CA AND ISD/01/01/1975->12/31/1980." Donde el ICL/A61K$, es la clasificación internacional de patentes (ICL, porr sus siglas en inglés), y A61K es la que se determinó para la industria farmacéutica -propiamente la producción de medicamentos- dentro de todas las subclases de la CPI: A61, que abarca a las ciencias médicas, veterinarias e higiene.

El siguiente componente de la búsqueda es ACN/CA, donde por ACN se entiende "Assignee Country" y por "CA" las iníciales del país a buscar, que en este caso se trata de Canadá. De la búsqueda en esta plataforma especializada es que se pudo cuantificar la producción de conocimiento patentado.

A continuación se presentan los resultados del analisis CAN de la industria farmacéutica de América del Norte, para de esta forma detectar las similitudes y diferencias del tratamiento de dicha industria tras la implementación del tratado librecambista.

2. EL TRADECANÁLISIS DE LA INDUSTRIA FARMACÉUTICA EN EL TLCAN

2.1. Periodización

1985-1991. Durante este periodo de tiempo la industria farmacéutica global no estuvo contemplada en la agenda comercial relacionada con los DPI, aunque en la Ronda Uruguay del GATT se consideró su eventual incorporación a las mesas de negociacion. Esta condición era aprovechada por la mayoría de los países, y en particular en el ámbito de la industria méxicana, a través de un esquema de imitación consistente con el modelo de industrialización vía sustitución de importaciones (ISI), a pesar de que, en general, ya se había llevado a cabo un proceso de liberalización arancelaria desde 1985, previo su ingreso al GATT. La decisión estaba justificada porque obedecía a un resquicio de la política industrial que, con la firma del TLCAN, se desvaneció completamente en éste y en otros sectores de la economía mexicana y en la mayoría de los paises de América Latina.

Cabe aclarar, sin embargo, como nos recuerdan Moise y Docteur (2007), que

En 1987, México reformó el único ordenamiento jurídico que se aplica a las patentes y marcas, y añadió una nueva ley de invenciones y marcas. Este fortalecimiento de su régimen de derechos de propiedad intelectual no fue suficiente para que sus futuros socios comerciales en el TLCAN, Canadá y Estados Unidos, dejaran de insistir en que el país debía fortalecer su derecho de propiedad intelectual. Por lo tanto, antes de ratificar el TLCAN, el 27 de junio de 1991, México promulgó su Ley de Fomento y Protección de la Propiedad Industrial.

1992-1995. Periodo marcado por cambios legislativos en materia de DPI, impuestos en las negociaciones del TLCAN por Estados Unidos como condición para la firma del tratado. Allí se inició la aplicación de los pre-TRIPs en México y Canadá.

1996-2007. Aplicación en pleno de los TRIPs en el marco de la OMC a nivel mundial, y en particular del TLCAN a nivel de América del Norte.

2.2. Análisis regional

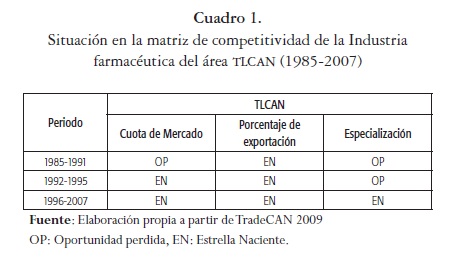

La situación de la matriz de competitividad de la industria farmacéutica en el área del TLCAN, presentada en el Cuadro 1, muestra que, entre 1985 y 2007, la cuota de mercado transitó del rubro de oportunidades perdidas, durante 1985-1991, al de estrella naciente, a partir de 1992, precisamente cuando se adoptaron los pre-TRIPs, y posteriormente los TRIPs; el porcentaje de exportación se mantuvo durante los tres subperiodos en el rubro de estrella naciente, y la especialización se pasó del de oportunidades perdidas, entre 1985 y 1995, al de estrella naciente, a partir de 1996, lo que casi coincide con la plena puesta en operación del TLCAN y los TRIPs.

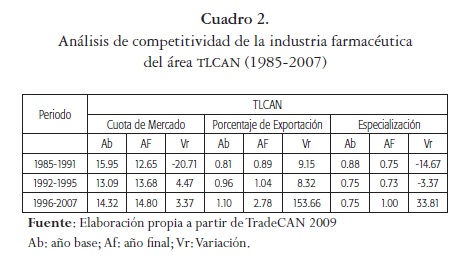

En cuanto a la Cuota de Mercado (primera parte del Cuadro 2), los resultados sugieren la consolidación de la industria farmacéutica con la firma del TLCAN, al transitar de 15.95 a 12.65, entre 19851991, respectivamente; con evidente mejoría a partir de 1992, dichos porcentaje se establecen en referencia a la cuota de mercado de la industría farmacéutica a nivel mundial. Esto bajo la influencia, como se comprobará más adelante, de la dinámica de las industrias estadounidense y canadiense. Empero, debe reconocerse que dicha cuota experimentó en el periodo un retroceso al pasar de 15.95 en 1985 a 14.80 (en relación con la cuota de mercado mundial de esta industria) en 2007.

Por lo que toca al porcentaje de exportaciones (segunda parte del Cuadro 2), dicha variable exhibe permanentemente, a lo largo del periodo de análisis, variaciones positivas, lo que explica las estrellas nacientes en los tres subperiodos, con un coeficiente de apropiación del mercado mundial de exportaciones que se triplica de punta a punta y más, ya que pasa de 0.81 en 1985 a 2.78 en relación con el porcentaje de exportaciones de productos farmacéuticos a nivel mundial en 2007.

Finalmente, en lo que respecta a la especialización, para los dos primeros periodos (1985-1991 y 1992-1995) cae en 0.88-0.75 y 0.75-0.73, respectivamente, mientras que para el periodo 1996-2007 tiene una mejoría al pasar de 0.75 a 1.00. Esto se debe a la menor participación del área en el mercado mundial de la industria farmacéutica con respecto a la de su propia área en el mercado mundial de todos los productos durante los dos primeros periodos, situación que se revierte una vez que entra en operación el TLCAN. Es decir, a partir de 1996, el área se especializa en la industria farmacéutica, como se verá más adelante, por influencia de Estados Unidos y Canadá.

Análisis por país

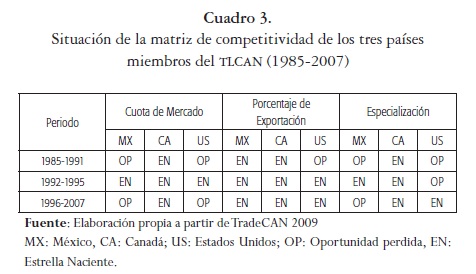

La industria farmacéutica de Canadá, de acuerdo con los resultados del análisis de competitividad presentados en el Cuadro 3, es la más dinámica a lo largo del periodo completo; ello debido a que en los tres subperiodos y para los tres rubros que analiza la matriz de competiti-vidad (cuota de mercado, porcentaje de exportación y especialización) presenta estrellas nacientes; es decir, su industria farmacéutica crece dentro de un mercado dinámico.

Estados Unidos, al ser el país con mayor porcentaje de participación tanto en términos de su cuota de mercado, en las exportaciones mundiales, como de su especialidad, es el que determina, en muchos casos, la posición de la industria farmacéutica en el área comercial. No es por tanto sorprendente que, en el caso de la especialización, presente oportunidades perdidas para los dos primeros subperiodos (1985-1991 y 1992-1995) y se convierta en estrella naciente en el último (19962007), como se vio que sucede para la región en su conjunto.

La cuota de mercado, tanto para México como para Estados Unidos, incia y termina con una oportunidad perdida (1985-1991 y 1996-2007), mientras que en el periodo intermedio (1992-1995) se ubica como estrella naciente.

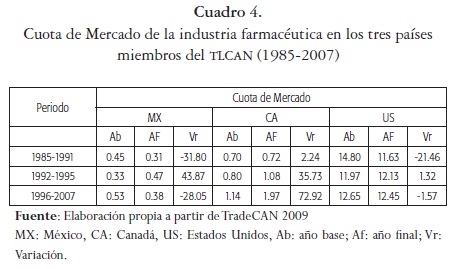

Al periodizar de manera cuantitativa el análisis (Cuadro 4) se observa que, en materia de cuota de mercado, se da un retroceso de esta, tanto para México como para Estados Unidos, entre 1985 y 2007. En el caso de México, el coeficiente bajó de 0.45 en el primer periodo a 0.38 en el segundo y, en el de Estados Unidos, de 14.8 en el primero a 12.45 en el segundo. Cabe recordar que los porcentajes se entienden con relación a su conformación mundial. Aún así, es el peso de Estados Unidos en la producción mundial y las exportaciones de la industria farmacéutica lo que le ha permitido determinar los temas básicos de la agenda comercial e introducir al sector en las deliberaciones del GATT. Como contrapartida, Canadá aumentó su participación de mercado de 0.70 en 1985 a 1.97 en 2007. El análisis sugiere que, si bien el TLCAN generó ganadores y perdedores dentro de la región, en conjunto la región perdió un poco de presencia internacional. Además se observa que, aunque en 1996-2007 Estados Unidos mejoró mucho con respecto a 1992-1995, México empeoró, lo que deja a este país como el más afectado de la región tras la firma del tratado.

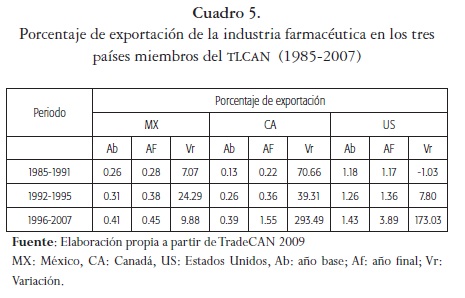

En lo que se refiere al coeficiente de exportación (Cuadro 5), para el caso de México este pasa de 0.26, en 1985, a 0.45, en 2007, y alcanza el nivel de estrella naciente en los tres periodos. Dicho nivel lo logra también Canadá con incrementos continuos y, para el lapso 1996-2007, espectaculares. No sucede lo mismo con Estados Unidos en el primer periodo, ya que su coeficiente se contrae; sin embargo, retoma el crecimiento en 1992-1995 y crece 173% en 1996-2007. Esto quiere decir que, de la mano del TLCAN, las industrias farmacéuticas de Canadá y Estados Unidos se consolidan como grandes exportadoras, además de ser importantes innovadoras (lo cual no refleja el TradeCAN, aunque esto se analizará en la siguiente sección).

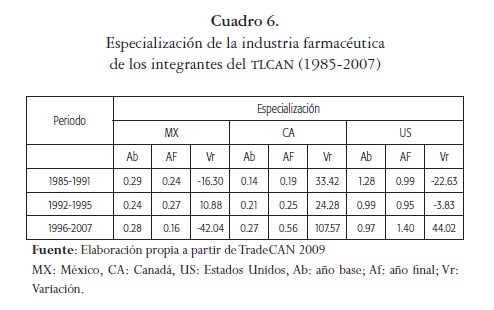

Respecto a la evolución de la especialización (Cuadro 6), es evidentemente decreciente en México, al pasar de 0.285 en 1985 a 0.160 en 2007. El punto más alto se alcanzó en 1987 (0.31), el cual no se inscribe en el periodo de apertura del sector, sino en aquel en que, al menos en esta industria, el fomento era nodal. Por su parte, a lo largo del periodo la especialización en la industria farmacéutica canadiense evolucionó de manera positiva, al pasar de 0.14 en 1985 a 0.56 en 2007. Y en Estados Unidos pasó de dos lapsos de oportunidades perdidas (1985-1991, en que su coeficiente bajó de 1.28 a 0.99, y 1992-1995, cuando volvió a hacerlo de 0.99 a 0.95) a un periodo (1996-2007) en que se ubica como estrella naciente, al elevar su participación de 0.97 a 1.40, cifra incluso superior a la que ostentaba en 1985. Es oportuno recordar que estos datos se toman de un 100% de la especialización de la industria farmacéutica a nivel mundial.

El caso mexicano evidencia que este país logra seguir colocando productos farmacéuticos en el mercado, así como aumentar su porcentaje de exportación, aunque con un desarrollo tecnológico regresivo, ya que sólo produce bienes finales destinados a la exportación con un alto compotente importado y deja de participar en procesos de innovación.

Teniendo en cuenta lo visto hasta ahora, es importante analizar la dinámica en cuanto a exportaciones e importaciones de insumos y productos farmacéuticos finales de los tres países en estudio; ello con la finalidad de entender cuantitativamente la composición de sus respectivas balanzas comerciales. Dicho análisis se presenta en el Cuadro 1 del anexo al presente trabajo.

En cuanto a exportación e importación de insumos, Canadá paso de 62.6 y 217.9 millones de dólares en 1989 (exportaciones e importaciones de insumos, respectivamente) a 1,233.2 y 2,524.1 millones de dólares en 2009, en esa misma relación; mientras que para el caso de productos finales su relación fue de 124.7 y 480.7 millones de dólares, respectivamente en 1989, quedando en 5,522.1 y 9,610.2 millones de dólares, para exportaciones e importaciones en 2009.

Los datos correspondientes a Estados Unidos muestran cifras que van de 2,672 y 1,505.7 millones de dólares en 1991 (exportación e importación de insumos), respectivamente; a 18,172.3 y 10,939 millones de dólares en 2009, en esa misma relación; mientras que la el caso de productos finales su relación fue de 2,077.5 y 1,586.4 millones de dólares, respectivamente en 1991, quedando en 28,282.6 y 49,217.4 millones de dólares, para exportaciones e importaciones en 2009.

La exportación e importación de insumos en México pasó de 22.8 y 78.2 millones de dólares en 1983, respectivamente, a 276.7 y 1,442.2 millones de dólares en 2009 en esa misma relación; mientras que para el caso de productos finales su relación fue de 24.2 y 8.7 millones de dólares, respectivamente en 1983, quedando en 1,164.5 y 2,935.4 millones de dólares, para exportaciones e importaciones en 2009.

Es notable el acelerado crecimiento de las exportaciones y, en mayor medida, de las importaciones de productos finales para el caso de México, que se da a partir de 1992, año en el que ya se habían aplicado los cambios legislativos en materia de propiedad intelectual que trajo consigo la firma del TLCAN. Ya en 2009 dichas importaciones habían llegado a más de 1,440 millones de dólares, lo que quiere decir que durante los 15 primeros años de operación del tratado se generó un déficit comercial creciente en este tipo de mercancías. Sin embargo, antes de esta fecha (1983-1989), se percibe un superávit de productos finales que se relaciona con la fase imitativa en la que se desarrolla la actividad industrial nacional, incluyendo la farmacéutica.

De este apartado se puede concluir, a la luz de la evidencia presentada, que actualmente la vulnerabilidad de la industria farmacéutica mexicana en el mercado mundial se debe en gran medida a la apertura comercial a la que se enfrentó, así como a su bajo dinamismo en dicho mercado; es decir, por el alto componente de materias primas importadas en los productos exportados y, por ende, por su escasa relación con la producción nacional.

También puede observarse que Canadá fue el país que consolidó su industria farmacéutica, sin contar a Estados Unidos, al ser el gran ganador con la puesta en marcha de los TRIPs. Por un lado, el análisis CAN nos demuestra que es el único país que aumentó su participación en el mercado mundial, tanto en cuota de mercado, exportaciones y especialización. Creció dentro un mercado dinámico; mientras que su participación, por otro lado, en la exportación de insumos y productos finales de 1991 a 2009 (se toma este periodo porque es en el que existen datos para los tres países) duplica en ambos casos su participación con respecto al año base. Sus importaciones de insumos se mantienen constantes, mientras que sus importaciones de productos finales presentan una disminución considerable, pues se redujeron a la mitad con relación al año base. Lo anterior demuestra su capacidad productiva para cubrir las necesidades de su mercado interno.

En Estados Unidos, las exportaciones e importaciones de insumos mantuvieron niveles constantes a lo largo del periodo de análisis. Las exportaciones de productos finales tuvieron una ligera caída con respecto al año base (1991); mientras que las importaciones de dichos productos sí presentaron un incremento. Dicho incremento en la importación de productos finales se relaciona con la descentralización de los procesos productivos que han estado implementando las empresas y, aunque son las misma filiales de estas empresas las que elaboran los distintos productos, se contabilizan como importaciones.

Hasta aquí el análisis de la competitividad de la industria farmacéutica del área comercial. A continuación, se presenta el ejercicio referente a la producción de conocimiento patentado.

3. PRODUCCIÓN DE CONOCIMIENTO PATENTADO EN USPTO E IMPI

Actualmente las patentes se consideran un indicador estadístico de la actividad inventiva. Se asume la patente como el reflejo de los resultados de la actividad intensiva en investigación y desarrollo (ID); es decir, que el aumento en las patentes significa un mayor número de este tipo de invenciones. En este sentido, la Organización para la Cooperación y el Desarrollo Económico (OCDE, 2009:30) en una de sus publicaciones, "Manual de estadísticas de patentes', considera que

[...] el número de patentes que solicita una empresa es un reflejo muy bueno de su rendimiento tecnológico. A escala nacional, Rassenfosse y van Pottelsberghe de la Potterie han descubierto una correlación directa entre el número de patentes y el rendimiento en ID.

Aunque "las solicitudes de patentes constituyen un indicador del éxito en la labor investigadora, en especial en una línea determinada de investigación o en un programa, las patentes no reflejan todo el esfuerzo de investigación e innovación que hay detrás de una invención". En otras palabras, las patentes pueden considerarse como el paso intermedio entre la ID (la fase previa) y la innovación (fase en la que la invención se aplica a los procesos económicos). Es por ello que "las patentes pueden considerarse no sólo como un resultado de la ID, sino también como un aporte a la innovación y, así, son a la vez insumos y productos del proceso inventivo" (OCDE, 2009).

Es por esto que se habla de ventajas y desventajas del uso de las patentes a la hora de reflejar actividades inventivas a través de ellas.

Ventajas: a) las patentes cubren un amplio abanico de tecnologías para las que en ocasiones escasean otras fuentes de datos; b) mantienen un vínculo muy estrecho (aunque imperfecto) con la invención. La mayor parte de las invenciones importantes de las empresas se patentan, estén o no basadas en ID; c) todos los documentos de patente contienen información detallada sobre el proceso de invención; d) la cobertura espacial y temporal de los datos de patentes es única. Se puede obtener información de patentes de todos los países en los que existe un sistema de propiedad industrial, es decir, en casi todas las naciones del mundo; y, e) los datos de patentes se pueden obtener con rapidez y facilidad en las oficinas de patentes nacionales y regionales.

Desventajas: a) no todas las invenciones se patentan; b) una invención patentada puede estar rodeada de otras solicitudes de patentes con variaciones incrementales de la invención inicial, sólo para frenar la entrada de nuevos competidores y poder negociar ventajosamente licencias cruzadas con los competidores; c) muchas patentes no tienen aplicación industrial (y, por tanto, resultan de escaso o nulo valor para la sociedad), mientras que unas pocas ofrecen un alto valor; d) las diferencias en la legislación y la práctica en materia de patentes por todo el mundo limitan la comparación de las estadísticas de patentes entre países; y, e) los cambios que han tenido lugar en la legislación en materia de patentes a lo largo de los años invitan a la precaución a la hora de analizar tendencias en el tiempo (OCDE, 2009).

Es en este sentido que el planteamiento central de este apartado consiste en analizar la capacidad de producción de conocimiento patentado por nacionalidad de las empresas de la industria farmacéutica, tanto en Estados Unidos (USPTO) como en México (IMPI-SIGA).

A continuación se presentan los resultados por nacionalidad de los titulares para el caso de los tres países miembros del acuerdo comercial.

Canadá

Un primer ejemplo de este ejercicio analítico es el caso de Apotex, S.A. de C.V., una empresa canadiense fuertemente posicionada en el mercado de medicamentos genéricos intercambiables (GI)2 de México. Asimismo, es una de las empresas más dinámicas en cuanto a la solicitud de patentes en el IMPI de todas las empresas de la ANAFAM, mientras que su participación en la USPTO, del total de patentes concedidas a titulares canadienses para la clasificación internacional de patentes A61K, es de 4,965, mientras las correspondientes para el periodo 1980-2010 son de 3,340. La empresa cuenta con un total de 14 patentes obtenidas en este último periodo.

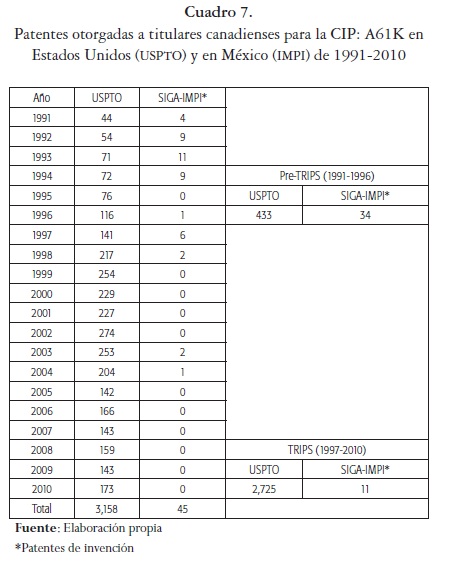

Para el caso canadiense, su presencia en cuanto a patentes otorgadas en Estados Unidos (USPTO) y México (IMPI) presenta un comportamiento muy distinto por periodos y por mercados farmacéuticos. Es decir, mientras que en el periodo 1991-1996 cuenta con 433 y 34, respectivamente. Datos que para el caso de Estados Unidos (USPTO) pasaron a 2,725 dentro del periodo 1997-2010, mientras que en ese mismo periodo para el caso del IMPI se presentaron 11 registros. Indudablemente la estrategia de las empresas canadienses se orientó a su consolidación en el mercado estadounidense y a mantener su presencia en el mexicano a través de medicamentos genéricos, en aras de permear el sector público y tener acceso al nicho de mercado más accesible, en cuanto a costos, para la población.

México

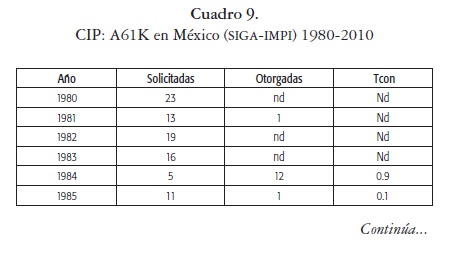

Para el caso de México, se contempla al certificado de invención como la figura jurídica anterior de las patentes y se le reconoce, de ser el caso, la protección como tal en lo subsecuente. Es por esto que se realizó una búsqueda en el SIGA-IMPI de los certificados de invención para la CIP: A61K para el periodo 1980-1996, con la finalidad de conocer la actividad inventiva de las empresas, nacionalidad incluida, de la industria farmacéutica en México. Los resultados se presentan a continuación:

En cuanto a la nacionalidad de los titulares de los certificados de invención, la presencia de Estados Unidos es del 30.7%, con 27 de los 88 del periodo.

Japón se presenta como el segundo país con un total de 18, que representa un 20.5%. Sin embargo, la presencia europea no es nada despreciable, ya que en su conjunto abarcaba el 42%, lo que indica que al menos para ese periodo la presencia de empresas extranjeras estaba diversificada, tendencia que cambiará y tomará un sesgo hacia las empresas estadounidenses con la firma del TLCAN, y propiamente con la entrada en vigor de los TRIPs.

La presencia de titulares mexicanos es marginal, con un 3.4% de los certificados de invención. Ello no quiere decir que las empresas no se interesaran en la generación de conocimiento patentado, más bien indica su poca afinidad con el uso de este tipo de protección jurídica dado que podían reproducir lo que otros patentaban. Esto es así porque el uso de los certificados de invención en el sector farmacéutico aseguraba a la empresa propietaria un pago justo cuando una empresa competidora usara su patente, pero no le daba una posición monopolística en su uso (Salomón, 2006).

Además, una característica peculiar de los CI, es que otorgaban una protección no exclusiva, lo que determinaba la posibilidad de imitar. De ahí la necesidad de cambiar la figura jurídica de los CI por las patentes por parte de la industria farmacéutica internacional, principalmente la norteamericana, ya que Los certificados de invención desaparecieron en 1991, y sólo fueron convertidos en patentes aquellos que estaban vigentes, además de los vigentes por vía del "pipeline" mexicano: que significa resucitar o ampliar los derechos de ciertos inventos antes no patentables. A continuación se presentan los resultados de la búsqueda de la CIP: A61K en las principales empresas de la industria farmacéutica en México.

Los números hablan por sí mismos: es a partir de 1991, con la entrada en vigor de la ley de propiedad industrial, que tanto las solicitudes como el otorgamiento de patentes para la actividad inventiva de la industria farmacéutica en México empieza a registrar un aumento acelerado.

Una aclaración importante es que el incremento de las patentes extranjeras (como se verá más adelante) no implica que la actividad inventiva se haya desarrollado en México, sino que "las empresas transnacionales utilizan las patentes como estrategia de protección de los productos que quieren comercializar' (Guzmán, 2004b). Esto es así porque, si bien es cierto que los países industrializados de donde son originarias las grandes firmas farmacéuticas se benefician ampliamente al recuperar sus inversiones e incentivar la innovación, para los países más atrasados significa una barrera a su actividad imitativa, debido al alto costo que representan las patentes (Guzmán, 2004a).

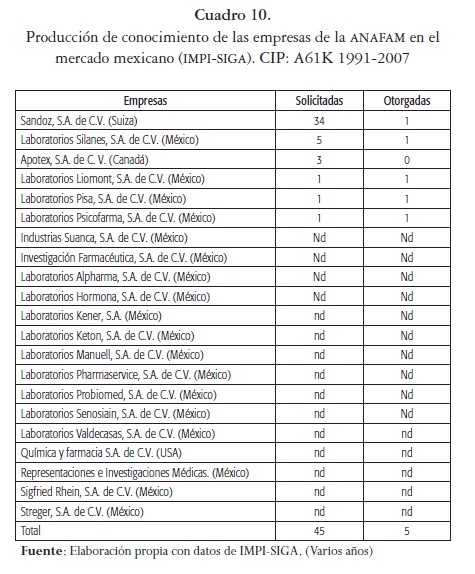

En los siguientes apartados se analizarán las características por nacionalidad de las empresas en el mercado farmacéutico mexicano, tal es el caso de las asociaciones: ANAFAM y AMIIF.

3.1 Concesión de patentes en el mercado farmacéutico mexicano (IMPI) y estadounidense (USP-RO)

En su portal de Internet, la ANAFAM menciona que produce 54% de los medicamentos GI para instituciones del sector salud y 9.2% para el sector privado. Estas empresas producen aproximadamente 25% de los medicamentos que consume la población mexicana.

Para el caso del mercado farmacéutico mexicano se podría partir de la proposición de que la reforma de las patentes parece haber favorecido a las empresas transnacionales. El predominio de las patentes de no residentes muestra que la actividad inventiva local es marginal y sugiere que hay una desconexión entre las fuentes de invención en México (Guzmán, 2005).

Dicha proposición coincide con los resultados obtenidos durante la búsqueda de patentes de titulares mexicanos en el mercado estadounidense (USPTO), que se presenta más adelante y que permitieron un entorno favorable a la protección de las empresas transnacionales, que han incrementado su registro de patentes para gozar de una mayor certidumbre en la comercialización y en algunos casos en la producción de sus productos en el país.

Por su parte, las empresas nacionales han encontrado mayores obstáculos en la apropiación de conocimiento que en algunos casos era prácticamente de dominio público y que actualmente ha sido patentado. La actividad imitativa de las empresas locales no sólo se ve limitada por las reformas de los DPI, sino también por la nueva normativa de los genéricos y el registro sanitario vinculado a la patente (Guzmán, 2005)

Cabe mencionar que la adopción del TRIPs dejó como resultado la erosión de las empresas farmacéuticas mexicanas que habían construido sus capacidades productivas por la vía del copy products y que hoy se ven desplazadas del mercado de productos de ingrediente activo (productos originales) al de genéricos intercambiables.

En ese sentido, después del pre-TRIPs, las empresas nacionales que producían ingredientes activos disminuyeron. En 1987 había 94 empresas productoras de ingredientes activos, en 1994 esta cifra se había reducido a 48 y en 2005 sólo había 26 empresas (Mo'ise & Docteur, 2007).

Además del proceso de desaparición de algunas empresas también se percibió el proceso de fusión entre ellas. Es decir, se observó que

[...] la integración de laboratorios mexicanos al capital de los grandes laboratorios internacionales se viene registrando con más fuerza desde hace ocho años, tiempo durante el cual hemos visto fusiones, como la de la empresa Protein la cual fue comprada por laboratorios canadienses Apotex. O bien la mexicana Lemery que fue adquirida por la farmacéutica israelí Teva que a su vez adquirió Ivax Pharma-ceuticals (Nieto, 2010).

Es innegable que el mercado farmacéutico mexicano es dominado por las empresas de genéricos intercambiables, lo que significa que México importa la mayor parte de los productos finales que consume. Esto explica porqué entre los mayores exportadores al mercado mexicano se encuentran los países que cuentan con una importante industria farmacéutica, como es el caso de Estados Unidos, principalmente. Esto es así porque históricamente las industrias farmacéuticas y farmoquímicas no habían realizado investigaciones sobre nuevas moléculas. La mayoría de la investigación se concentraba en el mejoramiento de procesos (CEPAL, 1999).

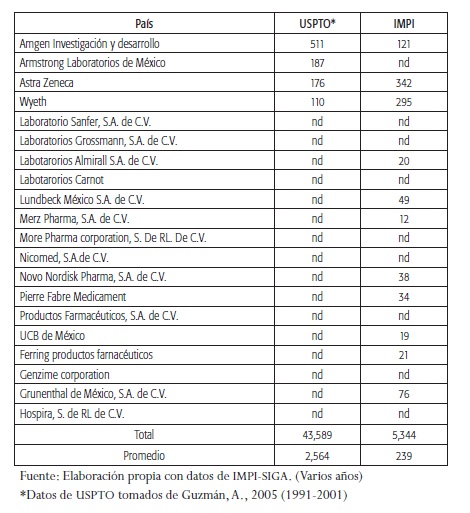

3.2 Concesión de patentes en el mercado mexicano (IMPI) y en el estadounidense (USPRO)

El 10% de las empresas farmacéuticas -principalmente multinacionales- presentes en el mercado farmacéutico mexicano pertenece a la amif y sus ventas representan casi el 80% de las ventas totales (González, 2002 citado en Moise, & Docteur, 2007).

La AMIIF en México cuenta con una participación de mercado de estas empresas del 86% y con valores cercanos a los 96,000 millones de pesos, mientras que en personal ocupado asciende a 40,000 (administración: 23,000; producción: 14,000; otros: 3,000).

Además cuenta con una participación en el PBI de 2.4% (a nivel nacional) y de 12.9% en el PIB manufacturero (AMIIF, 2005 y 2009, consulta en su portal de internet).

Casi todas las grandes multinacionales de investigación basadas en las compañías farmacéuticas están presentes en el mercado farmacéutico mexicano. Estas empresas representaron el 84% del valor total de las ventas farmacéuticas en 2003 y ha invertido unos 200 millones de dólares en 2004 sobre la modernización de las instalaciones de producción y los ensayos clínicos (AMIIF, 2005). Estas empresas producen casi la totalidad de los productos originales fabricados en México (Moise, & Docteur, 2007).

Asimismo, alrededor del 70% del pago global de derechos de patente y cuotas de licencia se compone de transacciones entre la empresa matriz de las multinacionales y sus filiales extranjeras (Shiva, 2003, p. 11).

A continuación se presentan los resultados de la búsqueda de las empresas de la AMIIF tanto en México (SIGA-IMPI), Cuadro 11, como en Estados Unidos, Cuadro 12, (USPTO).

De las 11 principales empresas medidas por sus solicitudes de patente, 6 corresponden a Estados Unidos, 2 a Alemania y Suiza, y 1 al Reino Unido. Estos resultados permiten determinar a primera vista qué país se ha beneficiado con los cambios legislativos derivados de las modificaciones que los DPI incluyeron en la industria farmacéutica.

Una comparación pertinente es aquella que evalué la capacidad inventiva de las empresas de la AMIIF tanto en el mercado de México (SIGA-IMPI) como en el de Estados Unidos (USPTO). El siguiente cuadro presenta los resultados de este ejercicio.

No sorprende que las 3 primeras empresas de las 5 más importantes, teniendo en cuenta el número de patentes otorgadas, corresponden a titulares de Estados Unidos.

4. CONCLUSIONES

Aunque la teoría del comercio internacional enfatiza que, a nivel macroeconómico, la integración económica favorece a los países que optan por coludirse en el marco genérico de lo que se conoce como uniones aduaneras (desmantelamiento arancelario, acuerdos de integración, tratados de libre comercio, etc.), también reconoce que, a nivel microeconómico, dicho esquema produce ganadores y perdedores. El presente trabajo ha demostrado, con ayuda de una poderosa herramienta: el software TradeCAN de la CEPAL, que éste es el caso de la industria farmacéutica en el ámbito del TLCAN, donde después de 16 años de operación se han establecido dos ganadores evidentes, Estados Unidos y Canadá, y un perdedor, México.

Muchas industrias nacionales han sido arrastradas hasta la virtual quiebra (entre ellas la juguetera, zapatera, mueblera y textil y de la confección). La farmacéutica no sólo dejó de ser fuente de innovación tecnológica, sino que se tornó deficitaria y, dado el número de fabricantes extranjeros, perdió su vinculación con los objetivos de desarrollo del país, particularmente el de apoyar la salud de los mexicanos.

Asimismo, el TLCAN arroja resultados totalmente opuestos a los que se perseguirían en un enfoque de búsqueda de competitividad para el caso de la industria farmacéutica mexicana. A la luz de los resultados observados, ésta ha experimentado un cambio estructural regresivo de 20 años, que se evidencia mediante tres indicadores: i) aumento del déficit comercial con el exterior; ii) modificación de la estructura del comercio, orientándolo más a los flujos de productos finales y menos a los de procesos productivos; como se aprecia en el Cuadro 1 del anexo y iii) reducción de la actividad inventiva; a la par de la consolidación y posicionamiento a nivel internacional de las empresas de Estados Unidos y Canadá.

En otras palabras, tras el TLACAN se asiste a un resultado distinto del planteado inicialmente y que proponía el considerar como iguales a las industrias de países que no lo eran. Así ¿qué determina, de inicio, una implementación distinta de políticas orientadas al sector farmacéutico? Un ejemplo en cuanto a este tipo de diferencias puede obervarse en que Canadá es el país con mayor tradición y vocación en el uso de las licencias obligatorias (Betegón, 2004) y cabe mencionar aquí que hizo uso de la figura jurídica contra Bayer (Martínez, 2003) ante las amenazas de ántrax tras el ataque del 11 de septiembre. Por su parte, el gobierno Mexicano no ha hecho uso de dicha figura juridica, aunque la prioridad de una emergencia sanitaria (influenza AH1N1) se lo permitía y justificaba ampliamente en un momento dado.

Asimismo, a través de los resultados del TradeCANnálisis, se muestra que la composición regional no ha sido suficiente para posicionar competitivamente a la región del TLCAN. Es sintomático que, a pesar de que el virus de la influenza AH1N1 surgió en Norteamérica, las primeras vacunas no las desarrollaron laboratorios de ninguno de los tres países, sino de Francia y China. En éste, como en otros casos, la ausencia de una verdadera integración en materia científica y tecnológica gravitó en contra de la región. Para lograr esta integración, evidentemente se requiere invertir previamente en capital humano. Finalmente, se añade que no conviene seguir desprotegiendo esta industria, en la que México ya se había labrado un espacio previo a la aceptación de los TRIPs y la firma del TLCAN, como quedó evidenciado en este texto.

La tarea pendiente para las autoridades en la región comercial es la implementación de una política pública, completamente dirigida al apoyo en ID en su conjunto y no de manera aislada como hasta ahora se viene haciendo. Cabe mencionar que dentro de la región se tiene la experiencia necesaria y se cuenta con suficiente capital humano para participar de manera conjunta en un proceso de apoyo a la consolidación regional de la industria farmacéutica. Sin embargo, dicha idea no se encuentra en la agenda de pendientes de los socios comerciales; es tarea de este tipo de investigaciones exaltar su importancia, para de esta manera lograr su inclusión en los debates subsecuentes a nivel regional.

Pie de pagina

* Artículo elaborado a partir de la investigación "Consecuencias para la industria farmacéutica mexicana de la aplicación de los TRIPs, asociados a la firma del TL-CAN, en la estructura del comercio exterior y en la producción de conocimiento patentado". El autor agradece los comentarios y la asesoría de Dr. Roberto Gutiérrez, UAM-I; Dr. Enrique Rajchenberg, UNAM-FE; Dr. Manuel Soria, y Mtro. Mario Capdevielle, UAM-X.

1 Aboites 2005; Aboites y Soria, 2008; Guzmán, 2004a, 2004b, 2004c, 2005; Danzon, y Farukawa, 2003; Moise, y Docteur, 2007; CEPAL, 1995, 1999 y 2008; Correa, 1990, 2002, 2004, 2005a, 2005b, 2006 y 2007.

2 La industria farmacéutica (en su línea humana) tiene tres grupos de medicamentos: Productos originales (PO), caracterizados por una fuerte estrategia de patentes que, para el caso mexicano, se agrupan dentro de la Asociación Mexicana de Industrias de Investigación Farmacéutica (AMIIF), con una alta presencia de empresas extranjeras; Genérico intercambiable (GI), dominado por empresas en su mayoría mexicanas, que se concentran en la Asociación Nacional de Fabricantes de Medicamentos (ANAFAM); Genérico no intercambiable (GNI), constituido por empresas con baja capacidad inventiva y con políticas de comercialización intensivas en publicidad; es el caso de los medicamentos similares.

Referencias

Aboites, A. (2005). Cambio institucional internacional de los derechos de propiedad intelectual. En: Guzmán, A; G. Viniegra, Industria farmacéutica y propiedad intelectual: los países en desarrollo. México: UAM/Miguel ángel Porrúa/Camara de Diputados, 2005. [ Links ]

Aboites, A. & Soria, L. (2008). L. Economía del conocimiento y propiedad intelectual. Lecciones para la economía mexicana. México: Universidad Autónoma Metropolitana. Siglo Veintiuno. Amiif, Consulta electrónica, 2005 y 2009. www.amiif.org [ Links ]

Betegón, L. (2004). Las licencias obligatorias en materia farmacéutica en la regulación de la Organización Mundial del Comercio. Un análisis desde la teoría de juegos. Universidad de Salamanca. Departamento de Economía Aplicada. [ Links ]

CEPAL (1995). La industria farmacéutica y farmoquímica mexicana en el marco regulatorio de los años noventa. LC/R 1540, 12 de julio. Santiago de Chile. [ Links ]

CEPAL (1999). La industria farmacéutica y farmoquímica en México y el Distrito Federal. México. Publicaciones de las Naciones Unidas. [ Links ]

CEPAL (2008). América Latina y el Caribe: La propiedad intelectual después de los tratados de libre comercio. Capítulo VI. Consecuencias para los productos farmacéuticos. Libro de la CEPAL, No 94, LC/G. 2330-P, Publicación de las Naciones Unidas, No de venta: S.06.II.G.163, CEPAL, Santiago de Chile, febrero, 242 páginas. [ Links ]

Correa, C. (1990, abril). Patentes industria farmacéutica y biotecnología. Síntesis de la presentación en el Foro latinoamericano de industria farmacéutica, Guatemala. Publicaciones de las Naciones Unidas. [ Links ]

Correa, C. (2002). Protección de los Datos Presentados para el Registro de Productos Farmacéuticos. Implementación de las Normas del Acuerdo TRIPS. Centro del Sur, diciembre. [ Links ]

Correa, C. (2004). Protecting test data for pharmaceutical and agrochemical products under free trade agreements. University of Buenos Aires UNCTAD-ICTSD Dialogue on Moving the pro-development IP agenda forward: Preserving Public Goods in health, education and learning Bellagio, 29 November - 3 December. [ Links ]

Correa, C. (2005a, agosto). Propiedad intelectual, políticas farmacéuticas y medicamentos esenciales. Repercusiones de la declaración de Doha relativa al acuerdo sobre los Aspectos de los Derechos de Propiedad Intelectual relacionados con el Comercio (TRIPS) y la salud pública. Universidad de Buenos Aires. Revista de la Maestría en Salud Pública. Año 3, N° 5. [ Links ]

Correa, C. (2005b). Patentes y competencia en el mercado farmacéutico. En Guzmán, A; G. Viniegra. (2005). Industria farmacéutica y propiedad intelectual: los países en desarrollo. México: UAM/Miguel ángel Porrúa/Camara de Diputados. [ Links ]

Correa, C. (2006). La rueda de Doha: expectativas y frustraciones de los países en desarrollo. Universidad de Buenos Aires, Octubre 30. revista de economía del caribe n°. 10 (2012) págs. 1-35 [31] [ Links ]

Correa, C. (2007). Guidelines for the examination of pharmaceutical patents: Developing a public health perspective. University of Buenos Aires. January. who-ictsd-unctad. [ Links ]

Danzón, P. & Farijkawa, M. (2003). Prices and Availability of Pharmaceuticals: Evidence from nine Countries. Health affairs, 29 de Octubre. [ Links ]

Guzmán, A. et al. (2004a, abril - junio). Brechas tecnológicas y de innovación entre países industrializados y países en desarrollo en la industria farmacéutica. Investigación Económica, LXIII (248), 95-145. [ Links ]

Guzmán, A. et al. (2004b, noviembre). Diseminación tecnológica en la industria farmacéutica mexicana. Comercio Exterior, 54 (11). [ Links ]

Guzmán, A, et al. (2004c, diciembre). Patentes en la industria farmacéutica de México: los efectos en la investigación. Comercio Exterior, 54 (12). [ Links ]

Guzmán, A & Viniegra, G. (2005). Naturaleza de la ID y las patentes de la industria farmacéutica en México. En Guzmán, A; G. Viniegra. Industria farmacéutica y propiedad intelectual: los países en desarrollo. México: UAM/Miguel ángel Porrúa/Camara de Diputados. [ Links ]

Martínez, E. (2003). Las patentes en la Industria Farmacéutica: entre la ética y los derechos de propiedad. Rev. Salud pública, 5 (1): 18-23. [ Links ]

Moïse, P & Docteur, E. (2007). Pharmaceutical Pricing and Reimbursement Policies in Mexico. OCDE Health Working Papers. Num. 25. OCDE.. Recuperado de: http://www.oecd.org/dataoecd/39/36/38097348.pdf [ Links ]

Nieto, F. (2010). David contra Goliat. Revista Fortuna. Recuperado de: (http://revistafortuna.com.mx/opciones/archivo/2005/noviembre/htm/david_vs_goliat.htm) en mayo 2010. [ Links ]

OCDE (2009). Manual de estadísticas de patentes de la OCDE. [ Links ]

Salomón, A. (2006, marzo). La industria farmacéutica en México. Comercio exterior, 56 (3). [ Links ]

Shiva, V. (2003). ¿Proteger o expoliar? Los derechos de propiedad intelectual. Colección libros de encuentro. Barcelona: Intermón Oxfam. [ Links ]

ANEXO

Exportaciones e importaciones de insumos y productos finales farmacéuticos desde y hacia el mundo. (1983-2009, Miles de dólares).