Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Cuadernos de Economía

versión impresa ISSN 0121-4772versión On-line ISSN 2248-4337

Cuad. Econ. v.21 n.36 Bogotá ene./jun. 2002

LA INFLACIÓN Y EL BANCO CENTRAL: ECONOMÍA DE UN EMISOR INDEPENDIENTE

Carlos Esteban Posada P.

Investigador de la Subgerencia de estudios económicos del Banco de la República. Se agradecen las sugerencias y ayudas de Luis Eduardo Arango, Oscar Martínez y Wilman Gómez. Las opiniones y demás contenidos de este documento son responsabilidad exclusiva del autor y no comprometen a otros miembros ni a las directivas de la institución. Este articulo se recibió el 11 de febrero de 2002 y fue aprobado en el Comité Editorial del 16 de abril de 2002.

Resumen

En este artículo formulo una relación teórica de fundamento microeconómico entre un Banco privado monopólico y la tasa óptima de inflación. La relación propuesta es la base para establecer una condición suficiente para la independencia de la Banca Central. La parte central del artículo lo consti tuye un modelo que expone las condiciones que se requieren para igualar las tasas óptimas, social y privada, de la inflación. A pesar de la sencillez del argumento, se pueden deducir algunas proposiciones de "Economía Constitucional".

palabras clave: Banco Central Independiente, emisor monopolista; maximización de ganancias, inflación óptima, costo social de la inflación.

Abstract

In this paper I propose a microeconomic based theoretical relation between a private monopolist bank and the optimal intlation rateo The proposed relation is the basis to establish a sutficient condition for the central bank independence. The core of this paper is a model showing the conditions required to equalize the optimal social and private rates of inflation. Notwithstanding the very simple nature of the argument, we can deduce from it some propositions of "Constitutional Economics".

Key words: Independency of the Central Bank, monopolistic issuer, profit maximization, optimal inflation, social cost of inflation.

1. INTRODUCCIÓN

Ya es usual afirmar que existe un nexo entre el grado de independencia de un banco central y la tasa de inflación. De acuerdo con varios análisis citados por Obstfeld y Rogoff [1996, 646] Alesina et al [2000]- las cifras lnternacionales parecen soportar la hipótesis del nexo así: cuanto mayor es el grado de lndependencla tanto menor es la tasa de inflación.

Aunque, se puede discutir la solidez de tal evidencia empírica, sobretodo para palscs en desarrollo,1 no deja de ser atractiva la interpretación usual: banqueros centrales que .no dependen del gobierno tienen, en general, la voluntad y el poder para lmponer tasas de inf1ación muy bajas o nulas. Con respecto al caso colombiano, esta interpretación justificó una de las recomendaciones de la "Misión Alesina": excluir al Ministro de Hacienda de la junta directiva del Banco de la República [Alesina et al. 2000, 17].2

El objetivo de estas páginas es establecer una relación teórica entre la independencia de un banco central y la tasa de inflación, y generar, entonces, una condlción de independencia de un banco central. El argumento utilizado es bastante slmple pero de alguna utilidad (así se espcra) para extraer conclusliones de "economía constitucional".

Este documento tiene siete secciones. En la siguiente sección (II) se expresa el punto central del documento: la independencia absoluta de un banco central tiene que ver con la elección de una función-objetivo propia a maximizar y con la posibilidad de lograr esto último a tasas de inflación bajas o nulas. La sección III presenta la tesis central y las hipótesis generales requeridas por aquella; la sección IV la expone bajo la forma de un modelo; la sección V reinterpreta el modelo al tener en cuenta el costo social de la inflación. La sección VI discute las posibles extensiones del modelo requeridas para transformarlo en un paradigma. La última sección (VII) ofrece algunas conclusiones e implicaciones.

11. EL CASO DE LA INDEPENDENCIA ABSOLUTA

Vale la pena aclarar el asunto referido a la independencia de un banco central examinando un caso extremo, sin duda inusual pero de utilidad conceptual: el caso en el cual un banco central emisor de dinero fiduciario tiene y ejerce la máxima independencia posible, que, desde el punto de vista de la teoría económica, consiste en maximizar (o minimizar) una función-objetivo propia o establecida de una manera autónoma. Y dentro de tal extremo lo más simple es suponer que el banco central intenta maximizar, período a período, su beneficio real o ganancia.3

Pero surge inmediatamente la pregunta: ¿podría un banco central emisor de dinero fiduciario maximizar su ganancia y, a la vez, generar un resultado que pueda satisfacer algún criterio de bienestar social?

La respuesta que se ofrece mediante el modelo de la siguiente sección es afirmativa, pero si se restringe el análisis a una situación de estado estable y se compara la situación generada por el banco central con el único criterio de bienestar social que cabe contemplar desde la óptica del modelo: la estabilidad del nivel de precios.

III. TESIS E HIPÓTESIS

La tesis central de este documento es la siguiente: es útil examinar la inflación y el rol que juega el banco central en su determinación a partir del modelo microeconómico del monopolista maximizador de beneficios.

En efecto, de la maximización de la ganancia del monopolista independiente emisor de dinero fiduciario, de algún supuesto de costo de producción del dinero (nulo ó inferior a su valor nominal) y de la función de demanda del dinero se puede deducir cual sería el nivel de inflación compatible con tal maximización, como se verá en la siguiente sección.4

El modelo convencional básico de inflación tiene, en cambio, otros elementos y, para los propósitos del presente documento, se puede llamar "el modelo fiscalista", aunque también está enmarcado en la teoría cuantitativa del dinero. Este modelo explica la inflación a partir de la maximización del "impuesto inflacionario" (el producto de los saldos reales de dinero por la tasa de inflación) realizada por un gobierno que ejerce su dominio sobre el emisor del dinero fiduciario [Agénor y Montiel 1996, 112 y ss]. En términos más precisos, puesto que el monto del impuesto inflacionario es π X (M /P) (la tasa de intlación por el saldo monetario real), y suponiendo que la demanda de saldos reales de dinero depende inversamente de la inflación, entonces se puede deducir aquella tasa de inflación que hace máximo el impuesto inflacionario, como se precisará más adelante. Esta tasa es, según el modelo fiscalista, la tasa a la cual converge la inflación observada.5

Los elementos básicos a utilizar para intentar demostrar la tesis enunciada son las siguientes hipótesis, que son bien conocidas, en general, en el campo de la teoría monetaria:

1. Existe un oferente único (un monopolista) del medio fiduciario de cambio. 6, 7, 8. A menos que se aclare lo contrario, se supondrá que el oferente es autónomo. El medio de cambio tiene aceptación general. Para entender lo básico del asunto podemos hacer abstracción de los bancos comerciales, y del dinero creado por estos, aun si en una etapa subsiguiente la incorporación de los bancos comerciales al análisis lo pudiera enriquecer.

2. El nivel de precios de una economía en estado estable (la situación correspondiente a optimizaciones individuales con previsión perfecta y sin incertidumbre) depende positivamente de la cantidad existente de dinero.

3. Se puede entender más fácil lo esencial del dinero fiduciario y del nivel de precios si se supone que el costo de producción de aquel es cero.9

4. La inflación, aun si es prevista, tiene costos sociales (el principal es la pérdida de bienestar de los consumidores por causa de la menor demanda de saldos reales de dinero que induce) [Kessel y Alchian 1962].

IV. EL MODELO DEL EMISOR MONOPOLISTA

El siguiente modelo es alternativo al fiscalista, y se sujeta a las anteriores hipótesis. El punto de partida es la expresión más elemental de la ganancia del monopolista oferente de los medios de pago (el banco central).10

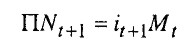

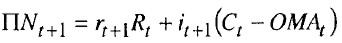

[1]

[1] Siendo: ΠN t+1 la ganancia nominal del banco central (el monopolista) en el período t+1, i t+l la tasa de interés nominal en tal período y Mt la cantidad nominal de dinero ya emitida y en poder del público en el período inmediatamente anterior.

En otros términos, se afirma que la expresión más sencilla posible de la ganancia del emisor monopolista es el "beneficio de oportunidad" asociado al hecho de que goza de un privilegio: que su pasivo (el pasivo monetario o dinero en circulación) no tiene, para él, un costo pero sí le permite obtener un rendimiento sobre sus activos.

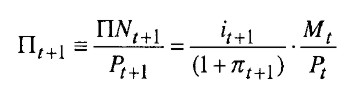

Podemos suponer que al monopolista sólo le interesa la ganancia en términos reales (Π). Por tanto se puede reexpresar la ecuación 1 así:

[2]

[2] Siendo: P el nivel general de precios y π la tasa de inflación.11

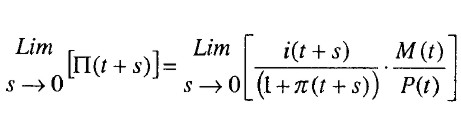

Por conveniencia analítica reexpresaremos la ecuación 2 en tiempo continuo, así:

[2a]

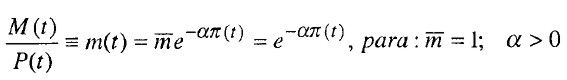

[2a] De otra parte, supondremos que la demanda de saldos reales de dinero se deriva de un proceso de optimización de los consumidores, los usuarios finales del dinero, y que depende de la tasa de inflación prevista (πE). Esta es la hipótesis más sencilla y básica en el actual contexto. Se supondrá que la demanda de saldos reales de dinero (m) adopta la siguiente forma [Agénor y Montiel 1996, 114]:

[3]

[3] Siendo α la elasticidad de la demanda de saldos reales de dinero a la tasa de inflación prevista.

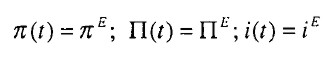

En el estado estable:

[4]

[4] Además, podemos suponer que en el estado estable se cumple la hipótesis de Fisher:

[5]

[5] Siendo r E la tasa de interés real de estado estable (que podemos suponer independiente de la tasa de inflación 12).

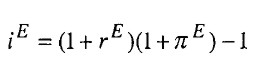

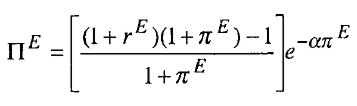

Reemplazando 3, 4 y 5 en 2a resulta que:

[6]

[6] La variable de control del monopolista es la tasa de inflación, gracias a su poder de emisión de la cantidad nominal de dinero. Las condiciones necesaria y suficiente de la maximización de su ganancia real son:13

[7a]

[7a] Siendo π* la tasa de inflación de estado estable que hace máxima la ganancia del emisor.

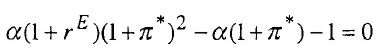

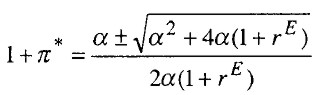

De la condición 7a se deduce que:

[8] Por tanto:

[8] Por tanto:  [9]

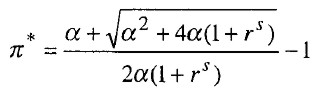

[9] De las dos raíces de la ecuación 8 hay una positiva y otra negativa. Podemos descartar la negativa pues implicaría tasa de inflación menores a -100% (deflaciones de más de 100% por período).14 Por tanto, la tasa de inflación óptima, esto es, la que maximiza la ganancia real del monopolista oferente del dinero fiduciario es:

[10]

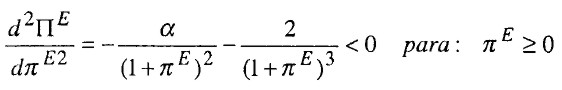

[10] Podemos estar seguros de que esa es la tasa que maximiza la ganancia, pues se cumple la condición 7b. En efecto:

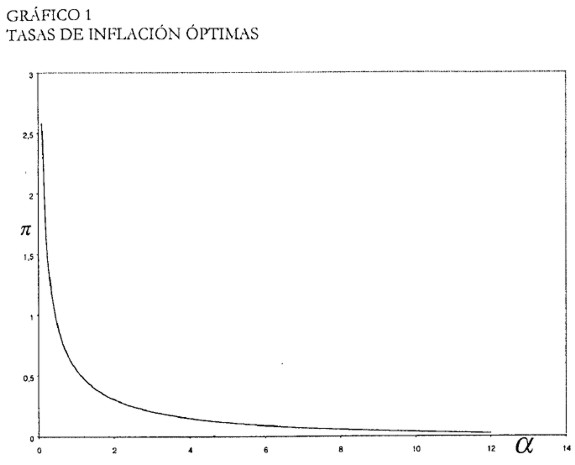

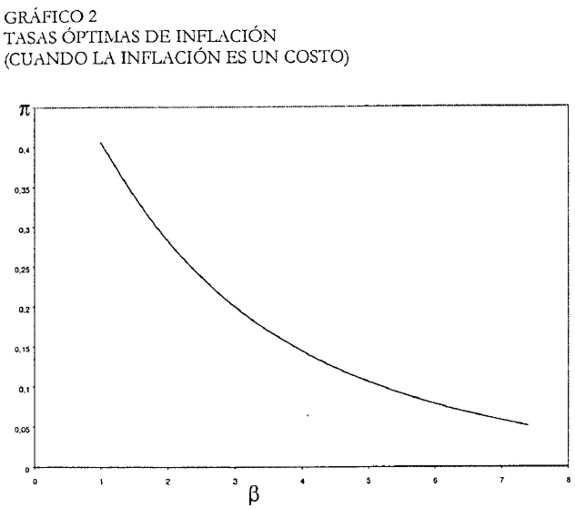

El gráfico 1 presenta las tasas de inflación derivadas de la ecuación 10 para valores alternativos de la elasticidad de la demanda de saldos reales de dinero a la inflación (α), suponiendo que la tasa de interés real de estado estable es 6% por período. 15

Si, por ejemplo, suponemos que la elasticidad de los saldos reales (α) es 1, la tasa óptima de inflación es 55.1'Yo por período.

Estas tasas de inflación son altas. No obstante, son casi la mitad de la tasa de inflación óptima que arroja el modelo fiscalista: 100%.

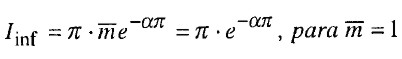

En efecto, con una función de demanda de saldos reales de dinero igual a la del presente modelo y con α igual también a 1 [Agénor y Montiel 1996, 115] el impuesto inflacionario es:

Por tanto, el impuesto inflacionario alcanzará su nivel máximo cuando π = 1 / α.16 Así, para α = 1, la tasa óptima de inflación sería 100% por período, .

En general, para cada valor alternativo de α el modelo fiscalista genera tasas que son más altas (más o menos veces dependiendo de la tasa de interés real) que las del modelo de un banco central que es un monopolista independiente y maximizador de ganancia.

Desde la segunda mitad de los años 60 el modelo fiscalista se empezó a modificar para incluir el efecto negativo de la inflación sobre los recaudas de ingresos fiscales provenientes de impuestos formales (diferentes al de inflación), esto es, para tener en cuenta el "efecto Olivera-Tanzi".

De acuerdo con este efecto, cuanto mayor es el rezago entre la causación de los impuestos formales y su recaudo menor será su valor real, dada una tasa de inflación, Por tanto, al ascender la tasa de inflación el ingreso público real total (la suma del impuesto inflacionario y del recaudo de los impuestos formales) crece pero, precisamente por el efecto Olivera-Tanzi, alcanza su nivel máximo con una tasa de inflación menor a la del modelo fiscalista básico, Así, Tanzi estimó que la tasa de inflación que hace máximo el ingreso público total, dada una elasticidad unitaria de la demanda de saldos reales a la inflación, no es 100% anual sino 50% [Citado por Agénor y Montiel 1996,118, Tabla 4,2].

Pero considerar que la inflación reduce el valor real de los impuestos formales que se recaudan con retraso también invita a tener en cuenta, en el modelo del emisor independiente, que la inflación incrementa los costos reales de emitir papel moneda o moneda metálica: cuanto mayor sea la tasa de inflación mayor será el ritmo de obsolescencia y destrucción de las especies monetarias ya emitidas: estas sufren un deterioro que se acelera con la inflación; además, esta obliga a crear nuevas especies con nuevas denominaciones.

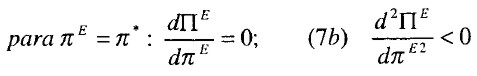

Se puede suponer, entonces, que el costo real de emisión (y acuñación) depende, ceteris pariblls, positivamente de la tasa de inflación. La siguiente es una forma específica sencilla de la función del costo total de emisión:

Siendo β la elasticidad del costo a la tasa de inflación.

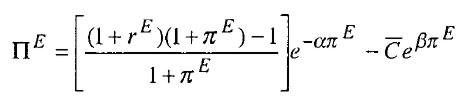

Por tanto, en estado estable, la función de ganancia real del banco central será la ecuación 6 adicionada por la función anterior, así:

[11]

[11] La maximización de 11 no es tan sencilla como en el caso anterior. Con todo, procedimientos numéricos permiten conocer la tasa de inflación que hace máxima la ganancia real (ΠE ), dados unos valores de los parámetros rE, α,  17.

17.

Así, por ejemplo, para rE = 0,06; α = β = 1, y  = 0,07 ,18 la tasa de inflación que hace máxima (y positiva) la ganancia del banco central es 41% anual, cifra menor que la correspondiente a la versión del modelo fiscalista que tiene en cuenta el efecto negativo de la inflación sobre los recaudas de impuestos formales, que, como ya se vio, fue estimada en 50% anual.

= 0,07 ,18 la tasa de inflación que hace máxima (y positiva) la ganancia del banco central es 41% anual, cifra menor que la correspondiente a la versión del modelo fiscalista que tiene en cuenta el efecto negativo de la inflación sobre los recaudas de impuestos formales, que, como ya se vio, fue estimada en 50% anual.

V. EL COSTO SOCIAL DE LA INFLACIÓN

Si al modelo del emisor monopolista independiente se le introducen elementos de conveniencia social, generará una tasa de inflación sustancialmente más baja y podrá ser utilizado, ahora sí, para la defensa de su independencia. .

La forma más sencilla de hacer esto es reinterpretar el componente de costo incluido en la función de ganancia.

Supongamos el siguiente arreglo institucional: que la ley obliga a que tal componente ( e β π E) incluya no sólo el de emisión del papel moneda (y de la moneda metálica) sino el costo monetario, pero en términos reales, de compensar (así sea parcialmente) a los consumidores de la pérdida de bienestar que significa, para estos, una cierta tasa positiva de inflación en vez de la estabilidad de precios,19 y que la obligación legal se satisfaga mediante el pago de una suma anual que debe entregar el banco central al representante de los consumidores, el Estado, y que depende positivamente de la tasa de inflación.

e β π E) incluya no sólo el de emisión del papel moneda (y de la moneda metálica) sino el costo monetario, pero en términos reales, de compensar (así sea parcialmente) a los consumidores de la pérdida de bienestar que significa, para estos, una cierta tasa positiva de inflación en vez de la estabilidad de precios,19 y que la obligación legal se satisfaga mediante el pago de una suma anual que debe entregar el banco central al representante de los consumidores, el Estado, y que depende positivamente de la tasa de inflación.

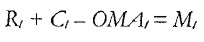

La reinterpretación anterior significa que podemos considerar que la elasticidad β puede tomar valores mucho mayores que 1, pues β podría considerarse, ahora, como un parámetro de política económica (caso en el cual el legislador delega en el gobierno la fijación de la cifra para el parámetro {β ).

Por ejemplo, para valores de  y β iguales a 0,07 y 7, respectivamente, permaneciendo los valores de los otros dos parámetros iguales a los del ejemplo anterior (α = 1, r E = 6% anual) la tasa óptima de inflación (la que hace máxima -y positiva-la ganancia real del banco central) será 5,8% anual.

y β iguales a 0,07 y 7, respectivamente, permaneciendo los valores de los otros dos parámetros iguales a los del ejemplo anterior (α = 1, r E = 6% anual) la tasa óptima de inflación (la que hace máxima -y positiva-la ganancia real del banco central) será 5,8% anual.

El gráfico 2 muestra distintas tasas de inflación correspondientes a valores alternativos de β.

VI. ¿ES EL MODELO UN PARADIGMA?

Las limitaciones del modelo anterior son tan fuertes que no podría ser defendido en el campo normativo, esto es, elevado a la categoría de paradigma. Pero podría llegar a serlo si se modifica mediante la introducción de tres rasgos: i) bancos comerciales, ii) choques estocásticos que puedan incidir, en primera instancia, en la magnitud de los depósitos y retiros bancarios y en la calidad de la cartera, y iii) una función adicional para el banco central, además de la de emisor, en consonancia con los dos rasgos anteriores: la de prestamista de última instancia.

Con estos rasgos adicionales el banco central podría maximizar su ganancia (o, quizás, el valor presente de su corriente futura de ganancias) y, al hacerla, generar la tasa óptima de inflación.

En tal caso, la tasa óptima de inflación será, en la situación de estado estable, mayor que la generada por el modelo previamente expuesto. La función de prestamista de última instancia crea un sesgo inflacionario. El arreglo constitucional entre el banco central privado y la sociedad implicaría definir el esquema de incentivos de éste de tal manera que pudiese quedar salvaguardado el criterio de un óptimo social: que el beneficio social marginal derivado de la función de prestamista de última instancia fuese mayor o igual al del costo social adicional derivado de la mayor tasa de inflación.

Aunque, como ya se dijo, el modelo presentado en estas páginas no es realista en el sentido de describir al banco central típico de la segunda mitad del siglo XX. Una versión modificada de este modelo con los rasgos ya mencionados, podría simular los aspectos esenciales de lo que fue el principal banco central de los siglos XVII, XVIII y XIX, el Banco de Inglaterra, 20 y quizás, de lo que podrían llegar a ser algunos bancos centrales en el futuro.

VII. RESUMEN, CONCLUSIONES E IMPLICACIONES DE POLÍTICA

El contenido central de este documento es la presentación de las características y propiedades de un modelo de un monopolista maximizador de ganancia que es oferente del medio fiduciario de cambio (modelo de "emisor monopolista maximizador": EM).

El modelo es simplificado al extremo y se concentra exclusivamente en el tema de la determinación de la tasa de inflación en una situación de estado estable de una economía cerrada, con previsión perfecta y en ausencia de choques estocásticos. Con tales limitaciones es natural que el modelo haga abstracción de otras funciones de un banco central, entre estas la segunda más importante: ser prestamista de última instancia de bancos comerciales. En particular, esta última función sólo la podría contemplar un modelo de banco central cuando hay información imperfecta, incertidumbre y choques estocásticos que generan alteraciones imprevistas de depósitos, del valor real de los créditos y garantías hipotecarias y de los pagos asociados al servicio de la cartera.

Dados sus supuestos, el modelo permite demostrar que: i) la maximización de la ganancia del EM es compatible con la determinación de una única tasa de inflación (cuando los valores dc los parámetros se ubican en rangos razonables), y que esta tasa puede ser suficientemente cercana a cero, y ii) que un banco central que tenga la propiedad del EM tendría el mayor grado posible de independencia que se pueda imaginar.

Otras conclusiones e implicaciones, menos generales o mas específicas, y derivadas también de lo anterior, son las siguientes:

1. Un gobierno que tenga como objetivo maximizar los ingresos públicos y mantenga bajo su dominio al emisor de dinero (fiduciario) será proclive a generar una tasa de inflación más alta que el EM.

2. Aun así, el EM puede generar una tasa de inflación excesiva desde el punto de vista del bienestar social.

3. El sesgo inflacionario del EM puede reducirse si aumenta la elasticidad de la demanda de saldos reales de dinero a la inflación. Esto se logra permitiendo la máxima sustituibilidad posible entre monedas y, por ende, que haya la máxima libertad cambiaria posible (sin impuestos a las transacciones o encajes a los ingresos derivados del crédito externo)21

4. Pero, y esto es lo más importante, tal sesgo puede se puede disminuir aún más, y mucho, si el EM se ve obligado a internalizar el costo social de la inflación.

5. Un pago obligatorio realizado por el EM al tesoro público en función de la inflación, como compensación, así sea parcial, a los consumidores por la pérdida de bienestar causada por esta, y que sea un costo en ei margen (lo mal se garantiza si ei pago varía de manera positiva con la inflación), es una manera práctica de que el EM internalice el costo social de la inflación.

6. La condición de maximización de ganancia cuando el EM internaliza el costo social de la inflación es condición suficiente para definir la existencia de independencia absoluta de un banco central con aversión a la inflación.

7. La maximización de la ganancia del EM cuando éste internaliza el costo social de la inflación es compatible con fijar una meta de inflación y con los procedimientos alternativos para alcanzada ("inflation targeting" o estrategia monetaria) y con cualquier régimen cambiario.

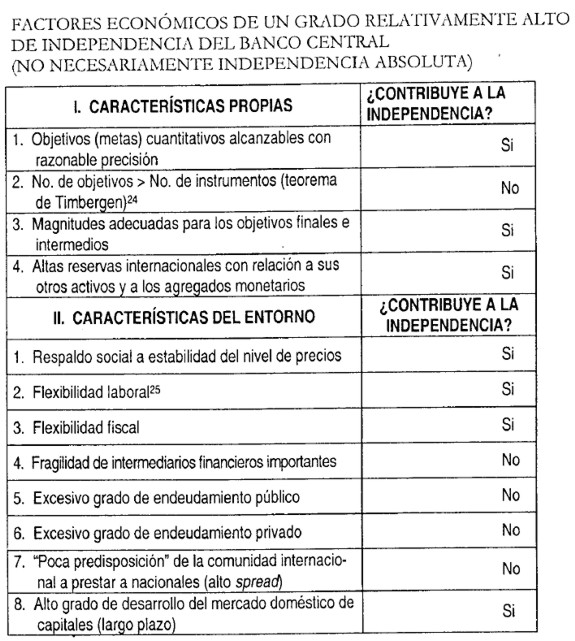

Aunque varias de las conclusiones enumeradas son específicas al modelo, se puede decir que todas ellas y sus implicaciones son ilustraciones específicas de la siguiente hipótesis general que trasciende los límites del modelo: hay un conjunto de factores económicos, unos específicos a un banco central (que el modelo satisface con creces), y otros a su entorno, que se pueden considerar elementos importantes para la existencia de un alto grado de independencia económica, así no sea absoluta,22 y que, en su conjunto, pueden explicar que la institución tenga (o no) un grado relativamente alto de independencia, aún si, como en el caso colombiano, las reglas jurídicas que definen la conformación y elección de los miembros de su junta directiva parecen otorgar una influencia significativa al gobierno central.23

SEÑOREAJE Y UTILIDADES BRUTAS DEL EMISOR

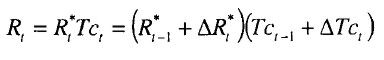

En términos simplificados, el balance del emisor es:

[1]

[1] Siendo:

Rt: saldo al final del período t de las reservas internacionales netas valoradas en pesos;

Ct: saldo final del crédito doméstico neto (crédito doméstico más otros activos menos otros pasivos);

OMAt: saldo final de los pasivos no monetarios derivado de operaciones de política monetaria;

Mt: saldo final de base monetaria.

A su vez, podemos descomponer las reservas internacionales netas, así:

Siendo:

Ri*: Saldo al final de t de las reservas internacionales medido en moneda extranjera;

Tct: tasa de cambio promedio del período t (promedio ponderado implícito de las diversas tasas de cambio):

Δ: variación absoluta durante el período t.

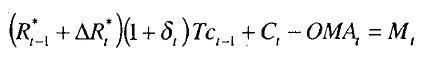

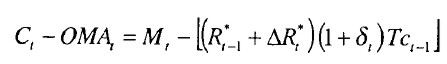

Por tanto, el balance es:

[2]

[2] Siendo

Es decir, δt es el promedio ponderado implícito de las tasas de devaluación del peso frente a las monedas extranjeras.

De otra parte, la utilidad bruta nominal del emisor en un período t + 1 es:

[3]

[3] La ecuación 3 tiene varias simplificaciones. En primer lugar, considera que el rendit:niento de un acervo es el producto de una tasa contemporánea de rendimiento por el saldo del acervo al final del período anterior; por ejemplo, rt + 1 es la tasa de rendimiento en pesos de las reservas. En segundo lugar, se supone que la tasa media (implícita ponderada) de rendimiento del crédito neto ( it + 1 ) es igual a la de OMA. Y en tercer lugar, se omiten los costos de emisión y acuíi.ación de moneda de papel y metálica y los derivados de la remuneración de reservas de encaje.

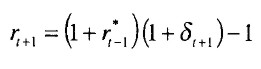

Pero la tasa de rendimiento de las reservas se descompone en dos factores: la tasa de rendimiento medida en moneda extranjera y la tasa de devaluación del peso:

Por tanto:

[4]

[4] Pero según 2:

[2a]

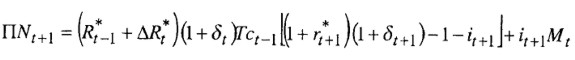

[2a] Reemplazando 2a en 4 resulta que:

[5]

[5] La ecuación 5 hace evidente las dos fuentes básicas de las utilidades brutas del Emisor: i) una diferencia positiva entre la tasa de rendimiento de las reservas (en pesos) y la tasa de interés doméstica, y ii) el "ingreso de oportunidad" del emisor o producto de la tasa de interés por el dinero creado.

Esta última fuente, dada la cantidad de base monetaria previamente creada, depende directamente de su tasa de crecimiento.

Supongamos ahora que la primera fuente es nula, es decir, que la tasa de rendimiento de las reservas en pesos es igual a la tasa de interés; en tal caso:

Esta es la ecuación 1 del texto principal.

FACTORES DE INDEPENDENCIA DEL BANCO CENTRAL

Los siguientes son algunos de los factores que contribuyen a un alto grado de independencia de un banco central.

NOTAS AL PIE

1 Ver Alesina et al. [2000,6] y también Freytag [2001].

2 Sobre esta propuesta y su crítica ver los artículos de Clavijo [2000] y Alesina et al. [2001].

3 La (supuesla) inexistencia de trade-offs intertemporales implica que maximizar el beneficio de cada período equivale a maximizar el valor presente de la empresa.

4 Se está aplicando aquí la tesis de la conveniencia de la teoría microeconómica del monopolio para entender la inflación, pero no en su aplicación usual, la del modelo "fiscalista" (que se explica a continuación), sino en una aplicación relativa al monopolista privado. En su aplicación usual, la tesis se ha expresado así: "The principies of optimal pricing for monopolists are relevant for determining the rate of anticipated inflation that maximizes the proceeds of an inflation tax for a government" [ Kessel y Alchian 1962].

5 Existen otros modelos de inflación que la explican con base en la existencia de sorpresas inflacionarias, problemas de credibilidad, etc., pero que no pertenccen al análisis de lo que sucede bajo situaciones de estado estable.

6 La existencia de costos de información sobre los productos a intercambiar genera el uso básico del dinero: ser medio de cambio [Alchian 1977].

7 ¿Por qué hay un único oferente de medios de pago? En este documento no se discuten las razones de esto; simplemente se supone que sólo hay uno y que, incluso en el largo plazo, se mantiene la barrera de entrada a posibles competidores. En Freixas y Rochet [1997, 317-319] se resumen los argumentos a favor y en contra de la existencia de un monopolio de emisión.

8 El argumento descansa en la hipótesis de que ofrecer medios de pago es la función básica del monopolista, lo cual es plenamente consistente con la hipótesis de estado estable.

9 En todo caso, una de las características del dinero fiduciario es que su costo de producción es sustancialmente inferior a su valor nominal [van Mises 1981, 125 y ss].

10 10 En el ANEXO 1 se encuentra la justificación de esta ecuación; fue tomado de Posada [2000, ANEXO 2].

11 Una expresión casi equivalente a ésta es una de las medidas alternativas del "señoreaje" [Anzola 2000].

12 Se supone, entonces, algo que ha sido tradicional: que el dinero (y las demás variables nominales) son neutrales, en el estado estable, para las variables reales.

13 La función 6 no es continua (ni diferenciable) en el rango de todos los valores reales de π E : para π E = -100% se presenta una discontinuidad; pero para valores mayores a -100% la función es continua (y diferenciable) y presenta la propiedad convencional de concavidad (segunda derivada negativa con respecto a π).

14 Además, como ya se dijo, la función 6 presenta una discontinuidad para π E = 100%.

15 La mediana de la tasa de interés real en Colombia entre 1905 y 1997 fue 4,4% anual [Posada 1998] pero los resultados no cambian sustancialmente si repetimos el ejercicio con esta última tasa.

16 Este es lo que resulta de hacer igual a cero la primera derivada del impuesto inflacionario con respecto a la tasa de inflación [Agénor y Montiel 1996, 115116].

17 La función 11 es positiva, cóncava y tiene un máximo local para valores de la tasa de inflación entre 0 y 0.7 y para valores razonables de la tasa de interés real, de las elasticidades α, β y del componente exógeno del costo real. Pero para todos los valores teóricamente posibles de π en el conjunto de los reales la función presenta una discontinuidad para π = -1. Por lo demás,el límite de la función cuando π tiende a menos infinito cs mas infinito, y el límite cuando π tiende a infinito es menos infinito.

18 ¿Por qué  = 0,07 ? El valor exacto es arbitrario, pero recuérdese que al suponer

= 0,07 ? El valor exacto es arbitrario, pero recuérdese que al suponer  = 1; parece lógico suponer también que el componente exógeno de los costos reales de emisión sea un valor significativamente inferior al del componente exógeno de los saldos reales de dinero demandados. Si se supone que

= 1; parece lógico suponer también que el componente exógeno de los costos reales de emisión sea un valor significativamente inferior al del componente exógeno de los saldos reales de dinero demandados. Si se supone que  es sustancialmente mayor, por ejemplo 1, entonces la ganancia real se hace negativa.

es sustancialmente mayor, por ejemplo 1, entonces la ganancia real se hace negativa.

19 Sobre los costos de la inflación prevista para el caso colombiano (y los diferentes anílisis de éste) ver, por ejemplo, López [2000]. La compensación sería parcial, no total, cuando la tasa de inflación genere un costo social tan grande que la plena compensación impondría pérdidas al banco central.

20 Kalmanovitz [2000]; la fuente citada por éste, al respecto, es Walter Bagehot (Lomuard Street, A Description of the Money Market, 1873).

21 "Khan and Ramírez-Rojas (1986), for instance, show that the revenuemaximizing rate of inflation is lower in the presence of currency substitution, because the elasticity of the demand for domestic real money balances is higher in this case -since the foreign currency also provides liquidity services. [...] Brock (1984), in particular, has shown that when a reserve requirement is imposed on capital inflows -in addition to domestic deposits-inflation tax revenue may in fact increase." [Agénor y Montiel 1996, 115]. "No existe punto más importante en la emisión de papel moneda que el de captar plenamente los efectos que causa el principio de la limitación de la cantidad. Dentro de cincuenta años apenas ae creerá que los ministros y directores de Bancos sostuvieron en nuestra época, en el Parlamento y ante las Comisiones de esa institución, que las emisiones de billetes por el Banco de Inglaterra, al efectuarse sin control alguno por parte de los tenedores, que no podían exigir su conversión en especie o metálico, no tenían, ni podían tener, ningún efecto sobre los precios de las mercancías, del oro o de las monedas extranjeras." [Ricardo 1950, 264].

22 En e1 ANEXO 2 se presenta una lista de estos.

23 Además, los conceptos de independencia relativa (esto es, la correspondiente a bancos centrales públicos) y de "grado de compromiso" (commitment con los objetivos de estabilidad de precios) son complejos y, desde los ángulos jurídico y administrativo, sólo son medibles a través de múltiples indicadores qne no siempre arrojan resultados similares [Freytag 2001].

24 Ver Peston [1974, cap. 4: "Targets and instrumellts"] y Freytag [2001].

25 Ver Walsh [1998, 381].

REFERENCIAS BIBLIOGRÁFICAS

[1]. Agénor, Pierre-Richard, y Montiel, Peter. (1996). Development Macroeconomics, Princeton University Press, [ Links ]

[2]. Alchian, Armen. (1977). "Why Money?", Journal of Money Credit and Banking, vol. 9, n. 1, parte I1, febrero. Reproducido en Alchian, A., Economic Forces at Work, Liberty Press, cap. 4, 1977. [ Links ]

[3]. Alesina, Alberto; Carrasquilla, Alberto y Steiner, Roberto, (2000). "The Central Bank in Colombia", Documentos de trabajo, FEDESARROLLO , agosto. [ Links ]

[4]. Alesina, Alberto; Carrasquilla, Alberto y Steiner, Roberto. (2001). "Coordinating Macroeconomic Policies: A Response to Sergio Clavijo", Central Banking, vol. Xl, n. 4, mayo. [ Links ]

[5]. Anzola, Oscar Enrique. (2000). "Cálculo y distribución de los ingresos por señoreaje en Colombia (1989-1998)", Revista del Banco de la República, n. 871, mayo. [ Links ]

[6]. Clavijo, Sergio. (2000). "Coordinating Macroeconomic Policies: The Case of Colombia", Central Banking, vol. XI, n. 2, noviembre. [ Links ]

[7]. Freixas, Xavier y Rochet, Jean-Charles. (1997). Economía bancaria, Antoni Bosch-BBV. [ Links ]

[8]. Freytag, Andreas. (2001). "Does central bank independence reflect monetary commitment properly? Methodical considerations", Banca Nazionale del Lavoro Quarterly Review, vol. LIV, n.217, junio. [ Links ]

[9]. Kalmanovitz, Salomón. (2000). "La independencia del banco central y la democracia en América Latina", Revista del Banco de la República, vol. LXXIII, n. 875, septiembre. [ Links ]

[10]. Kessel, Reuben y Alchian, Armen. (1962). "Effects of Inflation", The Journal of Political Economy, vol. 70, n. 6, diciembre. Reproducido en Alchian, A., Economic Forces at Work, Liberty Press, cap. 14, 1977. [ Links ]

[11]. López, Martha. (2000). "Seiniorage and the welfare cost of inflation in Colombia", Borradores de Economía, n. 151, Banco de la República. [ Links ]

[12]. Mises, Ludwig van. (1981).The Theory of Money and Credit, Liberty Classics. [ Links ]

[13]. Obstfeld, Maurice y Rogoff, Kenneth. (1996). Foundations of Internalional Macroeconomics, MIT Press. [ Links ]

[14]. Peston, Maurice. (1974). Theory of Macroeconomic Policy, John Wiley & Sons. [ Links ]

[15]. Posada, Carlos Esteban. (1998). "La tasa de interés: el caso colombiano del siglo XX (1905-1997)", Ensayos sobre Política Económica, n. 33, junio. [ Links ]

[16]. Posada, Carlos Esteban. (2000). "Señoreaje, impuesto inflacionario y utilidades brutas del emisor: definiciones y medidas del caso colombiano reciente", Revista del Banco de la República, n. 871, mayo. [ Links ]

[17]. Ricardo, David. (1950). Principios de Economía Política y Tributación (primera edición en español, 1959, basada en la edición inglesa de P. Sraffa de 1950), FCE. [ Links ]

[18]. Walsh, Carl. (1998). Monetary Theory and Policy, MIT Press. [ Links ]