Introducción

La cadena de producción comienza con el diseño de la prenda, luego se realiza su corte y fabricación, finalizando con la distribución del producto (Torres et al., 2004). Además, este comprende la manufactura de prendas de vestir mediante el corte y costura de telas, cueros, pieles u otros materiales. Los productos fabricados se dividen en: ropa interior, exterior, hogar, industrial, deportiva y vestidos de baño.

En las economías del tercer mundo, ha emergido como un sector que involucra de manera intensiva mano de obra no calificada, con tecnologías intermedias y de baja complejidad. Según estimaciones del Banco Mundial, para finales de 2010 la mitad de la producción mundial de prendas de vestir sería de origen chino, negocio que alcanzaría para esa época una cifra superior a los 350 mil millones de dólares anuales. Además, hay que tener en cuenta que China posee los costos más bajos del mundo y emplea 20 millones de sus habitantes en la industria de confección con unos salarios debajo del promedio del resto de países (Montoya, 2008).

Para el caso colombiano, históricamente este sector ha sido muy significativo. Representa más del 5% del total de exportaciones del país, lo que lo convierte en el sector de exportaciones no tradicionales más importante (McKinsey & Company, 2009).

Aunque el impacto económico de China en la economía colombiana ha sido ampliamente estudiado por autores como Shao Yingiun desde la perspectiva internacional, Hongbo Du desde la disciplina intercultural de la industria de los textiles y confecciones en el desarrollo económico y Betty Webb con la presentación de las Tendencias Internacionales en Marketing y Aprovisionamiento desde la óptica del mercadeo, es necesario profundizar más en la incidencia que ésta puede tener en las confecciones, teniendo en cuenta que es muy importante sobre todo por los volúmenes de mano de obra que emplea y la generación de divisas.

Este trabajo se desarrolla en tres apartados y conclusiones. En la primera parte se describe tanto la estructura de la industria de Confección en Colombia como la de China con las características más importantes del modo de producción: historia del sector en el país y su evolución en los años más recientes. En la segunda sección, se calcularán los índices de competitividad de ambos países. Finalmente, se proseguirá con los resultados para el caso del sector confección en China y Colombia.

Metodología

Índice de ventaja comparativa revelada (IVCR)

De acuerdo con las teorías del comercio internacional, un país debe dedicarse a la exportación de bienes en los cuales tiene ventaja comparativa e importar aquellos en los que tiene desventaja comparativa con el fin de hacer más eficiente la inversión y el comercio tomando partido de las diferencias que existen entre la oferta y la demanda de productos a nivel internacional (Cruz, 2010).

El índice de Ventaja Comparativa Revelada busca, de forma indirecta, determinar las ventajas comparativas que tiene un país en procura de la asignación eficiente de los bienes de los que se dispone, buscando la especialización en actividades rentables y con mayor valor agregado.

Balassa (1965) acuñó el término ventaja comparativa revelada con el fin de definir las ventajas comparativas del comercio de una economía sosteniendo que éstas pueden ser reveladas por el flujo de mercancías por cuanto ese intercambio de bienes refleja costos relativos y diferencias entre los países.

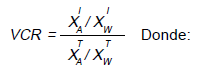

El índice propuesto por Balassa es el siguiente:

X I A: Exportaciones del bien i por parte del país A.

X I W: Exportaciones del bien i por parte del mundo

X T A: Exportaciones totales por parte del país A

X T W: Exportaciones totales por parte del mundo.

Si el IVCR es mayor que 1 significa que el país presenta ventaja exportadora del bien i con respecto al mundo. Por el contrario, si el índice es menor que 1 el país presenta desventaja comparativa.

Se utilizará una metodología que, aunque mide las ventajas comparativas reveladas permite la comparación entre países. Este indicador permite la división del VCR en VCE (Ventaja Comparativa Exportadora) y VCI (Ventaja Comparativa Importadora)

Donde X son exportaciones y M a importaciones. r se refiere al mundo, n a todas las mercancías, a al bien que se está analizando e i al país de estudio.

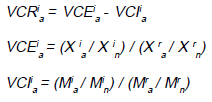

Balanza comercial relativa (BCR)

Este índice pretende medir la tendencia ya sea importadora o exportadora de un país buscando relacionar la balanza comercial de un producto y el comercio total del mismo.

Se calcula mediante la siguiente fórmula

Xi,j: son las exportaciones de un producto i por un país j al mercado mundial o un mercado específico.

Xi,j: son las importaciones de un producto i por un país j al mercado mundial o un mercado específico.

El BCR permite identificar importadores o exportadores netos además de establecer el grado de ventaja y desventaja comparativa que existe en un país y su evolución en el tiempo. Este indicador se ubica entre -1 y 1. Si el indicador se ubica por encima de cero significa que el producto es competitivo; si el índice es menor a cero el país es un importador neto del producto.

Marco de referencia

El caso de las confecciones de Colombia

El inicio de la industria de las confecciones en Colombia se remonta a los años cincuenta, periodo caracterizado por el auge de las empresas textileras, que permitió el nacimiento de fábricas de confección en ciudades como Medellín y Bogotá. Desde entonces estas dos ciudades se han convertido en los centros del sector confeccionista en Colombia representando cada una el 33% de las confecciones del país (Inexmoda, 2008).

La competitividad de las confecciones chinas se le ha atribuido en mayor medida a los menores costos de bienes y servicios intermedios, y a la productividad laboral, y aunque Colombia, de acuerdo al estudio realizado por la firma Economist Inteligence Unit, ocupa el segundo puesto a nivel latinoamericano en cuanto a productividad laboral después de Argentina y por encima de países como México, Chile, Brasil, Perú, Ecuador y Venezuela y adicionalmente cuenta dentro del sector manufacturero con un salario 19% menor a los de los demás países de América Latina, aún no le alcanza para obtener unos costos por hora inferiores o al menos cercanos a de US$1.44 con los que cuenta el país asiático.

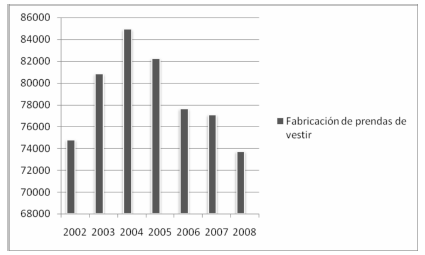

Sin embargo, como se observa en el Figura 1, el personal ocupado en el sector prendas de vestir colombiano durante el período 2000-2008, ha disminuido los últimos cinco años pasando en 2004 de tener 84.923 personas ocupadas a 73.719 personas en 2008, donde se refleja la desaceleración en la actividad económica al interior de las empresas dado la disminución en el nivel de contratación. Dicho fenómeno se puede explicar por la llegada masiva de confecciones legales e ilegales de otros países, especialmente asiáticos y por el proceso de revaluación del peso colombiano que les ha restado competitividad a los productos con respecto a los mercados externos.

Fuente: Ascoltex, 2009.

Figura 1 Personal ocupado en el sector prendas de vestir colombiano 2000-2008.

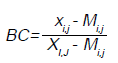

Las exportaciones de confecciones de Colombia se han visto beneficiadas por los acuerdos comerciales que el país ha firmado con otras naciones y regiones lo que le ha permitido que su producción obtenga mayor participación y reconocimiento en los mercados del mundo.

Parte de la competitividad que ha alcanzado las confecciones colombianas a nivel mundial se deben a la disminución de aranceles que se logran de manera progresiva mediante estos acuerdos. En la Tabla 1 se observan los principales acuerdos comerciales de Colombia al 2008.

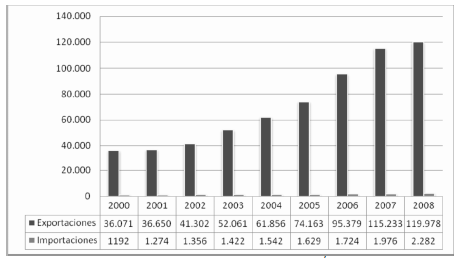

La entrada en vigor de todos los tratados de libre comercio ha logrado que Colombia se convierta en un gran exportador de ropa, pasando de exportar US$466 millones en 2000 a US$1.381 millones en 2008 (Herrera, 2008). Como se observa en el Figura 2, las importaciones tuvieron un comportamiento estable desde 2000 hasta 2006, año a partir del cual se empieza a notar un crecimiento vertiginoso; para 2007 las importaciones aumentaron en 60% y para 2008 se incrementaron en 135%.

Fuente: DANE.

Figura 2 Exportaciones (FOB) e importaciones (CIF) del sector prendas de vestir colombiano US$ mill (2000-2008)

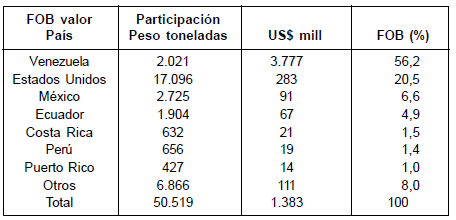

Entre 2000 y 2008, la tendencia de las exportaciones ha sido creciente. Los principales destinos de las confecciones colombianas para el 2008 fueron Venezuela y Estados Unidos, con participaciones FOB de 56,2% y 20,5%.

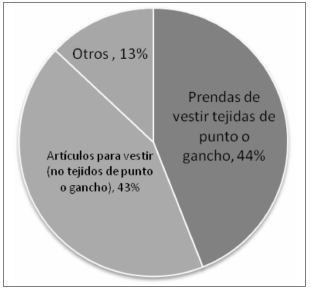

Las principales exportaciones del sector confecciones en el 2008 fueron artículos para vestir (tejidos de punto o gancho) con una participación del 44% dentro de las exportaciones totales de confecciones. Las prendas de vestir (no tejidas a punto o con gancho) participaron en un 43%, como se observa en el Figura 3.

Fuente: Datos de Proexport. Elaborado por la autora

Figura 3 Principales productos exportados del sector confección colombiano 2008

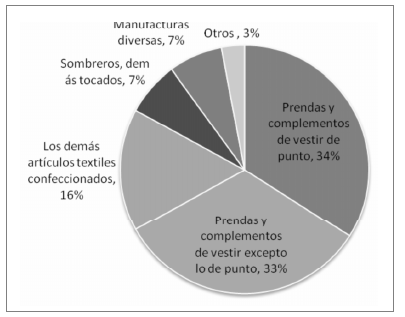

Las principales confecciones que se importaron fueron prendas y complementos de vestir de punto con una participación del 34% del total de confecciones importadas, también presenta una relevante participación prendas y complementos de vestir excepto los de punto, tal como se observa en el Figura 4.

Fuente: Datos de Proexport. Elaborado por la autora

Figura 4 Principales productos importados del sector confección Colombiano 2008.

Venezuela, Estados Unidos, México y Ecuador fueron los cuatro mercados más importantes para las confecciones colombianas entre 2003 y 2007; estos cuatro países concentraron, en promedio, 85% (US$ 875 millones) de las exportaciones de confecciones colombianas en los cinco años seleccionados (Proexport, 2008).

Para el año 2008, la tendencia continuó y Estados Unidos fue el destino de solo el 20,5% de las exportaciones de confecciones colombianas cediéndole el primer lugar a Venezuela con el 56,2% de las exportaciones colombianas de prendas de vestir tal como se observa en la Tabla 2.

El sector de las confecciones de china

Las reformas políticas y económicas a finales de 1970 marcaron la economía china postulándola como la de mayor crecimiento en el mundo, afectando prácticamente todos los sectores de la economía incluyendo el sector prendas de vestir, en cuanto la estructura del sector, la propiedad de la empresa y las relaciones entre los socios de los diferentes canales de comercialización. Dichas reformas lograron que este sector desarrollara en la producción, transporte y fácil acceso a instituciones financieras, comerciales y exportadoras dado que su concentración ha estado en la zona costera.

Los Acuerdos Internacionales de Cuotas (ATC) fueron el gran detonante para la entrada de las confecciones chinas al mundo, comenzando con la aceptación del acuerdo de cuotas para exportar a Estados Unidos (LTA) en 1962. Después de muchas modificaciones del LTA y la entrada de otros países al acuerdo, se dio pie para la creación del acuerdo de Multifibras (MFA), que comenzó a regir en 1974. Con la entrada de China a la Organización Mundial del Comercio en 1995, el acuerdo de Multifibras fue remplazado por ATC (Herrera, 2008).

Este escenario hizo que países como Turquía, México, Estados Unidos, entre otros, pasaran de un fuerte proteccionismo sobre sus industrias de textiles y vestuario, a la casi total apertura en 2005, a todos los miembros del OMC (Jenkins, 2009).

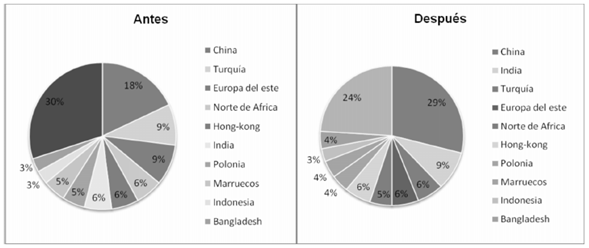

Con la liberación de cuotas, las exportaciones chinas de Confecciones a Europa se diversificaron, pasando de ser el 18% a ser el 29%. (Figura 5).

Fuente: Organización Mundial de Comercio (2005).

Figura 5 Estructura de mercados de China antes y después de la eliminación de la cuota en cuanto a confecciones en la Unión Europea.

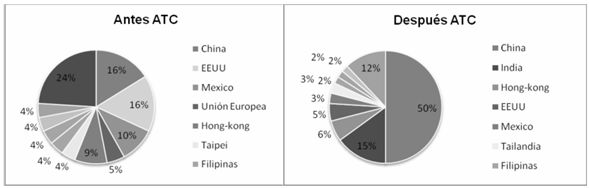

Este sector ha pasado de ser en gran medida impulsado por la creación de volumen para satisfacer la demanda interna en los años 1960 a 1970, para ser impulsado por las exportaciones desde la década de 1980. La fortaleza competitiva de las prendas de vestir en China se deriva de los bajos precios de la mano de obra, la alta productividad laboral, los menores impuestos y costos financieros. (Figura 6).

Fuente:Organización Mundial de Comercio (2005).

Figura 6 Estructura de mercados de China antes y después de la eliminación de la cuota en cuanto a confecciones en Estados Unidos.

China es el principal productor y exportador de ropa en el mundo, que busca crear marcas de reconocimiento y mejorar la innovación de sus procesos dentro de las empresas.

Actualmente China es miembro de los siguientes grupos de negociación: APEC (Foro de Cooperación Económica de Asia y el Pacífico), G-20 (Coalición de países en desarrollo que ejerce presión para que se efectúen reformas ambiciosas de la agricultura en países desarrollados), G-33 (amigos de los productos especiales en la agricultura). Ha firmado Tratados de Libre Comercio con más de quince países.

Como se observa en el Figura 7, el valor de las exportaciones de prendas de vestir de China fue 120.000 millones de dólares lo que significó un aumento de 4 por ciento entre 2007 y 2008.

Figura 7 Exportaciones (FOB) e importaciones (CIF) del sector prendas de vestir chino miles de millones USD (2000-2008).

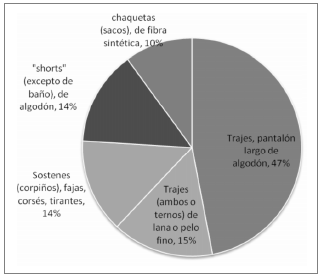

En el Figura 8, se observa que las principales confecciones importadas fueron los trajes, conjuntos, chaquetas (sacos), pantalones largos de algodón con una participación del 47% del total de confecciones importadas, trajes (ambos de lana o ternos) de lana o pelo fino (15%), sostenes, fajas y shorts participaron del 14% cada uno y las chaquetas de fibra sintética (10%).

Fuente: Datos de Proexport. Elaborado por la autora.

Figura 8 Principales productos importados del sector confección de China 2008.

Las principales exportaciones del sector confecciones en 2008 fueron suéteres (jerseis), “pullovers”, “cardigans” y chalecos con una participación del 30% dentro de las exportaciones totales de confecciones, seguido de ropa interior y para dormir (24%), trajes-sastre, para mujeres (22%), y abrigos, faldas y camisas, tal como se observa en el Figura 9.

Fuente: Datos de Proexport. Elaborado por la autora.

Figura 9 Principales productos exportados del sector confección de China 2008.

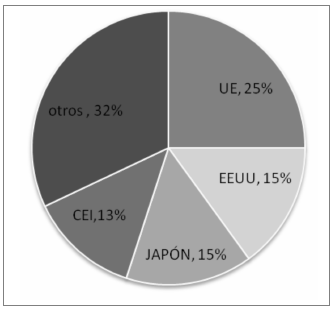

La Figura 10 muestra los principales destinos de exportación de prendas de vestir chinas, dentro de los que se destacan la Unión Europea (15%), Estados Unidos (15%), Japón (15%), Comunidad de Estados Independientes (13%) y otros, (32%).

Fuente: Datos de Proexport. Elaborado por la autora.

Figura 10 Exportaciones de prendas de vestir de China, por destino, 2008.

De manera análoga, el índice permite inferir que para la economía colombiana es más conveniente seguir exportando prendas de vestir ya que, por su ventaja, para el mundo será más conveniente importar dichos productos colombianos.

Resultados: índices de competitividad

Índice de ventaja comparativa revelada (IVCR)

Se calculó el IVCR para la industria de prendas de vestir tanto para Colombia como China. Igualmente se calculó las ventajas entre los dos países mediante la comparación de los flujos comerciales.

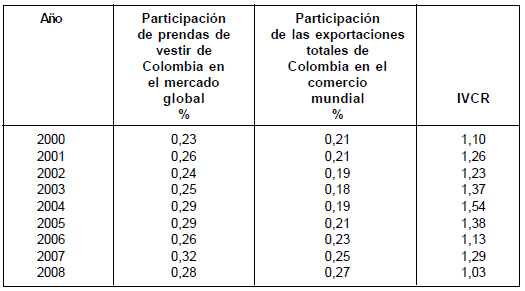

De acuerdo con los resultados obtenidos a través del IVCR (Tabla 3) y dado que para el periodo estudiado el índice fue siempre superior a 1, Colombia presenta una ventaja comparativa a nivel mundial en el sector confecciones, lo que indica que Colombia está exportando más confecciones, en términos relativos, al mundo de lo que el país lo hace con el resto de los productos.

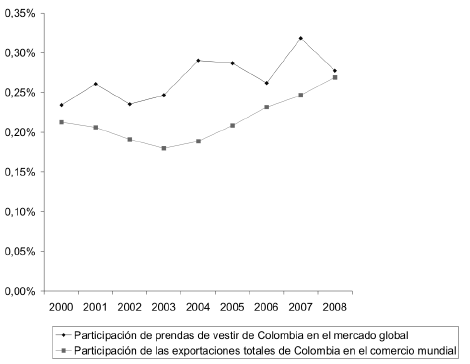

A pesar de que las exportaciones totales se triplicaron entre 2000 y 2008 pasando de 13.158 a 37.626 millones de dólares la participación en el mercado mundial no ha aumentado de manera significativa, lo que demuestra que el país aún no ha logrado insertarse en la economía mundial de forma correcta. (Figura 11).

Fuente: OMC y DANE 2008. Cálculo de la autora.

Figura 11 Exportaciones de prendas de vestir de China, por destino, 2008.

Si se observa la Figura 12 se puede notar que el mismo comportamiento lo tiene el sector de confecciones que ha logrado duplicar sus exportaciones, pero su participación en el mundo no ha tenido una evolución satisfactoria. Esta situación se debe especialmente a las menores exportaciones de prendas de vestir colombianas a los Estados Unidos y que han sido sustituidas por las confecciones chinas. Para 2003, el 64% de las exportaciones colombianas de confecciones tenían como destino Estados Unidos, para 2008 sólo el 20,5% mientras que las importaciones estadounidenses de prendas de vestir con origen chino aumentaron en 50% entre 2004 y 2005 con la firma del Acuerdo Multifibras, pasando de 14 mil millones de dólares a 21 mil millones, lo que explica también el comportamiento de las ventajas comparativas de Colombia (véase Tabla 4) que, aunque irregular presenta un patrón decreciente.

Fuente: OMC y DANE 2008. Cálculo de la autora.

Figura 12 Exportaciones de prendas de vestir de China, por destino, 2008.

Tabla 4 Índice de ventaja comparativa revelada del sector confecciones de Colombia con el resto del mundo

Fuente: OMC y DANE 2008. Cálculo de la autora.

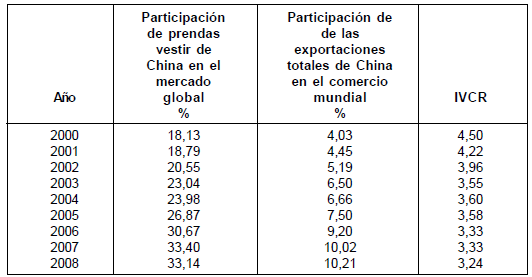

La Tabla 5 arroja resultados positivos para la economía china pues del IVCR de las confecciones con respecto al mundo son muy superiores a 1, infiriendo que el país asiático presenta ventajas comparativas con respecto al mundo en este sector.

Tabla 5 Índice de ventaja comparativa revelada del sector confecciones de China con el resto del mundo

Fuente: OMC y DANE 2008. Cálculo de la autora.

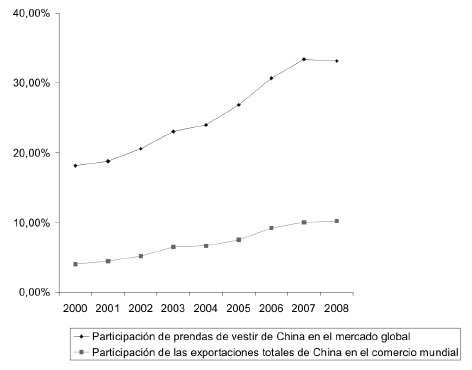

La participación de las confecciones chinas en el mercado mundial se ha triplicado; sus exportaciones pasaron de 36 mil millones de dólares a 120 mil millones de dólares entre 2000 y 2008. Para el año 2000, las prendas de vestir chinas abastecían el 18% del mercado mundial mientras que para el 2008, China aportó el 33% de las confecciones que se demandaron en el mundo.

En gran medida, el Acuerdo Multifibras en el que se pactó que a partir del 1 de enero de 2005 ya no deben existir barreras arancelarias para el ingreso de los productos chinos a Estados Unidos y a la Unión Europea ha sido uno de los factores que ha permitido que China participe en el 30% del mercado global con sus confecciones.

Balanza comercial relativa (BCR)

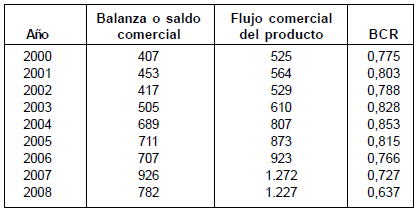

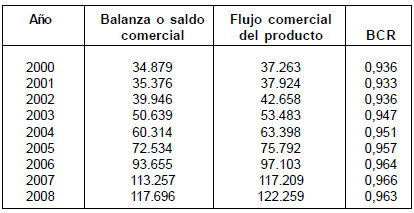

Se calculó la Balanza Comercial Relativa para China y Colombia entre el 2000 y 2008. De la Tabla 6, se deduce que Colombia posee ventajas competitivas fuertes en la industria de la confección.

Tabla 6 Balanza comercial relativa del sector confecciones colombiano con respecto al resto del mundo

Fuente: OMC y DANE 2008. Cálculo de la autora.

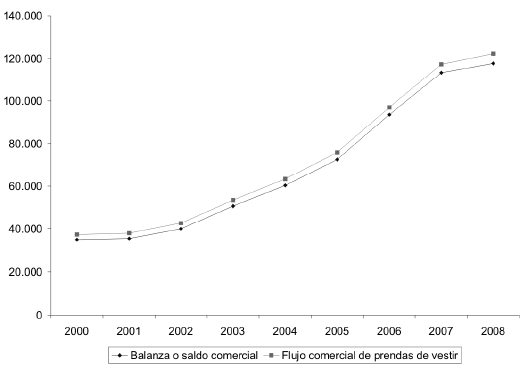

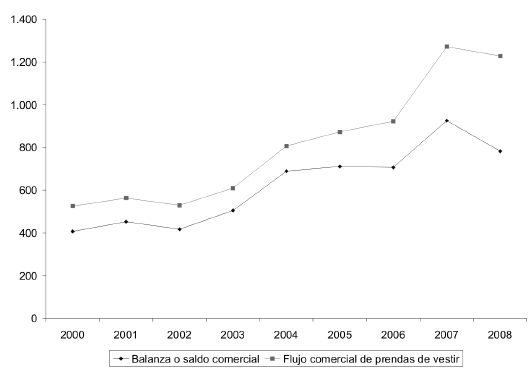

Como se observa en el Figura 13, la balanza y el flujo comercial presenta un comportamiento similar hasta el 2004. A partir de 2005, se empieza a crear una brecha entre la balanza y el flujo comercial de prendas de vestir que se va acentuando con el paso del tiempo debido al bajo crecimiento de las exportaciones que incluso llega a ser negativo entre 2007 y 2008 y un crecimiento de las importaciones de prendas de vestir superior al 30% desde el año 2005.

Fuente: OMC y DANE 2008. Cálculo de la autora.

Figura 13 Balanza comercial prendas de vestir vs. Flujo comercial prendas de vestir (Colombia).

De acuerdo con los resultados expuestos en la Tabla 7, China es un exportador neto de prendas de vestir y con ventajas competitivas muy fuertes ya que el BCR es muy cercano a 1.

Tabla 7 Balanza comercial relativa del sector confecciones de China con respecto al resto del mundo

Fuente: OMC y DANE 2008. Cálculo de la autora.

El Figura 14 muestra claramente como el aumento del comercio de confecciones se debe en mayor medida al comportamiento de las exportaciones. Esto demuestra que las prendas de vestir siguen siendo un producto fuerte para la economía china.

Conclusiones

Los modelos de producción de China se caracterizan por el trabajo en serie y en menor medida de ropa de alta calidad para marcas extranjeras, mientras que, para Colombia, la producción es en masa, en mayor medida de colecciones completas y marca propia para el mercado interno y externo. En cuanto a prendas, China es el país más dominante en exportaciones de ropa. Las categorías más importantes de este país son los suéteres de lana y los vestidos. Mientras que Colombia es el país dominante en prendas para mujeres y niñas incluyendo ropa interior. Los centros industriales en China se encuentran en la costa lo que genera ventajas pues cuentan con buena infraestructura, comunicaciones, transporte, fácil acceso a instituciones financieras, compañías comerciales y agentes exportadores. En Colombia, Antioquia es el departamento donde se ubican la mayoría de las empresas productoras de prendas de vestir: 90,4% son microempresas.

En cuanto al impuesto, en China, se efectúa el cobro del Impuesto de Sociedades del 33% dando un tratamiento especial a las empresas orientadas a la exportación, además del IVA del 17% y un impuesto predial de 1,2%; mientras que, en Colombia, se efectúa el cobro del Impuesto de Sociedades del 33%. Además de una tarifa promedio de IVA del 16% y un impuesto predial que oscila entre 0,1% y 1,6%. Aunque las tasas impositivas son muy similares en ambos países, la evasión de impuestos en China es mayor lo que le genera mayor competitividad en sus productos.

China es competitiva debido a su infraestructura de producción flexible y personal no especializado. Sus prendas se dirigen a mercados en masa a precios bajo o moderados. Aunque desde la década de los ochenta han dirigido su producción a mercados internacionales han empezado a tener en cuenta gustos y necesidades de los consumidores. En Colombia, el valor agregado se encuentra en la colección completa, para lo cual es necesario desarrollar y mantener personal capaz de identificar tendencias de mercado. Para lograr esto, debe desarrollar elementos diferenciadores como la innovación, inversión y personal capacitado.

El comportamiento de las exportaciones chinas de prendas de vestir demuestra que este país es el principal exportador de ropa en el mundo pasando de vender 36 mil millones de dólares en 2000 a 120 mil millones en 2008. La entrada en vigor de todos los tratados de libre comercio ha logrado que Colombia duplique sus exportaciones pasando de exportar US$466 millones en 2000 a US$1005 millones en 2008.

Finalmente, para todo el periodo estudiado tanto el IVCR como el BCR arrojaron que China posee ventaja comparativa a nivel mundial en el sector confecciones. Sin embargo, en cuestión de ventajas competitivas, Colombia posee la ventaja en el desarrollo de productos diferenciados. Además, la competencia de salarios bajos de China es imposible de superar.