Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Apuntes del Cenes

Print version ISSN 0120-3053

Apuntes del Cenes vol.33 no.58 Tunja July/Dec. 2014

Artículo de investigación

Análisis del desempeño financiero por regiones de Colombia 2009-2012: un enfoque de evaluación de competitividad territorial*

Analysis of financial performance by regions of Colombia: 2009-2012: an approach of territorial competitiveness evaluation

Carlos Eduardo Castaño Ríos**

José Enrique Arias Pérez***

* Este artículo de investigación es un producto derivado del proyecto "Evaluación del impacto de las actividades de innovación sobre el desempeño financiero en empresas antioqueñas líderes en l+D+i", financiado por el Comité para el Desarrollo de la Investigación (CODI) de la Universidad de Antioquia, Medellín, Colombia, 2013-2014.

** Contador público y magíster en Administración de la Universidad de Antioquia. Medellín, Colombia. Profesor de tiempo completo del Departamento de Ciencias Contables de la Universidad de Antioquia. Medellín, Colombia. Correo electrónico: eduardo.castano@udea.edu.co.

*** Magíster en Gestión de Ciencia, Tecnología, Universidad de Antioquia. Medellín, Colombia. Administrador de empresas de la Fundación Universitaria Luis Amigó. Profesor del Departamento de Ciencias Administrativas, Universidad de Antioquia. Medellín, Colombia. Correo electrónico: joenriquearias@posgradoseconomicas.com.

Fecha de recepción: 2 de mayo de 2014 Concepto de evaluación: 28 de mayo de 2014 Fecha de aprobación: 15 de septiembre de 2014

Resumen

El objetivo de este artículo es presentar la evaluación del desempeño financiero empresarial por regiones en Colombia para el período 2009-2012, a partir del análisis financiero integral, con un enfoque desde la competitividad territorial. Se utilizó la información financiera reportada ante la Superintendencia de Sociedades, la cual se clasificó en las cinco grandes regiones del país. Se encontró que la región amazónica tiene dificultades para obtener financiamiento a largo plazo; en la zona andina el EBITDA es más alto y hay mayor capacidad de generación de efectivo, y por último, el Caribe presenta el mayor ciclo operacional y la más baja rentabilidad, lo que afecta su competitividad.

Palabras clave: análisis estructural de estados financieros, análisis de estados financieros, competitividad regional, flujos de efectivo.

JEL: M41, M20, L50, E40.

Abstract

The aim of this paper is to present the financial performance evaluation of business by region in Colombia for the period 2009-2012, from the comprehensive financial analysis, with a focus from territorial competitiveness. Financial information reported to the Superintendencia de Sociedades was used, which was classified into five major regions of the country. It was found that the Amazon region has difficulty obtaining long-term financing; the highest EBITDA and increased cash generation capability found in the Andean region, and finally, the Caribbean has the highest operational cycle and lower profitability, affecting its competitiveness.

Keywords: structural analysis of financial statements, financial statement analysis, regional competitiveness, cash flow.

INTRODUCCIÓN

Las evaluaciones financieras tradicionalmente se realizan en función de los resultados individuales de las empresas, lo cual sirve de insumo para la toma de decisiones y la formulación de estrategias a fin de mejorar la rentabilidad, los ingresos o reducir los costos en un determinado periodo de tiempo.

Ahora bien, esta misma lógica se está extrapolando a la evaluación del desempeño económico de conjuntos de empresas asentadas en diversos territorios o pertenecientes a un determinado sector económico, con el propósito de establecer la favorabilidad de las condiciones financieras para el desarrollo de los negocios; lo cual, en otras palabras, genera un nivel de competitividad de una región o de un sector (Lombana & Rozas, 2009; IMD, 2011; Candau et al. 2014; Wang & Wang, 2014; Charles & Zegarra, 2014), por su incidencia directa sobre la atracción de la inversión y la creación de valor (Porter, 1990).

Para el caso colombiano, ya se evidencia una serie estudios por sectores económicos como servicios, minería, construcción, comercio, industria y agricultura (Correa, Castaño & Mesa, 2010; 2011; Castaño & Arias, 2014) y por regiones (Castaño, Vanegas & Ospina, 2010; Castaño & Arias, 2013), que se aproxima al análisis del desempeño económico regional desde la perspectiva de la evaluación financiera; lo cual requiere ampliación y divulgación en pro de brindar nuevas herramientas que promuevan la efectividad y la pertinencia de muchas políticas y estrategias provenientes de entes gubernamentales, gremiales y del sector privado, que en ocasiones no corresponden a la realidad financiera del aparato productivo de un determinado territorio y, a la larga, tienen poco impacto sobre la competitividad regional (Altenburg, Wolfgang & Jórg, 1998).

De ahí la importancia de este artículo, en el cual se evaluó el desempeño financiero empresarial 2009-2012 de las cinco regiones de Colombia, usando el análisis financiero integral, a partir del estudio de la información financiera reportada en las bases de datos de la Superintendencia de Sociedades en el período 2009-2012. El análisis se inició desde las estructuras básicas de los reportes contables y llegó hasta los indicadores financieros tradicionales de liquidez, rentabilidad y endeudamiento.

El desarrollo del artículo, en líneas generales, será el siguiente: en la primera sección se hace una aproximación al concepto de evaluación del desempeño financiero empresarial, principalmente en lo que se refiere al análisis financiero integral, después la relación del análisis financiero con la competitividad regional. Posteriormente se presenta la metodología, se aplican las técnicas de análisis propuesto a la información agregada regional y se muestran los resultados obtenidos. Por último, se realizan algunas consideraciones finales que recogen el análisis de los aspectos más relevantes encontrados en esta investigación, y se sugieren futuras discusiones en este ámbito.

EVALUACIÓN DEL DESEMPEÑO FINANCIERO EMPRESARIAL MEDIANTE EL ANÁLISIS FINANCIERO INTEGRAL

El análisis financiero hace parte del proceso clave posterior a la emisión de estados contables. A partir de la información del sistema de información contable, se construyen estructuras y se enfatiza sobre la conservación de unos resultados habituales. De este modo, Correa, Castaño y Ramírez (2010) expresan que el análisis financiero es "un proceso que interpreta y estudia la situación económico-financiera de un ente económico, no sólo desde el punto de vista de los estados financieros sino de manera completa, contextualizada y estructural" (p. 188).

Igualmente, el profesor Cañibano (1996) define el análisis financiero como un "estudio comparativo de la información contenida en los diferentes estados contables, con el fin de extraer conclusiones sobre la situación económico-financiera de la entidad a la que pertenecen, haciendo uso de aquellos instrumentos técnicos que facilitan las antedichas comparaciones".

Por su parte, Aguiar et al. (1998) consideran que el análisis de estados financieros, es:

Actividad que consiste en efectuar operaciones matemáticas para calcular variaciones en los saldos de las partidas a través de (sic) los años, determinar razones o índices financieros, así como porcentajes integrales de tendencias, con el fin de interpretar lo más correctamente posible la información financiera de la entidad (p. 16).

Con el propósito de dilucidar el desempeño financiero empresarial por regiones durante un periodo determinado, han surgido distintos métodos en los últimos años, a saber: el análisis estructural de estados financieros (Bernstein, 1993; Ortiz, 2004; García, 1999; Correa, 2005, Sinisterra, Polanco & Henao, 2005), el análisis através de indicadores financieros (Bernstein, 1993; Ortiz, 2004; García, 1999; Correa, 2005, Sinisterra, Polanco & Henao, 2005), el análisis de las masas financieras (Hermosilla, 2002), la distinción entre lo operativo y lo financiero (Tascón & Amor, 2007), el análisis de los flujos de fondos (Moscoso, Correa & Jaramillo, 2006), el análisis de la capacidad para generar dividendos (Bernstein, 1993), el análisis financiero integral (Correa, Castaño & Ramírez, 2010; Correa, Castaño & Mesa, 2010), además de otras modalidades de análisis individual de elementos de la información financiera como los inventarios, la cartera y los costos de oportunidad financieros (modelo CAPM) para cada tipo de organización.

Sin embargo, de todos ellos, el método más recomendado es el análisis financiero integral, porque inicialmente no requiere información detallada de las empresas y puede hacerse con facilidad a partir de los datos globales de los estados financieros.

Tal como se mencionó anteriormente, este artículo se ocupa únicamente de la evaluación del desempeño financiero de los sectores económicos mediante el análisis financiero integral de los estados financieros, a través de la revisión de los estados financieros y su estructura, así como de los indicadores financieros tradicionales de liquidez, endeudamiento y rentabilidad; los cuales permiten conocer la denominada salud financiera de los entes económicos (Correa, 2005; García; 1999; Ortiz, 2004; Block, Hirt & Danielsen, 2010; Brooks, 2012; Brigham & Ehrhardt, 2013; Chen et al., 2014), que en este caso se lleva como concepto para el análisis del desempeño empresarial, pero visto como región.

La estructura de inversión permite establecer en qué medida el activo total se concentra en la operación, es decir en el corto plazo; o en la capacidad de producción y los activos fijos que corresponden al medio y largo plazo (Vivas, 2005; García, 1999; Ortiz, 2004; Correa, Castaño & Mesa, 2010); lo cual, entre otras cosas, permite establecer si las compañías están concentradas en su actividad económica o se están transformando en una sociedad de inversiones, y la existencia de políticas de inversión como la renovación programada de los activos.

En cambio, la estructura de financiamiento revela cómo se están financiando las inversiones desde la perspectiva de la temporalidad, es decir, mediante obligaciones de corto o largo plazo; o desde el enfoque de los agentes, lo cual alude al porcentaje de participación de los acreedores, reflejado en los pasivos y propietarios, en el patrimonio (Vera, 2001; García, 1999, Correa, Castaño & Mesa, 2010).

De otra parte, el estado de resultados revela información financiera importante, en términos de los beneficios obtenidos por el desarrollo de la actividad económica, después de cubrir las erogaciones que permiten generar los ingresos (Vivas, 2005; Carvalho, 2010; Correa, 2005); lo cual se puede determinar a través de distintos márgenes de resultados, entre ellos, sobresalen el bruto, el operacional, el neto y el EBITDA (Correa, 2005; García, 1999; Ortiz, 2004).

Sumado a ello, la presión tributaria permite establecer si el pago de impuesto de renta representa un mayor o menor valor frente a los ingresos generados (Rhenals, 2003), y, de esta forma, determinar la favorabilidad de las condiciones que ofrecen los territorios para llevar a cabo actividades económicas.

Mientras que el estado de flujos de efectivo permite examinar la capacidad de generación de efectivo y de equivalentes al efectivo, de atender las obligaciones, pagar dividendos y determinar sus necesidades de financiamiento externo (Manus, 1995; Correa, 2005; Carvalho 2010; Correa, Castaño & Mesa, 2010), y de este modo, detectar eventuales riesgos que amenacen la permanencia de las empresas en el tiempo.

En cuanto a los indicadores que dan cuenta de la liquidez, rentabilidad y endeudamiento, se presenta en la Tabla 1, un resumen de sus formas de análisis y a quienes van principalmente dirigidos los resultados que se obtienen.

Los enfoques observados para cada variable analizada desde el punto de vista del análisis financiero, precisan una lectura detallada y especial, pues es ante los enfoques temporales que las decisiones toman valor. También es claro que los usuarios de la información contable van a solicitar diversos tipos de información que superan las expectativas del contenido habitual de los estados financieros.

EVALUACIÓN DEL DESEMPEÑO FINANCIERO EMPRESARIAL Y LA COMPETITIVIDAD REGIONAL

La competitividad es un tema de gran relevancia en los últimos años para las empresas, debido principalmente a la gran competencia que generan los mercados globalizados y la dinámica vertiginosa de la economía, donde diariamente cambian los gustos de los consumidores en beneficio de los empresarios más innovadores y en detrimento de aquellos que no tienen estrategias de supervivencia (Candau et al., 2014; Wang & Wang, 2014; Charles & Zegarra, 2014. Del mismo modo, Castaño y Arias (2013, p. 87) plantean que:

La competitividad suele entenderse como la creación de bienes y servicios con valor agregado usando métodos eficientes, lo cual permite mantener altos salarios y atractivos retornos de capital para apoyar una inversión sostenida; y expresarse en factores de diversa índole, a saber, las instituciones, la infraestructura, el ambiente macroeconómico, la salud y la educación, la eficiencia en el mercado de trabajo, la sofisticación en el mercado financiero, la disponibilidad de tecnologías, el tamaño del mercado, la sofisticación de los negocios y la innovación (WEF, 2011), o en términos del desempeño económico, la eficiencia gubernamental, la eficiencia de los negocios, y la infraestructura (IMD, 2011).

En términos de competitividad es necesario dividir su forma de análisis en cuatro grandes dimensiones: meta, macro, meso y micro (Altenburg et al., 1998), lo cual corresponde a distintas unidades de análisis, a saber, los países, las regiones, las ciudades, los sectores económicos o las empresas.

Por ello, la competitividad en un sentido amplio, alude tanto a una habilidad de las empresas para producir productos y servicios de calidad superior, a un costo inferior frente a sus competidores nacionales e internacionales (Porter, 1990), como a la favorabilidad que ofrecen los territorios para el desarrollo de los negocios (Lombana & Rozas, 2009), cuya evaluación e impacto se pueden observar desde un enfoque financiero.

Entre tanto, también es necesario distinguir que en términos financieros la com-petitividad se entiende como "lograr una rentabilidad igual o superior a los rivales en el mercado. Si la rentabilidad de una empresa, en una economía abierta, es inferior a la de sus rivales, aunque tenga con qué pagar a sus trabajadores, proveedores y accionistas, tarde o temprano será debilitada hasta llegar a cero y tornarse negativa" (Vallejo, 2003, p. 5).

De este modo, los resultados del análisis financiero integral aplicado al conjunto de empresas ubicadas en las distintas regiones del país, constituye un enfoque de evaluación de la competitividad de estos territorios, porque permite identificar las tendencias de negocio según las características de tipo financiero que se desarrollan en las regiones en términos de estructuras de inversión, financiamiento, presión tributaria, liquidez y rentabilidad, entre otras, lo cual establece principalmente la atracción de la inversión y la capacidad de creación de valor (Porter, 1990; Lombana & Rozas, 2009; CPC, 2013; BM, 2013; Charles & Zegarra, 2014).

LAS REGIONES COLOMBIANAS Y SUS ACTIVIDADES ECONÓMICAS

En consideración de autores como Nieto y Ángel (2007), Moreno y Posada (2007) y Galvis y Meisel (2012), el país se encuentra subdividido en cinco grandes regiones diferenciables por sus culturas, condiciones climáticas y demográficas, así como las actividades económicas. Estas regiones son: amazónica, andina, caribe, del Pacífico y de la Orinoquía. Esta configuración afecta el desempeño financiero empresarial en la medida que se observan ventajas o desventajas en el logro de los distintos objetos sociales de las compañías que se ubican en uno u otro lugar.

Para efectos de este trabajo, los departamentos que componen cada gran región y sus principales actividades económicas se presentan a continuación (Castaño, Vanegas & Ospina, 2010):

Amazónica: está compuesta por los departamentos Putumayo, Caquetá, Vaupés, Guainía y Amazonas. Sus principales actividades económicas se refieren a la ganadería, pesca, minería y extracción forestal.

Andina: están ubicados en esta región los departamentos Huila, Tolima, Cundinamarca, Boyacá, Caldas, Quindío, Risaralda, Antioquia, Santander y Norte de Santander. La actividad económica está centrada básicamente en actividades de tipo comercial, financiero, de servicios y agricultura, y además esta zona se ubica como el principal motor de desarrollo industrial del país.

Caribe: se encuentran allí departamentos como la Guajira, Magdalena, Cesar, Atlántico, Bolívar, Sucre, Córdoba y San Andrés y Providencia. Sus actividades económicas son muy diversas y van desde la explotación ganadera hasta las actividades industriales y de servicios financieros; no obstante, la región posee gran fortaleza y es el centro de actividades de turismo del país.

Orinoquía: la componen los departamentos Meta, Arauca, Casanare, Guaviare y Vichada. La economía de la región se fundamenta en actividades como la ganadería y la extracción de petróleo.

Pacífica: Chocó, Valle del Cauca, Cauca y Nariño, son los departamentos que hacen parte de esta región del suroccidente colombiano. Allí se pueden encontrar principalmente actividades económicas como minería, explotación forestal, pesca, agricultura, y algunos servicios como los financieros, transporte y actividades generales de comercio.

METODOLOGÍA

La investigación fue de carácter documental, orientada a la localización, registro, recuperación, procesamiento, análisis, interpretación y discusión de información proveniente de fuentes secundarias (Galeano, 2004), propiamente, la reportada por las empresas a la Superintendencia de Sociedades de Colombia (Tabla 2).

El tejido empresarial colombiano se encuentra esparcido a lo largo y ancho del territorio nacional, si bien, es notoria su concentración en algunas regiones del país, como lo deja en evidencia la participación cercana al 80 % de la región andina en lo relacionado con las empresas que reportaron información para la base de datos de la Superintendencia de Sociedades. Por ello, es la región con mayor influencia sobre la economía del país.

La región del Pacífico es la segunda con mayor concentración empresarial, con un 10 % aproximadamente del total de empresas que reportaron información a la Supersociedades. Le sigue la región caribe con una participación alrededor del 8%. Por su parte, las regiones de la Orinoquía y la Amazonía son las que presentan menor cantidad de empresas, pues comprenden cerca del 1 % y 0,09 % respectivamente.

La información suministrada por la Supersociedades, reveló en cifras globales el estado de los diversos rubros de los activos, pasivos, patrimonio, ingresos, costos y gastos de las empresas en cuestión; que luego, se utilizó para clasificar a las empresas por las cinco regiones del país, amazónica, andina, caribe, de la Orinoquía y del Pacífico; y construir en función de las mismas, los indicadores relacionados con el análisis financiero integral.

A partir de dicha información, se elaboraron tablas de frecuencia y gráficos, que permitieron realizar un análisis de resultados por regiones, los cuales fueron discutidos en el interior del equipo investigador, y sirvieron como fundamento para la construcción del presente artículo.

RESULTADOS

Posición financiera

El balance general constituye uno de los informes contables más importantes que reportan las empresas a la Superintendencia de Sociedades, y se compone de la estructura de inversión que corresponde al activo total y la estructura de financiación que se conforma con el pasivo y el patrimonio.

Estructura de inversión

La estructura de inversión presenta variaciones significativas en regiones como la amazónica y caribe, pasando de una concentración en la operación (corto plazo) a una inversión en capacidad de producción y activos fijos (largo plazo), mientras que en las demás regiones permanece muy estable. En la Tabla 3 se puede observar la composición de la inversión en las diferentes regiones del país.

En la Tabla 3, se muestra como las empresas ubicadas en las regiones andina, caribe y del Pacífico, concentran la mayoría de sus recursos en el largo plazo, con una participación del total de activos no corrientes cercana al 70 %; lo que indica que presentan una estructura más sólida, con significativas inversiones en activos como la propiedad, la planta y el equipo. Por su parte, en las regiones de la Amazonía y la Orinoquía se establece del orden del 40 %, con lo cual la estructura se orienta más hacia el corto plazo; lo que significa que las empresas de estas regiones requieren de mayor solvencia para llevar a cabo sus operaciones, que estarían más orientadas hacia la prestación de servicios y el comercio, que hacia la industria, puesto que esta última actividad requiere de montajes operativos de largo plazo como maquinarias, intangibles, edificios, entre otros.

Estructura financiera

En términos del análisis estructural de estados financieros, es importante conocer como se están financiando las inversiones de las empresas que hacen parte del tejido empresarial de las distintas regiones. Esto permite entender características financieras de las regiones que limitan o no su crecimiento. Dicho análisis se puede realizar desde dos perspectivas, la primera denominada enfoque de temporalidad y la segunda, enfoque de los agentes (ver tablas 4 y 5).

La Tabla 4 presenta la estructura de financiación de las diferentes regiones del país, desde el enfoque de temporalidad. Bajo este tipo de análisis, se debe entender la composición de la financiación que respalda los activos en el corto y largo plazo (estructura corriente y de capital, respectivamente). Desde este punto de vista, se encuentra que en la región amazónica, la tendencia es hacia la financiación de corto plazo, y está con una estructura corriente entre el 40 % y el 44 % aproximadamente, con lo cual, tienen que hacerse mayores esfuerzos para cubrir la deuda en periodos de tiempo no mayores a un año, lo que significa la baja posibilidad de apalancamiento de largo plazo, que podría ser más favorable. En cuanto a las regiones andina, caribe y del Pacífico, se evidencia que es mayor la financiación en el largo plazo a través de pasivos de largo plazo y del patrimonio, con una estructura de capital entre 70 y 79 % durante los años analizados. Por su parte, la región de la Orinoquía presenta un mejoramiento de su estructura financiera desde este enfoque, pues ha logrado pasar de una estructura corriente que representaba el 43,98 % de su total de financiación en 2009, a un 35,72 % para el 2012.

Desde el enfoque de los agentes de interés o la propiedad de la empresa (Tabla 5), las regiones andina y del Pacífico han logrado mantener resultados bastante similares, en los que la financiación con patrimonio supera el 50 % (financiación interna) del total de la financiación de la empresa. Por su parte, las otras regiones no han logrado sostenerse con una financiación externa (pasivo) que sea superior al 50 % del total de su financiación, lo que implica la posibilidad de un menor apalancamiento financiero y un máximo apoyo a partir de los recursos propios. No obstante, también implica un mayor control y propiedad de los activos que se poseen como estructura de inversión.

Bajo la perspectiva de financiación y análisis a partir de los agentes que intervienen, es notable como las empresas que se ubican en la región andina y del Pacífico han logrado un aparente comportamiento de tipo estructural que denota un interés por el dominio y control total de los propietarios de los negocios, sin perjuicio de las posibilidades para apalancarse a través de la deuda.

Estado de resultados

El estado de resultados revela información financiera importante, en relación con los beneficios obtenidos por el desarrollo de la actividad económica después de cubrir las erogaciones que permiten generar los ingresos. Dicha situación, en términos generales, se puede analizar a través de los márgenes de resultados, bruto, operacional, neto y EBITDA, los cuales se pueden observar en la Tabla 6.

Los márgenes de utilidad son porcentajes obtenidos del cálculo de la utilidad en sus distintos niveles (bruto, operacional y neto) con relación a las ventas, que ayudan a explicar la rentabilidad de la empresa. Pero no son medidas de rentabilidad, ya que no evidencian el rendimiento de unos recursos dispuestos para generar dicha utilidad. Tal como se observa en la Tabla 6, el margen EBITDA presenta los niveles más altos en la región andina, con un resultado entre 12 % y 14 % aproximadamente, lo que hace que esta zona sea la más atractiva del país, bajo una medida que da indicios sobre la generación de efectivo asociada con la operación. La segunda región más llamativa en términos de este indicador es la del Pacífico, con un margen EBITDA cercano al 11 % en el período 2012 y que ha permanecido por encima del 9 % durante todos los años de evaluación. En promedio, la región con los resultados más bajos desde el punto de vista del margen EBITDA es la amazónica, lo que tiene un impacto negativo sobre la capacidad para generar flujos de caja en los negocios ubicados en esta zona del país.

En cuanto al margen bruto, este representa la utilidad percibida de las ventas después de deducir los costos. La región andina es la que presenta un mejor comportamiento en su margen bruto, al representar aproximadamente el 28 % de los ingresos para el año 2012, lo que implica menores costos de ventas frente a otras regiones. Esta situación hace ver la operación de esta región con mayor eficiencia que las demás, aunque la región de la Orinoquía, que no tenía resultados tan positivos durante los años 2009 a 2011, logró una recuperación interesante para el 2012 y está muy cerca de los resultados obtenidos por la región andina. Después de estas dos regiones, se ubican la del Pacífico y la caribe con resultados próximos al 26 % y 25 % respectivamente, lo que permite entender que los costos de sus actividades son más bajos que los generados en la región amazónica. Esta última región mencionada es la que presentó el menor margen bruto, con un resultado para el año 2012 cercano al 15 %.

El margen operacional es la porción de utilidad percibida de las ventas después de deducir costos y gastos operacionales. Al igual que en el margen bruto, se observa que los márgenes operacionales en la región andina para el año 2009 están cercanos al 8 %; en cambio, para el año 2011 logró casi un 10 %. Lo anterior indica que la estructura de costos y gastos frente a los ingresos generados en esta región es más eficiente que para las demás, en el período 2009-2011; sin embargo, para el período 2012, la región del Pacífico logra posicionarse en primer lugar de desempeño con un margen operacional de 8,18 % y en segundo lugar queda la región de la Orinoquía con un 7,94 % de rendimiento. Por otro lado, la región amazónica, en promedio, presenta el menor margen de operación, con resultados entre el 3 % y el 5 %, por la presencia de unos altos costos y gastos en comparación con los ingresos que puede generar.

El margen neto, por su parte, es un indicador que incorpora no solo el efecto de los costos y gastos sobre los ingresos, sino también de las operaciones denominadas "no operacionales" y del gasto generado por el pago del impuesto de renta. Se observa que después de estos efectos, el mejor resultado se presenta en la región andina para los años 2009-2011. No obstante, ya para el año 2012, el primer lugar lo toma la región de la Orinoquía, impulsada por una mayor eficiencia en el uso de sus recursos y una menor presión tributaria frente a las demás regiones del país, como se presentará más adelante. Por otro lado, las regiones que presentan unos menores márgenes netos son las amazónica y caribe, con resultados entre 1,7 % y 3,5 % en el periodo evaluado.

Presión tributaria

La presión tributaria permite establecer en qué regiones, el pago de impuesto de renta representa un mayor valor o menor valor frente a los ingresos generados. Este indicador presenta un comportamiento más o menos estructural para los periodos analizados en cada una de las regiones, excepto para la región del Pacífico donde se denota un crecimiento importante de este resultado, tal como se presenta en la Tabla 7.

Entre tanto, en la Tabla 7 se encuentra que las regiones del Caribe y de la Orinoquía son las que tienen una menor presión tributaria, lo cual denota el efecto de algunos beneficios que podrían estar asociados a las actividades económicas que se llevan a cabo en estas regiones. Por otro lado, la región que destina más ingresos para el pago del impuesto es la andina, la más representativa de la muestra, pues destina más del 2 % para dicho pago en todo el período analizado, que es mayor con relación al promedio de las regiones, a lo cual se suma la región del Pacífico con un resultado de 2,23 % para el año 2012, lo que implica un crecimiento de más de medio punto porcentual en un período de solo cuatro años.

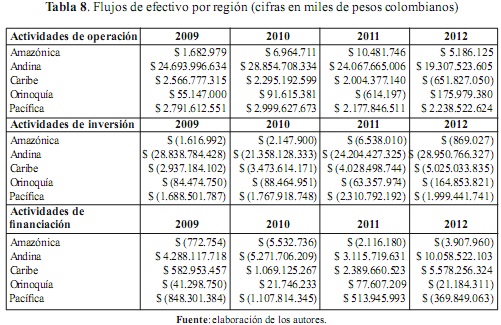

Flujos de efectivo

El estado de flujos de efectivo permite examinar la capacidad de generación de flujos de fondos de las empresas y, con base en esto, evaluar posibles riesgos de continuidad de las organizaciones. Desde el punto de vista regional, tal como se observa en la Tabla 8, solo la región de la Orinoquía para el año 2011 y la del Caribe para el año 2012, obtuvieron resultados negativos en sus flujos de efectivo generados por las actividades de su operación, lo cual se considera bastante peligroso, pues afecta directamente la capacidad de llevar a cabo adecuadamente su objeto social. En las demás regiones no se evidencian riesgos de continuidad, debido a que los flujos de efectivo que generan las empresas en su operación son positivos.

Desde el punto de vista del efectivo de las actividades de la operación, se evidencia que la región andina posee la mayor capacidad de generación de flujos de efectivo, seguida por la del Pacífico, aunque en menor proporción. Las regiones de la Orinoquía y la Amazonía son las que presentan menores flujos de efectivo producto de su operación, lo que indica poca capacidad para atraer ingresos efectivos como resultado del desarrollo de su actividad principal; asimismo, la región caribe presentó un año 2012 bastante negativo en este aspecto, lo que implica la necesidad de revisar las estrategias futuras para que la operación de las empresas que allí se ubican sea viable.

Por otro lado, en cuanto al efectivo de las actividades de inversión, se evidencia como todas las regiones en mayor o menor medida realizan inversiones en infraestructura y activos no corrientes para mejorar su capacidad productiva. Para los fines del efectivo utilizado en estas actividades, se observa que las regiones andina y caribe están realmente lejos de lo invertido en otras regiones. Entre tanto, la región amazónica es la de menor uso de recursos en actividades de inversión, lo que plantea un crecimiento esperado para la región bastante escaso.

En cuanto al efectivo de las actividades de financiación, no se presenta un comportamiento estable en una región con relación a la otra (Tabla 8); en algunas regiones estos flujos fueron negativos (por ejemplo, todos los períodos evaluados para la amazónica) lo que indica que las empresas destinaron flujos de efectivo para pagar la financiación adquirida o a distribuir utilidades; en otras zonas, los flujos fueron positivos (caribe, durante todo el período de evaluación), lo que implica procesos de capitalización y acceso al sistema financiero para el desarrollo de nuevas actividades de inversión.

Se observa que las regiones caribe y andina son las que más han recurrido a las actividades de financiación para obtener efectivo, lo cual constituye deuda que hacia el futuro generará mayores pagos por motivo del alto endeudamiento. Otro elemento estará en los rendimientos esperados por los inversionistas que también dejaron sus recursos en esta región a fin de financiar sus actividades. Por su parte, la región del Pacífico ha usado sus recursos para cubrir deuda financiera o pagar dividendos a sus propietarios, lo cual implica salida de recursos en efectivo por estas actividades.

Análisis de indicadores de gestión financiera

En términos generales, la salud financiera de los negocios se conoce por el buen equilibrio existente entre la liquidez, la rentabilidad y el endeudamiento, este planteamiento se puede extrapolar a las regiones, dado que es preciso tener buenos indicadores en estos tres frentes para impulsar el crecimiento económico y aumentar los niveles de competitividad.

Indicadores de liquidez

Los indicadores de liquidez son uno de los elementos más importantes en las finanzas de una empresa, por cuanto indican la disponibilidad de fondos efectivos en el corto plazo. Por lo tanto, es una de las variables más importantes que debe estudiar cualquier organización, puesto que se relaciona con el corto plazo y los componentes del capital de trabajo de la empresa, como son el efectivo, los inventarios, las cuentas por cobrar, los proveedores y en general todos los componentes del ciclo operacional de una organización.

Este componente no solo se liga al corto plazo, sino también a la gestión organizacional, es decir, que con base en su estudio puede conocerse y evaluarse la administración financiera de los elementos que componen el capital de trabajo, ya que son estos los principales responsables de su resultado, y de su estado favorable depende la continuidad de la empresa en términos cortoplacistas.

Para evaluar la liquidez de las regiones del país, se emplearon modos de análisis estático y dinámico, pues este indicador debe estimarse periódicamente y en el largo plazo, para establecer la eficiencia de las regiones en la explotación de sus activos en pro de generar un beneficio a corto plazo, una rotación de efectivo suficiente para cubrir sus obligaciones de corto plazo y generar excedentes.

Al analizar la liquidez de las regiones desde el punto de vista estático, se utilizan dos indicadores de gestión financiera de reconocido valor técnico, como son la razón corriente y la prueba ácida. Con la razón corriente se puede conocer la capacidad de las empresas para hacer frente a sus deudas de corto plazo, comprometiendo sus activos corrientes. A pesar de los diferentes resultados de las regiones, se puede afirmar que todas poseen una buena liquidez, ya que cuentan con los recursos suficientes para responder por sus obligaciones de corto plazo, desde el punto de vista de la razón corriente, es decir, tomando todos los activos y pasivos corrientes para el análisis, ya que los resultados de las regiones arrojan que se supera el valor de uno, con lo cual se entiende que los activos corrientes superan a los pasivos corrientes (Tabla 9).

En esta misma línea se encuentra el indicador llamado prueba ácida, el cual excluye los inventarios, es decir, que las empresas estén en capacidad de pagar el pasivo corriente sin realizar sus inventarios. Se observa que existen deficiencias de liquidez en casi todas las regiones, siendo las más sólidas para el año 2012 las regiones del Pacífico (1,05) y amazónica (1,13 veces). Además, se debe tener en cuenta que la mayoría de regiones tiene una fuerte influencia de los inventarios, ya que se ve un cambio significativo entre la razón corriente y la prueba ácida.

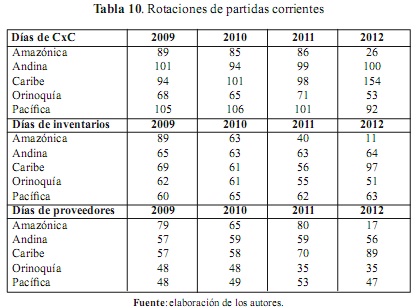

Los indicadores de liquidez dinámicos se dividen en dos grupos: de rotaciones y de ciclos. En los primeros, se pretende analizar los días de cuentas por cobrar, días de inventario y días de proveedores, que dan cuenta de los plazos que tardan dichas cuentas en cambiar para convertirse en transacciones efectivas. Los indicadores de ciclos muestran los tiempos que tarda la empresa para convertir los recursos que ingresan en su sistema productivo en bienes finales y pasan nuevamente a recursos para incrementar la riqueza del negocio.

Los días de cuentas por cobrar permiten conocer el tiempo que tarda en rotar la cartera en términos de días, y estar al tanto, de este modo, de los plazos promedio brindados a los clientes o deudores. En este orden de ideas, la región caribe para el año 2012 es aquella en que la cartera tarda un mayor tiempo en ser recuperada, con 154 días (ver Tabla 10). Posteriormente, se observan regiones como la del Pacífico y la andina, donde los plazos también son bastante altos (entre 92 y 100 días para recuperar la cartera durante el año 2012). Por otro lado, la región amazónica es aquella donde la cartera tarda el menor tiempo en ser convertida en efectivo, con plazos que disminuyeron de 89 días en el año 2009 a tan solo 26 días para el 2012; lo que demuestra amplia efectividad para el recaudo del dinero que le deben los clientes en esta región y una buena disponibilidad para el pago también de quienes adquieren los bienes y servicios.

Los días de inventario muestran la velocidad con la que estos activos se realizan o convierten en efectivo. En este indicador es posible observar la notoria búsqueda de un mínimo de inventarios para la región amazónica, la cual pasa de una rotación de 89 días de inventario disponible para la operación en el año 2009, a tan solo 11 días en el año 2012 (ver Tabla 10). Asimismo, se evidencia un deterioro en este indicador para la región caribe, que pasó de un resultado en 2009 de 69 días de inventario, a uno de 97 días para el año 2012. Las demás regiones presentan una relativa estabilidad, aunque la Orinoquía logró pasar de 62 días a 51 días desde el inicio al final del período objeto de análisis.

Los días de proveedores sirven para conocer el plazo promedio que estos le otorgan a la empresa e implican un tiempo estimado en el cual la empresa financia su actividad con estos insumos recibidos y que aún no se cancelan. Con relación a este indicador, se observa como el mayor plazo por parte de los proveedores es otorgado en la región caribe con 89 días para el año 2012, lo cual disminuye su campo de actuación financiera. Además, aunque la región amazónica en este mismo período logró un tiempo de 17 días, sus resultados son muy cambiantes e inestables en el período analizado, por lo cual sería posible para el siguiente año tener nuevamente un alto grado de los días de proveedores. Adicionalmente, se observa que la región andina tiene una rotación homogénea de proveedores en días durante el período de evaluación, siendo más los días entregados a los clientes para pagar, que los que le ofrecen los proveedores, lo cual no es bueno desde el punto de vista financiero, pues requiere de mayor capital de trabajo para apalancar los créditos que le ofrece a los clientes. Las regiones de la Orinoquía y del Pacífico, por su parte, tienen una financiación vía proveedores entre 35 y 47 días para el año 2012, siendo la situación más difícil, ya que deben pagar mucho más rápido a los proveedores que las demás regiones, lo cual puede constituir dificultades de caja para pagar en los tiempos.

El ciclo operacional es la relación que muestra la necesidad de recursos de la empresa para operar a corto plazo como son los inventarios y las cuentas por cobrar. Por eso es la sumatoria de los días que se recuperan de la cartera más los días de rotación de inventarios. Este indicador representa el tiempo que trascurre entre la inversión del dinero y su entrada a la empresa. De las regiones analizadas, se observa que para el año 2012, la región con el resultado más desfavorable es la caribe con 252 días, mientras que la amazónica, que tenía 178 días en 2009, logró pasar a una situación más favorable en 2012 con 38 días (Tabla 11).

En cuanto al ciclo de caja, se entiende que este relaciona la financiación que ofrecen los proveedores a la empresa; por lo tanto, muestra el ciclo operacional disminuido en los días a proveedores. De este modo, representa el tiempo necesario para recibir efectivo libre de pagos por la organización. El menor ciclo de caja es el de la región amazónica, con 20 días para 2012. También se destaca la región del Pacífico, cuyo ciclo de caja es de 69 días para el 2012. En cuando a la región caribe, se encontró que su ciclo de caja desmejoró bastante en el período evaluado pasando de 106 días en el año 2009 a 163 días para el año 2012. Bajo este panorama, las empresas de esta región requieren de mayores recursos para financiar su accionar.

Indicadores de rentabilidad

Los indicadores de rentabilidad son una relación porcentual que expresa la relación entre un nivel de ganancia sobre un nivel de inversión en la compañía. Son medidas de la eficiencia en el uso de los recursos de la organización y son variables que permiten medir la efectividad de la administración de la empresa para controlar los costos y gastos y, de esta manera, convertir las ventas en utilidades. El análisis de la rentabilidad debe tener principalmente una mirada a largo plazo de la empresa para evitar posibles desequilibrios en las finanzas del negocio.

Para la evaluación de la rentabilidad del activo y el patrimonio de las empresas colombianas se utilizaron el ROI (Return on Investment, retorno sobre la inversión) (enfoque interno) y el ROE (Return on Equity, retorno sobre el patrimonio) (enfoque externo) cuyos resultados individuales pueden observarse en la Tabla 12.

La rentabilidad del total del activo o inversión de la empresa se representa en el ROI. En este índice se observa que las regiones amazónica y andina fueron las que ofrecieron las mejores rentabilidades sobre los activos en el período 2009 a 2011. Para la región amazónica se presentó un cambio de 3,34 % en 2009 a 3,68 % en 2011, mientras que la región andina tuvo un ROI de 4,98 % y en 2011 obtuvo como resultado un 5,16 %. No obstante, para el año 2012 las regiones con mejor desempeño fueron la Orinoquía con un 11,76 % y la amazónica con 8,65 %, lo que evidencia un adecuado manejo de sus recursos que ha generado importantes rendimientos a partir de menores recursos.

La región menos rentable fue la Caribe, que ofreció únicamente el 2,26 % para 2009 y llegó a un resultado de 1,85 % para 2012, con lo cual esta región posee un riesgo importante si se desea invertir, ya que el retorno tendría una alta expectativa de ser bajo.

Entre tanto, la rentabilidad que genera el patrimonio de la empresa y que expresa el retorno que se le está ofreciendo a los dueños del capital, se debe medir con base en la utilidad neta del ejercicio para dar como resultado la ROE. Con relación a este indicador, las regiones amazónica y de la Orinoquía son las más rentables para 2012 con un ROE de 17,68 % y 25,99 % respectivamente, lo cual indica que con el patrimonio que poseen las empresas de estas regiones, se están obteniendo excelentes resultados. La región Caribe, por su parte, fue aquella que ofreció los menores niveles de rentabilidad con un 4,29 % para 2009 y 4,1 % para el período 2012.

Indicadores de endeudamiento

El nivel de endeudamiento señala la proporción en la cual participan los acreedores sobre el valor total de la empresa. Asimismo, sirve para identificar el riesgo asumido por dichos acreedores, el riesgo de los propietarios del ente económico y la conveniencia o inconveniencia del nivel de endeudamiento presentado. Hay que anotar, que no se puede plantear que el endeudamiento sea malo para una organización, ya que si la tasa de interés pagada por la deuda es inferior a los rendimientos obtenidos en la inversión, se tiene que el endeudamiento es beneficioso; sin embargo, siempre se tendrá un riesgo de impago cuando este nivel de deuda es muy alto.

La región en la que se presentan los menores niveles de endeudamiento es la del Pacífico, donde se tiene un resultado aproximado de 35 % - 36 % en el período evaluado, con la región de la Amazonía bastante cerca, entre 35 % y 37 %. Asimismo, las regiones con los mayores niveles de endeudamiento son la amazónica, la caribe y la de la Orinoquía, con niveles superiores al 44 % durante el período 2009-2012 (Tabla 13).

La concentración de endeudamiento muestra qué porción de las obligaciones con terceros se destina para la financiación de la operación a corto plazo. En la región amazónica se presentó una mayor concentración de las obligaciones a corto plazo, con resultados que superaron más del 80 % durante el período de evaluación. Esta situación puede generar riesgos para las compañías de esta zona debido a la imposibilidad de cubrir dichas obligaciones con recursos a corto plazo. Por su parte, las regiones andina, de la Orinoquía y del Pacífico, presentaron resultados que superaron en gran mayoría el 60 % del endeudamiento a corto plazo. La región de menor concentración fue la Caribe, con un 50,14 % para el año 2012.

De los resultados obtenidos en los indicadores de endeudamiento en perspectiva, se encuentra una notoria variación en los resultados obtenidos en los diferentes años. En este sentido, no se pueden platear comportamientos de tipo estructural hacia los años futuros y por ende, cuando se piense en este tipo de indicadores, solo se podrá analizar la capacidad de endeudamiento para cada periodo y no como un posible resultado que se tendrá permanentemente en el sector. Se debe destacar que en la mayoría de los casos, los sectores presentan resultados en el indicador de cubrimiento de intereses con el EBITDA, a través del cual es posible pagar los intereses que se generan en el periodo por más de una vez, lo cual implica capacidad para adquirir más deuda en el futuro. Por su parte, al analizar la relación deuda financiera EBITDA, se encuentra que para el año 2012 la región amazónica estaría en capacidad de pagar la totalidad de su deuda financiera con el total de EBITDA generado en el periodo, mientras que las demás regiones sí tendrían que esperar por más de un período para lograrlo. Por ejemplo, la región caribe tendría que esperar entonces más de 5,29 años para pagar toda su deuda financiera, pero bajo el caso hipotético en el cual dispusiera de la totalidad de su EBITDA para el pago, lo cual no resulta procedente en la práctica habitual empresarial.

CONCLUSIONES

Se resalta que las empresas ubicadas en las regiones de la Amazonía y la Orinoquía, que para los años 2009 y 2010 no poseían una fuerte infraestructura para potenciar su desarrollo, han venido mejorando ostensiblemente sus resultados de desempeño financiero y se han ubicado en los primeros lugares en rentabilidad. A este esfuerzo empresarial, se requiere inmediatamente sumar esfuerzos del Estado para salir de problemas como la falta de infraestructura vial, la ausencia de medios de transporte económicos, los grupos al margen de la ley, entre otros, pues estos no han permitido el desarrollo integral de dichas regiones ni generar la verdadera confianza que requieren los inversionistas.

Por otro lado, vale resaltar que las empresas que están en regiones como la andina, caribe y del Pacífico, gozan de mayores facilidades para la financiación a largo plazo, mientras que en las regiones de la Amazonía y la Orinoquía, se deben hacer mayores esfuerzos para estar cubriendo la deuda a corto plazo, lo cual limita la competitividad por falta de acceso a fuentes de financiación que podrían potenciar el crecimiento y generación de valor en estas regiones. Asimismo, en la región de la Orinoquía se observa que se ha perdido la propiedad de las empresas, por disminución de la participación patrimonial entre los años 2009 y 2012, un factor que evidencia dificultades para un crecimiento interno, sin querer en ningún caso enunciar que poseer endeudamiento no sea conveniente.

Adicionalmente, factores como la productividad y eficiencia en la administración de los recursos, impulsan la competitividad de las empresas y, por ende, se observarán mejores resultados financieros de la región. En este sentido, son destacables los resultados de las empresas ubicadas en la región andina, con lo cual se evidencia el efecto de poseer más cercanía a los recursos y una mejor dinámica empresarial. En este punto se hace necesario pensar qué mecanismos permitirían que sea mayor la circulación de la riqueza por las empresas colombianas, para que no solo ofrezcan buenos rendimientos aquellas que están principalmente en el centro del país, ejemplo de ello sería la apropiación de tecnologías en las demás regiones para generar más valor en los productos y servicios ofrecidos. Además, se deben generar políticas de cargas tributarias equitativas, puesto que no es equivalente la proporción pagada de impuesto de renta frente a los resultados obtenidos por las empresas en las distintas regiones, lo cual se está dando por exenciones y diversos beneficios tributarios que acogen principalmente a las empresas que están en regiones con mayor desarrollo o que poseen mayor inversión. Cabe anotar que las diferencias entre las cargas tributarias impulsan o no la creación de nuevas empresas y la llegada de nuevos capitales.

Es destacable que desde las distintas regiones exista, en su gran mayoría, generación de efectivo producto de las actividades de operación y que además, se estén realizando inversiones, pues esto permite crecimiento operacional. Sin embargo, preocupa que muchos de los crecimientos no sean planeados y que se subutilicen los recursos invertidos, lo cual generaría destrucción de valor y pérdida de competitividad. Además, siempre se hace necesario evaluar los proyectos de inversión y las formas de financiación, pues la forma de endeudamiento que se encuentra en algunas regiones puede ser lesiva para la competitividad en los próximos años, si se tiene en cuenta que el rendimiento de la inversión debe ser superior al costo financiero.

En términos de liquidez, es notable que regiones como la Amazonia y la Orinoquía presenten resultados muy favorables que corresponden a los ciclos de caja. Esta situación permite entrever la posibilidad de recaudo eficiente de sus ventas a crédito y de un buen aprovechamiento financiero en la optimización de inventarios y fechas de pago a proveedores. Asimismo, estas regiones lograron para el año 2012 los máximos resultados en términos de rentabilidad obtenida, lo cual va de la mano de una buena gestión de las empresas que hacen parte del tejido empresarial de la región.

Frente al endeudamiento, las regiones en general presentan capacidad para adquirir más deuda en el sistema financiero. No obstante, como se ha planteado en este mismo documento, la adquisición de crédito debe ser responsable y evaluada, pues un error en adquisición de nueva deuda sin esperar un retorno superior al costo que la misma genera, se traslada hacia la destrucción de valor en el interior de la organización.

Por último, vale la pena seguir consolidando los informes regionales con el detalle de los desempeños financieros generales de las empresas que tienen asiento en dichos lugares. Los informes requieren información más detallada por sector económico o por tamaños empresariales, a fin de precisar lo más posible las necesidades de cada región con sus especificidades. Adicionalmente, es importante observar el comportamiento financiero a partir de información que esté contenida en otras bases de datos como la de la Superintendencia de Economía Solidaria, la Superintendencia Financiera, entre otras, pues es de gran importancia conocer el impacto que van a tener las Normas Internacionales de Información Financiera sobre los estados financieros contables y, en definitiva, sobre la forma en que se deben analizar los indicadores financieros cuando la información que se surte está esquematizada al amparo del modelo propuesto por IASB.

REFERENCIAS

Aguiar, H., Cadavid, L., Cardona, J., Carvalho, J., Jiménez, J. & Upegui, M. (1998). Diccionario de términos contables para Colombia (2a ed.). Medellín: Universidad de Antioquia. [ Links ]

Altenburg, T. Wolfgang, H. & Jõrg, M.-S. (1998). Building Systemic Competitiveness. Concept and Case Studies from Mexico, Brazil, Paraguay, Korea and Thailand. Reports and Working Papers of the German Development Institute, (3), Berlin. [ Links ]

Bernstein, L. (1993). Análisis de estados financieros: teoría, aplicación e interpretación. Barcelona: Ediciones S. [ Links ]

Block, S., Hirt, G. & Danielsen, B. (2010). Foundations of Financial Management. New York: McGraw-Hill, Irwin Series. [ Links ]

BM (2013). Doing Business 2014. Washington: BM. [ Links ]

Brigham, E. & Ehrhardt, M. (2013). Financial Management: Theory & Practice. Portland: Cengage Learning. [ Links ]

Brooks, R. (2012). Financial Management: Core Concepts. Corvallis, Oregon: Prentice Hall. [ Links ]

Candau, F., Goujon, M., Hoarau, J. & Rey, S. (2014). Real exchange rate and competitiveness of an EU 's ultra-peripheral region: La Reunion Island. International Economics, 137, 1-21. [ Links ]

Cañibano (1996). Contabilidad. Análisis de la realidad económica. Madrid: Pirámide. [ Links ]

Carvalho, J. A. (2010). Estados financieros: normas para su preparación y presentación (2a ed.). Bogotá: ECOE. [ Links ]

Castaño; C. E. & Arias, J. E. (2013). Análisis financiero integral de empresas colombianas 2009-2010: perspectivas de competitividad regional. Entramado, 9 (1), 84-100. [ Links ]

Castaño, C. E. & Arias, J. E. (2014). Análisis financiero integral de empresas colombianas 2009-2012 desde la perspectiva de la competitividad. Revista Actualidad & Divulgación Científica, 77 (1), 275-284. [ Links ]

Castaño, C. E., Vanegas, L. & Ospina, F. (2010). Evaluación del desempeño financiero de las regiones en Colombia para el año 2009. Contaduría Universidad de Antioquia, Medellín, Colombia. 56, 157-181. [ Links ]

Charles, V & Zegarra, L. (2014). Measuring regional competitiveness through Data Envelopment Analysis: A Peruvian case. Expert Systems with Applications, 41 (11), 5371-5381. [ Links ]

Chen, R., Chidambaran, N., Imerman, M. & Sopranzetti, B. (2014). Liquidity, Leverage, and Lehman: A Structural Analysis of Financial Institutions in Crisis. Journal of Banking & Finance, 1-76. Article in press. [ Links ]

Correa, J. A. (2005). De la partida doble al análisis financiero. Contaduría Universidad de Antioquia, 46, 169-194. [ Links ]

Correa, J. A., Castaño, C. E. & Mesa, R. J. (2010). Desempeño financiero empresarial en Colombia en 2009: un análisis por sectores. Perfil de coyuntura económica, 15, 149-170. [ Links ]

Correa, J. A., Castaño, C. E. &Mesa, R. J. (2011). Panorama financiero empresarial en Colombia 2009-2010: un análisis por sectores. Perfil de coyuntura económica, 18, 145-165. [ Links ]

Correa, J. A., Castaño, C. E. & Ramírez, L. J. (2010). Análisis financiero integral: elementos para el desarrollo de las organizaciones. Lúmina, 11, 180-193. [ Links ]

Correa, J. A., Moscoso, J. & Jaramillo, F. (2006). Modelo integral de los flujos de fondos a los flujos de caja libre y a las decisiones financieras. En III Simposio Nacional de Docentes de Finanzas (pp. 1-34). Bogotá [ Links ].

CPC (2013). Informe nacional de competitividad 2013-2014. Bogotá: CPC. [ Links ]

Galeano, M. (2004). Estrategias de investigación social cualitativa. El giro de la mirada. Medellín: La Carreta. [ Links ]

Galvis, L. & Meisel, A. (2012). Convergencia y trampas espaciales de pobreza en Colombia: evidencia reciente. Documentos de trabajo sobre economía regional, 177, 1-26. [ Links ]

García, O. (1999). Administración financiera. Fundamentos y aplicaciones. Cali: Prensa Moderna. [ Links ]

Hermosilla, J. (2002). El método de masas financieras: una alternativa de análisis de estados financieros. Revista Legis del Contador, 11, 129-150. [ Links ]

IMD (2011). World Competitiveness Yearbook, Ginebra: IMD. [ Links ]

Lombana, J. & Rozas, S. (2009). Marco analítico de la competitividad: Fundamentos para el estudio de la competitividad regional. Pensamiento & Gestión, 26, 1-38. [ Links ]

Manus, C. (1995). Estado de flujos de efectivo. Cuadernos de Estudios Empresariales, 5, 179-202. [ Links ]

Moreno, A. & Posada, H. (2007). Evolución del comercio intraindustrial: fundamentos para el estudio de la competitividad regional. Lecturas de Economía, 66, 83-118. [ Links ]

Moscoso, I, Correa, I, & Jaramillo, F. (2006). Modelo integral de los flujos de fondos a los flujos de caja libre ya las decisiones financieras. En Memorias del III Simposio Nacional de Docentes de Finanzas (pp. 1-34). [ Links ]

Nieto, P. & Ángel, D. (2007). Las oportunidades que ofrece el TLC: ¿contribuyen a la convergencia en el desarrollo y crecimiento de las regiones colombianas? Equidad y desarrollo, 7, 91-109. [ Links ]

Ortiz, H. (2004). Análisis financiero aplicado y principios de administración financiera. Bogotá: Universidad Externado de Colombia. [ Links ]

Porter, M. (1990). The Competitive Advantages of Nations. New York: The Free Press. [ Links ]

Rhenals, R. (2003). El problema fiscal colombiano: ¿Se trata de una baja presión tributaria?. Perfil de Coyuntura Económica, 1, 39-60. [ Links ]

Sinisterra, G., Polanco, L. & Henao, H. (2005). Contabilidad sistema de información para las organizaciones. Bogotá: Me Graw Hill. [ Links ]

Superintendencia de Sociedades de Colombia. (2014). Sistema de información y reporte financiero empresarial SIREM-. Recuperado de http://sirem.supersociedades.gov.co/Sirem2/. [ Links ]

Tascón, M. & Amor, B. (2007). La distinción entre operativo y financiero como base para el análisis contable: la aportación de Penman. Contaduría Universidad de Antioquia, 51, 131-158. [ Links ]

Vallejo, P. (2003) Competencia y estrategia empresarial. Bogotá: Pontificia Universidad Javeriana. 256 p. [ Links ]

Vera, M. (2001). Gestión financiera de la pequeña y mediana industria de la ciudad de Maracaibo. Revista de Ciencias Sociales 7(1),65-89. [ Links ]

Vivas, O. (2005). El análisis de los estados financieros para la toma de decisiones la gerencia pública. Tesis de doctorado no publicada. Tecana American University, Caracas, Venezuela. [ Links ]

Wang, Z. & Wang, Y. (2014). Evaluation of the provincial competitiveness of the Chinese high-tech industry using an improved TOPSIS method. Expert Systems with Applications, 41 (6), 2824-2831. [ Links ]

WEF (2011). The global competitiveness report 2010-2011. Ginebra: WEF. [ Links ]