Introducción

La inversión extranjera directa (IED) ha tenido un papel determinante en el crecimiento y desarrollo de las economías en el ámbito global, y en particular en las economías emergentes, donde ha contribuido a dinamizar, desarrollar y fortalecer su estructura productiva (Alfaro et al., 2010; Borensztein et al., 1998; Kok y Acikgoz Ersoy, 2009; Prüfer y Tondl, 2008; Yang, 2008)7 .

En las últimas décadas, la participación de los flujos de IED en el producto de la economía mundial ha sido creciente y sostenida: mientras que los flujos de IED representaron, en promedio, el 0.5% del PIB mundial en el período 1970-1979. Por su parte, entre el 2000 y el 2009 los flujos de IED pasaron a representar más de 3.3% del PIB mundial. En el período considerado en este estudio (1996-2018), los flujos de IED representaron, en promedio, 2.8% del PIB global8 . Específicamente, en dicho período se han producido las mayores entradas de IED en la región de América Latina (en adelante AL): una primera oleada en los noventa, impulsada principalmente por los programas de privatizaciones y apertura comercial, y una segunda desde mediados del 2000, debido al auge de precios de las materias primas. Los flujos de IED alcanzan su máximo en el 2012, desde entonces, las entradas de IED han disminuido paulatinamente (ECLAC, 2021).

Existe una extensa literatura abocada al estudio de los factores explicativos para atraer la IED en los diferentes países; sin embargo, no es posible hallar un consenso acerca de los “verdaderos” determinantes de la IED (Concha y Gómez, 2016; Jadhav, 2012). Diversas dimensiones socioeconómicas, demográficas, políticas e institucionales han sido estudiadas con el objetivo de identificar cuáles de ellas resultan relevantes para atraer IED a las economías9 . La atención de los estudios empíricos ha estado centrada en la importancia de los factores económicos, como el tamaño del mercado (Alam y Zulfiqar Ali Shah, 2013; Amal et al., 2010; Bittencourt y Domingo, 2004; Hara y Razafimahefa, 2005; Jadhav, 2012; Ramírez, 2010), el grado de apertura comercial o capacidad exportadora (Amal et al., 2010; Bittencourt y Domingo, 2004; Hunday y Orviska, 2014; Rachdi et al., 2016) y la disponibilidad de recursos naturales (Asiedu, 2006; Jadhav, 2012).

Más recientemente, los factores institucionales han sido incorporados al estudio de los determinantes de la IED (Amal et al., 2010; Apaydin, 2009; Daude y Stein, 2007; Hara y Razafimahefa, 2005; Kurul y Yalta, 2017). Por una parte, la literatura ha señalado que buenas instituciones reflejan principalmente la capacidad de los gobiernos para hacer cumplir el marco regulatorio, las leyes y regulaciones, y garantizar los derechos de propiedad, que son factores cruciales para atraer a los inversionistas extranjeros (Calvo et al., 1996; Daude y Stein, 2007). Por otra parte, instituciones débiles denotan incertidumbre e inestabilidad política, altos niveles de corrupción, débil calidad administrativa y mal clima de negocios, todo lo cual deteriora la entrada de IED (Buchanan et al., 2012; Mauro, 1996). En este sentido, las diferencias de la calidad institucional entre los países podrían afectar la decisión de los inversionistas extranjeros de ubicarse en un país u otro, principalmente a través del aumento de los riesgos de inversión y macroeconómicos (North, 1990).

En general, la evidencia empírica ha señalado la existencia de una relación positiva entre la calidad institucional y la recepción de IED (Chen y Jiang, 2021; Peres et al., 2018; Sabir et al., 2019). Por ejemplo, Chen y Jiang (2021) analizan un panel de 117 países (33 desarrollados y 84 en desarrollo) en el período 2001-2018 y encuentran un efecto positivo de la calidad institucional, medida como la suma de diez indicadores (American Heritage Foundation database), sobre el stock de IED. Consideran países de tres diferentes áreas geográficas: 1) Asia Oriental, el Pacífico, Europa, Asia Central y Asia Meridional (34 países); 2) África Subsahariana (16 países); 3) OECD, América Latina, Oriente Medio y África del Norte (67 países), y encuentran un efecto significativo y positivo de la calidad institucional sobre el stock de IED en los tres grupos. Peres et al. (2018) analizan el impacto de la calidad institucional, medida como la suma de control de corrupción y Estado de derecho (World Governance Indicators database), en los flujos de IED en un panel de 41 países desarrollados y 69 países en desarrollo en el período 2002-2012, y encuentran que la calidad de las instituciones afecta positiva y significativamente a los países desarrollados, mientras que el efecto es no significativo para los países en desarrollo, debido a la débil estructura de las instituciones. Sabir et al. (2019) analizan el impacto de la calidad institucional, medida a través de un índice que agrupa un conjunto de variables de la World Governance Indicatorsdatabase sobre los flujos de IED en una muestra de 148 países categorizados de acuerdo con el nivel de ingresos (altos, medios-altos, medios-bajos y bajos) para el período 1996-2016. Encuentran también un efecto positivo de la calidad institucional sobre los flujos de IED para todos los subgrupos de países.

Sin lugar a duda existe una extensa literatura empírica que ha apuntado a evaluar la importancia de la calidad de las instituciones en la IED, tanto para las economías desarrolladas como para las economías en desarrollo. No obstante, hasta lo que se sabe, no hay estudios empíricos comparados sobre la relación entre calidad del gobierno y los flujos de IED, entre grupos de países diferenciados por el nivel de calidad de gobierno que exhiben.

El objetivo de este trabajo es investigar empíricamente en qué medida la calidad institucional (una vez que se controla por otros factores) afecta la atracción de IED en 33 países de la OECD y 13 de AL, desde una perspectiva comparada, para el período 1996-201810.

Mediante el empleo de técnicas de datos de panel, se encuentra que la calidad del gobierno tiene un efecto significativo y positivo sobre la IED en los países de la OECD y de AL, y el impacto es superior en los países de la OECD que en los países de AL. Adicionalmente, se realizan diversos ejercicios de robustez considerando el período particionado (1996-2006 y 2007-2018), utilizando un método de estimación alternativo de variables instrumentales y una clasificación alternativa de países mediante el empleo de un análisis de clúster (agrupados de acuerdo con el nivel de la calidad del gobierno). Las principales conclusiones se mantienen, es decir, la calidad del gobierno afecta positivamente la IED y el efecto es superior en los países de la OECD en comparación con los países de AL.

Este trabajo contribuye a la literatura empírica existente en tres aspectos. En primer lugar, hasta lo que se conoce, representa el primer intento de discutir el papel de la calidad del gobierno de los países en las decisiones de localización de la IED, a través de un análisis comparativo de los países de la OECD y de AL, utilizando datos hasta el 2018. Adicionalmente, ello nos permite considerar subperíodos de análisis y comparar los resultados, identificando si la evidencia hallada es válida para todo el periodo o, por el contrario, es una tendencia reciente. En segundo lugar, se emplea la metodología de técnica de datos de panel con estimadores MCO basados en panel-corrected standard errors (PCSE), no utilizada previamente en la literatura relacionada. Los macrodatos de panel suelen mostrar tanto correlación contemporánea entre unidades como heterocedasticidad a nivel de unidad, lo que hace que los errores estándares estimados por MCO sean incorrectos. El método propuesto es robusto ante presencia de heterocedasticidad y correlación serial en el término de error. Finalmente, se explora la relación entre calidad del gobierno e IED por medio de un análisis comparativo entre grupos de países clusterizados de acuerdo con el nivel de la calidad del gobierno, desagregación que difiere de la derivada de su pertenencia a OECD o a AL.

El resto de este documento se estructura como sigue: en la sección uno se describen las variables fundamentales de la investigación; en la sección dos, se presenta la estrategia empírica; en la sección tres, se presentan los resultados; en la sección cuatro, se discuten los resultados del análisis de robustez y, finalmente, en la sección cinco, se exponen las conclusiones.

I. Variables clave

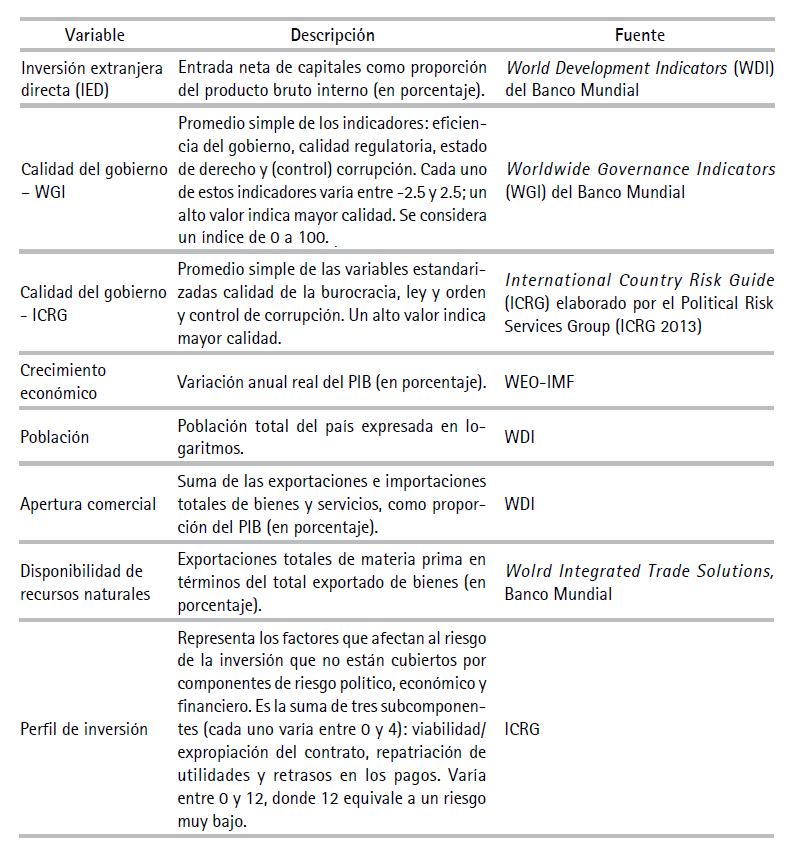

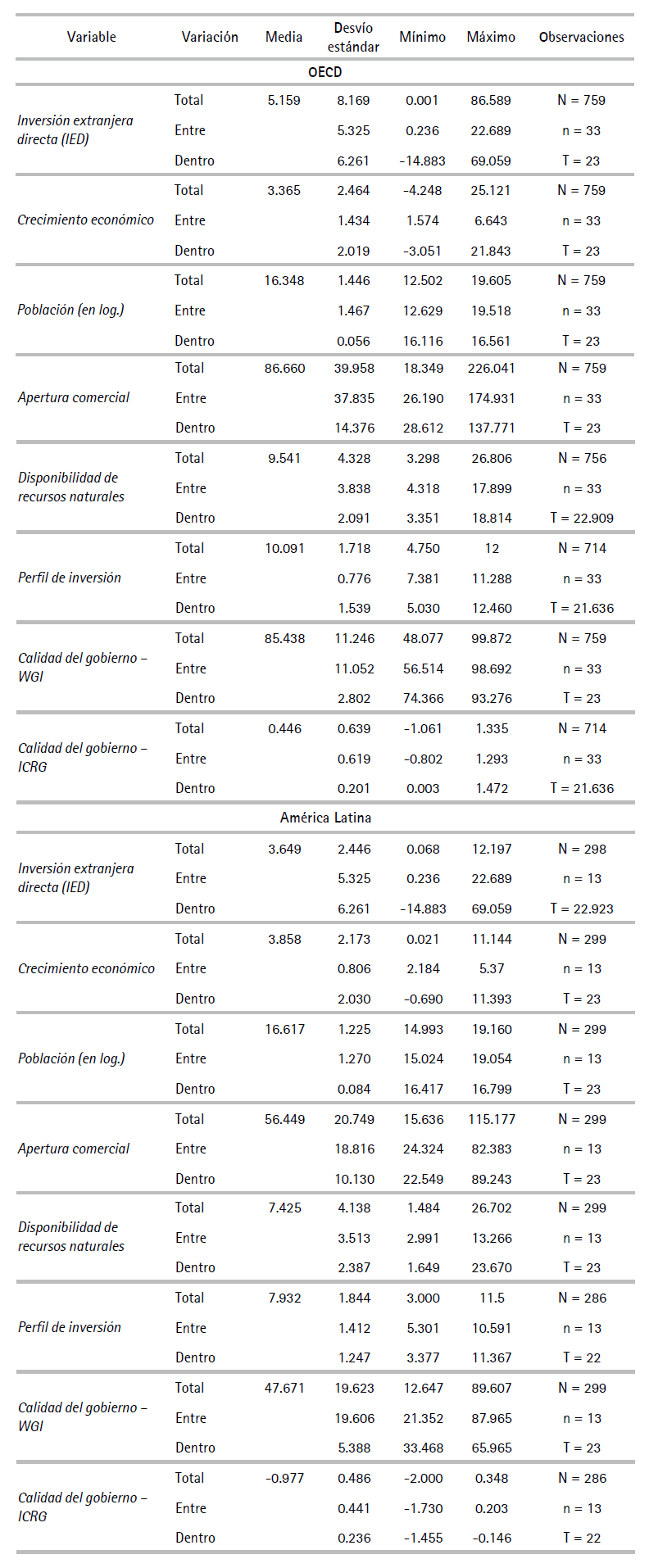

En esta sección se presentan las principales variables de interés: la inversión extranjera directa (IED) y la calidad del gobierno. La muestra consiste en un panel de 46 países desarrollados y en desarrollo en el período 1996-2018, con frecuencia anual. En particular, el panel de países está compuesto por 33 países de la OECD y 13 países de América Latina (AL)11. Cabe señalar que el conjunto de países considerados representa más del 60% de la inversión extranjera en el ámbito mundial en el 2018, de acuerdo con la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD, 2016).

En este estudio, la variable dependiente es la IED como porcentaje del PIB, con fuente World Development Indicators del Banco Mundial. La IED refiere a la entrada neta de inversiones (es decir, la IED neta en la economía informante proveniente de fuentes extranjeras menos la IED neta de la economía informante hacia el resto del mundo) con un control de gestión duradero (10% o más de las acciones que confieren derecho de voto) de una empresa que funciona fuera del país de origen del inversionista. Dicha empresa está compuesta por el capital accionario, la reinversión de las ganancias, otras formas de capital a largo plazo y capital a corto plazo (IMF, 2009).

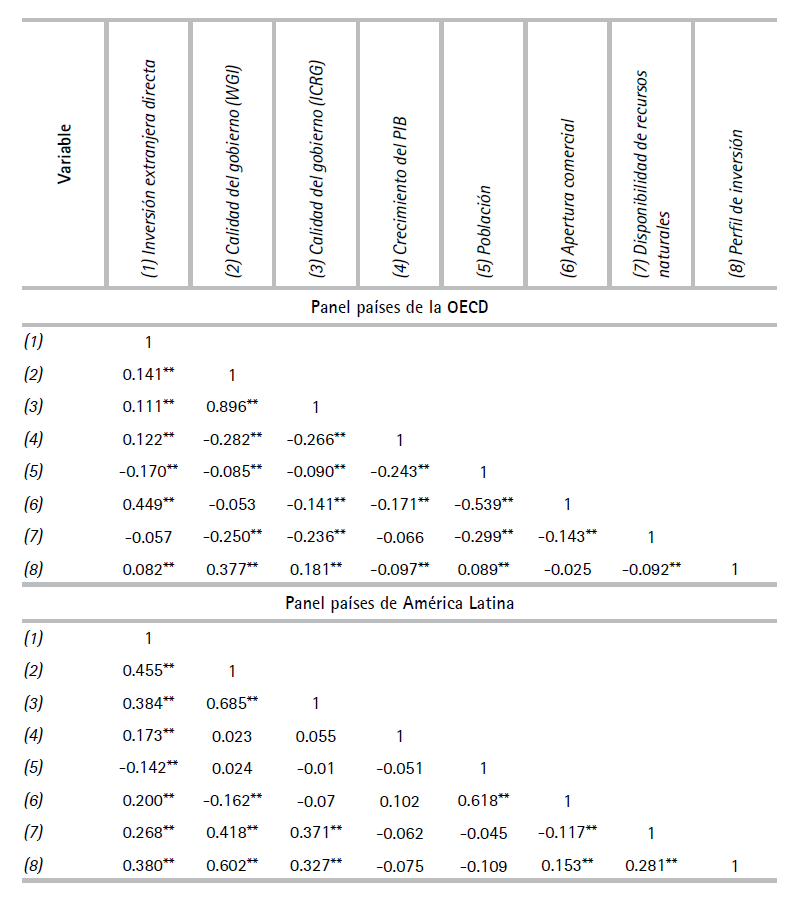

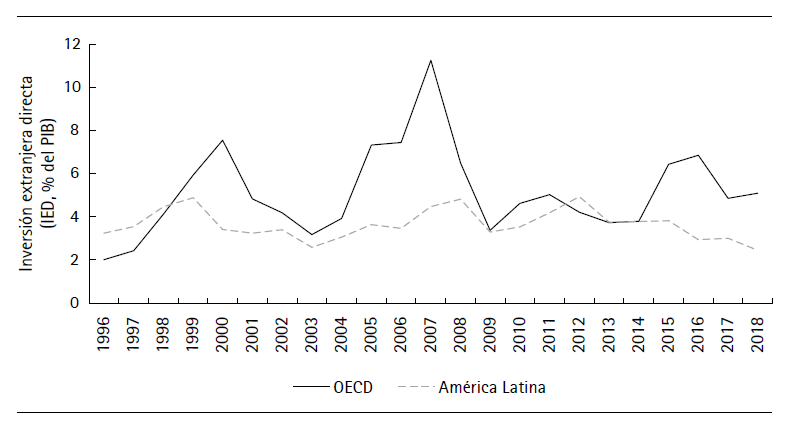

En la figura 1 se presentan los flujos de IED en los países de la OECD (excluyendo Chile y México) y de AL en el período 1996-2018. La IED recibida por las economías de la OECD representa en promedio el 5% del PIB, mientras que en las economías de AL representa el 3.5% del PIB. Ambos grupos de países presentan niveles de IED por encima del promedio mundial de aproximadamente 3% en el período analizado.

Fuente: elaboración propia con base en datos del Banco Mundial.

Figura 1. Inversión extranjera directa en OECD y AL (% PIB, período 1996-2018)Nota. OECD excluye Chile y México debido a que se los incluye en América Latina.

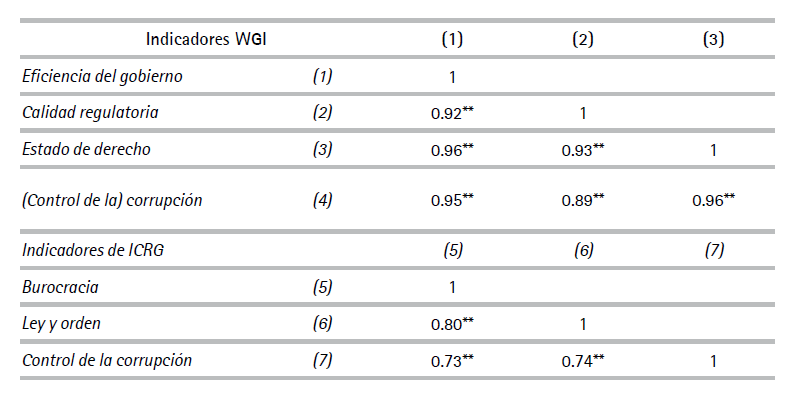

En la literatura económica aún no existe un consenso en torno a cuál es el indicador más apropiado para representar la calidad del gobierno (Buchanan et al., 2012; Charron, 2021; Daude y Stein, 2007). Por tal motivo, aquí se proponen dos variables diferentes de “calidad del gobierno”, que surgen de dos fuentes de datos distintas. En primer lugar, se recurre a la base de datos Worldwide Governance Indicators (WGI) del Banco Mundial (Kaufmann et al., 2011). Esta fuente está disponible para la muestra completa de países en el período 1996- 2018. La variable “calidad del gobierno – WGI” surge de promediar cuatro indicadores: eficacia del gobierno, calidad regulatoria, Estado de derecho y (control de la) corrupción. El indicador “eficacia del gobierno” capta la “percepción de la calidad de los servicios públicos, la calidad de la administración pública y su grado de independencia de las presiones políticas, la calidad de la formulación y la aplicación de las políticas, y la credibilidad del compromiso del gobierno con dichas políticas”; el indicador “calidad regulatoria” refleja la “percepción de la capacidad del gobierno para formular y aplicar políticas y reglamentaciones sólidas que permitan y promuevan el desarrollo del sector privado”; el indicador “Estado de derecho” capta la “percepción de la medida en la que los agentes confían en las normas de la sociedad y las respetan, y, en particular, la calidad del cumplimiento de los contratos, los derechos de propiedad, la policía y los tribunales, así como la probabilidad de que se produzcan delitos y violencia”; finalmente, el indicador “control de la corrupción” refleja la “percepción de la medida en la que el poder público se ejerce en beneficio privado, incluidas las formas de corrupción menores y mayores, así como la ‘captura’ del Estado por las élites y los intereses privados” (Kaufmann et al., 2011). Los cuatro indicadores captan diferentes dimensiones de la calidad del gobierno; no obstante, se encuentran alta y positivamente correlacionadas (ver cuadro A.4 del anexo). Estas percepciones son comunicadas por los encuestados, las organizaciones no gubernamentales, los proveedores de información empresarial y las organizaciones del sector público.

La variable construida “calidad del gobierno – WGI” varía entre -2.5 y 2.5, donde el valor máximo (2.5) corresponde a una elevada calidad del gobierno y su valor mínimo (-2.5) corresponde a una débil calidad del gobierno. En este estudio, se transformó esta variable para tener un índice que refleje el nivel de calidad del gobierno con valores de 0 a 100, donde un valor bajo representa una menor calidad del gobierno y un valor alto representa una mayor calidad del gobierno.

Es importante notar que el indicador “calidad del gobierno – WGI” confunde las percepciones de la calidad de los servicios públicos con las percepciones de la calidad e independencia de la administración pública. Aunque estas dos facetas están obviamente relacionadas, son distintas, ya que es razonable esperar que la calidad de los servicios públicos sea un resultado de una burocracia independiente y competente. En un esfuerzo por separar estos dos aspectos, analizamos la competencia percibida de la administración pública. Por lo tanto, se construye un segundo indicador de “calidad del gobierno” utilizando la fuente de datos de International Country Risk Guide (ICRG, 2013), que refleja las percepciones de los expertos del sector privado sobre la competencia y la autonomía de la burocracia pública, disponible para la muestra completa de países en el período 1996-2017. La variable se construye como el promedio simple de tres indicadores estandarizados: calidad de la burocracia (varía entre 0 y 4), ley y orden (varía entre 0 y 6) y control de la corrupción (varía entre 0 y 6). El indicador “calidad de la burocracia” refleja la solidez institucional y la calidad de la burocracia para gobernar sin cambios drásticos en la política cuando cambian los gobiernos; el indicador “ley y orden” captura la solidez e imparcialidad del sistema jurídico y evalúa la observancia popular de la ley; el indicador “control de la corrupción” refiere a una evaluación de la corrupción dentro del sistema político (ICRG, 2013). Un alto nivel de la variable “calidad del gobierno – ICRG” construida refleja una mayor calidad del gobierno (ver cuadro A.4 del anexo). Dado que los datos no se encuentran disponibles para el período completo de estudio (1996-2018), los resultados que surgen de emplear este indicador se consideran parte de la evaluación de la robustez del análisis. Por otra parte, las variables de “calidad del gobierno” construidas con dos fuentes alternativas, WGI e ICRG, presentan una fuerte correlación (0.90 al 5% de significancia)12.

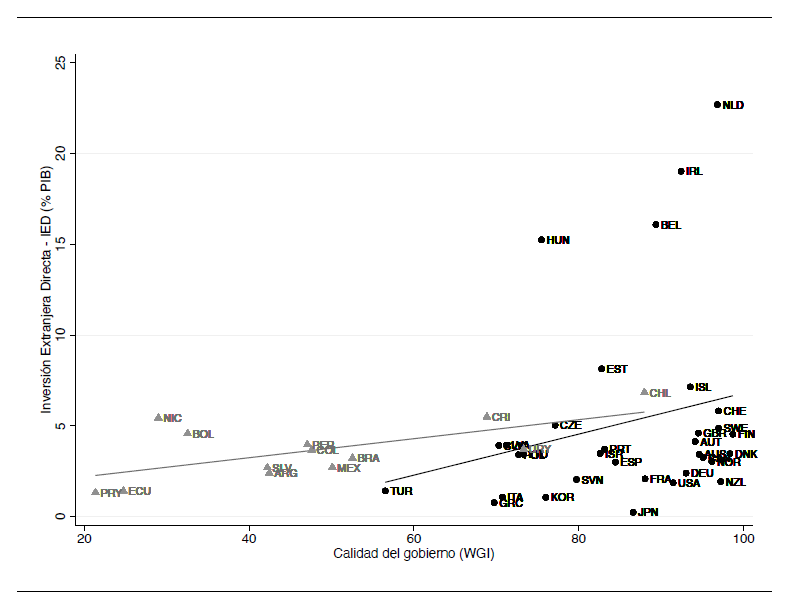

La figura 2 representa la relación existente entre las variables IED y la calidad del gobierno (WGI) en la muestra de países para el período 1996-2018, diferenciando el grupo de países de la OECD y de AL. Se observan cuatro características principales. En primer lugar, hay una relación positiva entre la IED y la calidad del gobierno, tanto en los países de la OECD como en los países de AL; dicha asociación parece ser más clara para los países pertenecientes a la OECD que para los países de AL. En segundo lugar, las economías que integran la OECD presentan una menor variabilidad de la calidad del gobierno que los países de AL. Es decir, los países de la OECD son más similares entre sí en términos de calidad del gobierno y, a nivel general, cuentan con estándares de calidad del gobierno más altos. Por lo tanto, la región de AL se caracteriza por países con un menor nivel y mayor heterogeneidad de la calidad del gobierno con relación a los países de la OECD. Por último, tres economías de AL, Chile, Costa Rica y Uruguay, presentan niveles de calidad del gobierno similares a varios de los países de la OECD.

Fuente: elaboración propia con base en datos del Banco Mundial.

Figura 2. Relación entre la IED y la calidad del gobierno (WGI) en OECD y AL (promedios, período 1996-2018)Nota. Los países de América Latina en triángulo de color gris y los países de la OECD (excluidos Chile y México) en círculo color negro.

Por otro lado, la literatura teórica y empírica ha señalado un conjunto de factores económicos y demográficos que afectan la IED (Alam y Zulfiqar Ali Shah, 2013; Bittencourt y Domingo, 2004; Hara y Razafimahefa, 2005; Jadhav, 2012; Ramírez, 2010). En primer lugar, se ha identificado la importancia del tamaño de mercado de los países como factor de atracción de la IED, dimensión que en este estudio se aproxima a partir del logaritmo de la población total13. Se espera que los países con poblaciones más numerosas puedan ser más atractivos para los inversionistas extranjeros, lo que generaría una mayor IED, en relación con los países que tienen menor población (Resmini, 2003). Adicionalmente, se considera la tasa de crecimiento del PIB como una medida del atractivo del mercado del país receptor de la IED (Asiedu, 2002). Se espera que el mayor dinamismo económico tenga un efecto positivo sobre la atracción de inversionistas extranjeros (por ejemplo, vía mayor rentabilidad del capital), y aumente los flujos de IED.

La globalización y las políticas comerciales afectan al nivel de producción y de actividad económica y el interés de los inversionistas extranjeros. En este sentido, es importante identificar en qué medida el grado de liberalización de las políticas comerciales atraen la IED; para ello, se considera la variable grado de apertura comercial (exportaciones más importaciones totales como proporción del PIB, en porcentaje) (Alam y Zulfiqar Ali Shah, 2013; Amal et al., 2010; Hunday y Orviska, 2014; Rachdi et al., 2016). Adicionalmente, se considera el indicador de exportaciones de materias primas (como proporción de las exportaciones totales de bienes, en porcentaje) como proxy para medir la disponibilidad de recursos naturales. A través de este indicador, se intenta recoger la especificidad de AL, que presenta una vasta diversidad de recursos naturales, que se han convertido en el medio para la internacionalización de estos países en el mundo, con el objetivo de identificar si esto genera un interés particular para invertir en las economías de la región (Jadhav, 2012). Finalmente, se considera el indicador del perfil de inversión, elaborado por el ICRG, que mide otros factores que afectan el riesgo de inversión tales como viabilidad/expropiación del contrato, repatriación de utilidades, retraso en los pagos. Esta variable recoge algunas dimensiones institucionales que afectan al riesgo de la inversión que no están cubiertos por componentes de riesgo político, económico y financiero. Un nivel más alto de este indicador afectaría positivamente en la IED recibida por estos países14. En este artículo, es de interés realizar un análisis diferenciando la muestra según el grupo de país: OECD y AL.

II. Modelo empírico

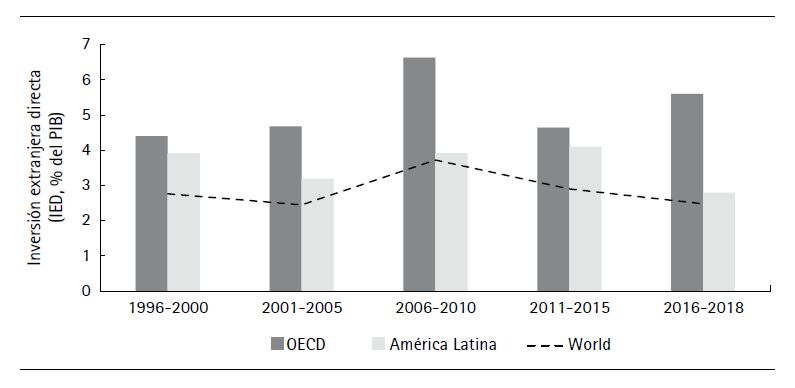

La muestra total consiste en un panel de 46 países para el período 1996-2018 y se consideran datos con frecuencia anual. Específicamente, se consideran 33 países de la OECD y 13 países de AL. En esta sección se explica la estrategia metodológica aplicada para abordar el objetivo de este artículo.

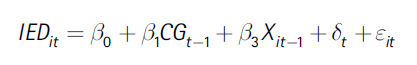

La especificación empírica se puede expresar de la siguiente forma:

donde i y t representan el país y el tiempo, respectivamente. β es el vector de parámetros por ser estimados. En la ecuación (1), IED es la variable dependiente “inversión extranjera directa” como porcentaje del PIB; CG, la variable explicativa “calidad del gobierno”, con fuente WGI; X es un vector de variables de control que incluye el crecimiento económico (variación anual del producto bruto interno), el logaritmo de la población total, el grado de apertura comercial, la disponibilidad de recursos naturales, el perfil de inversión; 𝒹 representa el efecto fijo temporal (se controla por shocks globales) y ε es el término del error.

Este estudio se enfoca en analizar la ecuación (1) para los países de la OECD y AL, considerados en forma independiente y para clústeres de países de elevada y baja calidad de gobierno. Adicionalmente, se estiman los modelos considerando una medida alternativa de calidad del gobierno, con fuente ICRG.

Las estimaciones consideran un modelo MCO basado en panel-corrected standard errors (PCSE) (método robusto ante presencia de heterocedasticidad y correlación serial en el término de error) con un rezago de los regresores para reducir problemas de endogeneidad.

En la literatura empírica es usual la aplicación de efectos fijos en las estimaciones de paneles, particularmente en el análisis microeconómico, ya que permite controlar la influencia de los factores invariantes en el tiempo específicos de cada unidad de análisis. Sin embargo, en nuestro caso, debido a la limitada variación dentro de los países (variación within) de las principales variables, en comparación con la varianza de la sección transversal (variación between), se descartó esta alternativa, pues los efectos fijos absorberían las variaciones de las variables explicativas en el tiempo. Por ejemplo, la variable de calidad del gobierno (WGI) presenta una variabilidad entre países (between) de 19.6 y de 5.4 en el tiempo (within) para América Latina (para OECD es 11.1 y 2.8, respectivamente). Es decir, la variabilidad de sección cruzada es aproximadamente cuatro veces superior a la variabilidad temporal (ver cuadro A.3 del anexo). No obstante, se incluye un conjunto de variables de control con el objetivo de reducir el sesgo causado por variables omitidas al no considerar efectos fijos de corte transversal.

Se debe notar que al estimar la ecuación (1) para subgrupos de países de forma independiente, se controla por la influencia de los factores invariantes en el tiempo específicos de cada subgrupo de países tales como localización, cultura, origen legal, estructura productiva y calidad de las infraestructuras, entre otras. Por ejemplo, la calidad de las infraestructuras difiere en los países de la OECD y AL, y puede ser un factor relevante para la decisión de los inversionistas extranjeros en los países de AL; mientras que puede ser insignificante para los países de la OECD, debido a que ya disponen de infraestructuras desarrolladas. Nuestra metodología permite, de forma parcial, controlar estos factores invariantes (o de baja variabilidad) en el corto/mediano plazo.

Adicionalmente, como análisis de robustez y en consideración de potenciales problemas de endogeneidad, se aplica un enfoque de variables instrumentales, utilizando el método de estimación de mínimos cuadrados en dos etapas (MC2E), instrumentando las posibles variables endógenas con sus valores retardados.

III. Resultados

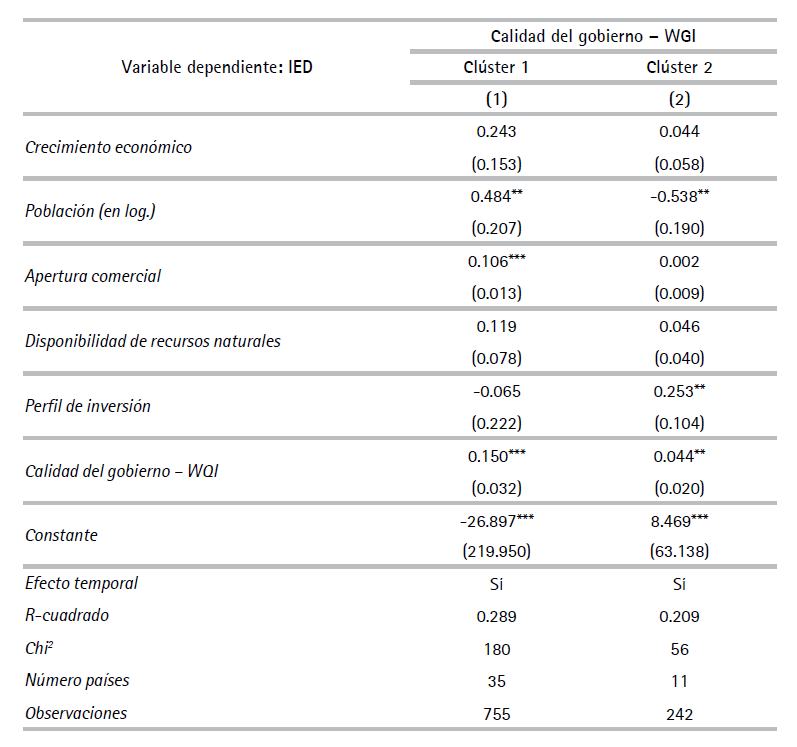

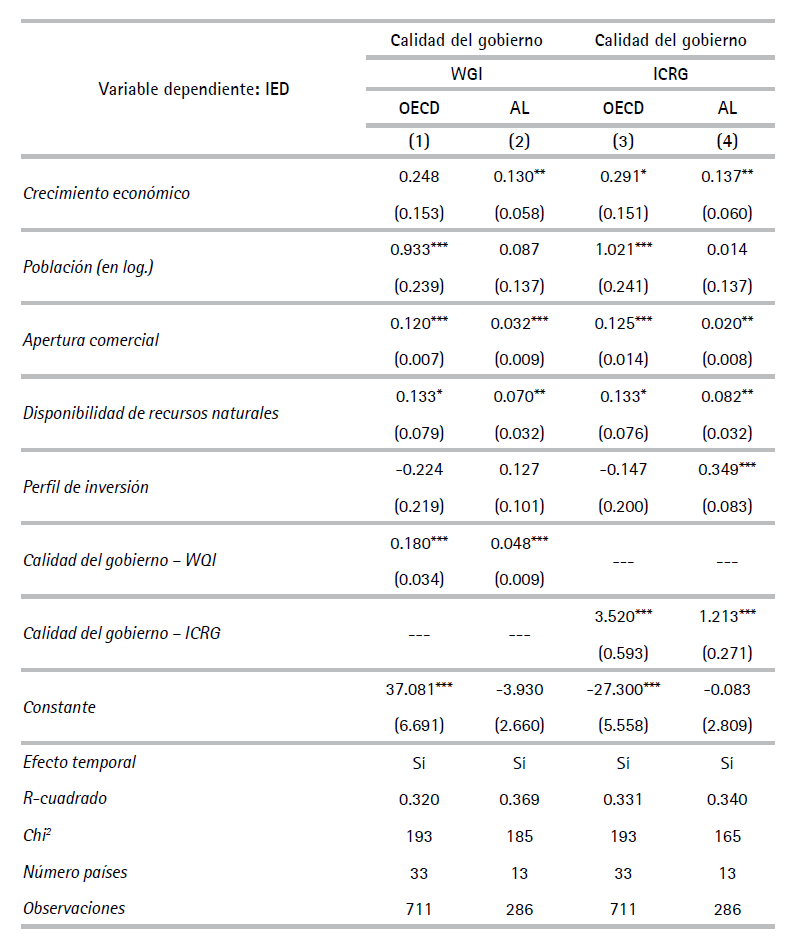

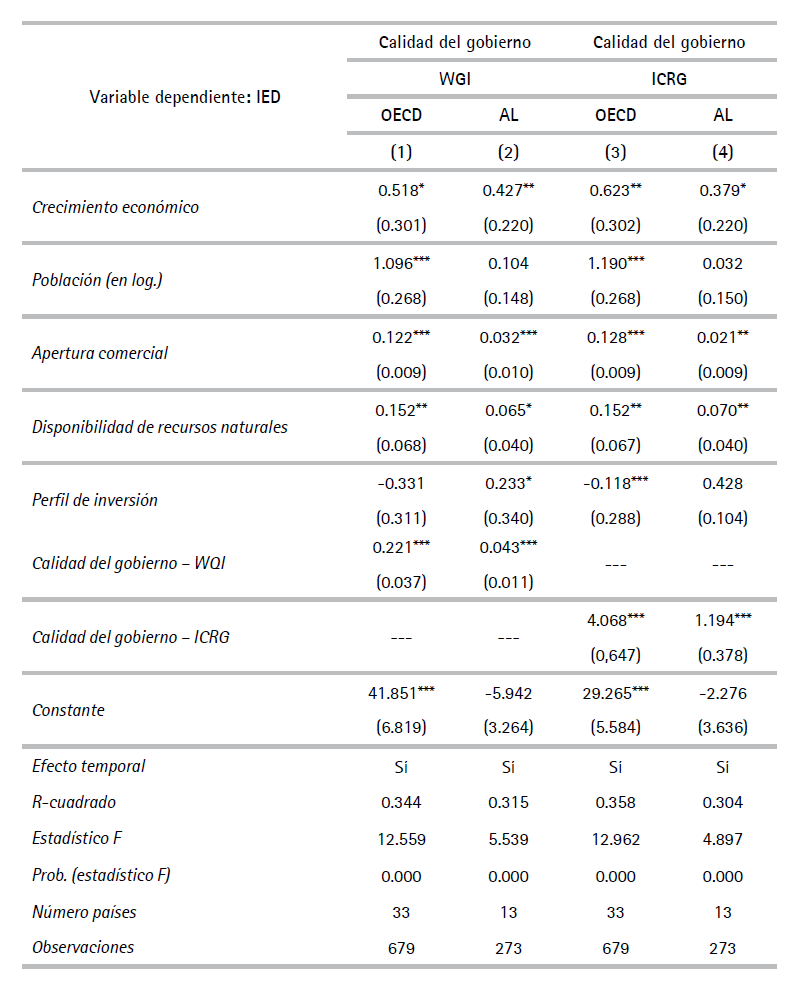

En el cuadro 1, las columnas 1 y 2 presentan los resultados para los países de la OECD y AL, respectivamente, y la variable de calidad del gobierno de WGI, mientras que en las columnas 3 y 4 se presentan los resultados para cada grupo de países, considerando la variable calidad de gobierno ICRG. En todos los casos se considera un rezago de las variables explicativas15.

Los resultados aportan evidencia de que en esta muestra de países la calidad de las instituciones es relevante en la decisión de las empresas de invertir en el exterior, generando mayores niveles de IED en el país receptor. En las columnas 1-4 del cuadro 1, se observa un impacto positivo y significativo de la calidad del gobierno sobre la IED (para ambos grupos de países y variables de calidad del gobierno). Dicha observación indica que países con altos niveles de calidad del gobierno tienden a recibir mayores flujos de IED. Por lo tanto, podría afirmarse que las economías de la OECD y de AL con estándares de calidad institucional más altos, con marcos jurídico-institucionales estables y claros, serían más atractivas como destinatarios de la IED. Estos resultados están en línea con los encontrados por Amal et al. (2010) y Ramírez (2010), para AL, Kurul y Yalta (2017), para un conjunto de economías en desarrollo, y Chen y Jiang (2021) para un panel de 117 países desarrollados y en desarrollo.

Adicionalmente, los resultados muestran que el coeficiente asociado a la variable calidad del gobierno (tanto WGI como ICRG) obtenido para los países de la OECD es superior al estimado para las economías de AL. Ello se podría explicar porque los países de AL en relación con los países de la OECD se caracterizan por mayores ineficiencias en las políticas y los servicios públicos, alta inestabilidad política y bajos niveles de control de la corrupción, en otras palabras, una débil calidad del gobierno; y además, porque los países de AL presentan mayores disparidades entre ellos en los niveles de calidad del gobierno, lo cual genera mayores costos e incertidumbre en la decisión de los inversionistas extranjeros para invertir en los países de AL en relación con los países de la OECD. Por lo tanto, en este estudio se obtiene evidencia empírica de un efecto positivo de la calidad del gobierno sobre la IED para los países de la OECD y AL; e igualmente, se identifica un impacto superior en los países de la OECD en comparación con los países de AL.

Por su parte, se halló que el perfil de inversión desempeña un papel en la atracción de la inversión en AL, aunque no en OECD. Una posible hipótesis que explicaría estos resultados es la existencia de un trade-off entre los factores institucionales de calidad gubernamental y perfil de inversión, y en tanto los países de AL presentan en general una débil calidad del gobierno y los inversionistas extranjeros adjudican mayor ponderación al indicador perfil de inversión en sus decisiones.

Por tanto, en este estudio se obtiene evidencia empírica de un efecto positivo de la calidad del gobierno sobre la IED para los países de la OECD y AL; y también se identifica un impacto superior en los países de la OECD en comparación con los países de AL (cuadro 1).

Cuadro 1. Inversión extranjera directa y calidad del gobierno

Nota.Todas las regresiones reportan PCSE entre paréntesis. Se considera un rezago de las variables explicativas. Nivel de significancia: 10% (*), 5% (**) y 1% (***).

Fuente: estimaciones propias.

Por otra parte, se encuentra que el crecimiento económico tiene un efecto positivo y significativo para atraer la IED en la región de AL (columnas 2 y 4); sin embargo, la evidencia no es concluyente en cuanto al efecto en los países de la OECD (columnas 1 y 3). En el caso del tamaño de la población, se encuentra que afecta positiva y significativamente sobre los flujos de la IED en los países de la OECD, pero no se identifica un impacto significativo sobre los países de AL. Estos resultados podrían estar asociados con el hecho de que los países de la OECD (en promedio) tienen una mayor población que los países de AL. Este resultado está en línea con lo hallado por Alam y Zulfiqar Ali Shah (2013) y Hunday y Orviska (2014) en sus estudios para países OECD y de la UE, respectivamente. En el caso de los países de AL, el dinamismo económico sería un factor más importante en la atracción de IED que para los países de la OECD. Dicho fenómeno podría estar asociado con que el crecimiento de las economías de AL depende especialmente de los momentos de expansiones de los precios de los commodities, factor de interés para la atracción de IED (ECLAC, 2021).

Adicionalmente, se encuentra un impacto positivo y significativo del grado de apertura comercial sobre la IED en ambas regiones. Los hallazgos para la OECD se encuentran en la misma dirección de los encontrados por Hunday y Orviska (2014) para la UE, y Liargovas y Skandalis (2012), y Amal et al. (2010) para los países de AL, quienes obtienen que la apertura comercial es un factor positivo y significativo para atraer la IED. Además, los resultados indican que la apertura comercial en los países de la OECD tiene un mayor efecto sobre la IED en comparación con los países de AL. Una posible explicación podría deberse a la mayor integración comercial de los países de la OECD, en particular los de la UE (Chen y Jiang, 2021; Latorre et al., 2020).

En cuanto a la disponibilidad de los recursos naturales, se identifica un impacto positivo en la IED recibida, al 5% de significancia en el caso de los países de AL (columnas 2 y 4 del cuadro 1) y al 10% en el caso de los países de la OECD (columnas 1 y 3 del cuadro 1). Estos resultados están en línea con Asiedu (2006) quien encuentra un efecto positivo de la disponibilidad de recursos naturales sobre la IED para un panel de 22 países de África en el período 1984-2000. Sin embargo, son contradictorios con los hallazgos de Jadhav (2012) para los países BRICS, pues encuentra que la disponibilidad de recursos naturales es significativa y negativa en la determinación de la IED. Chen y Jiang (2021), analizando un panel de 117 países desarrollados y en desarrollo, encuentran que la disponibilidad de recursos naturales tiene un impacto no significativo sobre la IED. Empero, cuando dividen el panel en tres subgrupos: 1) Asia Oriental, el Pacífico, Europa, Asia Central y Asia Meridional (34 países); 2) África Subsahariana (16 países); 3) OECD, América Latina, Oriente Medio y África del Norte (67 países), encuentran un impacto significativo y positivo en el primer subgrupo, y no significativo en los dos subgrupos restantes. Una posible explicación se encuentra en Hayat (2018), quién indica que la disponibilidad de recursos naturales puede ser un factor de interés para los inversionistas extranjeros, ya que el tradicional impacto negativo podría no operar en caso de que la recepción de la IED no se concentre exclusivamente en el sector de recursos naturales (evitaría la “maldición de los recursos naturales”). De igual forma, las diferencias de los resultados podrían deberse tanto a la cantidad de observaciones (periodo de tiempo y cantidad de países) como a los métodos de estimación utilizados.

En resumen, la evidencia hallada indica que la calidad de gobierno de los países es un factor relevante en la decisión de las multinacionales al momento de invertir en el exterior. De este modo, economías que poseen mejores y más estables instituciones de gobierno tienden a capturar o verse beneficiadas por una mayor recepción de flujos de IED. Además, se encuentra que las empresas multinacionales que invierten en los países de la OECD y AL también lo hacen motivadas por otros factores (más tradicionales señalados en la literatura) tales como la apertura comercial y la disponibilidad de recursos naturales. En el caso de los países de AL, un factor relevante es el crecimiento económico y el perfil inversor, y en OECD, el tamaño de la economía (población).

IV. Análisis de robustez

Los resultados previos se ponen a prueba a partir de los siguientes análisis de robustez. En primer lugar, se examina el período particionado, y, en segundo término, se considera un agrupamiento alternativo de países. Finalmente, se presenta la estimación del modelo considerando un método de estimación alternativo (MC2E).

A. Análisis de período particionado

En la figura 3 se presenta la evolución de la IED para los países de la OECD y AL durante el período 1996-2018. En cuanto a los hechos estilizados, se observa, en primer lugar, que los países de la OECD reciben en promedio mayores niveles de IED en comparación a la región de AL (la línea punteada se encuentra por debajo de la línea sólida en la mayor parte del período de estudio). Segundo, la evolución de la IED presenta un desfase temporal en los países de AL en relación con los de la OECD, al menos en la mayor parte del período de estudio. Es decir, los aumentos en la recepción de IED suceden primero en las economías de la OECD, y, posteriormente, en la región de AL. Tercero, se observa una alta variabilidad de la IED en el período de estudio, en particular, en el período 2006-2009 en los países de la OECD. En este sentido, se aprecia que los picos de IED se corresponden, en mayor medida, a sucesos que afectaron a los países pertenecientes a la OECD. En particular, los valores extremos en el periodo 2006-2007 podrían deberse a los efectos previos a la Gran Recesión de 2008 (Kurul y Yalta, 2017).

Fuente: elaboración propia con base en datos del Banco Mundial.

Figura 3. Evolución de la inversión extranjera directa en la OECD y AL (% PIB, período 1996-2018)Nota. OECD excluye Chile y México.

Considerando la evolución que ha tenido la IED en el período, y a modo de análisis de robustez, se estima el modelo base considerando dos subperíodos de análisis: 1996-2006 y 2007-2018. Ello permitirá identificar, además, si la importancia de la calidad del gobierno, como factor para atraer IED, es resultado de posibles tendencias recientes, o si, por el contrario, se trata de algo más estructural.

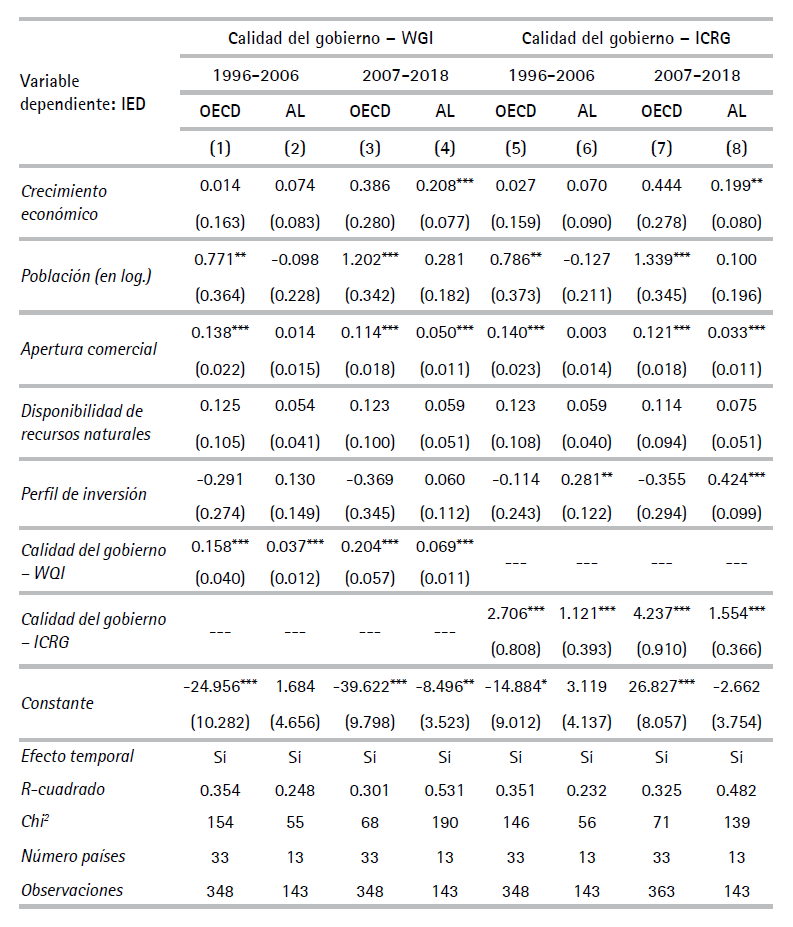

El cuadro 2 presenta los resultados de estimar la ecuación (1) para los países de la OECD y de AL y ambos períodos, considerando, alternativamente, el indicador calidad del gobierno de WGI (columnas 1-4), y el de ICRG (columnas 5-8).

Cuadro 2. Inversión extranjera directa y calidad del gobierno por subperíodos (1996- 2006 y 2007-2018)

Nota.Todas las regresiones reportan PCSE entre paréntesis. Se considera un rezago de las variables explicativas. Nivel de significancia: 10% (*), 5% (**) y 1% (***).

Fuente: estimaciones propias.

Los resultados muestran que el indicador de calidad del gobierno (ya sea medida según WGI o ICRG) afecta positivamente la IED, en ambos grupos de países y subperíodos, al 1% de significancia. Asimismo, se mantiene el resultado de que la magnitud del efecto de las variables de calidad del gobierno sobre los flujos de IED es superior en los países de la OECD en relación con los países de AL, y se verifica para cada subperíodo de análisis. Por lo tanto, estos resultados confirman los hallados en la sección cuatro, acerca de la influencia de la calidad del gobierno sobre la afluencia de flujos de IED. En este sentido, la calidad institucional ha sido un factor decisivo para la recepción de IED tanto en el pasado reciente, como no tan reciente.

B. Un agrupamiento alternativo de países

Los resultados previos aportan evidencia acerca de la relevancia de la calidad institucional en la atracción de IED tanto en los países de la OECD como de AL. En esta subsección se propone una agrupación de países alternativa mediante un análisis de clúster básico, que los categoriza de acuerdo con la variable de calidad del gobierno de WGI (indicador se encuentra disponible para todo el período del estudio).

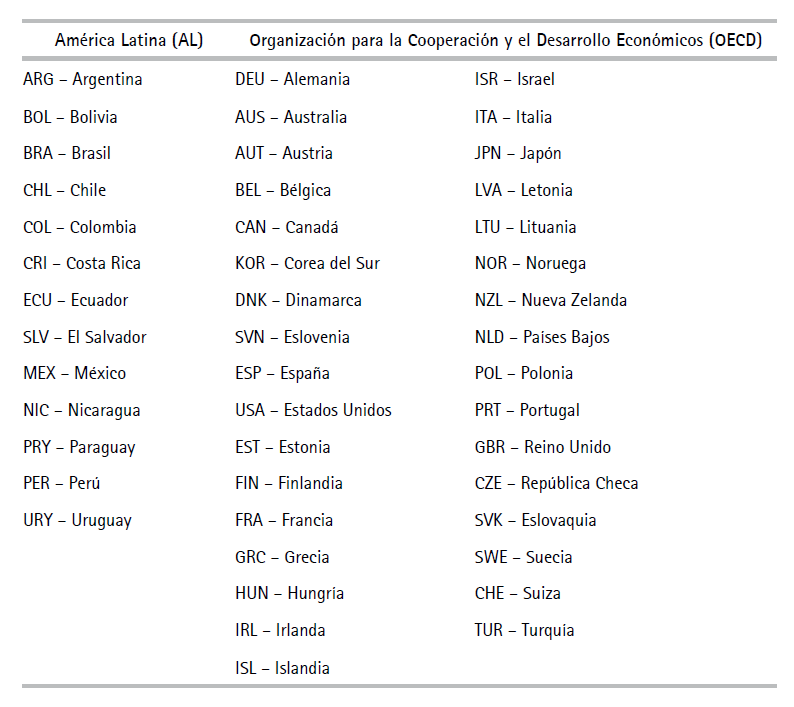

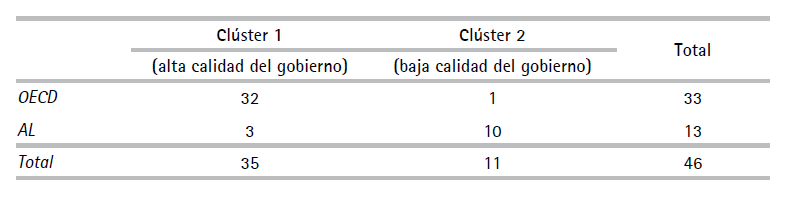

Se utiliza una estrategia de Cluster k-means con el objetivo de agrupar a los países relativamente homogéneos entre sí, respecto de la variable calidad del gobierno de WGI. El número de agrupamientos elegido (2) responde a la necesidad de conservar un número de observaciones suficientes en cada grupo para estimar los modelos, al tiempo que permite catalogar a los países en grupos homogéneos de países con alta y baja calidad del gobierno. Mediante este procedimiento se encuentra un primer grupo que se integra por 35 países de alta calidad del gobierno y un segundo grupo que comprende a 11 países de reducida calidad del gobierno (cuadro 3).

Cuadro 3. Clasificación de los países según clúster

Nota.OECD excluye Chile y México.

Fuente: elaboración propia.

El primer clúster está integrado por los países OECD excluyendo Turquía, y tres economías pertenecientes a AL: Chile, Costa Rica y Uruguay. El segundo clúster está compuesto por economías con un nivel de calidad del gobierno débil (mayormente de AL y Turquía). La figura 4 muestra la relación existente entre la IED y la calidad del gobierno para el clúster 1 (color negro) y para el clúster 2 (color gris). Mientras que se observa una correlación positiva entre IED y calidad del gobierno en los países con alta calidad del gobierno (clúster 1), no se percibe una correlación evidente en los países con débil calidad del gobierno (clúster 2).

Fuente: elaboración propia.

Figura 4. Relación entre la IED y la calidad del gobierno según clúster (promedios, período 1996-2018)Nota. Los países clasificados en el clúster 1 en círculo color negro y los países clasificados en el clúster 2 en triángulo de color gris.

Los resultados de la estimación de la ecuación (1) para cada clúster se presentan en el cuadro 4. Se encuentra que la calidad de gobierno es positiva y significativa para atraer IED en ambos clústeres, y la magnitud del efecto es superior para el de alta calidad de gobierno (clúster 1). Estos hallazgos se encuentran en línea con los obtenidos para OECD y AL y confirman la importancia que tiene la calidad del gobierno de las economías como un factor clave para las empresas que invierten en el exterior. De estos resultados nuevamente se desprende la importancia de que los países con instituciones gubernamentales más débiles promuevan políticas que las fortalezcan, pues eso contribuiría, de acuerdo con estos resultados, a recibir mayores flujos de IED.

C. Mínimos cuadrados en dos etapas

De acuerdo con Daude y Stein (2007), los indicadores de calidad institucional podrían presentar problemas de endogeneidad o simultaneidad debido a dos motivos principales. En primer lugar, los inversionistas extranjeros instalados en el país receptor del capital pueden convertirse en un grupo de presión que exige mejores instituciones, lo que potencialmente impactaría sobre la calidad de estas (se retroalimentan). En segundo lugar, los expertos que evalúan la calidad institucional de los países informan de una mejor puntuación a aquellas economías que presentan un alto nivel de IED, lo que indica un posible sesgo de subjetividad. Por lo tanto, para minimizar los potenciales problemas de endogeneidad, se emplea una técnica alternativa para estimar la ecuación (1), utilizando MC2E.

Los resultados que se presentan en el cuadro 5 no varían sustancialmente en relación con el modelo base estimado por MCO. En particular, la calidad del gobierno (medida tanto según el WGI como el ICRG) presenta un impacto positivo sobre la IED, al 1% de significancia. Estos hallazgos están alineados con los de antecedentes previos (Daude y Stein, 2007) y son consistentes con los resultados reportados previamente en este estudio, evidencia de que son robustos a cambios en el método de estimación.

Cuadro 5. Estimación por mínimos cuadrados en dos etapas (MC2E)

Nota.Todas las regresiones reportan PCSE entre paréntesis. MC2E: las potenciales variables endógenas (crecimiento económico, perfil de inversión y calidad del gobierno WGI e ICRG) son instrumentadas por su propio rezago. Nivel de significancia: 10% (*), 5% (**) y 1% (***).

Fuente: estimaciones propias.

V. Conclusiones

Este artículo presenta evidencia empírica sobre el vínculo entre los flujos de IED y la calidad del gobierno para un panel de 46 países de la OECD y de AL durante el período 1996-2018. Se encuentra que la calidad del gobierno tiene un efecto positivo y significativo sobre la IED para los países de la OECD y AL, y el impacto es superior en los países de la OECD en comparación con los países de AL. Los resultados son robustos frente al uso de dos tipos de variables de calidad del gobierno, construidas a partir de dos fuentes distintas, WGI e ICRG, diferentes especificaciones y técnicas de estimación, subperíodos y agrupamientos alternativos de países. En tanto, entre los determinantes más tradicionales de la IED, se destaca la relevancia de la apertura comercial y la disponibilidad de recursos naturales en los países de la OECD y AL, del tamaño de la población en los países de la OECD y del perfil inversor en AL (aunque la evidencia en este último caso no es concluyente).

Este trabajo contribuye a la literatura empírica existente, pues incorpora en el análisis un estudio comparativo entre países de la OECD y países de AL, utilizando una base de datos que cubren información económica reciente. Adicionalmente, es el primer intento en estudiar la muestra completa de países agrupada los mismos según el nivel de la calidad del gobierno, considerando un análisis de clúster. Los resultados de este trabajo están en línea con la creciente literatura empírica sobre la importancia de las instituciones como factor determinante para aumentar la IED en la economía receptora (Chen y Jiang, 2021; Daude y Stein, 2007; Peres et al., 2018).

En este sentido, este estudio señala la importancia de que los países, sobre todo aquellos cuyas políticas de gobierno son de baja calidad, diseñen políticas públicas que apunten a fortalecer y mejorar la calidad de las instituciones. Como consecuencia, resulta fundamental formular políticas que apunten a optimizar la efectividad del gobierno, disminuir la corrupción, mejorar la calidad regulatoria y asegurar el Estado del derecho; y de este modo, trabajar en la obtención de un sistema institucional más estable y maduro que siente las bases, con el fin de que las empresas multinacionales tengan incentivos para invertir en las economías, ayudando de esta forma, a su crecimiento y desarrollo económico.