Introducción

El boom de precios de commodities registrado a comienzos de la década del 2000 benefició principalmente a aquellos países con alta participación de bienes primarios en su canasta exportadora. Significó una nueva oportunidad para que un flujo de recursos fiscales y monetarios impacte positivamente en la economía. No obstante, la reversión del precio de bienes tanto agrícolas como energéticos poscrisis financiera internacional del 2008 puso en cuestión y discusión nuevamente que los commodities son volátiles, inciertos y sujetos a shocks con efectos de largo plazo. Un ciclo similar pero de características alcistas se repitió hasta finales del 2012 seguido por años de menores niveles de precios. En este marco, los países exportadores necesitan ajustar –posiblemente contraer– sus políticas de gasto para dar respuesta a esta reversión de precios en ausencia de una planificación de riesgo intertemporal.

El boom y caída de precios de commodities de los 2000 tuvo una característica distintiva respecto a los ciclos anteriores. Ocurrió a la par de que se registraron cambios estructurales en los mercados de bienes primarios en su forma de operación financiera en lo que se llamó financiarización de commodities. La expansión del trading electrónico y el cambio societario de las principales bolsas de negociación disminuyeron sensiblemente las barreras de entrada alterando la lógica tradicional de formación de precio. Se observó un incremento en la variedad de instrumentos financieros como es el caso de exchange-traded fund (ETF) que permitieron que commodities agrícolas pasen a formar parte integral de carteras de inversión junto a bonos y acciones. Los hedge funds aumentaron su participación en el mercado de commodities y las swap dealers facilitaron las operaciones en mercados over-the-counter (OTC). La conclusión de este proceso fue una mayor volatilidad y sensibilidad a shocks financieros en la cotización de commodities (Rondinone, 2019).

La financiarización de commodities genera un escenario de mayor volatilidad de precios que impacta en los ingresos de exportación de las economías con un perfil exportador primarizado. En ausencia de una adecuada gestión macrofiscal prudente dicha volatilidad impacta negativamente en la performance económica. De acuerdo con el Fondo Monetario Internacional (2015) la disminución de precios de commodities de 1980 tuvo como correlato una caída económica en promedio del 1 % en países como Perú, Libia o Arabia Saudita, mientras que el gasto público cayó más del 3 %. Otros países durante el boomde la primera década de este siglo triplicaron su gasto público, en términos reales, sin planificar para los momentos de reversión del ciclo. En este marco resulta primordial entonces medir los riesgos asociados a la volatilidad de commodities y su impacto sobre las exportaciones, que se ven amplificados en este nuevo contexto de financiarización, que permita sentar las bases de una gestión macrofiscal prudente.

Para responder a este objetivo, el siguiente trabajo se propone aplicar la metodología Valor a Riesgo (VaR), una medida de riesgo que indica la máxima pérdida posible para un portafolio durante un tiempo determinado dado un nivel de confianza, al análisis del perfil exportador de una economía dependiente en commodities. El VaR es usado típicamente en finanzas y entre las ventajas principales se encuentra su versatilidad, pues permite mesurar y comparar distintos activos y portafolios. Se propone aquí, de manera novedosa, utilizar dicho indicador al portafolio exportador de la economía argentina para el período 1993-2018. Se busca proveer una medición de cuál es la pérdida potencial estimada por riesgo de precio multifactorial para obtener un proxy de riesgo de ingreso de divisas por volatilidad de precios. Esta medición tiene particular relevancia para realizar una planificación prudente de las decisiones de gasto público, endeudamiento e inversión teniendo en cuenta la volatilidad de precios de los bienes primarios.

Este artículo se estructura de la siguiente manera: en el primer apartado se realiza una revisión bibliográfica de los impactos de volatilidad de precio de los commodities sobre la performance macroeconómica. En el segundo apartado de metodología se describe el modelo y las condiciones de selección del portafolio. En el apartado tercero se presentan los resultados del VaR. Finalmente, se muestran las conclusiones.

I. Revisión bibliográfica

El riesgo macroeconómico se define como el impacto que determinados eventos pueden tener sobre el crecimiento económico o sobre la volatilidad del mismo (Seth y Ragab, 2012). Se entiende en este cuerpo teórico que la variabilidad en la tasa de crecimiento impacta negativamente en el desarrollo potencial de largo plazo de la economía. El objetivo de la política económica debe ser entonces maximizar el bienestar económico en una doble dimensión estática y dinámica. Esto último es posible en tanto y en cuanto se maximice la tasa de crecimiento económico y se minimice su volatilidad. La definición establecida en Massot (2008) respecto a riesgo macroeconómico es relevante, pues se establece como la posibilidad de que la autoridad de política económica no consiga alguno de estos objetivos y en consecuencia reduzca el bienestar general.

Según Seth y Ragab (2012) el análisis de los factores que afectan el crecimiento y la volatilidad debe ser realizado de acuerdo con la siguiente dinámica:

Tipo de shock incluyendo su naturaleza, recurrencia y magnitud

Número y tipo de canales de transmisión y características estructurales que exponen una economía a la crisis

La resiliencia para enfrentar una crisis económica

La medición de la vulnerabilidad macroeconómica

Entre las características estructurales de la economía se ha mostrado ampliamente que la dependencia a bienes primarios en las exportaciones es un factor que acentúa la vulnerabilidad macroeconómica, especialmente en países en desarrollo. La volatilidad de precios de los commodities, en ausencia de un programa de gestión de riesgo macrofiscal, genera imprevisibilidad en variables como los ingresos fiscales o la disponibilidad de divisas que afectan el tipo de cambio. La volatilidad promedio de los ingresos tributarios en países en desarrollo, que coinciden con aquellos con canastas de exportadoras primarizadas, es casi tres veces mayor que en los países desarrollados (Gómez-Sabaini y Jiménez, 2009). Esto último tiene un impacto directo sobre la tasa de crecimiento de largo plazo de la economía y pone un persistente riesgo de crisis de balanza de pagos ante una caída de precios de commodities (Bravo-Ortega y De Gregorio, 2007; Briguglio et al., 2009; Canuto y Cavallari, 2012; Céspedes y Velasco, 2012; Ffrench-Davis, 2005; Frankel, 2012; Gala, 2007; Guillaumont, 2011; Montalbano, 2011; Ocampo, 2007; Rodrik, 2008; Seth y Ragab, 2012).

El shock (a) proveniente de la volatilidad de precios de commodities actúa como uno de los canales de transmisión (b) y afecta a la recaudación fiscal por dos vías. Por un lado, a través de los ingresos fiscales provenientes de impuestos a las exportaciones concentradas en bienes primarios. Por otro, los impuestos obtenidos a partir del consumo interno, muy dependientes de la riqueza nacional, que a su vez está ligada a la dinámica de los commodities. De esta manera, un mayor nivel de precios de bienes primarios incentiva el consumo que repercute positivamente en las arcas fiscales y por lo tanto la volatilidad de precios de commodities dificulta la evaluación del momento óptimo de venta afectando las variables macroeconómicas (Kacef y Jiménez, 2011; Mendoza, 1997).

Esta situación se exacerba por la poca profundidad de los mercados financieros en los países en desarrollo que no facilita la suavización del consumo de manera intertemporal. En períodos de crisis la volatilidad del consumo suele aumentar relativamente más que la del ingreso (Fanelli y Guzmán, 2008). Al mismo tiempo, los shocks negativos (a) de caídas de precio derivan en la salida de capitales y en un encarecimiento del costo de endeudamiento (Kaminsky et al., 2004).

La estructura fiscal de los países en desarrollo revela que la recaudación es altamente dependiente del ciclo económico y que este a su vez está ligado a las cotizaciones de los commodities. En los momentos de boom de precios de commodities, impulsados por el incremento en la recaudación fiscal, los países en vías de desarrollo tienden a expandir el gasto procíclicamente ante la existencia de necesidades sociales insatisfechas (Bello y Jiménez, 2008; Gavin y Perotti, 1997; Gupta et al., 2004; Kaminsky et al., 2004; Tornell y Lane, 1999). Por ende, el problema principal surge dado que la prociclicidad tiene base en una fuente de ingresos volátiles, como lo es el precio de los bienes primarios. Los mismos son influenciados por problemas logísticos, riesgo climático y el fenómeno de financiarización. Respecto al riesgo climático en particular, que perjudica las cantidades producidas en Argentina, se observa un incremento en la variabilidad climática con impactos macroeconómicos relevantes como se evidencia en Thomasz et al. (2019). En la medición allí presentada se advierte que las pérdidas en cantidades tanto en la sequía del 2009 como en la del 2012 eran comparables al 22 % de las reservas del Banco Central si se medían a valores del 2016.

Esta última se define en Rondinone (2019) como el proceso por el cual los futuros de commodities, a través de instrumentos como los ETF o swaps en mercados de OTC, se han convertido en un activo habitualmente operado por todo tipo de inversores al igual que bonos y acciones. La literatura identifica un quiebre estructural en el comportamiento de precios agrícolas alrededor del año 2004 (Boons et al., 2014; Büyüks¸ahin et al., 2008, 2014; Hamilton y Wu, 2015; Irwin y Sanders, 2011; Tang y Xiong, 2012). Como se muestra en Rondinone y Thomasz (2016a, 2016b), la cotización internacional de la soja y el maíz, bienes con alta participación en la canasta exportadora de países latinoamericanos, se ha vuelto más sensible a variables financieras para el período 2004-2016 en comparación con 1990-2003.

En el marco del proceso de financiarización y como consecuencia del mismo se ha ampliado la volatilidad de precios de bienes primarios. Los futuros de los commodities agrícolas experimentaron un crecimiento acelerado en la cantidad de contratos abiertos desde el año 2004 como se muestra en la figura 1. Puntualmente en los casos del poroto de soja y el maíz, solo en Chicago Mercantile Exchange aumentaron un 200 % desde el 2004 hasta finales del 2018, aun teniendo en cuenta el impacto de la crisis financiera internacional del 2008. Al mismo tiempo, en Rondinone (2019) se estimó un incremento de la presión especulativa en ambos commodities medida por el speculative index, con un aumento desde el 26 % registrado en el período 1990-2003 al 32 % durante el período 2004-2016. Esto acrecienta la volatilidad de precios que afecta directamente la configuración macroeconómica de los países en desarrollo con canastas exportadoras primarizadas.

Fuente: elaboración propia con base en Commodity Futures Trading Commission.

Figura 1. Interés abierto soja y maíz en Chicago Board of Trade

Siguiendo a Cˇorkalo (2011, pp. 81), el VaR es una “medida estadística que estima la potencial pérdida en valor de un activo en particular o portafolio, en un período definido de tiempo, para un nivel de confianza dado”. Formalmente se lo puede describir como el cuantil de la distribución proyectada de ganancias y pérdidas sobre el horizonte objetivo (Jorion, 2010). La metodología consiste en la aplicación de una serie de pasos estructurados cuyo cumplimiento permite llegar a la medida de riesgo. Primero la determinación de la ventana temporal (días, semanas, meses) en función de la cartera de inversión y su horizonte, la elección del nivel de confianza y finalmente las variables de riesgo que afectan a la operación. Este indicador agrega todo el riesgo de una inversión en un solo número, lo que lo hace muy pragmático para el uso en la gestión de riesgo.

A grandes rasgos existen dos maneras de calcular el VaR, que se diferencian sobre el supuesto que se establece en la construcción de la distribución de los rendimientos de los precios del portafolio. Por un lado, los métodos paramétricos asumen, en general, la normalidad de los retornos. Este supuesto permite expresar la cartera de manera lineal a los factores simplificando la exposición del resultado (Novales, 2016). Por otro lado, el método no paramétrico construye la distribución de rendimientos del portafolio a partir de información histórica, y no a través de la estimación de distribuciones de probabilidad y estimación de parámetros.

Uno de los métodos no paramétricos más utilizados toma datos históricos para su cálculo y puede adaptarse a cualquier forma de la distribución de los retornos. En este sentido, se argumenta que los retornos de los activos financieros tienen características específicas que los apartan de la distribución normal, como leptocúrticos, lo que implica la existencia de “colas pesadas”, o sea probabilidades no insignificantes de eventos catastróficos (Fabris, 2014). La simulación histórica resuelve varios de los problemas que se presentan en modelos paramétricos, ya que no hace supuestos de normalidad y considera tanto la inclusión de factores de riesgo no lineales en la composición del portafolio como los efectos en las colas pesadas de la distribución empírica.

Por lo anterior, la principal desventaja de la simulación histórica es el supuesto de que el comportamiento pasado de los factores de riesgo predice la tendencia del valor del portafolio en el futuro inmediato, pues si la ventana de observación omite eventos relevantes, estos no entregarán información a la distribución de rendimientos; en contraparte, eventos extremos históricos – que pudieron haber sido causados por situaciones extraordinarias y que no necesariamente se repetirán de nuevo– aportan información y probablemente sesgarán el cálculo del VaR (Jorion, 2010).

II. Metodología de caso

En esta sección se efectúa la estimación del VaR para un país con una canasta exportadora primarizada como el caso de Argentina. Se realiza con el objetivo de cuantificar los efectos de volatilidad de precios de commodities que afectan negativamente el crecimiento, la disponibilidad de divisas y los ingresos fiscales, tal como fue descripto en la revisión bibliográfica.

A. Análisis exportaciones argentinas

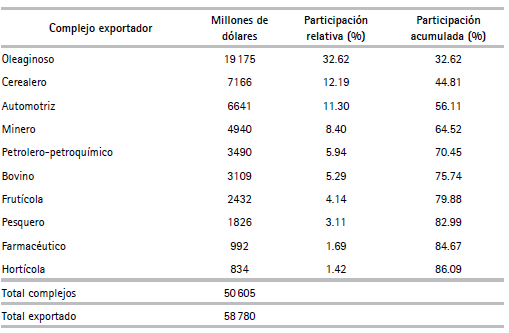

En el caso argentino los principales diez complejos exportadores explican el 86.1 % del total y ocho de ellos corresponden a bienes básicos, siendo las únicas excepciones el complejo automotor y el farmacéutico que representan el 11.3 % y 1.7 % respectivamente, como se muestra en los cuadros 1 y 2. En particular, resultan aquí relevantes aquellos commodities que operan diariamente en mercados financieros internacionales para evaluar el impacto de la volatilidad. Para ello se observará lo que ocurre con commodities como la soja y sus derivados, el maíz y el trigo como mecanismos canalizadores de shocks.

Cuadro 1. Exportaciones por complejos exportadores, promedio 2015-2018

Fuente: elaboración propia con base en datos del Instituto Nacional de Estadística y Censos.

Cuadro 2. Principales exportaciones agropecuarias por complejos exportadores, promedio 2015-2018

Fuente: elaboración propia con base en datos del Indec.

Los complejos sojeros, maiceros y trigueros representan de manera agregada el 40.2 % de las exportaciones argentinas. En particular, se observa una alta preponderancia del sector sojero con énfasis en la harina de soja y el aceite de soja. Cabe mencionar también que desde el año 2002 se reinstalaron los derechos de exportación sobre el complejo sojero, el trigo y el maíz en Argentina. En la figura 2 se muestran las tasas aplicadas para los principales productos de exportación argentino. De acuerdo con Thomasz et al. (2019) los derechos de exportación representaron en promedio el 9 % de la recaudación fiscal.

De esta manera, se desprende la importancia del análisis de estos commodities en el contexto de financiarización planteado en la revisión bibliográfica y su impacto sobre el riesgo macroeconómico argentino.

B. Descripción de los datos y sus fuentes

Para la elaboración del portafolio exportador sobre el que se aplicará el VaR en función de los datos aquí expuestos se sigue el criterio de que los commodities seleccionados deben contar con mercados de futuros internacionales que operen con liquidez, de forma diaria, continuada e ininterrumpida. De este primer filtro surge que se calculará el VaR de un portafolio exportador de soja y sus derivados, trigo y sus derivados, y maíz. Se hará una comparación entre los períodos 1993-2003 y 2004-2018 para dar cuenta de la hipótesis del presente artículo, en donde se espera incremento de la volatilidad y por ende, del riesgo macroeconómico en el contexto de financiarización.

Fuente: elaboración propia con base en datos de la Administración Federal de Ingresos Públicos.

Figura 2. Tasa de derechos de exportación aplicados en Argentina

La serie de tiempo abarca una muestra de 6564 precios diarios para cada uno de los commodities seleccionados. Siguiendo la metodología de Gorton y Rouwenhorst (2006) y Bhardwaj et al. (2015) se seleccionó el primer futuro disponible para realizar la serie empalmada de los futuros. Todos los precios fueron descargados de Reuters. Para los productos del complejo sojero y maicero se utilizó como referencia el mercado de Chicago y para el trigo el de Kansas. Debido a que sus precios se expresan en diversas unidades de medidas se procedió a ejecutar una conversión métrica para unificarlos en dólares por tonelada. Finalmente, para el armado de las cantidades exportadas de cada uno de ellos se obtuvieron datos de la United Nations Comtrade Database.

C. Portafolio exportador

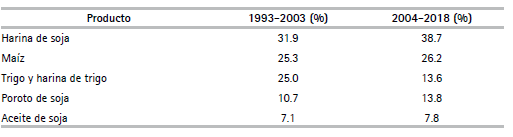

El portafolio exportador argentino seleccionado a partir de los criterios establecidos en la sección anterior tiene la composición promedio que se muestra en el cuadro 3 para los períodos 1993-2003 y 2004-2018. Se considera el total de lo exportado en cada uno de estos productos y se lo normaliza para que la suma arroje la unidad.

Cuadro 3. Portafolio exportador agrícola argentino

Fuente: elaboración propia con base en datos de Comtrade.

Para evaluar la representatividad de este portafolio seleccionado según los criterios indicados en el apartado II.B, se presenta en la figura 3 una serie que muestra su peso en el total de las exportaciones argentinas. Para el período 1993-2003 se tiene un promedio de 25 % en el total exportado, mientras que el promedio 2004-2018 es del 33 %, alcanzando registros más altos en los últimos años analizados.

Fuente: elaboración propia con base en datos de Comtrade.

Figura 3. Participación de las exportaciones de los productos seleccionados en el total de exportaciones

Al igual que el agregado de las exportaciones totales argentinas, el portafolio exportador seleccionado tiene una alta concentración en el complejo sojero con el 57.6 % promedio para el período 2014-2018, liderado por la harina de soja con un 39 % del total. Uno de los hechos relevantes que surgen de la comparación entre períodos es la caída en la participación del trigo del 25 % al 13.7 %. Esto se explica, en parte, por el aumento en la cantidad de productos derivados de la soja exportados como consecuencia del boom de la demanda de China e India. Al mismo tiempo se registra una caída en la participación relativa del trigo en Argentina sobre el total5.

Fuente: elaboración propia con base en Comisión Económica para América Latina y el Caribe.

Figura 4. Índices de precios de commodities seleccionados (2010 = 100)

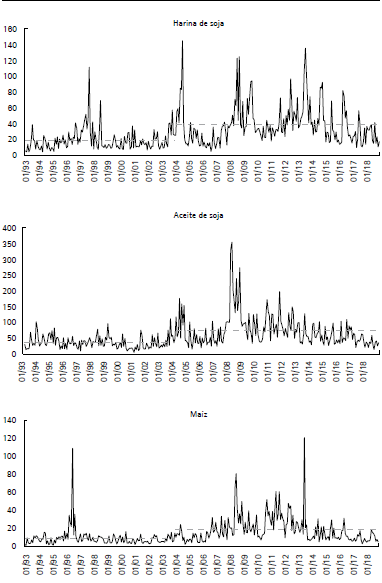

En cuanto a la dinámica de precios de los commodities seleccionados se destaca una subida tanto de nivel de precios (figura 4) como de volatilidad (figura 5). En los cinco commodities analizados que conforman este portafolio se observa un incremento de la volatilidad promedio luego del 2004, precisamente el año señalado por la bibliografía especializada como aquel que da inicio a la financiarización de los mismos como fue detallado en la revisión bibliográfica.

La conjunción del incremento de volatilidad observada en los cinco commodities que explican el 40 % de las exportaciones argentina y el impacto que esto tiene sobre el crecimiento económico, la disponibilidad de divisas y los ingresos fiscales dan lugar a la necesidad de medición de riesgo.

Figura 5. Volatilidad realizada canasta exportación argentina (en línea punteada promedio del período)

D. Metodología aplicada

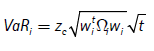

Para medir el riesgo de las exportaciones proveniente de la volatilidad de precios de commodities se postula la utilización de la metodología VaR típicamente empleada en finanzas, tal como fue explicitado en la revisión bibliográfica. La fórmula general del VaR es la que muestra la ecuación (1) (Hull, 2010).

Donde,

zc= es un parámetro que depende del grado de confianza estadística

σtp = es la desviación típica del activo en cuestión

T = representa el período de análisis para la estimación

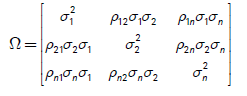

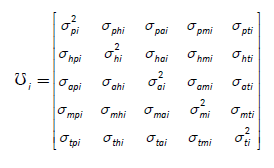

El primer paso en el análisis de riesgo de una cartera de inversión es considerar las varianzas y covarianzas de los activos que la componen para dar cuenta de los efectos de la diversificación. Se define como revela la ecuación (2).

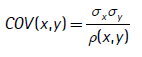

Donde, σij = COV (Ri;Rj)=representa la covarianza entre los activos i y j. Se puede expresar de forma matricial (véase ecuación [3]).

Siendo, w la participación de cada activo en la cartera; y Ω la matriz de varianzas y covarianzas, no singular, simétrica y definida positiva (véase ecuación [4]).

Dado que

Se puede expresar la anterior ecuación matricial como lo muestra la ecuación (5).

Donde Ꝋ es la matriz de coeficientes de correlación.

En resumen, el VaR para una cartera se expresa como se observa en la ecuación (6).

Con:

zc= Nivel de significancia (valor crítico) asociado a la distribución elegida

w = Vector de la participación de los activos en la cartera

wt = Transpuesta de w

Ω = Matriz de varianza-covarianza de la cartera

√T = Horizonte temporal

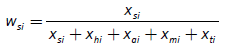

Se postula el siguiente portafolio de exportación llamado wi con i desde el rango temporal 1993-2018. Se genera entonces un portafolio para cada año observado con sus correspondientes proporciones (véase ecuación [7]).

Donde

wi es el portafolio seleccionado para el año i

wsi representa la proporción correspondiente a la soja en el año i

whies el peso correspondiente a la harina de soja en el año i

wai es el peso correspondiente al aceite de soja en el año i

wmies el peso correspondiente al maíz en el año i

wties el peso correspondiente al trigo en el año i

Se define también a

xsiexportaciones de poroto de soja en dólares del año i

xhi exportaciones de harina de soja en dólares del año i

xaiexportaciones de aceite de soja en dólares del año i

xmi exportaciones de maíz en dólares del año i

xtiexportaciones de trigo en dólares del año i

El cálculo de la proporción de cada producto en el portafolio exportador seleccionado para el año i se obtiene de la fórmula (8). Por ejemplo, la proporción del poroto de soja en un determinado año se define como (wsi).

Por otro lado, con cada serie de precios de cada producto se procede a calcular los rendimientos diarios expresados en logaritmos (véase ecuación [9]).

A partir de la fórmula (3) se procede a la confección de la matriz general de varianzas y covarianzas para cada año i. La misma debe cumplir con la característica de simetría, que su diagonal principal contenga las varianzas y el resto de los elementos las covarianzas6.

Esta matriz representa entonces la varianza y las covarianzas del portafolio exportador agrícola argentino y resulta el insumo fundamental en el cálculo del VaR. La ecuación (10) muestra que la representación del análisis a través de esta modelización es superior a la utilización de las volatilidades ex ante de cada commodity dado que la correlación entre ellos es distinta de cero como se muestra en el Anexo 2.

Siendo las varianzas

Las covarianzas

De manera que siguiendo lo expuesto en la ecuación (5) y en conjunto con las ecuaciones (11) y (12) se obtiene la ecuación (13).

Resolviendo las ecuaciones propuestas se obtiene la ecuación (14)

Por lo tanto, el resultado del VaR como se muestra en la ecuación (15) dependerá del valor crítico que se decida tomar a nivel de confianza y la forma de distribución que se asuma sobre los retornos, tal como fue discutido en la revisión bibliográfica. A los fines de este trabajo se presentarán los resultados obtenidos bajo la forma paramétrica de normalidad y a través del método no paramétrico de simulación histórica.

Para la estimación paramétrica se postula un nivel de significación del 95 % en el supuesto de normalidad y se obtiene la ecuación (16).

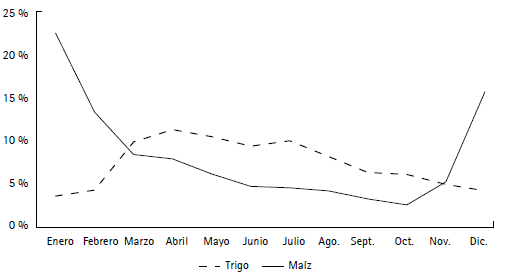

Los cálculos del VaR se realizan de forma diaria para dar cuenta de los efectos de volatilidad. No obstante, para una mejor representación en escala se los expresa en términos mensuales al multiplicar por la raíz cuadrada de 22, siendo la cantidad de días de operación bursátil en un mes. Se toma la decisión metodológica de expresar los resultados de forma mensual dado que tanto el aceite como la harina de soja, que representan el 50 % del portafolio exportador aquí elegido, presentan exportaciones constantes a lo largo del año a diferencia de lo que sucede con el poroto de soja, tal como se muestra en la figura 6. Al mismo tiempo, el trigo al ser un cultivo de invierno tiene alta participación en los meses de baja intensidad para los cultivos de verano como el maíz (véase figura 7). Esto sustenta la necesidad de contar con la medición en una frecuencia mensual.

Fuente: elaboración propia.

Figura 6. Exportaciones mensuales del complejo sojero como porcentaje del total

En la simulación no paramétrica se trabaja con el mismo nivel de significancia y se realiza una estimación año a año tomando en cuenta los retornos diarios del portafolio definido en la ecuación (8) 7. Este método es particularmente importante debido a que no realiza un supuesto sobre la distribución de los retornos, sino que los toma como datos del pasado. El resultado final de ambos métodos se compara con el total exportado para indicar la pérdida de ingresos potenciales que se podría superar en condiciones normales de mercado dentro del plazo del mes analizado bajo los supuestos especificados.

Fuente: elaboración propia.

Figura 7. Exportaciones mensuales de trigo y maíz como porcentaje del total

Cabe destacar que el VaR se aplicará desde una visión retrospectiva. En este sentido, se trabaja con las volatilidades, ponderaciones y matrices de covarianzas ya observadas y efectivas en cada año de estudio. En una futura línea de investigación derivada se trabajará sobre una métrica prospectiva.

III. Resultados Valor a Riesgo portafolio exportador

Siguiendo la metodología planteada se presenta primero el resultado del VaR para el propio portafolio exportador seleccionado y luego se lo expresa como porcentaje del total exportado. El promedio para el período 1990-2003 fue del 1.45 % y del 1.91 % para el período 2004-2018 para la estimación para-métrica y se obtienen promedios similares en el método histórico como se observa en el cuadro 4. Ambos resultados son expresados en frecuencia diaria. Se observa un incremento del VaR del portafolio exportador en el segundo rango temporal asociado con el período de financiarización de mayor volatilidad. Los resultados aquí encontrados son concordantes con lo esperado en la revisión bibliográfica. Se destaca también que los resultados son robustos para la metodología utilizada, ya sea paramétrica o histórica.

Cuadro 4. Valor a Riesgo diario para el portafolio exportador seleccionado

Fuente: elaboración propia.

No obstante, tal como se evidencia en la figura 8 los métodos de estimación difieren en los años de mayor volatilidad. El método paramétrico subestima la volatilidad observada en los registros de alta volatilidad, mientras que el método histórico da cuenta de los mismos. Esto es importante para futuras líneas de investigación que incluyan una estimación prospectiva. Si se utilizan funciones de densidad normales es posible que los eventos extremos sean subestimados en aquellos años que resultan más relevantes para el cálculo de riesgo.

Fuente: elaboración propia.

Figura 8. Valor a Riesgo mensual portafolio exportador agrícola argentino (porcentaje de las exportaciones totales)

El cuadro 5 muestra el VaR del portafolio exportador argentino en una frecuencia mensual en porcentaje del total exportado. El mismo indica que, en promedio, para el período 2004-2018 el 2.90 % del total exportado se encontraba en riesgo de precio en frecuencia mensual que compara con el 1.72 % obtenido en el período 1990-2003. Como se advierte en la figura 9, el máximo pico de la serie coincide con el año 2008, año de estallido de la crisis financiera internacional, para el que se obtiene un VaR mensual del 4.57 % bajo el método paramétrico y del 5.42 % en el enfoque no paramétrico histórico. Esto indica que casi el 5 % del total exportado argentino para el 2008 estaba expuesto a riesgo de precio dada la alta volatilidad registrada en ese año. Al analizar la serie completa, en sintonía con lo esperado, se produjo un notable incremento a partir del año 2004, siendo un punto de quiebre que separa dos períodos muy distintos entre sí, coincidente con lo expresado en la revisión bibliográfica.

La figura 9 da cuenta de la escala del VaR en términos absolutos mientras que las figuras 10 y 11 representan los resultados como función de las reservas internacionales del Banco Central de la República Argentina y de los derechos de exportación. Se destaca en este caso un VaR de 3200 millones de dólares en riesgo mensual de precio en el año 2008, que representaba el 8 % de las reservas internacionales argentinas. Cabe destacar también el incremento del nivel del VaR en términos absolutos luego del quiebre estructural de precios de commodities registrado en la literatura en el 2004. Otro año interesante en la figura 10 es el 2014 porque ocurre un leve aumento de dispersión de precios en conjunto con reservas declinantes del Banco Central. Por otro lado, se observa una media de participación del VaR del orden del 30 % promedio anual para el período 2002-2018.

Fuente: elaboración propia.

Figura 10. Valor a Riesgo mensual del portafolio exportador como porcentaje de las reservas internacionales del Banco Central

IV. Conclusiones

Se evidencia un incremento de la volatilidad del precio de los commodities en los mercados internacionales que afecta a las economías en desarrollo, como las de América Latina, caracterizadas por exportaciones centradas en esos productos. Dicho incremento se registra al mismo tiempo que se dieron cambios fundamentales en el funcionamiento del mercado financiero de commodities en lo que se conoció como financiarización de commodities. Esta situación acrecienta la vulnerabilidad característica de las mencionadas economías.

Los países enfrentan un trade-off entre cuánto consumir de los shocks de precios de commodities y cuánto ahorrar en otros activos dado que desconocen si el movimiento de precios es transitorio o permanente. No obstante, los precios de los commodities son volátiles, impredecibles y sujetos a shocks de larga duración, lo que dificulta esta elección. Es por eso que la medición de los riesgos asociados a precios de commodities se vuelve una herramienta relevante para la planificación macrofiscal de las economías con alta exposición a commodities. La medición del riesgo es el primer paso del diseño de una estrategia global de gestión del mismo. El caso de México como se muestra en Yépez-García y Dana (2012) realiza una cobertura de precios en mercados institucionalizados por el 100 % de las exportaciones de petróleo. Una futura línea de investigación que se desprende de este trabajo implica necesariamente el diseño de un programa macrofiscal que contemple los efectos aquí presentados.

Este artículo propone una medición del riesgo utilizando de manera novedosa la metodología VaR, que se emplea típicamente en finanzas, aplicada a las exportaciones argentinas para el período 1993-2018. Se postuló un portafolio exportador compuesto por poroto de soja, harina de soja, aceite de soja, maíz y trigo que representan el 40 % del total exportado y que cotizan diariamente en el mercado de Chicago siendo sujeto a volatilidad. Se ha encontrado aquí que el VaR diario de dicho portafolio fue del 1.91 % para el período 2004- 2018 en comparación con el 1.45 % del período 1993-2004. Dicha medición expresada en forma mensual como porcentaje del total expresado da cuenta de que el 2.90 % se encontraba en riesgo de precio durante el período 2004- 2018, con un máximo registrado en 2008 del 4.57 %. Estos resultados son robustos para el método de estimación paramétrico o histórico. Esto es particularmente relevante para realizar una medición de riesgo en prospectiva en una futura línea de investigación.

Se subraya que los niveles altos de precios de commodities como se detalló en la sección II.C se asocian a picos de alta volatilidad que ocurren en períodos breves de tiempo y con gran rapidez. Esto es captado por el indicador VaR planteado aquí y da cuenta del riesgo potencial de tomar decisiones de política fiscal en función de estos eventos que resultan en su propia naturaleza volátiles. La planificación macrofiscal prudente debe evaluar e incorporar entonces una consistencia intertemporal que suavice estos efectos de volatilidad.