INTRODUCCIÓN

Variables como la inflación, el desempleo, la informalidad laboral, la volatilidad cambiaria y la corrupción de las instituciones, son algunos de los rasgos importantes que hacen que algunos deudores incumplan sus obligaciones financieras. Estas condiciones hacen que incrementen los riesgos financieros de las organizaciones. De igual forma, en muchas entidades como fondos de empleados por beneficiar al cliente o asociado se crean diferentes estrategias como afiliaciones con bajo nivel de control, aplicación de bajos intereses1, subsidios para diferentes cuestiones, entre otros.

De acuerdo con Supersolidaria (2017a), para ese año en Colombia existían 1484 fondos de empleados reportando información a dicha entidad, con unos excedentes generales que ascendieron a COP$151.027.507.389 y su equivalente a USD$47.716.426,49.

En la actualidad, los fondos de empleados de manera general clasifican a sus deudores por tipo de crédito teniendo presente aspectos como el salario2, edad, entre otros aspectos relevantes. Sin embargo, la falta de implementación de programas tecnológicos adecuados para la gestión de información, impide una revisión exhaustiva sobre los motivos reales por los cuales los asociados incumplen sus obligaciones. Algunas causas que podrían derivar en el aumento del índice de morosidad es inequidad, desempleo, inflación y como impactos para la organización: afectación de reputación, disminución de crecimiento, disminución de excedentes vía disminución de asociados, afectación de cartera, entre otros.

Con base en Supersolidaria (2017b) en los últimos años han desaparecido algunos fondos de empleados, por lo cual es necesario establecer más control de los riesgos financieros.

En el sector de fondos de empleados de IES de Antioquia se hará un diagnostico financiero y de riesgos crediticios. Posteriormente, se analizarán los riesgos por medio del método llamado Risicar, con el fin de examinar la identificación, calificación y evaluación del riesgo, de acuerdo con De Lara (2013), por ser la gestión del riesgo crediticio el más importante riesgo a controlar para cualquier entidad crediticia.

La importancia de la investigación para los fondos de empleados, radica en la detección de riesgos crediticios más relevantes para su adecuada gestión, control o mitigación, y la implementación de mecanismos más técnicos en la gestión del otorgamiento de créditos (la moneda de referencia del estudio será el peso colombiano, COP).

De acuerdo a las condiciones expuestas, se pretende responder a la pregunta: ¿en qué medida la falla o falta de un procedimiento específico y de herramientas predictivas para la gestión de los créditos de los fondos de empleados de IES de Antioquia, aumenta las probabilidades de riesgos crediticios?

1. FONDOS DE EMPLEADOS DE IES EN ANTIOQUIA

Según Obregón (2011), la crisis financiera ocurrida en 2007-2008 en EEUU se presentó porque los bancos norteamericanos en un escenario de alta liquidez otorgaban créditos a usuarios sin capacidad de pago y luego titularizaron esa cartera por medio de bonos e instrumentos financieros derivados. Un bono es un "certificado por medio del cual se compromete a devolver al comprador del bono una cantidad específica de dinero correspondiente al valor inicial del bono más unos intereses" (Banrepública, 2017, párr. 2). Posteriormente, al tratar de recuperar esa cartera hipotecaria, los deudores no podían responder por dichos créditos, lo cual hizo que tuvieran que entregar sus inmuebles.

En Colombia el sistema financiero salió menos afectado y el país presentaba cifras positivas; entre otras cosas, se le atribuyen las cifras positivas al manejo del Banco central de Colombia. La tasa de inflación objetivo del Banco de la República de Colombia en 2018 fue del 3,1 % (Banrepública, 2018).En cuanto al sector solidario, este ha sido importante para el desarrollo del país, sobre todo para lograr mayor acceso de los ciudadanos al crédito de calidad, si bien está separado con respecto al sector financiero de acuerdo a las entidades de control que los regula, al sector financiero lo vigila la Superintendencia Financiera y al sector solidario lo vigila la Superintendencia de Economía Solidaria.

Al analizar la información específica de los fondos de empleados pertenecientes al sector solidario en Colombia (gráfico 1), se puede ver cómo el número de fondos de empleados en el periodo 2013-2017 ha disminuido en doscientos siete entidades, correspondientes a un 13,95 %, al igual que ha disminuido el número de empleados en 7.416 personas correspondiente a un 47,87 %.

En cuanto a las cifras de las entidades solidarias en Antioquia, el gráfico 2 señala cómo desde el año 2013 hasta 2017 los excedentes de dichas entidades han tenido un crecimiento de $ 0,0350 billones, correspondientesa un 36,46%.

Fuente: elaboración propia.

Gráfico 2 Tendencia de ingresos, gastos y excedentes de entidades solidarias en Antioquia

Sin embargo, el gráfico 2 señala que los gastos han aumentado en este mismo periodo, con $ 0,24 billones correspondientes a un 28 %.

En cuanto al análisis de cifras de fondos de empleados de IES en Antioquia, en la tabla 1 se puede observar como en los años 2016 y 2017 se ha incrementado en un 11,77 %, la cartera bruta total de dichos fondos.

De igual forma, la tabla 1 revela que para el incremento de la carteta bruta han contribuido en mayor medida las carteras de consumo y cartera de vivienda con un 11,64 % y 14,32 % respectivamente. La cartera de vivienda última cartera ha sido bastante dinámica en su crecimiento, quizás lo que más llama la atención es el aumento del 7,22 % en la cartera vencida. Lo anterior se corrobora al analizar los pasivos cuyo incremento fue del 13,41 %, esto no es marginal si se tiene en cuenta que hay que manejar con cuidado los incumplimientos para no caer en pérdidas esperadas y no esperadas para las entidades.

Al observar el nivel de endeudamiento en los últimos dos años, como se indica en la tabla 2, se puede considerar alto. Para algunos autores como Toro y Palomo (2014), un nivel de endeudamiento por encima del 50% ya debe ser señal de seguimiento por parte de la entidad.

Tabla 2 Razón de endeudamiento de fondos de empleados de IES en Antioquia

Fuente: elaboración propia.

Adicionalmente, en la tabla 2 que el nivel de endeudamiento en los dos últimos años ha estado cercano al 70 %, que si bien es manejable con políticas juiciosas de recuperación de cartera, muchos no vigilan con rigurosidad los procesos, lo que en ocasiones hace inmanejable los procesos de saneamiento de cartera.

2. ESTADO DEL ARTE

En Colombia se ha tratado de vislumbrar diferentes metodologías y diferentes autores para gestión de riesgos, contemplándose diferentes tiempos de adaptación a dichas metodologías por parte de entidades crediticias. Algunas investigaciones sobre el tema de gestión de riesgos se describen a continuación:

En su tesis doctoral, Análisis del riesgo financiero en las PYMES- estudio de caso aplicado a la ciudad de Manizales,Toro y Palomo (2014) realizan un estudio integral interesante en cuanto a riesgos financieros, destacando la integralidad y visión de riesgos.

Por otra parte, Alejandro Gisbert (2017), en su tesis doctoral llamada La gestión macro prudencial bancaria: una propuesta de tres modelos de previsión de riesgos, propone tres interesantes modelos para gestionar de una manera más contundente el riesgo sistémico en entidades financieras internacionales. Dice el autor que "dos modelos permiten conocer las interrelaciones de riesgo entre las contrapartidas financieras y su exposición al riesgo país" (p. 5). El tercer modelo se basa en una simulación de Montecarlo para calcular la probabilidad de incumplimiento de una Entidad de Contrapartida Central (ECC).

Por su parte, Juan Antonio Jimber del Rio (2015) en su tesis doctoral llamada Riesgo de crédito. Modelización econométrica plantea que:

Un estudio empírico relacionado con la predisposición de las entidades financieras a participar en un proceso de reestructuración bancario, participando en general en el proceso de reestructuración, participando como entidad absorbente, participando como entidad absorbida, participando como entidad fusionada en condiciones de igualdad o participando como entidad nacionalizada, en el que se conjuga un estudio descriptivo de la evolución legislativa nacional e internacional que afecta a la supervisión bancaria europea y un estudio estadístico que se centra en el cálculo y posterior análisis de los efectos marginales mediante la estimación de cinco modelos logísticos de variable endógena binaria. (p. 4)

Jiménez (2017) en su tesis de grado llamada Gestión de riesgos financieros en fondos de empleados universitarios de Medellín, trata de acercarse un poco a la problemática de gestión de riesgos financieros. El trabajo es de tipo descriptivo cualitativo, es decir, no ahonda mucho en el manejo concreto de los riesgos en la parte cuantitativa que es algo fundamental en esta cuestión, a diferencia del trabajo que se pretende adelantar con una estructura de medición y control de riesgos más críticos en la gestión crediticia del riesgo, se trata entonces de plantear un manejo profundo del riesgo financiero crediticio.

Es interesante el artículo de Fernández y Pérez (2005) porque los autores proponen un modelo logístico clasificatorio entre clientes buenos y malos pagadores de una cartera comercial y una cartera de consumo. Para su desarrollo tienen en cuenta los aspectos críticos de las variables utilizadas y la correlación existente entre las variables estudiadas.

Por su parte, López (2013) propone un modelo con datos simulados mediante simulación logística. Es interesante el modelo, aunque al ser con datos simulados se da un sesgo con respecto a la realidad, además se ofrece una solución parcial para el manejo de riesgos crediticios.

Otros autores como Pérez (2017), proponen un modelo econométrico para estimar la probabilidad de incumplimiento para muchas organizaciones de la Economía Social y Solidaria (OESS) del Ecuador, para ello se concentra en el análisis de componentes atribuibles a la demanda de crédito como el registro de impagos, número de años de funcionamiento de la organización, ingresos por ventas, posee garantías, destino de los recursos, posee créditos con otras instituciones. Sin embargo, el autor se queda corto al no tener en cuenta las demás etapas en el manejo del riesgo crediticio, lo que si se trata de abordar en la investigación que se trata de emprender.

El presente estudio pretende dar un abordaje diferente a la gestión de los riesgos crediticios, teniendo en cuenta un instrumento de control como lo es el método Risicar. Este método es una herramienta que surge del proceso investigativo en gestión de riesgos de la docente Rubí Consuelo Mejía Quijano, realizado desde 1998 en la Universidad de Medellín.

3. MARCO TEÓRICO Y CONCEPTUAL

3.1 Crédito

El crédito es el préstamo de dinero que una entidad financiera otorga, con el compromiso de que en el futuro sea devuelto en forma gradual (Grupo Bancolombia, s.f.).

El crédito es un beneficio que las organizaciones otorgan a sus clientes, conceder a un cliente un producto o un servicio hoy con el compromiso de obtener un pago por ello en el futuro. Dice Miranda (2016) que:

El crédito es la cesión provisional de la potestad de disponer de unos fondos con el compromiso de la persona deudora de pagar a la acreedora los intereses devengados y devolver, también, el capital dispuesto en un plazo o dentro de una fecha establecida. (p. 48)

3.1.1 Riesgo

El otorgamiento de créditos también conlleva unos riesgos inherentes, tanto en su otorgamiento como en su seguimiento y control. El Banco de México (2005) indica que "[e]l riesgo es producto de la incertidumbre que existe sobre el valor de los activos financieros, ante movimientos adversos de los factores que determinan su precio; a mayor incertidumbre mayor riesgo" (párr.8).

3.1.1.1 Riesgos financieros

El riesgo financiero se puede definir como la "[p]osibilidad de quebranto o pérdida derivada de la realización de operaciones financieras que pueden afectar a la capitalización bursátil o valor de mercado de la empresa" (Gómez y López, 2002, p. 21).

Los diferentes tipos de riesgos financieros, interactúan unos con otros, por ello es difícil delimitar sus fronteras al observar el resultado de un proceso. Todo tipo de créditos presentan riesgos, en mayor o menor medida (Superfinanciera, 2002). De acuerdo con Alonso (2015):

El Riesgo crediticio es aquel asociado a la posibilidad de que un deudor incumpla sus obligaciones, ya sea parcial o completamente. El riesgo de crédito implica no solo el riesgo que un deudor incumpla su obligación, sino también que pague de manera parcial y/o después de la fecha convenida. (p. 4)

Por su parte De Lara (2013) afirma que:

El riesgo financiero es la pérdida potencial que se registra con motivo del incumplimiento de una contraparte en una transacción financiera (o en algunos de los términos y condiciones de la transacción). También se concibe como un deterioro en la calidad crediticia de la contraparte o en la garantía o colateral pactada originalmente. (p.163)

3.1.1.2 Gestión de riesgos financieros

Por su objeto social y la administración de activos financieros los fondos de empleados conllevan unos riesgos de crédito inherentes. Por la constitución de dichos elementos se vuelve fundamental el papel de la administración adecuada de riesgos. De acuerdo con Alonso (2015):

La gestión del Riesgo es el proceso de proteger los activos e ingresos de una organización empleando una aproximación científica para afrontar el riesgo independiente de su naturaleza u origen. Así, la gestión de riesgo tendrá como objetivo brindar protección a los activos y el patrimonio de las empresas, conocer mejor los riesgos a los cuales se enfrenta la empresa, minimizar el costoso impacto de ciertos riesgos enfrentados por la empresa y cumplir con las exigencias de ciertos entes reguladores que requieren la implantación de un esquema de cubrimiento de riesgos. (p.8)

Es importante identificar la capacidad de pago del individuo, la cual está determinada por la capacidad de generar flujo de caja libre para atender el servicio a la deuda. (García, 2009).

Para De Lara (2013), el riesgo crediticio por incumplimiento es el más importante riesgo financiero a tratar por parte de las entidades, sobre todo si su competencia central de negocio es el financiamiento.

3.1.1.3 Comité de Basilea

De acuerdo a Muñoz y Soler (2018), los acuerdos importantes de Basilea III son la instauración de un piso en el cálculo de los activos ponderados por riesgo (APRs), compuestos por modelos internos que asegurará que estos no podrán ser menores al 72,5 % de los provenientes de los modelos estandarizados y el consenso sobre un enfoque normalizado y examinado relativo al riesgo de crédito optimizará la estabilidad y la sensibilidad al riesgo.

En Colombia se trata de adoptar estos derroteros mediante un marco llamado Sistema de Administración de Riesgo Crediticio (SARC). De acuerdo Supersolidaria (2018a), este sistema se podrá ir implementando en sus entidades vigiladas en el periodo 2019-2022, de acuerdo con los activos de cada entidad, es decir, a mayores activos más rápido su implementación. Según la Consultoría para el desarrollo empresarial (2018) los beneficios tácticos de implementación de un SARC son:

Consolidación de una cultura enfocada a identificar, medir, controlar y monitorear el riesgo. Reducción de pérdidas por mala calidad de la cartera. Establecer un sistema de provisiones acorde con el nivel de riesgo de la entidad. Anticipar eventos de pérdida y reaccionar de forma adecuada ante ellos (prospectiva). (párr. 6)

Este sistema ofrece metodologías como guía para que las entidades financieras efectúen un adecuado otorgamiento, seguimiento, control y recaudo de un crédito para disminuir los riesgos crediticios. Así, dice la Supersolidaria (2015) que:

El riesgo crediticio es la probabilidad de que la organización solidaria incurra en pérdidas y se disminuya el valor de sus activos como consecuencia de que sus deudores incumplan con el pago de sus obligaciones en los términos acordados, el cual, en caso de materializarse, puede llegar a afectar la estabilidad y la viabilidad financiera de las mismas y del sistema solidario y financiero en su integridad. (p. 2)

3.2 Etapas del SARC

De acuerdo con la Supersolidaria, el sistema de administración de riesgos el SARC, al ser un sistema, debe ir encadenado en una serie de pasos que permiten su cometido.

3.2.1 Identificación y medición

El SARC debe facilitar a las entidades identificar el riesgo de crédito a que se enfrentan de cara a las operaciones autorizadas.

3.2.2 Control

"El SARC debe facilitar a las entidades adoptar mecanismos para controlar el riesgo crediticio por exposición en el desarrollo de sus operaciones" (Supersolidaria, 2015, p. 3).

3.2.3 Monitoreo

Esta fase debe contener algunos de los siguientes requerimientos básicos:

a) Facilita el seguimiento de los límites y niveles de exposición al riesgo de crédito consolidado por los tipos de cartera y tipos de deudor.

b) "Permitir la elaboración de reportes gerenciales y de monitoreo de riesgos que evalúen los resultados de las estrategias adoptadas" (Supersolidaria, 2015, p. 4).

3.2.4 Políticas de administración del riesgo crediticio

Dichas políticas deben ser autorizadas por el consejo de administración o la junta directiva, quienes serán garantes del acatamiento riguroso de dichas políticas. En este sentido, dice Supersolidaria (2015) que "[l]as características que deben tener las bases de datos de los clientes o asociados" (p. 5). Estas se constituirán en reglamentos y deben ser examinadas de forma habitual.

De acuerdo con la Supersolidaria (2015), el sistema SARC lo deben implementar las organizaciones solidarias vigiladas, con el propósito de identificar, medir, controlar y monitorear el riesgo de crédito al cual se encuentran expuestas en el desarrollo de su proceso de crédito.

Los fondos de empleados son organizaciones del sector de la economía solidaria que se caracterizan por ser de derecho privado, sin ánimo de lucro y están constituidos por trabajadores dependientes, trabajadores asociados o por servidores públicos, que con el objetivo de buscar el bienestar de sus asociados ofrecen servicios de ahorro y crédito. (Organizaciones Solidarias, s.f, párr.1)

En consonancia con la Superfinanciera (2007):

Los fondos de empleados son de origen mutualista, sin ánimo de lucro y tienen como objeto la prestación de servicios sociales, regulados básicamente por las Leyes 79 de 1988 y 454 de 1998, en concordancia con el Decreto 1481 de 1989, son definidos como empresas de origen mutualista, de derecho privado, sin ánimo de lucro, constituidas por trabajadores dependientes (artículo 20 Decreto 1481 de 1989), que persiguen el interés general de los asociados a través de la prestación de servicios de carácter social, de beneficios y de fomento a la solidaridad y a los lazos de compañerismo entre los asociados. (párr. 4)

En armonía con la Supersolidaria (2008), las organizaciones adscritas a esta entidad gremial deberían seguir unos derroteros para lograr buenas prácticas en cuanto al otorgamiento y la gestión de riesgos financieros crediticios, tales como, el proceso de seguimiento y control, reestructuraciones y novaciones, reestructuraciones, y novaciones.

4. METODOLOGÍA

El tipo de investigación será aplicada con un enfoque mixto, cuyo nivel de investigación será explicativo correlacional o causal y donde se cuantifican relaciones entre conceptos y variables (Hernández, Fernández y Baptista, 2014). Por cuanto busca gestionar de una forma adecuada los riesgos financieros crediticios en fondos de empleados de IES en Antioquia, para Carrasco (2005) los estudios de tipo correlacional pretenden visualizar cómo se relacionan o vinculan diversos fenómenos entre sí.

Para la identificación, calificación y evaluación de los riesgos se utilizará el método Risicar. De acuerdo con Mejía (2006), este es un método de gestión de riesgos que comprende la etapa de identificación, calificación, evaluación y tratamiento de riesgos. El proceso se efectuará con los siguientes lineamientos:

Análisis del sector de los fondos de empleados de IES en Antioquia.

Identificación de los riesgos determinando nombre del riesgo, significado, descripción, agente generador, causa y efecto.

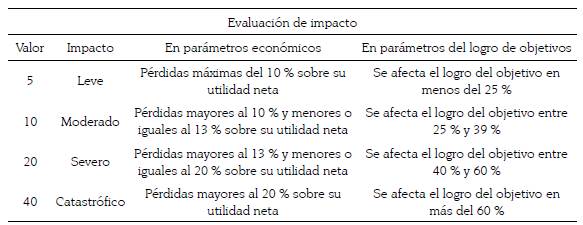

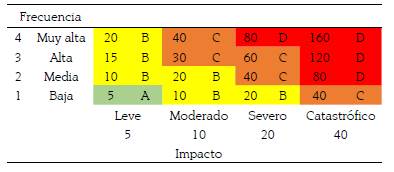

Calificación de los riesgos. Se determinará la frecuencia y el impacto de acuerdo con las siguientes tablas 3 y 4.

4. La evaluación de los riesgos será el producto de la frecuencia y el impacto. La manera de evaluarse se define en la tabla 5.

El producto de estos dos ítems da como resultado el constructor de matriz que describe la tabla 7.

Tabla 6 Matriz de evaluación de riesgos financieros mediante el método Risicar

Fuente: Mejía (2006).

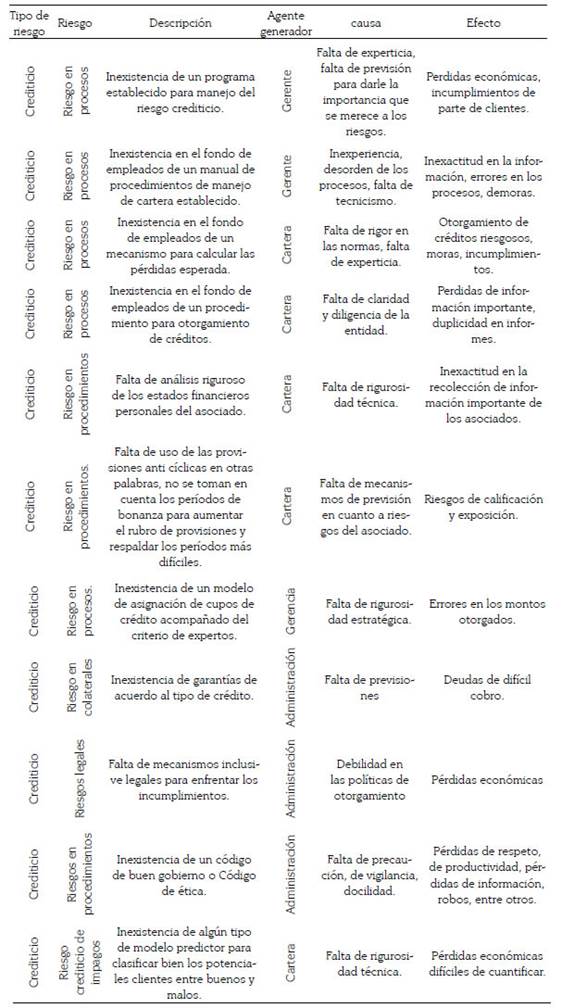

Tabla 7 Identificación de riesgos crediticios en fondos de empleados de IES

Fuente: elaboración propia.

En la tabla anterior se puede observar que para construir la matriz se requiere de dos variables para calificar los riesgos: frecuencia e impacto, en las filas se ubican los niveles de frecuencia y en las columnas los niveles de impacto.

La matriz está formada por cuatro regiones coloreadas:

Un riesgo será aceptable en el momento en que la frecuencia sea baja y su impacto sea leve (1 * 5 = 5) A (verde); de igual forma se observa que una frecuencia media y un impacto leve produce un riesgo tolerable (2 * 5 = 10) B (amarillo); en los interceptos donde la frecuencia es alta y su impacto es severo, se produce un riesgo grave (3 * 20 =60) C (naranja); en consecuencia, donde la frecuencia es muy alta, alta o media (rojo) y su impacto catastrófico el riesgo será tomado como inaceptable.

De acuerdo con el informe de Supersolidaria (2018b), se identificaron treinta fondos de empleados de IES en Antioquia, se trata de una población relativamente pequeña. Por lo tanto, se opta por estudiar la población en toda su dimensión sin extraer muestras de ningún tipo.

El análisis se efectuó para conocer la incidencia que presentaban los riesgos crediticios en dichas entidades, para ello se recurrió a valoraciones de tres expertos para estimar la incidencia de variables de riesgo.

Para la recolección de información primaria, la técnica de investigación empleada fue la entrevista semiestructurada. De acuerdo a Hernández et al. (2014) esta técnica se fundamenta en un diálogo revelador con el entrevistado, mediante una serie de preguntas que permiten mayor libertad para el entrevistado en cuanto a sus respuestas. Para las entrevistas, en este estudio en particular, se elaboraron unas preguntas importantes en el tema de riesgos financieros, sobre los riesgos crediticios que afectan el sector solidario en general. Las preguntas iban dirigidas a tres expertos3 en el tema de riesgos financieros en entidades solidarias.

El cuestionario y protocolo de entrevista fueron validados por expertos en metodología de investigación y vasto conocimiento en gestión de riesgos (anexo 1).

La recolección de información secundaria, en cuanto al tema de los riesgos financieros crediticios en general y de manera particular enfocada a Antioquia, se realizó con base en libros académicos, artículos derivados de investigación científica, bases de datos académicas, tesis de diferentes autores, páginas web de gremios y entidades del sector financiero y del sector de economía solidaria.

La tabulación de entrevistas se realizó de la siguiente manera: cada experto consultado estimó estadísticamente la falta o ausencia de un instrumento o procedimiento específico en los fondos de empleados objeto de estudio de acuerdo a las preguntas planteadas, después de tener estas tres estimaciones, para cada pregunta se procedió a realizar una ponderación que finamente arrojó los resultados que alimentaron la tabla de frecuencias presentada en la investigación.

5. RESULTADOS

5.1 Identificación de riesgos

Con base en análisis de diferentes autores, estudios previos de la supersolidaria y las observaciones de expertos, se logra identificar un grupo de riesgos financieros de tipo crediticio en el sector de fondos de empleados de IES en Antioquia (ver tabla 7).

5.2 Frecuencia

Para establecer la frecuencia de presentación de los riesgos identificados en los fondos de empleados de IES, se utiliza el porcentaje de aportación de cada uno de estos, es decir, su frecuencia relativa, se trata de identificar las posibles causas que originaron dichos riesgos, en la tabla 8 se puede observar lo descrito.

En la tabla 8 se observa que las causas que más prevalecen son las de frecuencia alta, ello permite dilucidar una ausencia de rigurosidad en los controles, aunque la frecuencia no se traduce en pérdidas de dinero directas, si influye al final cuando se combina con el impacto, sobre todo si dichas frecuencias presentan calificaciones importantes como en este caso.

Por otro lado, al observar la frecuencia en la tabla 8 de la variable de modelo predictor, se observa una frecuencia calificada como muy alta marcada en color rojo, esto es crítico porque esta calificación implica perdidas de dinero considerables.

Las causas que exhiben menor frecuenta son la falta de claridad y diligencia de la entidad, desorden en la organización de la información, falta de rigurosidad estratégica. Lo anterior, es adecuado y debería mantenerse dicha tendencia, inclusive debe reducirse paulatinamente al igual que las causas más altas.

5.3 Impacto

Con el método Risicar se logran establecer los impactos para los riesgos financieros identificados y las causas de origen, para instaurar ítems de los porcentajes de las pérdidas respectivas, tal como se aprecia en la tabla 9.

Tabla 9 Impacto de los riesgos crediticios en fondos de empleados de IES

Fuente: elaboración propia.

Al observar los impactos en la tabla 9, se puede inferir que los riesgos que presentaban frecuencia alta también se ubican en impactos de (20-severo) y representan alrededor del 55 % del total de riesgos considerados, lo que es preocupante sobre todo si se tiene en cuenta que estos riesgos severos podrían dar pérdidas entre el 13 % y el 20 % sobre su utilidad neta o sobre los excedentes en el caso de fondos de empleados. Lo anterior constituiría afectaciones para el logro de objetivos estratégicos de los fondos de empleados entre un 40 % y un 60 %. Es importante considerar que afectar los excedentes es neurálgico para los asociados, ya que estos se reparten entre estos últimos en forma solidaria para diferentes situaciones.

5.4 Matriz de evaluación de riesgos financieros

Una vez desarrollada la etapa de identificación de los riesgos financieros crediticios y la construcción de frecuencias e impactos, se ejecuta la evaluación de los riesgos financieros por medio de la multiplicación de dichas frecuencias e impactos. De esta forma de construye la matriz de evaluación, como se evidencia en la tabla 10.

Tabla 10 Matriz de la evaluación de riesgos crediticios en fondos de empleados de IES

Fuente: elaboración propia.

Es importante considerar que en la evaluación hubo un 63,64 % del total de riesgos en categoría de riesgos graves, un 9,09 % del total de riesgos en categoría inaceptable y un 27,27 % de riesgos en categoría tolerables. Lo anterior se puede extraer de la tabla 10 y resumirlo en la tabla 11.

De acuerdo con la tabla 11, los riesgos denominados como graves fueron:

a) Inexistencia de un programa establecido para manejo del riesgo crediticio.

b) Inexistencia en el fondo de empleados de un manual de procedimientos de manejo de cartera establecido.

c) Inexistencia en el fondo de empleados de un mecanismo para calcular las pérdidas esperadas.

d) Falta de análisis riguroso de los estados financieros personales del asociado.

e) Falta de uso de las provisiones anti cíclicas, en otras palabras, no se toman en cuenta los períodos de bonanza para aumentar el rubro de provisiones y respaldar los períodos más difíciles.

f) Inexistencia de garantías de acuerdo con el tipo de crédito.

g) Falta de mecanismos, inclusive legales, para enfrentar los incumplimientos.

El riesgo más neurálgico encontrado como inaceptable en la tabla 10, fue el de la inexistencia de algún tipo de modelo predictor para clasificar bien los potenciales clientes entre buenos y malos.

Por otra parte, el riesgo encontrado y catalogado como riesgo inaceptable se constituye un posible default y afectación directa del principio de continuidad del negocio, lo cual puede representar para la entidad incluida en esta categoría como un posible paso a la insolvencia manifiesta sino se realizan correctivos obligatorios.

A partir de la tabla 10 de evaluación de riesgos, se puede inferir la imperiosa necesidad de investigar estrategias de eliminación y mitigación de los riesgos graves e inaceptables evidenciados, estrategias que tienen que ver con diversos frentes como la implementación de software especializados para clasificación de clientes buenos y malos; contratación de personal idóneo y ubicación de este en las áreas donde sea más productivo; establecimiento de provisiones anti cíclicas con el fin de evitar pérdidas esperadas y no esperadas importantes.

Este estudio se convierte en una clase de escudo protector frente a los riesgos crediticios en los fondos de empleados de IES de Antioquia.

6. CONCLUSIONES

Si bien es cierto que la normatividad para los fondos de empleados es de cierta forma más blanda que para las entidades del sector financiero en general, ello no exime de establecer ajustes en los controles debido a que los recursos administrados por estas entidades son solidarios y persiguen un bien común, instaurado generalmente dentro de los estatutos de cada entidad. Lo anterior constituye una suerte de obligatoriedad de administrar de cuidar los recursos asignados por parte de la gerencia.

Por otro lado, si se tiene en cuenta el concepto unificado de Supersolidaria (2018b) sobre la transformación de los fondos de empleados en otras figuras jurídicas como las cooperativas que no ejercen la actividad financiera, cooperativas financieras, asociaciones mutuales, instituciones auxiliares de la economía solidaria y otras formas asociativas, los fondos si desean transformarse en dichas entidades, deben protegerse mucho más contra los riesgos financieros. Lo anterior, en la medida en que, como se evidenció en esta investigación, su manejo debe ser una prioridad sobre todo en los riesgos encontrados catalogados como graves, ya que las entidades como las cooperativas, al estar abiertas a todo tipo de público, tienen mayores riesgos que los fondos de empleados. Esto hace necesario la gestión adecuada de dichos riesgos, para que los fondos de empleados puedan convertirse en la entidad que deseen de acuerdo a los lineamientos de Supersolidaria.

En cuanto a los riesgos propiamente dichos, es importante hacer énfasis en el hecho de que en la evaluación de los riesgos hubo un 63,64 % del total de riesgos en categoría de riesgos "graves", del mismo modo hubo un 9,09 % del total de riesgos catalogados como "inaceptables". Esto constituye un escenario preocupante para los fondos de empleados de IES en Antioquia, si se tiene en cuenta las estadísticas emitidas por la Supersolidaria, donde da cuenta de que en los últimos cinco años, la tendencia de desaparición de fondos de empleados ha sido al alza. Los riesgos inaceptables hay que mitigarlos de forma inmediata, es decir, no hay tiempo que perder en este tipo de situaciones donde la insolvencia se vuelve inminente. De forma que es primordial que dichos fondos gestionen con mayor contundencia los riesgos con calificaciones más altas en la evaluación.

En la evaluación de los riesgos también hay que resaltar que un 27,27 %, son riesgos en categoría tolerables, entre los cuales se destacan la inexistencia en el fondo de empleados de un procedimiento para otorgamiento de créditos e inexistencia de procedimientos para hacer un seguimiento y control de la cartera, e inexistencia de un código de ética. Si bien es adecuado el establecimiento de estos procedimientos, las falencias se pueden evidenciar en las unidades que componen los procesos, ello termina incidiendo en los resultados esperados, por lo tanto, se debe hacer seguimientos constantes para bajar estos riesgos a categoría deseable de riesgos "aceptables" o tipo "A".

Al evaluar la situación de riesgos financieros crediticios de los fondos de empleados de IES en Antioquia, se puede inferir la ineludible necesidad de controlar los riesgos y causas asociadas con el incumplimiento, que al no ser controlados, por ejemplo, con un modelo econométrico de predicción, inicialmente en la etapa de asignación del crédito, se debería controlar y hacer un adecuado seguimiento mientras el crédito este activo, de lo contrario, se podría incurrir en pérdidas considerables.

A la hora de respaldar un crédito, la existencia de colaterales o garantías se vuelve algo indispensable. Pero no solo la existencia de dichas garantías, también la calidad de estas; la manifestación de riesgos que significa la ausencia o mala calidad de garantías, en este estudio se catalogan como riesgos "graves e inaceptables"; por lo tanto, se convierten para los fondos de empleados en problemas para la recuperación de recursos y posibles pérdidas.

La financiación para los clientes mediante fondos de empleados se convierte en una opción muy interesante frente a la financiación tradicional; ya que generalmente los fondos presentan unas bajas tasas de interés, principalmente porque los excedentes se traducen en beneficios para los asociados, por ejemplo, en bajos costos por el capital recibido.

El estudio planteado refleja la necesidad de control de los riesgos financieros crediticios como una especie de batería para los fondos de empleados de IES en Antioquia, es decir, integralmente. Los riesgos más críticos identificados en esta investigación se deben gestionar adecuadamente, bien sea con el modelo Risicar propuesto o con otro modelo. De acuerdo con De Lara (2013), el riesgo crediticio es el riesgo más importante al que las entidades deben prestar mayor atención, por ello es necesario que la entidad evalué los créditos mientras estén activos controlando riesgos.

Es fundamental mencionar que el método Risicar u otros no reemplazan a los tomadores de decisiones crediticias, los cuales tienen una experiencia y experticia para evaluar créditos y deudores.

Finalmente, los riesgos de una entidad también debe gestionarse de manera adecuada, tomarse de manera integral y no parcializar los riesgos, de lo contrario, la tarea se realiza de forma incompleta.