INTRODUCCIÓN

En las últimas tres décadas, los países de América Latina financiaron su crecimiento económico con recursos externos no crediticios, de tres tipos: exportación petrolera, inversión extranjera directa y remesas. En periodos de estabilidad del mercado petrolero, los flujos financieros por inversión extranjera y remesas parecen estar vinculados con el crecimiento económico de la mayoría de estos países. La inestabilidad del mercado petrolero internacional reciente indica que con la caída de los precios del petróleo se reducen drásticamente las divisas de las exportaciones petroleras, lo cual repercute de primera instancia en los países productores de petróleo y, en un segundo momento, en la estabilidad económica de la región. Algunos países pueden contrarrestar los efectos con inversión extranjera directa o por remesas; sin embargo, cuando la combinación de estos recursos no es la adecuada o simplemente no cuentan con ellos, no existen los mecanismos para lograr la estabilidad y crecimiento económico.

Una parte importante de la discusión en la literatura muestra que la inestabilidad, variabilidad o volatilidad económica generalmente se relaciona con la presencia de bajo desempeño o crisis económicas (Aghion et al., 2010; Bermúdez et al., 2015; Dabusinskas et al., 2012; Dabús et al., 2012; Hnatkovska y Loayza, 2004; Imbs, 2007; Jetter, 2014; Ramey y Ramey, 1995). Otros estudios establecen la posibilidad de que la inestabilidad sea parte del mismo crecimiento económico, y los dos aspectos se presentan positiva y simultáneamente (Lemoine y Mougin, 2010; Stastny y Zagler, 2007).

En nuestra investigación aportamos a la discusión, incorporando al esquema analítico la importancia de los efectos de la combinación de los recursos externos por ventas petroleras y gas natural, inversión extranjera directa y remesas en la vinculación entre volatilidad y crecimiento económico en América Latina para el periodo 1990-2015. Con el objetivo de analizar la manera como los tres recursos externos interactúan en la explicación de la volatilidad y el crecimiento económica entre países de América Latina, se propone la metodología de modelos ARCH-TARCH-GARCH, para estimar la varianza condicional y medir con ella la volatilidad económica, y pruebas de causalidad de Granger, análisis impulso-respuesta y de multiplicadores dinámicos de modelos tipo panel-VAR para establecer si los recursos externos son relevantes en la explicación de la volatilidad y el crecimiento económico.

En general, nuestros resultados muestran que (1) la volatilidad causa, de forma parcial, el crecimiento económico; (2) choques aleatorios provocan que las exportaciones petroleras tengan efectos positivos sobre la volatilidad y crecimiento económico; (3) la inversión extranjera directa puede fomentar el crecimiento económico sin afectar la volatilidad económica y (4) las remesas tienden a reducir la volatilidad económica, pero a costa de menor crecimiento económico en un grupo de veinte países de América Latina durante el periodo 1990-2015.

El artículo se conforma por la introducción, la revisión de la literatura, el planteamiento de la metodología, el análisis empírico, conclusiones y referencias.

REVISIÓN DE LA LITERATURA

En la discusión sobre la relación entre volatilidad y crecimiento económico (Jetter, 2014) menciona que existe un desacuerdo sobre los efectos. Un primer enfoque consiste en suponer que la volatilidad tiene un efecto directo positivo y, al mismo tiempo, otro indirecto y negativo. Ambos dependen del funcionamiento económico y de los gobiernos. Desde la teoría, el efecto neto de la volatilidad en el crecimiento es ambiguo y, desde el punto de vista empírico, puede depender del tipo de régimen. Por ejemplo, menciona que en las democracias predominan los efectos negativos; mientras en gobiernos autocráticos, predominan los positivos.

En el artículo pionero de Ramey y Ramey (1995), se planteó que existen muchas razones teóricas para que la relación entre volatilidad y crecimiento económico sea negativa o bien positiva. En el primer caso, explican que, si la inversión es irreversible, aumenta la volatilidad y, con ello, se produce menos; asimismo, cuando las empresas se comprometen en usar tecnología, se genera volatilidad que puede inducir menor producción; o bien si los recursos corrientes se usan por adelantado, se afecta la acumulación de capital y el crecimiento económico. Mientras que la relación positiva entre volatilidad y crecimiento económico puede generarse si los países eligen entre (1) mayor variabilidad con mejores expectativas de beneficios tecnológicos y (2) baja varianza con menores expectativas de beneficios tecnológicos; o cuando existe un motivo precautorio para ahorrar, entonces, mayor volatilidad puede vincularse con tasas de ahorro y de inversión altas y, con ellas, mejores expectativas de crecimiento económico.

En el trabajo de Aghion et al. (2010), se muestran otros mecanismos de propagación, debido a que créditos más estrictos afectan la composición de la inversión de corto y largo plazo y provocan mayor volatilidad y menor crecimiento económico. Desde el punto de vista empírico, en el trabajo referido de Ramey y Ramey (1995), se planteó que, para el grupo de 92 países, existe evidencia de que la relación entre volatilidad y crecimiento económico es negativa. Pero, para un grupo de 24 países de Organización para la Cooperación y el Desarrollo Económicos (OCDE), con similares tecnologías de producción, los resultados econométricos muestran que la relación es positiva pero no significativa. Badinger (2010) planteó que el componente externo para medir el efecto contagio o externalidad es un factor causal importante para explicar la vinculación de la volatilidad y el crecimiento económico.

Para Imbs (2007), la relación negativa en la economía agregada coexiste con relaciones negativas y positivas entre volatilidad y crecimiento económico de los sectores económicos. Dabusinskas et al. (2012) encontraron que la relación negativa entre volatilidad y crecimiento económico para 121 países se mantiene para una submuestra de la OCDE y para un grupo de Europa Oriental que incluye tres países bálticos, para el periodo 1980-2010. En su investigación Hnatkovska y Loayza (2004) analizaron varios aspectos sobre la volatilidad y el crecimiento económico de largo plazo, de lo que concluyeron que la relación depende del país y de las características de la política, así como el nivel de desarrollo y apertura comercial. Determinaron que el efecto causal es de la volatilidad al crecimiento; que la estabilidad de la relación ha crecido y es más fuerte en las décadas recientes; también que la conexión volatilidad-crecimiento refleja el impacto de la crisis y no del ciclo completo.

Dabús et al. (2012) estudiaron la inestabilidad y el crecimiento económico para América Latina para el periodo 1950-2009. En su trabajo conceptualizaron a la volatilidad como la desviación estándar del componente cíclico del PIB; y estimaron un parámetro negativo muy pequeño. En un trabajo posterior, Bermúdez et al. (2015) midieron la volatilidad por la desviación estándar de la inflación y el crecimiento económico, para ello propusieron un modelo panel dinámico con clúster de k-medias, con la finalidad de relacionar diferentes niveles de inestabilidad con el crecimiento económico de América Latina en 1960-2011. A partir de ello, concluyeron que inflaciones altas son perjudiciales. En cambio, inflaciones menores se relacionan positivamente con el crecimiento; la volatilidad resultó significativa y negativa, pero sin efectos en el crecimiento económico.

Trypsteen (2017) utilizó un modelo GARCH-M aumentado para revisar el nexo entre crecimiento y volatilidad de 13 países de la OCDE. Al considerar la dinámica de la volatilidad determinó que son relevantes los efectos de las interacciones entre los países, los choques estructurales y la heterogeneidad. Su resultado más relevante reveló que las volatilidades interna y externa se asocian positiva y negativamente, respectivamente, con el crecimiento económico.

Abosedra et al. (2020) elaboraron una investigación que considera una aproximación de cartera para investigar las externalidades de la volatilidad del crecimiento en producto interno bruto (PIB) para 120 países en el periodo 1960-2017. Con un índice de externalidades con base a la descomposición de la varianza de la estructura de modelos VAR analizaron las fuentes de la dinámica de la volatilidad de crecimiento. Sus principales resultados indican que el crecimiento de los países de alto ingreso son transmisores netos, mientras el crecimiento de los países de bajo ingreso son receptores netos de la volatilidad del crecimiento.

Campi y Dueñas (2020) analizaron la volatilidad y el crecimiento de largo plazo en el periodo 1900-2000. Revelaron un cambio en la distribución de la tasa de crecimiento del PIB por habitante, que se vincula con diferentes formas de la distribución con una asimetría persistente entre países entre regiones y niveles de desarrollo. Argumentan que, en el contexto de turbulencias económicas y financieras, el funcionamiento e interdependencia de los componentes económicos de países de diferentes tamaños puede verse alterado y afecta la escala de la relación entre la volatilidad del crecimiento económicos y el tamaño del país.

De las pocas investigaciones con resultados de una relación positiva entre volatilidad y crecimiento económico se encuentra el trabajo de Stastny y Zagler (2007), donde utilizaron indicadores para 21 países de la base de datos Annual macro-economic database of the European Commission (Ameco) de la Comisión Europea en el periodo de 1960-2005. Con medidas de volatilidad con métodos de descomposición tipo Hodrick-Precott y Baxter-King concluyeron que la relación entre volatilidad y crecimiento económico es positiva. Entretanto, Lemoine y Mougin (2010) utilizaron un conjunto de modelos de volatilidad estocástica en la media, GARCH y GARCH-M en economías del G7 para el periodo 1960-2009, a partir de lo cual encontraron evidencias de relaciones positivas entre volatilidad-crecimiento económico para la mayoría de esos países.

Antonakakis y Badinger (2016) estudiaron la vinculación entre crecimiento económico y volatilidad del producto para los países del G7 en el periodo 1958-2013, con datos mensuales. Con base en el índice de contagio o externalidades construido con un modelo VAR, concluyeron que el crecimiento y la volatilidad son altamente entrelazados; los efectos contagio alcanzan los mayores niveles en los momentos de crisis financieras; y Estados Unidos ha sido, por mucho tiempo, la fuente principal de choques en crecimiento y volatilidad.

METODOLOGÍA

Causalidad entre recursos externos, el crecimiento y volatilidad económica

La causalidad entre el crecimiento y la volatilidad económica se ha planteado en la literatura de dos formas. En la primera, se considera un enfoque de modelos de crecimiento económico (Ramey y Ramey, 1995), donde la volatilidad es uno de los factores explicativos y, por tanto, causa al crecimiento económico. En el segundo planteamiento, se utilizan modelos de varianza donde ahora la dirección de la causalidad es inversa, por lo que el crecimiento determina la volatilidad económica (Fiaschi y Lavezzi, 2003; Launov et al., 2014).

Aunque son múltiples las razones para elegir una de las dos formas de causalidad para probar si la relación entre la volatilidad y el crecimiento económico es negativa o positiva, proponemos la opción de doble causalidad: la volatilidad determina al crecimiento económico y, a su vez, el crecimiento económico explica la volatilidad que, en términos formales, implica un sistema de dos ecuaciones. El segundo aspecto de nuestra propuesta consiste en analizar, en el contexto de la doble causalidad, los efectos de los recursos externos definidos por la exportación petrolera (Maheu et al., 2017), inversión extranjera directa (Jensen, 2011; Mamingi y Martin, 2018) y las remesas (Bugamelli y Paterno, 2011).

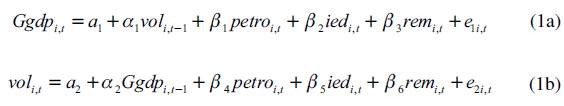

En el marco de los modelos de crecimiento y volatilidad económica, proponemos la especificación de la primera ecuación (1a) del sistema, donde la tasa de crecimiento del PIB actual (Ggdp¡ t ) se determina por la volatilidad económica previa (vol ¡,t-1 ). Para la segunda ecuación (1b), la volatilidad actual (vol ¡,t-1 ) está condicionada por el crecimiento económico previo (Ggdpit ¡,t-1 )

La especificación permite analizar diferentes aspectos de la vinculación entre la volatilidad y el crecimiento económico: si los parámetros alfa (α 1 y α 2) son significativos, entonces existe doble causalidad. Cuando α 1 # α 2= 0, entonces la volatilidad causa al crecimiento económico. En el caso contrario, donde α 1 = α 1 # 0, entonces el crecimiento causa volatilidad económica. Con causalidad individual el signo del parámetro es suficiente para concluir si la relación es negativa o positiva, pero con doble causalidad la relación negativa o positiva predominante se obtiene por la suma de los parámetros alfa y por las modificaciones en las condiciones iniciales del equilibrio en el sistema.

Para explicar la causalidad entre crecimiento y la volatilidad económica, propusimos dos mecanismos analíticos. En el primero, utilizamos el análisis de choques aleatorios, donde se modificaron las innovaciones (α 1i,t y ei .) del sistema de ecuaciones; en el segundo, el análisis de multiplicadores por choques en las variables donde se modificaron las condiciones de los recursos externos definidos por las exportaciones petroleras (petro ¡t ), la inversión extranjera directa (¡ed ¡t ) y las remesas (rem ¡t ). En los dos tipos de mecanismo, se aplicó un enfoque dinámico para analizar los efectos de corto y largo plazo y explicar la relación entre el crecimiento y volatilidad económica.

Donde:

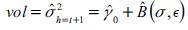

Modelo de varianza condicional para la volatilidad económica

En diferentes investigaciones se han utilizado (1) la varianza de la media móvil del crecimiento económico; (2) la varianza de la diferencia entre crecimiento económico y su tendencia con procedimiento de descomposición del tipo Hodrick-Prescott y Baxter-King; o bien (3) la varianza de las innovaciones de la función de crecimiento; para medir la volatilidad económica (Fiaschi y Lavezzi, 2003; Hnatkovska y Loayza, 2004; Launov et al., 2014; Ramey y Ramey, 1995).

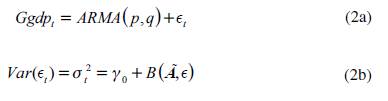

La volatilidad económica, como fenómeno dinámico, estocástico y endógeno al mismo proceso de crecimiento económico, se mide por medio de la varianza condicional de la tasa de crecimiento económico (Lemoine y Mougin, 2010; Stastny y Zagler, 2007). En este esquema, suponemos independencia entre los países de América Latina. Ello implica comportamientos individuales con tres posibilidades de la varianza condicional.

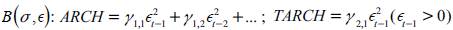

En los modelos ARCH (Engle, 1982), la varianza condicional se obtiene del proceso de los errores al cuadrado autorregresivos. Con los modelos TARCH (Zakoian, 1994), se identifican noticias negativas o, para esta investigación, señales de crisis económicas que afectan la volatilidad. Finalmente, con los modelos GARCH (Bollerslev, 1986), la predicción de la varianza condicional se incorporan varianzas condicionales de periodos previos. Los modelos de crecimiento económico de series de tiempo (Ggdp,), sin variables explicativas, con tres tipos de varianza condicional, se especifican en la ecuación (2):

Con procesos

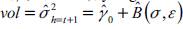

La volatilidad económica (yol) se obtiene como la predicción a un paso (h = 1) de la varianza condicional estimada

La volatilidad económica (yol) se obtiene como la predicción a un paso (h = 1) de la varianza condicional estimada

.

.

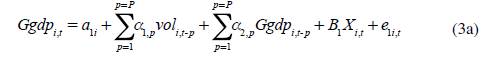

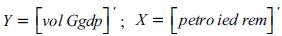

Modelo panel-VAR

Con el modelo panel-VAR bivariado (Abrigo y Love, 2016; Lee, 2007; Love y Zicchino, 2006), se generalizaron las condiciones analíticas de la sección de estimaciones de los modelos, donde se determinaron de manera simultánea (1) la volatilidad económica de la varianza condicional (Fiaschi y Lavezzi, 2003; Launov et al., 2014) y (2) el crecimiento económico (Ramey y Ramey, 1995), los cuales están influidos por los recursos externos (X), las exportaciones petroleras (Maheu et al., 2017), la inversión extranjera directa (Jensen, 2011; Mamingi y Martin, 2018) y las remesas (Bugamelli y Paterno, 2011).

En este modelo, los recursos externos afectan el comportamiento dinámico de la volatilidad y el crecimiento económico en el corto y largo plazo, pero no determinan las condiciones de estabilidad y equilibrio (módulos de las raíces características menores a la unidad).

La representación matricial del modelo panel-VAR se escribe como:

Donde:

es el vector de las variables exógenas de exportaciones petroleras (petro), inversión extranjera directa (ied) y remesas (rem) respectivamente; u

¡

es el vector de efectos fijos; y e

it

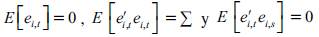

es el vector de innovaciones del sistema de ecuaciones. En términos generales se supone que

es el vector de las variables exógenas de exportaciones petroleras (petro), inversión extranjera directa (ied) y remesas (rem) respectivamente; u

¡

es el vector de efectos fijos; y e

it

es el vector de innovaciones del sistema de ecuaciones. En términos generales se supone que

para todo t > s.

para todo t > s.

Pruebas de causalidad de Granger

Tanto Abrigo y Love (2016) como Love y Zicchino (2006) establecieron que es conveniente aplicar el método general de momentos para estimar el sistema de ecuaciones y eliminar la posible inconsistencia de los estimadores por la endogeneidad entre la volatilidad y el crecimiento económico. Para las pruebas de causalidad de Granger condicionadas a las variables exógenas del modelo panel-VAR, se definieron las siguientes restricciones de parámetros:

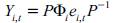

Análisis impulso-respuesta y multiplicadores dinámicos

Con los modelos panel-VAR, se identificó el sentido (positivo o negativo) de la causalidad y los efectos de las condiciones de los recursos externos en la explicación de la dinámica entre volatilidad y crecimiento económico. Para que las simulaciones tiendan a los valores de equilibrio debe garantizarse que todas las raíces características del polinomio de orden p en el operador rezago

con n variables endógenas tengan módulos menores a la unidad ||λnxp||< 1.

con n variables endógenas tengan módulos menores a la unidad ||λnxp||< 1.

El análisis de impulso-respuesta se obtuvo simulando un choque aleatorio equivalente a una desviación estándar de las innovaciones de la volatilidad y el crecimiento económico que cumplen con ser independientes. Esta condición surgió de escribir el sistema de ecuaciones 3 de acuerdo con la solución de equilibrio

utilizando la matriz de vectores característicos que garantiza el supuesto de independencia, para obtener las nuevas innovaciones

utilizando la matriz de vectores característicos que garantiza el supuesto de independencia, para obtener las nuevas innovaciones

. Esto se hizo a fin de obtener

. Esto se hizo a fin de obtener

del sistema 4 y simular los choques aleatorios independientes de acuerdo con el método de descomposición de Cholesky (ecuación 4).

del sistema 4 y simular los choques aleatorios independientes de acuerdo con el método de descomposición de Cholesky (ecuación 4).

En el análisis de multiplicadores dinámicos se utilizó la parte que involucra las variables exógenas del sistema 4 ( Y i,t =Φ i X i,t β), donde los cambios fueron incorporados por modificaciones equivalentes a una desviación estándar de las variables exógenas que, en nuestro caso, implicó choques explicados por el mercado petrolero, la inversión extranjera directa y las remesas.

ANÁLISIS EMPÍRICO

Fuentes de datos y muestra de países

Para la construcción de los indicadores, se utilizaron los sistemas de información de los bancos centrales e institutos de estadística de cada país, la Comisión de las Naciones Unidas para América Latina y el Caribe (Cepal) y el Banco Mundial (BM). El producto interno bruto (PIB) trimestral se obtuvo de los bancos centrales o institutos de estadística de cada uno de países y el PIB por habitante anual del sistema de estadísticas e indicadores económicos (CepalStat) de la Cepal.

Las exportaciones petroleras y gas natural se obtuvieron como participaciones de las exportaciones totales, se multiplicaron con las exportaciones totales en dólares y dividieron con el PIB en dólares con datos del CepalStat, para obtener las exportaciones petroleras y gas natural como proporción del PIB de cada país para 1990-2015. La inversión extranjera directa como proporción del PIB se calculó al dividir el monto en dólares entre el PIB en dólares para cada país en 19902015 también del CepalStat. Finalmente, las remesas, como proporción del PIB, se construyeron con el monto de remesas en dólares del BM divididos con el PIB en dólares del CepalStat. Para la construcción del PIB por habitante se elaboró una serie trimestral de la población total con el método de interpolación simple de la tasa de crecimiento anual.

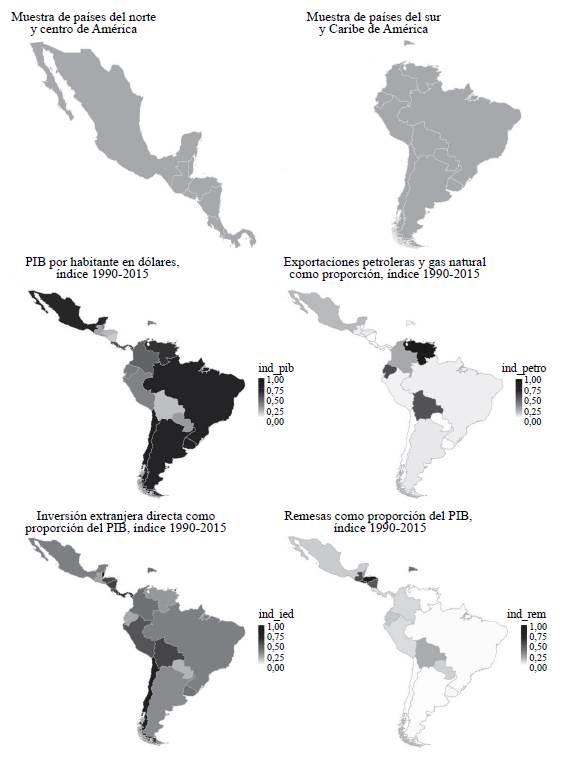

Para la muestra, se eligieron veinte países que combinan características como la localización geográfica, tamaño del PIB por habitante e importancia en mercados petroleros, la inversión extranjera directa y remesas de la región. México es el único país de Norteamérica que se consideró; Belice, Costa Rica, El Salvador, Guatemala, Honduras, Nicaragua y Panamá son países de Centroamérica; República Dominicana y Trinidad y Tobago pertenecen al Caribe; y Argentina, Bolivia, Brasil, Chile, Colombia, Ecuador, Paraguay, Perú, Uruguay y Venezuela se localizan en Suramérica (Figura 1).

Fuente: elaboración propia a partir de los indicadores de la Cepal y el Banco Mundial para el periodo 1990-2015.

Figura 1 PIB por habitante y recursos externos en América Latina, promedios del periodo 1990-2015

Para mostrar las características económicas de la muestra de países, los indicadores promedios del periodo 1990-2015 fueron transformados en índices estandarizados entre cero y uno, con la división del indicador entre el rango (máximo menos cero). En los mapas de la distribución de los indicadores entre los países de la muestra de la Figura 1 se presentan en tono gris los valores de cada indicador, con punto de inflexión en valores igual o mayor que 0,7, con el objetivo de identificar grupos de países en la distribución del índice. Con el PIB por habitante, se muestra que seis de los veinte países de la muestra presentan los niveles más altos, donde destacan, en orden de importancia, Chile, Uruguay, Brasil, Argentina, México; y el caso especial de Trinidad y Tobago. En contraste, la mayoría de los países con niveles de ingreso por habitante bajos se localizan en Centroamérica y Bolivia, en Suramérica.

En cuanto a importancia o dependencia por las exportaciones petroleras y gas natural como proporción del PIB, la distribución del índice muestra que este recurso externo es relevante, principalmente, en Venezuela (17 % del PIB) y en Trinidad y Tobago (15,7 %), aunque en este último caso, la mayor proporción es por las ventas de gas natural. En el grupo de dependencia intermedia se encuentran Ecuador y Bolivia, igual Trinidad y Tobago, cuya fuente principal es por la venta de gas natural. Los casos de México (2,7 %) y Colombia (3,6 %) son importantes por los cambios que instrumentaron para reducir la concentración y, con ella, de dependencia de las exportaciones petroleras (Mendoza-González, 2014).

Como se muestra en el mapa correspondiente en la tercera fila de la Figura 1, la inversión extranjera directa (IED) es el recurso externo más homogéneo entre los países de América Latina. La mayoría de los países consiguieron atraer IED como proporción del PIB entre 1,3 % y 7,2 % en promedio durante el periodo 19902015. Aun así, entre los países con la proporción más alta se encuentran Trinidad y Tobago, Chile y los países centroamericanos de Belice y Panamá. El país con menor dependencia de recursos externos por IED en su economía es Paraguay (su IED representó el 1,3 % del PIB en promedio en 1990-2015).

Por último, las remesas son el recurso externo más concentrado en los países centroamericanos de Honduras y el Salvador, en segundo plano se encuentran Guatemala, Nicaragua y República Dominicana; todos ellos, parte principal de la región origen de la migración de América Latina hacia Estados Unidos. Aunque México es el país con mayor tasa de migrantes en Estados Unidos y, con ello, también el que recibe el mayor monto de remesas de todo América Latina -25 000 millones de dólares en 2015-, este recurso externo representa solo el 2,2 % del PIB. En el mismo nivel de dependencia externa por las remesas se encuentran Ecuador, Paraguay y Perú.

TENDENCIAS DE LA VOLATILIDAD, EL CRECIMIENTO ECONÓMICO Y LOS RECURSOS EXTERNOS

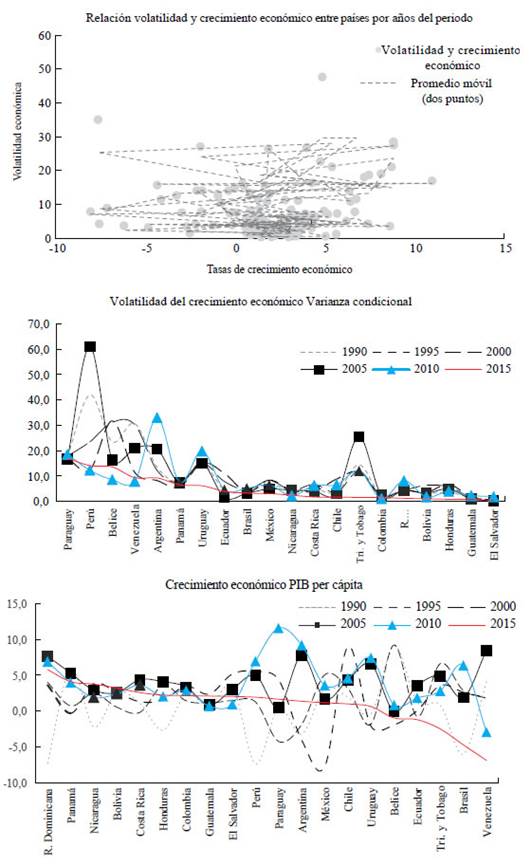

En la discusión sobre volatilidad y crecimiento económico los diferentes estudios han mostrado una relación negativa entre volatilidad y crecimiento económico. Cuando utilizamos nuestras estimaciones de los indicadores, encontramos que el comportamiento predominante es la relación positiva entre volatilidad y crecimiento económico entre los países de América Latina en 1990-2015. Este hecho se confirma con el diagrama dispersión entre volatilidad y el crecimiento económico entre los países, por año, para el periodo 1990-2015 (Figura 2).

Nota. La volatilidad económica se construyó con la varianza condicional con la metodología de modelos ARCH, TARCH y GARCH. Fuente: elaboración propia a partir de los indicadores trimestrales de bancos centrales e institutos de estadística e indicadores anuales de la Cepal y el Banco Mundial para el periodo 1990-2015.

Figura 2 Volatilidad y crecimiento económico en países de América Latina, 1990-2015

La evidencia (Figura 2) indica que la mayoría de los países de América Latina transitó por periodos de baja volatilidad en 1990, mayor volatilidad en el 2000 y relativa estabilidad económica en 2010-2015. Es importante mencionar que de los países con mayor reducción de su volatilidad económica al final de periodo fueron Paraguay, Perú, Belice, Venezuela, Argentina, Uruguay y Trinidad y Tobago. Por el lado de la dinámica económica resalta que el mejor desempeño al final del periodo se concentró en países de menor ingreso por habitante de Centroamérica, Suramérica y el Caribe, y crecimientos económicos muy parecidos entre ellos de 1990 a 2015.

Argentina, Chile, México, Perú, Paraguay y Uruguay crecieron entre 0,6 % y 2 % en 2015; en el pasado presentaron tasas de crecimiento superiores al 5 %, pero sobre todo sus economías son muy sensibles en periodo de crisis económicas (Figura 2). Los países que entraron en crisis económica en 2015, altamente dependientes del mercado de petróleo y gas natural, lograron un mejor desempeño en el pasado, debido a las condiciones de la economía internacional. Brasil destaca por la intensidad de su contracción económica equivalente a la observada en 1990 y Venezuela por la acumulación de tasas de crecimiento negativas de su PIB desde el 2010 (Figura 2).

Las tendencias de los recursos externos por petróleo y gas natural, por IED y remesas, son muy diversas en los países de América Latina. Los recursos externos por la venta de gas natural predominan en Bolivia y Trinidad y Tobago; para Bolivia la relevancia económica es cada vez mayor; mientras en Trinidad y Tobago la tendencia ha sido decreciente (Figura 3). Las exportaciones de petróleo como proporción del PIB son prácticamente las mismas de los últimos 30 años en Colombia y México. Ecuador ha logrado reducir su dependencia como parte de una estrategia, pero en Venezuela, de contar con grandes recursos externos por sus exportaciones petroleras en 1990, en la actualidad dispone de recursos equivalentes al 5 % del PIB; principalmente, por la reducción de los precios del petróleo.

Fuente: elaboración propia a partir de los indicadores trimestrales de bancos centrales e institutos de estadística e indicadores anuales de la Cepal y el Banco Mundial para el periodo 1990-2015.

Figura 3 Recursos externos en países de América Latina, 1990-2015

La inversión extranjera directa ha sido la principal fuente de recursos externos en todos los países de América Latina. En países como Panamá, Chile, Nicaragua, Honduras, Costa Rica y Brasil, la inversión extranjera directa ha crecido; en Belice, Bolivia y Venezuela se redujo drásticamente; mientras que en Perú y Uruguay la inversión extranjera directa aumentó hasta el 2000 y se encuentra hoy en un nuevo ciclo de atracción.

Las remesas son los recursos externos más concentrados en países de Centroamérica, el Caribe y México, que se caracterizan por la alta expulsión de migrantes. A pesar de las contracciones económicas globales vinculadas a la dinámica de Estados Unidos, lograron aumentar su proporción con respecto al PIB en el periodo 1990-2015. En especial, destacan Honduras y El Salvador, con proporciones entre 16 % y 18 % del PIB; Nicaragua, República Dominicana, Belice y Bolivia, entre el 4 y 10 %; y los demás países por debajo del 3 %. Es importante destacar el caso de México que, aunque es el líder de la región en los montos de recursos recibidos por remesas (25 000 millones de USD en 2015), representan el 2,3 % del PIB debido al tamaño de su economía.

RESULTADOS DE LAS ESTIMACIONES DE LOS MODELOS

Análisis de integración de las variables

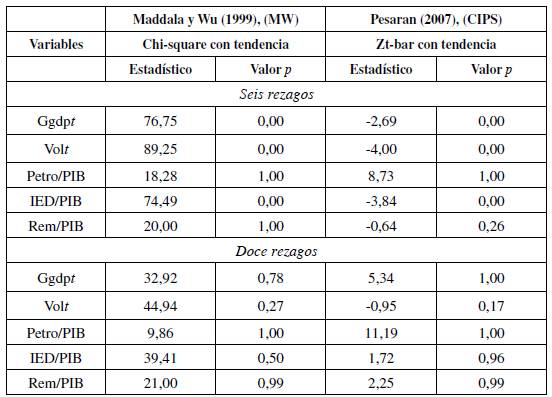

Para revisar las características estocásticas de las variables de crecimiento y volatilidad económica, como los recursos externos petroleros, inversión extranjera directa y remesas previo a la estimación de modelos de volatilidad y panel-VAR, se aplicó el análisis de integración con los estadísticos de Maddala y Wu (1999) y Pesaran (2007), para probar de raíces unitarias con procesos individuales en datos panel. Las pruebas de raíz unitaria se aplicaron para seis y doce rezagos, con el objetivo de detectar las restricciones dinámicas para asegurar que las variables cumplen con la condición de ser estacionarias de orden cero.

Los resultados de la Tabla 1 muestran que, con seis rezagos la volatilidad y el crecimiento económico, como la inversión extranjera directa como proporción del PIB, tienen un orden de integración igual a uno; mientras que las exportaciones petroleras y las remesas como proporción del PIB cumplen con ser estacionarias de orden cero. Los estadísticos con doce rezagos indican que todas las variables son estacionarias de orden cero.

Tabla 1 Pruebas de raíz unitaria con procesos individuales en datos panel

Fuente: elaboración propia.

La implicación más importante de estos resultados es que, con seis o menos rezagos, tienen que asegurarse de que se cumplan las condiciones de estabilidad, módulo de raíces menores a uno ||λnxp||< 1, entre volatilidad y crecimiento económico, y en el análisis de multiplicadores de la inversión extranjera directa como proporción del PIB en los modelos panel-VAR.

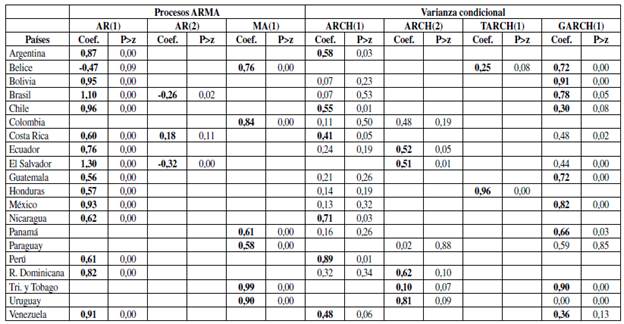

Modelos para medir volatilidad económica: ARCH, TARCH y GARCH

La estrategia utilizada en la estimación de los modelos de varianza condicional para la tasa de crecimiento trimestral del PIB (Ggdp t = 1n(pib t /pib t-4 )x100) incluyó especificaciones ARCH, TARCH y GARCH para cada país; y consideró los siguientes aspectos:

1. Comenzar con la especificación general para la media con procesos AR(1), AR(2) y MA(1) en combinación con los procesos de varianza condicional ARCH, TARCH y GARCH.

2. La significancia de los parámetros se revisó como las condiciones de estabilidad de la varianza condicional, por medio de la suma ponderada de los parámetros y

1,i

(ARCH) + y

2, i

/2 (TARCH) + y3,i(GARCH; y la gráfica de la predicción de la varianza a un paso (h = 1)

3. En los casos de parámetros no significativos o en los que no se cumplieran las condiciones de estabilidad de la varianza condicional, se eliminaron procesos AR, MA y los correspondientes TARCH y GARCH, hasta encontrar una especificación básica como AR(1) y ARCH(1).

Los resultados generales de la modelación ARMA para la media de las tasas de crecimiento trimestral de los países muestran sumas de los parámetros menores a la unidad, por lo que se garantiza la estabilidad en el comportamiento cíclico del crecimiento económico. Los países donde la suma fue cercana a la unidad (más de 0,9) se encuentran Chile y México, líderes en ingreso por habitante; Bolivia y Trinidad y Tobago, con su plataforma de exportaciones de gas natural; El Salvador, con una economía con base en las remesas; Uruguay, sin factores externos relevantes; y Venezuela, por su alta dependencia de las exportaciones petroleras (Tabla 2).

Tabla 2 Modelos de varianza condicional para medir la volatilidad del crecimiento económico para países de América Latina, 1990-2015

Fuente: elaboración propia a partir de metodología de varianza condicional ARCH, TARCH y GARCH.

De los resultados particulares, se encontró que, en la mayoría de los países, predominan los procesos AR(1), en segundo lugar los MA(1); y en tercer lugar los AR(2). Desde el punto de vista económico, ello implica que, en todos los casos, es relevante la parte estructural del ciclo económico (AR[1 y 2]); en segundo lugar, los choques aleatorios, vinculados con las innovaciones de la parte MA (Tabla 2).

Con la aplicación de la estrategia de estimación, se garantizó en general que y1,i (ARCH) + y2,¡ / 2 (TARCH) + y3,¡(GARCH) <1. Sin embargo, en algunos casos la estimación de los parámetros de la varianza condicional implicó una suma muy cercana a uno, lo cual indica nivel alto de intensidad de la volatilidad. En este caso identificamos dos grupos:

Los países con prevalencia alta en el ciclo económico (ARMA) y alta intensidad en la volatilidad, como Bolivia; Trinidad y Tobago; México, que en general tienen en común la dependencia de los recursos externos del petróleo; y El Salvador, por la importancia de las remesas.

El grupo formado con Costa Rica, Perú y Republica Dominicana, con prevalência baja en el ciclo económico (ARMA) y alta intensidad en la volatilidad, que tienen en común depender principalmente de la IED y no tener recursos externos relevantes por el petróleo y de gas natural (Tabla 2).

Con respecto a los procesos de varianza condicional relevantes, se encontró que, en la mayoría de los países, se definía por comportamientos simétricos del tipo ARCH(1); en segundo lugar, la parte GARCH(1), y tercer lugar los ARCH(2). Para Belice y Honduras, fueron relevantes los procesos TARCH(1), que indican comportamientos asimétricos (leverage), donde los momentos accedentes del ciclo económico (buenas noticias); y 1,i resultaron cero en Belice y 0,14 en Honduras; y los momentos de crisis económicas (malas noticias), medidos por y 1,i,- + y 2,i, fueron de 0,25 para Belice y 1,1 en Honduras; y en los dos casos, resulta con mayor intensidad los sucesos de alta volatilidad con crisis económicas (Tabla 2).

Modelo para analizar la vinculación entre volatilidad y crecimiento económico con variables exógenas: panel-VAR

De acuerdo con la metodología de estimación de lo particular a lo general, en primer lugar se estimó un modelo panel-VAR para la volatilidad y crecimiento económico, Y = [vol Ggdp]’ , robusto en el sentido de rezagos suficientes para garantizar la medición de las pruebas de causalidad y condiciones de estabilidad del sistema, con módulos de las raíces características menores a la unidad (||λnxp||< 1). A partir de ello, pueden elaborarse simulaciones con choques aleatorios, para el análisis impulso-respuesta y choques en las variables exógenas, donde se modifiquen los recursos externos para el análisis de multiplicadores dinámicos, que tengan en común comportamientos convergentes a los nuevos equilibrios del largo plazo.

Con este modelo panel-VAR base, como contrafactual, se estimaron modelos panel-VAR generales con variables exógenas, para analizar los efectos en la causalidad de Granger y la importancia de los recursos externos en la explicación de la vinculación entre la volatilidad y crecimiento económico. Del modelo dos al cuatro, se estimaron las versiones panel-VAR con una variable exógena de los tres recursos externos, como proporción del

.

.

Los modelos cinco al siete combinaron dos variables exógenas; en el modelo ocho se incorporaron los tres recursos externos; y el modelo nueve es una versión alternativa para medir qué tan robustos son los resultados del modelo panel-VAR con recursos externos, cuando se incorporan variables explicativas alternativas como el PIB por habitante, la apertura comercial, el índice de fragilidad del Estado y el indicador de episodios de violencia política y conflictos armados regionales.

Los resultados de la estimación del panel-VAR bivariado para la volatilidad y el crecimiento económico (modelo 1 de la Tabla 3) incluyó seis rezagos. Las condiciones de convergencia se cumplieron al presentar los módulos de las raíces características menores a la unidad. Además, las pruebas de causalidad de Granger indican condición débil para doble causalidad y fuerte para la causalidad parcial, donde la volatilidad afecta el crecimiento económico.

Tabla 3 Estimación de modelos Panel-VAR para volatilidad y crecimiento económico con recursos externos y variables exógenas para países de América Latina, 1990-2015

Nota. Las estimaciones se elaboraron con el método general de momentos con instrumentos construidos con rezagos de las variables endógenas y exógenas.

Fuente: elaboración propia con base en metodología Panel-VAR con variables exógenas.

En el diseño de diferentes escenarios y su comparación con el escenario básico, cuando los países dependen de recursos externos por exportaciones petroleras y gas natural, se asocian con dinámicas de doble causalidad entre volatilidad y crecimiento económico. En este escenario, los aumentos en los precios de petróleo y gas natural provocan incrementos de los ingresos por sus exportaciones. Tales aumentos, a su vez, inducen crecimiento económico con volatilidad económica en la región. Pero, debido a que las exportaciones petroleras y gas natural son significativas en la ecuación del crecimiento económico, los choques de precios no afectan la volatilidad económica y, por ello, no explican la dinámica de la doble causalidad (modelo 2 de la Tabla 3).

En el segundo escenario, se supuso que la inversión extranjera directa (IED) es la fuente de recursos externos de los países de América Latina (modelo 3 de la Tabla 3). Los resultados indican que, de forma individual, la IED afecta positivamente, pero no de manera significativa. Por tanto, tampoco determinan la causalidad parcial o la doble causalidad entre la volatilidad y el crecimiento económico. En cambio, los países de América Latina que tienen como principal fuente de recursos externo las remesas (modelo 4 de la Tabla 3) no afectan directamente el crecimiento económico, pero reducen de forma efectiva la volatilidad del crecimiento.

Los mecanismos para influir sobre la volatilidad y el crecimiento económico son distintos cuando se supone que los países de América Latina combinan recursos externos petroleros y gas natural con IED. Los resultados econométricos del modelo 5 (Tabla 3) indican que está combinación de recursos externos no es importante para explicar y entender la causalidad parcial de Granger. Con esto, se concluye que los recursos externos petroleros e IED no modifican la vinculación entre volatilidad y crecimiento económico en los países de América Latina.

En el esquema de combinar recursos externos por petroleros y gas natural y remesas, los resultados muestran la existencia de la doble causalidad entre volatilidad y crecimiento económica que se puede explicar por mayores ingresos petroleros y por el aumento de las remesas que tienen como principal efecto la reducción de la volatilidad en el corto plazo y efectos positivos de largo plazo sobre el crecimiento; ver modelo 6. La combinación de IED y remesas para obtener recursos externos no muestra efectos significativos, las remesas reducen la volatilidad económica, pero son menos efectivas que en el caso individual o en combinación en los recursos petroleros y de gas natural; ver modelo 7. Los países de América Latina con tres tipos de recursos externos utilizan mecanismos donde las exportaciones petroleras y gas natural, junto con la IED, aumentan la volatilidad con crecimiento económico y las remesas reducen la volatilidad, pero a costa de menor crecimiento económico; ver modelo 8.

Análisis robusto: variables explicativas alternativas

Para comprobar lo robusto de los resultados, se incluyeron otras variables exógenas en el panel-VAR que explican de forma alternativa la volatilidad y crecimiento económico (modelo 9). El PIB por habitante se incorporó para probar si la volatilidad está inversamente relacionada con el tamaño de economía (Campi y Dueñas, 2020; Fiaschi y Lavezzi, 2003) y si existe un proceso de convergencia en el crecimiento económico (Rodríguez-Benavides et al., 2014). La apertura comercial es la suma de exportaciones e importaciones entre el PIB (CepalStat) y se incluyó para probar si el proceso de apertura comercial fomenta o reduce la volatilidad con crecimiento económico (Calderón y Schmidt-Hebbel, 2008; Fiaschi y Lavezzi, 2003; Villagra-Piña et al., 2018).

El índice de fragilidad del Estado (ife) y el indicador de episodios de violencia política y conflictos armados regionales (epi) son publicados por el Center for Systemic Peace (www.systemicpeace.org). El ife mide la capacidad del Estado para manejar conflictos, elaborar e instrumentar políticas públicas. En tanto que el epi contempla siete categorías: violencia internacional, guerra internacional, guerra de independencia internacional, violencia civil, guerra civil, violencia y guerra étnica (Marshall y Elzinga-Marshall, 2017).

Los resultados de la estimación del modelo panel-VAR con las variables exógenas alternativas muestran que cuanto mayores son la economía (PIB por habitante) y la capacidad del Gobierno para tratar conflictos, menor es la volatilidad económica.

También se encontró que los parámetros de estos factores no son significativos, por tanto, se concluye que no son relevantes en la explicación del crecimiento económico. En general, las pruebas de causalidad muestran que las variables exógenas alternativas no son importantes para explicar la causalidad entre volatilidad y crecimiento económico en los países de América Latina, en el periodo 1995-2015.

Análisis de impulso-respuesta y multiplicadores dinámicos

Con los resultados del modelo ocho, se elaboró la simulación para el análisis de impulso-respuesta de multiplicadores dinámicos, donde se consideró que los recursos externos por exportaciones petroleras y gas natural, la inversión extranjera directa y las remesas afectan la relación volatilidad y crecimiento económico. Para el diseño de las simulaciones, se estableció un escenario con horizonte de cincuenta trimestres de predicción y cien repeticiones de Monte Carlo para los intervalos de confianza. Dado que las condiciones de convergencia (||λ nxp||< 1) se cumplieron en todos los modelos estimados (Tabla 3), los resultados de las simulaciones para el análisis impulso-respuesta y multiplicadores dinámicos se presentan en términos de multiplicadores acumulados que convergen a los nuevos equilibrios de largo plazo.

De los resultados del modelo 8, se encontró que la volatilidad y crecimiento económico no tienen doble causalidad en el sentido de Granger, sino que existe una causalidad parcial donde la volatilidad condiciona la dinámica económica (Hnatkovska y Loayza, 2004). Con choques aleatorios en las simulaciones para el análisis impulso-respuesta (Figura 4), se estableció que la causalidad parcial tiene signo positivo, por lo que mayor volatilidad se vincula con un proceso de crecimiento económico en la región. Esta vinculación y signo se observan en la Figura 4, que muestra los resultados del análisis impulso-respuesta, donde la gráfica volatilidad-volatilidad muestra los impactos positivos de un choque aleatorio en la volatilidad sobre volatilidad de equilibrio de largo plazo. En la gráfica volatilidad-crecimiento económico, se presentan los impactos positivos sobre el crecimiento económico de largo plazo.

Nota. Los impulsos suponen una modificación de una desviación estándar en los errores ortogonales. Fuente: elaboración propia, con base en la estimación del modelo 8 de la Tabla 3.

Figura 4 Impulso-respuesta con efectos acumulados entre volatilidad y crecimiento económico en países de América Latina. Modelo Panel-VAR con variables exógenas

Las simulaciones de los choques aleatorios también muestran que para alcanzar los nuevos equilibrios de largo plazo se requiere de por lo menos doce trimestres. Esto implica que los choques aleatorios tienen efectos en la volatilidad y crecimiento económico que duran hasta tres años en el largo plazo.

Los resultados de la estimación del modelo panel-VAR 8 (Tabla 3) indica que las exportaciones petroleras y gas natural, junto con la IED, causan mayor volatilidad y crecimiento económico, en tanto las remesas reducen la volatilidad a costa de menor crecimiento económico.

Por la intensidad de los impactos la volatilidad es más sensible a cambios de los recursos externos, pero la volatilidad como el crecimiento económico son más sensibles a los choques en remesas en comparación con las ventas petroleras y gas natural, y por cambios en la IED. Esto es, por las elasticidades de corto plazo que se presentan en la Tabla 2, con respecto a remesas, ventas petroleras y de gas natural, e IED de -1,90, 0,53 y 0,21 en la función de volatilidad y de -1,06, 0,30 y 0,08 en la de crecimiento económico, respectivamente.

Con las simulaciones de choques en los recursos externos, se obtuvieron los multiplicadores dinámicos acumulados que convergen a las elasticidades de largo plazo, con los cuales se analizaron los impactos sobre la volatilidad y el crecimiento económico. En general, los resultados de las simulaciones muestran que los multiplicadores dinámicos acumulados convergen asintóticamente, lo cual condiciona que las elasticidades de largo plazo resulten siempre mayores a las elasticidades de corto plazo. Esto implica que las conclusiones sobre los impactos de los recursos externos sobre la volatilidad y el crecimiento económico de corto plazo son las mismas en el largo plazo.

Los resultados indican, por un lado, que la volatilidad y el crecimiento económico son altamente sensibles a choques por cambios en los recursos externos por remesas y en ventas de petróleo y gas natural, debido a las elasticidades de largo plazo de -10,4; -5,2 y 2,9; 1,5, respectivamente, que se presentan en los multiplicadores de la Figura 5. Por otro, no son tan sensibles a choques por modificaciones en los recursos por inversión extranjera directa por presentar elasticidades de largo plazo de 1 y 0,42, respectivamente (Figura 5).

Nota. Los impulsos suponen una modificación de una desviación estándar en las variables exógenas. Fuente: elaborado de acuerdo con la estimación del modelo 8 de la Tabla 3.

Figura 5 Multiplicadores dinámicos acumulados por choques en recursos externos sobre la volatilidad y crecimiento económico en países de América Latina. Modelo panel-VAR con variables exógenas

DISCUSIÓN Y CONCLUSIONES

La causalidad entre el crecimiento y la volatilidad económica se ha planteado en la literatura con un enfoque de modelos de crecimiento económico (Ramey y Ramey, 1995), donde la volatilidad es uno de los factores explicativos y, por tanto, causa el crecimiento económico. Además, con modelos de varianza, donde ahora la dirección de la causalidad es inversa por lo que el crecimiento determina la volatilidad económica (Fiaschi y Lavezzi, 2003; Launov et al. 2014). Nuestra aportación a la discusión consiste en una propuesta analítica con la posibilidad de la doble causalidad, donde la volatilidad determina al crecimiento económico y, a su vez, el crecimiento económico explica la volatilidad. De ese modo, en el contexto de la doble causalidad, es posible identificar la influencia de los efectos de los recursos externos definidos por la exportación petrolera (Maheu et al., 2017), la IED (Jensen, 2011; Mamingi y Martin, 2018) y las remesas (Bugamelli y Paterno, 2011). Para este objetivo utilizamos la metodología de modelos ARCH-TARCH-GARCH, a fin de estimar la varianza condicional y, con ella, medir la volatilidad económica, y hacer pruebas de causalidad de Granger, análisis impulso-respuesta y de multiplicadores dinámicos de modelos tipo panel-VAR, para establecer si los recursos externos son relevantes en la explicación de la volatilidad y el crecimiento económico.

Con los resultados de las estimaciones y simulaciones de los modelos de volatilidad con varianza condicional y panel-VAR, se demostró la existencia una relación positiva entre volatilidad y crecimiento económico (Lemoine y Mougin, 2010; Stastny y Zagler, 2007); pero la causalidad es de la volatilidad hacia el crecimiento económico (Maheu et al., 2017).

En el marco de un solo canal de transmisión de causalidad, los choques en las ventas petroleras y de gas natural, inversión extranjera directa y remesas afectan directamente al crecimiento económico, por medio de la volatilidad económica. Las exportaciones petroleras y de gas natural, junto con la IED, provocan volatilidad con mayor crecimiento económico; y las remesas tienden a reducir la volatilidad a costa de menor crecimiento.

Las tenencias de los recursos externos para los países de América Latina en el periodo 1990-2015 indican que la reducción de los efectos de las exportaciones petroleras y gas natural y la IED contrasta con la mayor dependencia de recursos externos por las remesas y, a su vez, con la reducción de la volatilidad y el crecimiento económico.

El riesgo para los países de América Latina es que, en años recientes, junto con la caída de los precios del petróleo, se redujeron las ventas petroleras y gas natural en dólares; la atracción de inversión extranjera directa se redistribuyó fuera de la región, y las remesas tienden a una proporción constante del PIB, lo que provoca un proceso con menor volatilidad y crecimiento económico peligrosamente bajo, con altas posibilidades de convertirse en una recesión económica de largo alcance. En especial, para los países con alta dependencia petrolera y de gas natural de América del Sur -Venezuela, Bolivia y Trinidad y Tobago- y por remesas, países de Centroamérica, como Honduras, El Salvador, Guatemala, Nicaragua y Belice.