1. Introducción

Una de las variables más críticas que se debe considerar en el análisis empresarial corresponde al riesgo crediticio asociado a la facilidad de recuperar cartera. No obstante, el tema, por lo general, ha sido manejado de manera empírica por la mayoría de las empresas, en especial las categorizadas como mipymes, las cuales, en Ecuador, según el Instituto Nacional de Estadísticas y Censos (INEC, 2019), representan aproximadamente el 99% del mercado. Según Romero, Flores, Campoverde y Coronel (2017) , las mipymes, por su composición y estructura, carecen de estrategias técnicas que les permitan manejar el riesgo de manera adecuada. En este sentido, se debe tener presente que el monitoreo del riesgo de crédito resulta imprescindible para mantener la estabilidad financiera y la competitividad de estas organizaciones (Vera, Melgarejo y Mora, 2014).

Farhan, Alam, Sattar y Khan (2020) entienden el riesgo crediticio como la incertidumbre a la que se enfrentan los bancos, las empresas o cualquier persona que haya comprometido un dinero a otra persona y que al efectuar los cobros en los períodos establecidos para el pago de los créditos o sus cuotas estas no sean canceladas a tiempo. Asimismo, su evaluación está enfocada principalmente en el análisis de la solvencia económica del cliente para cubrir sus obligaciones (Li, Li, Dai, Ruan y Zhu, 2020). Por lo tanto, García, Maldonado, Galarza y Grijalva (2019) manifiestan que la solvencia debe ser medida bajo el análisis del buró de crédito del cliente, precisando la capacidad de pago y garantías disponibles, de tal forma que el riesgo de crédito sea mínimo y no afecte a la empresa por problemas de liquidez. Además, Salamanca y Benitez (2018) indican que por el alto nivel competitivo de las empresas en un determinado entorno, especialmente las dedicadas al comercio, es poco probable realizar un proceso de cobro exclusivamente al contado, por lo que otorgar créditos les da a las empresas más probabilidades de incrementar sus ventas. En este sentido, Vera et al. (2014) concuerdan con que las ventas a crédito generan un mayor índice de rentabilidad y rendimiento (Clarke, De Silva y Thorley, 2020), lo que ocasiona un incremento en la cartera de crédito que bajo una correcta administración permite determinar en qué instancias se debe o no otorgar créditos.

Por lo antes expuesto, el objetivo principal de la investigación se centró en analizar la probabilidad de riesgo crediticio comercial de las empresas que conforman el sector de alimentos en el Ecuador durante el período 2007-2018. Este sector aporta de manera directa cerca de 252.000 plazas de empleo formal, como lo exponen el INEC y la Asociación Nacional de Fabricantes de Alimentos y Bebidas (ANFAB, 2020; INEC, 2019). Además, se estima que aproximadamente cuatro de cada diez ecuatorianos laboran en el sector alimentario; sector que figura como un eje productivo y comercial importante en constante crecimiento tanto a nivel nacional como internacional, con un aporte del 20% del producto interno bruto (PIB) para el año 2018 (ANFAB, 2020).

De igual manera, en la figura 1, se observa una tendencia de crecimiento promedio de las ventas de las empresas de alimentos en un 4,15% entre el período 2007-2018, lo que denota una alta demanda de estos bienes dentro del mercado y la importancia de este sector en la economía ecuatoriana; además, significaría que un incremento de las ventas en las empresas trae consigo un aumento en la cartera y una probabilidad de incumplimiento de las obligaciones de pago.

Fuente: INEC (2019).

Figura 1 Ventas (miles de millones de dólares americanos) y crecimiento porcentual del sector de alimentos a nivel nacional 2007 - 2018

Por consiguiente, la investigación aplica un conjunto de herramientas estadísticas, como un análisis inferencial que permite hacer una comparación de medias entre empresas con alto y bajo nivel de crédito y la aplicación de una regresión logística que admite estimar la probabilidad de riesgo o default de crédito asociado a indicadores financieros de las empresas que conforman el sector de alimentos en el Ecuador.

De esta manera, el artículo se encuentra estructurado de la siguiente manera. El primer acápite describe la importancia de la gestión de crédito en las empresas de alimentos, sus antecedentes y objeto de investigación. En el segundo, se analizan los conceptos y factores determinantes entre la cartera de crédito y algunos indicadores financieros. En el tercero y cuarto, se desarrollan el diseño metodológico, las variables de estudio y principales resultados obtenidos. En el quinto apartado se establecen las conclusiones generales.

2. Revisión de la literatura

Debido a la acelerada globalización de los mercados y los negocios en general, las prácticas comerciales están en constante evolución. Si bien es cierto que durante mucho tiempo estas prácticas se han basado en una serie de valores culturales y organizacionales tácitos, las condiciones actuales impiden que se sigan manejando de la misma manera. En tal sentido, estudios como el realizado por Zhou, Deng y Gibson (2020) indican que las pymes chinas están adoptando diferentes prácticas para combatir a clientes poco confiables, además se menciona que el perfil del empresario incide significativamente en la manera de definir las prácticas que se deben ejecutar. Li et al. (2020) destacan que, si bien es cierto que las pymes juegan un papel muy importante y decisivo en el crecimiento económico, también es cierto que sus estructuras débiles y la falta de formalidad en muchos de sus procesos llevan a que los procesos crediticios comerciales sean mal enfocados, lo que desencadena pérdidas para estas empresas.

Para Roeder, Palmer y Muntermann (2020) , la gestión de cartera de crédito es un tema de interés y de aplicación principalmente en empresas del sector bancario; sin embargo, destacan que el sector comercial también tiene un rol importante debido a que este brinda la posibilidad de prolongar los pagos por un lapso mayor otorgado a sus clientes. Li et al. (2020) recalcan que incluso los bancos, con su capacidad para determinar el riesgo crediticio de un cliente, llegan a tener impagos, más aún los tendrán las pequeñas empresas que no aplican ningún criterio además de la confianza para entregar créditos a sus clientes. También mencionan que los problemas para la recuperación de este tipo de cuentas conllevan en muchos casos el quiebre de las pequeñas empresas. Pla-Santamaria, Bravo, Reig-Mullor y Molina (2020) afirman que, para eliminar el problema de las pymes de no medir adecuadamente el riesgo crediticio, se debe recurrir a la toma de decisiones bajo incertidumbre, en la que se manejan distintos escenarios que brindan opciones y facilitan esta tarea de decidir.

Orlova (2020) menciona que el análisis de riesgo crediticio juega un rol crítico en las decisiones económicas y financieras tomadas por los responsables de la gerencia y del departamento financiero de la empresa, ya que se debe considerar que, a medida que aumenta el monto financiado, aumenta también el riesgo, además el incumplimiento de pagos afecta la liquidez y causa serios problemas en la empresa. De esta manera, Farhan et al. (2020) y Siekelova, Kliestik, Svabova, Androniceanu y Schönfeld (2017) consideran que una de las principales causas del cierre de actividades o quiebre de las empresas se debe a un alto índice de morosidad por varios períodos contables continuos, generado en muchas ocasiones por falta de políticas empresariales crediticias claras que minimicen o al menos controlen el riesgo crediticio.

Roeder et al. (2020) y Pla-Santamaria et al. (2020) mencionan que para determinar el tipo o la categoría de clientes a los cuales una empresa estaría dispuesta a otorgar crédito, así como los montos y plazos de estos, es necesario realizar un estudio del riesgo de la contraparte, es decir, de la capacidad que posea el cliente a quien se le pretende otorgar un crédito para poder reembolsar los valores confiados. Además de analizar las noticias (buenas o malas) relacionadas con el cliente y el negocio, Pacheco (2015) añade que el estudio debe enmarcar también un análisis sobre la situación de la economía en general, del mercado, del sector, de la industria y del nicho de mercado al que se dirige la empresa. Roeder et al. (2020) indican que los elementos relacionados con disposiciones legales, sanciones económicas, restricciones, entre otros, deben considerarse al momento de evaluar el riesgo crediticio.

Clarke et al. (2020) señalan que es necesario recalcar que los cobros al contado son beneficiosos para la empresa debido a la rotación del efectivo. Por otra parte, los cobros a crédito permiten generar un mayor índice de rentabilidad; sin embargo, existe el riesgo de no cobro a los clientes en los plazos previamente acordados. Orlova (2020) afirma que el reto para las empresas es reducir el riesgo y aumentar la eficiencia de recuperación de la cartera. Farhan et al. (2020) recalcan que hay dos aspectos claves que se deben considerar; por una parte, el establecimiento de políticas de crédito adecuadas y correctas que aseguren el otorgamiento de créditos a los clientes que cumplan con determinado perfil y, por otra, un análisis minucioso, no solo previo a la entrega del crédito, sino también un seguimiento durante toda la relación comercial.

Rehman, Muhammad, Sarwar y Raz (2019) afirman que, al analizar el comportamiento de entidades financieras paquistaníes y extrapolando los comportamientos al sector empresarial, han podido determinar que las políticas de crédito aplicadas deben ser lo suficientemente fuertes y adecuadas para que no ocasionen pérdidas a la empresa y se reduzca el riesgo; sin embargo, también deben ser sutiles para no intimidar a los clientes, sin sucumbir a una normativa débil que ocasionaría altos niveles de morosidad (Shao et al., 2020; Bignozzi, Burzoni y Munari, 2020). Así mismo, Kock, Schulz, Kopmann y Gemunden (2020) sugieren incorporar procesos tecnológicos que fortalezcan las políticas de crédito aplicadas por cada empresa, mientras que Loeffler (2020) indica que no se puede dejar a un lado el uso de calificaciones crediticias y agencias de evaluación de riesgo como ayuda a las pequeñas empresas que no tienen la capacidad de realizar este análisis por sí solas.

Rehman et al. (2019) y Sharifi, Haldar y Rao (2019) señalan que el índice de morosidad es uno de los factores más importantes que se debe considerar en la dirección financiera, también se debe analizar la relación entre la cartera improductiva y la cartera bruta; mientras mayor sea este indicador, la cartera se traducirá en incobrable.

También es importante resaltar la escasa investigación sobre gestión y riesgo de cartera en el sector de alimentos frente a otros sectores e industrias a nivel nacional e internacional. Por tanto, esta investigación examinó algunos trabajos realizados sobre este tema. Flores y Naval (2018) realizaron un análisis en el que demostraron una relación entre la gestión de cuentas por cobrar y la rentabilidad de las empresas industriales que cotizan en la Bolsa de Valores de Lima, en el período comprendido entre el 2010 y el 2014. En el análisis se determinó que los indicadores de rotación de cuentas por cobrar, período medio de cobranza y rotación de inventarios son altamente significativos para explicar la rentabilidad económica, medida a través de indicadores como la rentabilidad económica (ROA, del inglés Return on Assets) y la rentabilidad financiera (ROE, del inglés Return on Equity). Por otro lado, Cárdenas y Velasco (2014) analizaron el caso de una empresa colombiana, en la cual se determinó la incidencia negativa de la morosidad de las cuentas por cobrar en la rentabilidad y liquidez de la empresa, es decir, en su sostenibilidad financiera. Las variables analizadas por los autores fueron rotación de cuentas por cobrar, promedio en días de las cuentas por cobrar, ratio de liquidez, beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA, del inglés Earnings Before Interest Taxes Depreciation and Amortization) y ROA. Se determinó que la liquidez de la empresa está concentrada en la cuenta de clientes.

De manera similar, Jamalinesari y Soheili (2015) analizaron la relación entre la eficiencia de los activos y pasivos corrientes a través del capital de trabajo y la rentabilidad de 115 empresas iraníes que cotizan en bolsa. En este análisis, se observó la influencia del gobierno corporativo en el manejo eficiente del capital de trabajo, y se determinó que las variables que influyen marcadamente en la rentabilidad son las cuentas por cobrar, el ciclo de conversión de efectivo, las cuentas por pagar y el ratio de liquidez. Igualmente, Sharma (2016) mencionó que la gestión de crédito comercial es conocida también como gestión de cuentas por cobrar. Además, este autor analizó cinco empresas multinacionales, Nestlé, HUL, Britannia, ITC y Dabur, en las cuales se indagó por las fuentes de financiamiento del capital de trabajo y la gestión de las cuentas por cobrar. En este sentido, se pudo determinar que a pesar de que el capital de trabajo es un aspecto generalmente planificado, una mala gestión de las cuentas por cobrar puede ser un factor diferenciador entre el éxito o el fracaso financiero de una organización.

Por otra parte, Siekelova et al. (2017) examinaron 9821 empresas eslovacas, considerando variables como la prueba ácida, el ratio pasivo-activo, promedio de días de pago, días de cobro y rentabilidad sobre las ventas. Entre los principales aportes del estudio se determinó que el retraso en el cobro de las cuentas es muy relevante, dado que puede comprometer incluso la supervivencia de una firma. De esta manera, Sharma (2016) mostró que el crédito es una estrategia que aplican las empresas; sin embargo, existen aspectos negativos inherentes, como el riesgo de impago, los costos asociados a la gestión de cobros y un rendimiento nulo que genera el capital vinculado a las cuentas por cobrar.

Para Loulianou, Leiblein y Trigeorgis (2020) , la política de cobros constituye una ventaja competitiva, y una adecuada gestión de cartera se considera como una herramienta idónea para disminuir el riesgo, especialmente en empresas multinacionales que mantienen carteras de crédito alrededor del mundo. Por lo que, además de políticas para minimizar el riesgo crediticio, deben incluir políticas que reduzcan el riesgo cambiario. Melicheríková (2014) menciona que los factores determinantes del volumen de créditos en las empresas dependerá del costo relacionado con los créditos comerciales (gastos de cobranza o valores incobrables) y del costo de oportunidad que representa una pérdida de ingresos debido a la repercusión de proporcionar créditos comerciales.

Al mismo tiempo, Michalski (2010) menciona que la gestión de crédito comercial ayuda a las empresas a que cumplan con su objetivo financiero, que es la maximización de valor. De esta forma, el autor analiza varias empresas polacas y evidencia que el aumento de cuentas por cobrar disminuye el valor de la empresa, dado que existe una relación directa entre el incremento en las cuentas por cobrar y los costos asociados a esta. No obstante, Kasiran, Mohamad y Chin (2016) resaltan que una adecuada política de cuentas por cobrar y una gestión efectiva de cartera se plasman en una relación directa entre el incremento en cuentas por cobrar y el aumento en la generación de valor para la empresa.

De igual manera, Ngugi, Gakure, Mouni y Kahiri (2017) analizaron la influencia de la gestión de cuentas por cobrar en la gestión administrativa en el sector hotelero de Kenia, modelando ciertas variables, como el procedimiento de operaciones, sistemas y valores de facturación, gestión de cuentas por cobrar y rentabilidad. Una conclusión principal a la que se llega es que las políticas empresariales son fundamentales para una adecuada gestión de cuentas por cobrar. De igual manera, los mismos autores realizaron otra investigación, en la que muestran la incidencia del tamaño de las organizaciones en la gestión de cartera de los hoteles y establecen que las instituciones más grandes tienen una mejor gestión, es decir, el tamaño de la empresa es una variable relacionada y significativa que explica la gestión de cartera (Ngugi et al., 2017). A la par, Li et al. (2020) demostraron que el riesgo de crédito es una de las variables que mayor influencia tiene en el fracaso o disminución del crecimiento de las pymes.

Así mismo, Pacheco (2015) afirma que un incremento constante de las ventas de las empresas conlleva un incremento de su cartera o cuentas por cobrar. Esto se fundamenta en que, en la mayoría de las firmas, los clientes son esenciales para el sector del negocio, por lo tanto, y con el fin de conservar a los clientes actuales y atraer nuevos, la mayoría de las empresas concede créditos.

Por consiguiente, es trascendental en la investigación examinar la gestión de riesgo de car-tera de las empresas del sector de alimentos en función de los principales indicadores financieros; derivan entonces las siguientes hipótesis que validarán la probabilidad del riesgo crediticio comercial en este importante sector.

3. Metodología

La presente investigación utilizó un estudio analítico e inductivo con base en la teoría de las finanzas corporativas, así como una adecuada revisión de literatura, y se logró una aproximación a sus determinantes.

3.1 Bases de datos

Toda la información ha sido obtenida con base en los reportes suministrados por las empresas al Servicio de Rentas Internas, la cual es compilada por la Superintendencia de Compañías, Valores y Seguros (SCVS) del Ecuador, para el período 2007-2018. De esta manera, la población está conformada por las empresas de alimentos cuya actividad económica, de acuerdo con la Clasificación Internacional Industrial Uniforme (CIIU), va desde 1010 hasta 1080. Según la SCVS, en el año 2018 se registró un total de 3464 empresas pertenecientes a la industria manufacturera, de las cuales el 24,79% (859 empresas) corresponde al sector de alimentos. Sin embargo, la muestra no probabilística la constituyen las empresas activas en el período en mención, considerando a las 650 más representativas, con ventas superiores a los USD 100.000 (7800 observaciones), de las cuales se cuenta con datos completos y consistentes para los 12 períodos consecutivos.

3.2 Métodos estadísticos

Por otro lado, se realizó un análisis estadístico de tipo inferencial, cuyo fundamento es el conocimiento de poblaciones a partir del estudio de muestras de dichas poblaciones (Borrego del Pino, 2008), para lo cual se ha desarrollado un análisis de comparación de medias de las dos muestras de empresas con alto y bajo riesgo crediticio, a través de la prueba t de Student y el chi cuadrado de Pearson, en busca de diferencias estadísticamente significativas (Etxeberría y Tejedor, 2006; Rubio y Berlanga, 2012).

Posteriormente, se realizó una regresión logística para determinar la probabilidad de que una empresa tenga riesgo de default de crédito con clientes (alto o bajo riesgo); esta corroboró las hipótesis de investigación y a su vez se examinaron las relaciones causales y la probabilidad de ocurrencia de estar en riesgo o default. De esta manera, los modelos de regresión logística permiten conocer la relación entre la variable dependiente dicotómica riesgo o default de crédito con clientes (alto = 1 y bajo = 0) y las variables explicativas independientes o covariables definidas en la investigación. La función lineal resultante es el logaritmo de:

En donde β o y β k son los coeficientes estimados a partir de los datos y x k son las variables independientes, lo que da lugar al modelo logístico múltiple (Gujarati y Porter, 2013).

Además, el modelo logístico se puede escribir de otras formas equivalentes que permiten calcular directamente la probabilidad del proceso binomial para los distintos valores de las variables incluidas en el modelo, y se denomina función logística:

En donde Y es la función lineal del modelo de regresión logística y e es la base de logaritmos neperianos (2,718) (Copas, 1997). Esta función calcula la probabilidad de que una empresa pertenezca a un grupo definido de la variable dependiente. Si la probabilidad es >= 0,50, la empresa será clasificada en la primera categoría (alto riesgo), caso contrario será clasificada en la segunda (bajo riesgo) (Whittemore, 1981).

Por otro lado, en la regresión logística la estimación de parámetros se lleva a cabo a través del método de máxima verosimilitud (MV), de modo que los coeficientes que estime el modelo hacen que los datos sean más verosímiles (Copas, 1997).

3.3 Variables

Para establecer la variable dependiente, se analizó la probabilidad de default o impago de las cuentas por cobrar. Las diferentes metodologías que existen en la literatura para determinar el riesgo crediticio buscan calcular la probabilidad de incumplimiento o default de un deudor frente a un acreedor, es decir, el riesgo asociado con la capacidad de un individuo de cumplir con sus obligaciones una vez que ha asumido una deuda (Harms, 2003).

De esta forma, para Orellana, Reyes y Cevallos (2019) , el riesgo crediticio es la “incertidumbre de efectuar los cobros en los períodos de tiempos establecidos provenientes por los créditos otorgados a los clientes, el cual tiene una relación directa con la liquidez de la empresa” (p. 12). Para esta investigación y con base en Gakure, Ngugi, Ndwiga y Waithaka (2012) , se tomó el período promedio de cobro (PPc) como una relación que indica el número de días que se demora una empresa para que las cuentas comerciales por cobrar se conviertan en efectivo. Mientras menor sea el número de días, más rápido se cobran las cuentas que adeudan los clientes, conforme la siguiente expresión:

En la tabla 1 se pueden apreciar los rangos de riesgo o default de crédito con clientes para las empresas de alimentos en Ecuador en el período 2007-2018. Se observa que el promedio del PPc es de 60,89 días, con un máximo de 359,68 días y un mínimo de 1,0 día. De acuerdo con Cerezo, Bielsa y Ramon (2011) , se considera que el riesgo de una cartera de crédito en una empresa es reconocido en el momento en el que no se cumplen las fechas de pago según el tiempo estipulado al inicio de la negociación por parte del cliente que percibió un bien o servicio por parte de la empresa. Por lo tanto, para Salamanca y Benitez (2018), el PPc tiene una relación directa con la liquidez de la empresa para hacer frente a sus operaciones de corto plazo.

En este contexto, se estima como un rango de cobro oportuno un período de hasta 30 días, considerado como riesgo bajo con una media de 15,68 días, y más de 30 días como riesgo alto, con una media de 82,16 días y con la posibilidad de no recuperar los valores establecidos en el crédito.

Tabla 1 Calificación de riesgo de las empresas de alimentos en Ecuador 2007-2018

| Riesgo o default | Min | Max | Media | Mediana | Desv. Típ |

|---|---|---|---|---|---|

| Bajo: <= 30 días | 1,00 | 30,48 | 15,68 | 15,58 | 8,55 |

| Alto: > 30 días | 30,53 | 359,68 | 82,16 | 62,65 | 18,86 |

Fuente: elaboración propia.

En la tabla 2, se detallan las variables tanto independientes como dependiente que operarán en el análisis, de acuerdo con las investigaciones realizadas por Asselbergh (2002) ; Sharma (2016) ; Siekelova et al. (2017) ; Jamalinesari y Soheili (2015); Flores y Naval (2018) ; Shwaish y Muthana (2019) ; Ngugi et al. (2017) ; Bignozzi et al. (2020) ; Shao et al. (2020) y Li et al. (2020) .

Tabla 2 Variables utilizadas en la investigación

| Variable | Código | Tipo | Composición | Medición |

|---|---|---|---|---|

| Riesgo o default de crédito con clientes | driesgo1 | Dependiente | alto (más 31 días) = 1; bajo (0-30 días) = 0 | dummy |

| Liquidez corriente | Lq | Independiente | Activo Corriente / Pasivo Corriente | Ratio |

| Capital de trabajo | kneto | Independiente | Activo Corriente - Pasivo Corriente / Activo total | Ratio |

| Rotación de las cuentas por cobrar | trcc | Independiente | Ventas / cuentas por cobrar | Ratio |

| Endeudamiento del Activo | EA | Independiente | Pasivo Total / Activo Total | Ratio |

| Retorno sobre los activos | ROA | Independiente | Utilidad Neta /Total Activos | Ratio |

| Región | dregion | Control | sierra =1; costa = 0 | dummy |

| Tamaño empresa (ventas) | tamaño | Control | dtam1=grande; dtam2=mediana; dtam3=micro; dtam4= pequeña | dummy |

Fuente: elaboración propia.

4. Resultados

En la tabla 3 se aprecian los principales resultados estadísticos descriptivos de la variable dependiente dicotómica (riesgo de crédito con clientes) y algunos indicadores financieros relevantes. También se observa que existe una diferencia porcentual en los indicadores de liquidez, gestión, apalancamiento y rentabilidad entre las empresas de bajo y alto riesgo.

Tabla 3 Estadísticos descriptivos variables cuantitativas

| Riesgo crédito /V. Independiente | Lq | kneto | trcc | EA | ROA | |

|---|---|---|---|---|---|---|

| No. | 3.677 | 3.772 | 3.694 | 3.377 | 3.417 | |

| Bajo | Media | 1,12 | 0,14 | 44,02 | 0,42 | 0,13 |

| Mediana | 1,02 | 0,11 | 23,41 | 0,45 | 0,08 | |

| Desv. Típ | 0,09 | 0,08 | 14,97 | 0,03 | 0,04 | |

| No. | 3.721 | 3.891 | 3.806 | 3.850 | 3.831 | |

| Alto | Media | 1,59 | 0,17 | 6,06 | 0,65 | 0,09 |

| Mediana | 1,33 | 0,17 | 5,82 | 0,66 | 0,07 | |

| Desv. Típ | 0,06 | 0,03 | 1,83 | 0,02 | 0,03 |

Fuente: elaboración propia.

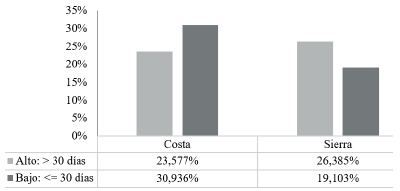

De la misma forma, en la figura 2 se aprecia que, del total de las empresas analizadas en la investigación, el 49,96% (26,38% en la Sierra y 23,58% en la Costa) presentan alto riesgo de crédito, mientras que el 50,04% de las firmas (19,10% en la Sierra y 30,94% en la Costa) están con bajo default crediticio.

En la tabla 4, se evalúa el riesgo de clientes por región y tamaño de empresa; en esta se observa que un 33,19% y un 29,98% de las grandes y pequeñas empresas tienen un alto riesgo de crédito y están ubicadas en la Sierra. En contraste, un 44,43% y un 20,47% de las micro y pequeñas empresas, respectivamente, tienen un bajo riesgo y están ubicadas en la región Costa.

Tabla 4 Estadísticos descriptivos variables categóricas

| Riesgo o default = 1 Alto | ||||

| Región / tamaño | Grande | Mediana | Pequeña | Micro |

| Costa | 41,16% | 21,75% | 23,71% | 13,38% |

| Sierra | 33,19% | 20,65% | 29,98% | 16,18% |

| Riesgo o default = 0 Bajo | ||||

| Región / tamaño | Grande | Mediana | Pequeña | Micro |

| Costa | 17,99% | 17,12% | 20,47% | 44,43% |

| Sierra | 10,07% | 19,73% | 26,11% | 44,09% |

Fuente: elaboración propia.

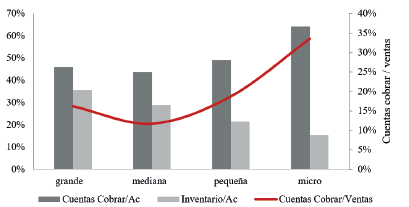

La figura 3 muestra la composición del activo corriente (Ac) por tamaño de empresas del sector; se observa que las microempresas poseen el 64,11% y el 33,60% de las cuentas por cobrar con respecto a la inversión total del activo y las ventas, respectivamente. De igual manera, en promedio, las cuentas por cobrar de las empresas representanta un 50,72% y un 20,06% de la inversión total de Ac y las ventas, respectivamente.

Además, en la tabla 5 se compara la inversión de las cuentas por cobrar de las empresas por regiones con respecto al activo circulante total y las ventas; se observa que la Sierra representa un 44,97% frente a un 47,06% en la Costa, lo que muestra una mayor inversión de las empresas de la región Costa.

Tabla 5 Composición del activo corriente de las empresas alimentos por región en Ecuador 2007-2018

| Región / cuentas | Cuentas Cobrar /Ac | Inventario /Ac | Efectivo /Ac | Otros /Ac | Cuentas Cobrar / Ventas |

|---|---|---|---|---|---|

| Costa | 47,06% | 35,57% | 8,90% | 8,47% | 17,07% |

| Sierra | 44,97% | 34,58% | 11,63% | 8,83% | 14,99% |

Fuente: elaboración propia.

4.1 Resultados de análisis de comparación de medias

En la tabla 6, se presenta un análisis de comparación de medias entre el riesgo o default (alto y bajo) que tienen las empresas con respecto a los indicadores financieros, para determinar si existen diferencias significativas entre las medias de las dos muestras independientes.

Tabla 6 Comparación de medias

| Factor: riesgo o default | |||||

|---|---|---|---|---|---|

| Variable independiente | Alto: > 30 días | Bajo: <= 30 días | Prueba de varianza | t | Sig. |

| °Lq | 1,59 | 1,32 | Se han asumido varianzas iguales | -9,4946 | *** |

| °kneto | 0,16 | 0,15 | No se han asumido varianzas iguales | -8,3965 | *** |

| °trcc | 6,063 | 44,022 | No se han asumido varianzas iguales | 41,3474 | *** |

| °EA | 0,277 | 0,355 | No se han asumido varianzas iguales | 8,1623 | *** |

| °ROA | 0,099 | 0,135 | No se han asumido varianzas iguales | 9,3602 | *** |

| °°dregion | 3.891 | 3.897 | Chi2= 168,6480 | *** | |

| °°tamaño | 3.891 | 3.897 | Chi2= 961,4061 | *** |

° t student para muestras independientes; °° Chi cuadrado; *p<= 0,10; **p<= 0,05; ***p<=0,01.

Fuente: elaboración propia.

Como se observa en la tabla 6, la prueba paramétrica t de Student asume la hipótesis de igualdad de medias; en este sentido, se confirman los supuestos de muestras aleatorias, independencia de las observaciones, muestras (n > 30) en cada grupo y una varianza (p < 0,05); por consiguiente, se evidencia una significancia en los resultados obtenidos. De igual forma, las variables categóricas se analizan mediante la prueba chi cuadrado de Pearson y muestran un grado de asociación significativo. Se evidencia así que existen diferencias estadísticas entre ambos grupos para cada uno de los ítems estudiados.

4.2 Resultados del modelo logit

Los resultados obtenidos en la aplicación del modelo logit se resumen en la tabla 7, en la que se presentan los coeficientes, los Odds ratios y los efectos marginales. En este sentido, el riesgo de crédito representa el riesgo presente y futuro que podría afectar la rentabilidad o el patrimonio de la empresa por deterioro en la capacidad de pago del cliente. De esta manera, en la columna de los coeficientes, los signos proporcionan la dirección esperada que se ajusta a la lógica teórica económica y financiera; se observa así que a mayor liquidez e inversión de las empresas en activos a corto plazo (capital de trabajo), mayor será su riesgo de crédito (Gitman, 2007). Esto origina que las empresas requieran un mayor financiamiento para la operación de corto plazo, expresado en el incremento del endeudamiento del activo. Por otro lado, se observa que las empresas de mayor tamaño ubicadas en la región Sierra son propensas a tener un mayor riesgo de cartera.

Tabla 7 Resultados del modelo logit

| Variables | Coeficientes | Odds Ratio | Efectos marginales |

|---|---|---|---|

| Lq | 0,592*** (0,113) | 1,808*** (0,205) | 0,089*** (0,017) |

| kneto | 1,123*** (0,103) | 3,075*** (0,317) | 0,168*** (0,015) |

| trcc | -0,165*** (0,006) | 0,848*** (0,005) | - 0,025*** (0,001) |

| EA | 0,457*** (0,117) | 1,579*** (0,185) | 0,068*** (0,017) |

| ROA | -0,284 (0,197) | 0,753 (0,148) | -0,042 (0,029) |

| dtam1 | 2,884*** (0,102) | 17,884*** (1,827) | 0,110*** (0,009) |

| dtam4 | 1,887*** (0,092) | 6,598*** (0,607) | 0,432*** (0,012) |

| dtam2 | 2,255*** (0,104) | 9,533*** (0,989) | 0,283*** (0,012) |

| Constante | -1,269*** (0,131) | 0,281*** (0,037) | 0,338*** (0,013) |

| Número de obs | 6.713 | 6.713 | |

| LR chi2(9) | 3.035,33 | 3.035,33 | |

| Prob > chi2 | 0,000 | 0,000 | |

| Pseudo R2 | 0,3315 | 0,3315 |

*p<= 0,10

*p<= 0,10; **p<= 0,05; ***p<=0,01.

Fuente: elaboración propia.

Al mismo tiempo, en la columna de los Odds ratios, se aprecian como factores positivos y que contribuyen significativamente a una mayor probabilidad de ocurrencia de un alto riesgo crediticio a: una mayor inversión de capital de trabajo neto, una alta razón de deuda, la ubicación en la región Sierra y el tamaño grande de las empresas.

Así mismo, se observa que la rentabilidad medida por el ROA no es un factor relevante que influye en el riesgo de crédito de las empresas. Este fenómeno podría ser el resultado de una alta inversión del capital de trabajo que tienen las empresas de alimentos y su relación con la liquidez y rentabilidad. Es decir, la liquidez de aquellas empresas que optan por una política de inversión relajada (alta inversión) en cuentas por cobrar e inventarios será mayor frente a su rentabilidad (Pais y Gama, 2015).

Por otro lado, se analizan las variaciones de los efectos marginales de las variables que integran el modelo, evaluando una alta significancia. En este caso, se aprecia que si las empresas están ubicadas en la región Sierra, la probabilidad de tener un alto riesgo de crédito se incrementa en 11 puntos porcentuales. Así mismo, si la empresa tiene un mayor tamaño (grande o mediana), la probabilidad de tener un alto riesgo de crédito se incrementa en 43,2 y 33,8 puntos, respectivamente (figura 4).

Además, si estas empresas incrementan en un 1% la liquidez y el capital de trabajo, la probabilidad de tener un alto riesgo de crédito crece en 8,8 y 18,83 puntos porcentuales, respectivamente. En contraste, si la empresa incrementa en 1% el ROA, la probabilidad de tener un alto riesgo de crédito se reduce en 4,2%, lo que refleja una no significancia en el modelo.

4.3 Medidas de bondad de ajuste del modelo logit

Para validar la robustez de los resultados obtenidos en el modelo logit, se analizan algunos ajustes de bondad, entre ellos las sensitividad y especificidad, la prueba de Wald y la curva ROC (Ahmed y Rajaleximi, 2019; Georgios, 2019).

En la tabla 8, se aprecia que el modelo acertó en 3352 y 1961 observaciones (diagonal principal); esto proporciona una sensitividad de acierto de las empresas en riesgo alto, de un 86,93%. De igual manera, la tabla 8 clasifica en 504 y 896 observaciones que el modelo no acertó (diagonal secundaria); lo que da una especificidad de acierto que no está en alto riesgo de cartera de un 68,64%. En conclusión, el modelo en general logró clasificar de manera correcta en un 79,14% de las estimaciones, considerado un ajuste bueno y aceptable (Medina, 2008).

Tabla 8 Resultado de sensibilidad y especificidad

| Modelo logit para la variable driesgo1 | |||

|---|---|---|---|

| Clasificación | D | ~D | Total |

| + | 3352 | 896 | 4248 |

| - | 504 | 1961 | 2465 |

| Total | 3856 | 2857 | 6713 |

| Clasificado + si predice Pr(D) >= 0,5 | |||

| Verdadero D definido como driesgo1 != 0 | |||

| Sensibilidad | Pr( +| D) | 86,93% | |

| Especificidad | Pr( -|~D) | 68,64% | |

| Valor predictivo positivo | Pr( D| +) | 78,91% | |

| Valor predictivo negativo | Pr(~D| -) | 79,55% | |

| Falso + tasa de verdadero ~D | Pr( +|~D) | 31,36% | |

| Falso - tasa de verdadero D | Pr( -| D) | 13,07% | |

| Falso + tasa de verdadero + | Pr(~D| +) | 21,09% | |

| Falso - tasa de verdadero - | Pr( D| -) | 20,45% | |

| Clasificados correctamente | 79,14% |

Fuente: elaboración propia

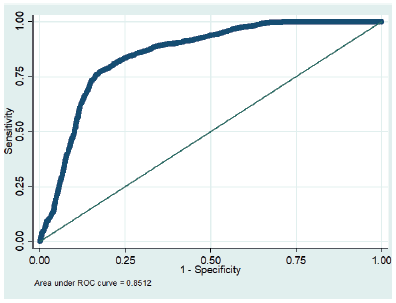

En la ejecución de la prueba de Wald, en la tabla 9, se evidencia que los coeficientes de las variables planteadas en el modelo son simultáneamente iguales a cero; se observa que el valor chi cuadrado es de 1296,52, con nueve grados de libertad, así como p < 0,05. De esta manera, se rechaza la hipótesis nula, lo que evidencia que incluir estas variables crea una mejora estadísticamente significativa en el ajuste del modelo. Por lo tanto, el modelo es adecuadamente predictivo, en buena medida, de las variables relacionadas. Por último, en el anexo (figura A1), se aprecia otra medida de bondad: la curva ROC, que muestra un área de 0,8512, por encima de 0,50, y evidencia que el modelo tiene un alto poder predictivo (Medina, 2008).

Tabla 9 Prueba de Wald

| Test dLq kneto1 trcc dregion2 ROA dtam1 dtam4 dtam2 EA if EA < 2 & EA > 0 | |

|---|---|

| ( 1 ) | [driesgo1] dLq = 0 |

| ( 2 ) | [driesgo1] kneto1 = 0 |

| ( 3 ) | [driesgo1] trcc = 0 |

| ( 4 ) | [driesgo1] dregion2 = 0 |

| ( 5 ) | [driesgo1] ROA = 0 |

| ( 6 ) | [driesgo1] dtam1 = 0 |

| ( 7 ) | [driesgo1] dtam4 = 0 |

| ( 8 ) | [driesgo1] dtam2 = 0 |

| ( 9 ) | [driesgo1] EA = 0 |

| chi2(9) = 1296,52 | |

| Prob > chi2 = 0.0000 |

Fuente: elaboración propia.

5. Conclusiones

Los resultados alcanzados en la investigación evidencian que el modelo de regresión logística y sus efectos marginales brindan una alta significancia estadística y revelan que la probabilidad de que las empresas que están situadas en la región Sierra tengan un alto riesgo crediticio se incrementa en 11%. De igual manera, si la empresa tiene un mayor tamaño, la probabilidad de tener un alto riesgo de crédito o default se incrementa en 43%. Además, si las empresas incrementan en 1% su liquidez corriente, la probabilidad de tener un alto riesgo de crédito crece en nueve puntos porcentuales. Este resultado permite evidenciar un modelo y procedimiento adecuado para predecir el riesgo de cartera de las empresas de alimentos en el Ecuador, lo que confirma así las hipótesis planteadas en la investigación H1, H2 y H3.

En consecuencia, aquellas grandes empresas que se ubican en la región Sierra deberían analizar la claridad y aplicación de sus políticas y procedimientos derivados del crédito y cobranza, ya que esto incide en la liquidez. No obstante, es importante recalcar que la venta a crédito permite potencializar los ingresos, pero no necesariamente los flujos de efectivo a partir de la cobranza. De esta manera, autores como Sharma (2016) y Siekelova et al. (2017) recomiendan mejorar los términos y estándares crediticios, las políticas y estrategias de cobranzas a corto plazo, que permitan mantener un mejor nivel de liquidez, reflejado en el flujo de efectivo.

De igual manera, la investigación concluye que el 33% de las grandes empresas ubicadas en la región Sierra presenta un alto riesgo de crédito o default; esto evidencia una significativa estadística en los indicadores de liquidez y apalancamiento, así como en la rotación de sus cuentas por cobrar.

En efecto, como sugieren Riveros, Martínez, Rejas, López y Espinoza (2015) , las empresas deben considerar que el crédito y la cobranza son procesos fundamentales en la administración del capital del trabajo y su adecuada gestión proporcionará índices sanos de flujos de caja. Por lo tanto, los gerentes requieren establecer políticas y procedimientos de crédito y cobranza que permitan incrementar el valor económico de la firma. Igualmente, Gakure et al. (2012) mencionan que los procedimientos de crédito y cobranza son indispensables para que las empresas puedan obtener el efectivo necesario para su normal operación.

A la par, el estudio corrobora que la mayor inversión de los activos corrientes de las empresas de alimentos están en sus cuentas por cobrar, lo que concuerda con lo expuesto por García et al. (2019) , que la cartera y el inventario son los componentes fundamentales para la operación de las firmas, por lo que se debe administrar con eficiencia. De esta forma y como indican Gómez y Checo (2014) , es preciso que las empresas vigilen la concentración de la cartera en algunos clientes, teniendo en cuenta dos aspectos: el grado de vulnerabilidad o dependencia del mercado concentrado en pocos clientes y los niveles en que dichos clientes mantienen sus obligaciones.

Por último, los resultados obtenidos en esta investigación muestran una aproximación predictiva al riesgo crediticio comercial en las empresas alimenticias ecuatorianas, por lo que se debería complementar con un análisis de impacto financiero de riesgo crediticio de las empresas. Dicho análisis se puede efectuar mediante métodos cuasi experimentales como diferencias en diferencias, considerando variables y elementos tales como la planeación y control de las cuentas por cobrar, tipos de políticas de crédito, evaluación de los clientes, auditoría de los procesos, aversión al riesgo de la gerencia, entre otros, para determinar con mayor profundidad qué factores inciden en el nivel de cartera riesgosa o default.