1. Introdução

O ambiente de informações de uma empresa é um dos fatores que determina o risco patrimonial, o custo de capital e seu desempenho (Nguyen et al., 2019), onde os investidores interagem com as empresas por meio de diversos canais, que incluem informações tanto financeiras quanto não-financeiras (Kim & Park, 2022). Quando a divulgação de informações da empresa é insuficiente, o preço de suas ações pode depender das condições de mercado (Hu et al., 2023), pois, a informação desempenha um papel importante para os investidores na tomada de decisão sobre compra e venda das ações (Naqvi et al., 2021).

A assimetria de informação é caracterizada como situações em que algumas partes têm mais informações que as outras sobre as condições de mercado (Alduais et al., 2022); e é uma preocupação para os stakeholders (partes interessadas), bem como a busca por mecanismos para reduzi-la (Cormier et al., 2011). Nessa perspectiva, a divulgação de informações ambientais, sociais e de governança (ESG) é um sinal positivo para uma empresa diante da assimetria de informações no mercado, pois aumenta a confiança dos credores, atrai potenciais investidores e promove o alcance de mais informações privadas (Hu et al., 2023).

Estudos têm investigado a relação entre a divulgação ambiental, social e de governança e a assimetria de informação, tendo encontrado resultados mistos (Usman et al., 2020; Alduais et al., 2022). Essa relação é suportada pela Teoria dos Stakeholders e pela Teoria da Agência, pois, a divulgação ESG é capaz de aumentar a quantidade de informações sobre estratégias corporativas para os acionistas e stakeholders, o que pode reduzir os conflitos entre a agência e a assimetria de informação (Bilyay-Erdogan, 2022). A causa direta dos conflitos de agência, é a assimetria de informação decorrente da separação entre propriedade e controle (Chen & Xie, 2022). Os gestores normalmente possuem mais informações sobre o negócio e os resultados da empresa do que os stakeholders (Kim & Park, 2022), e podem se aproveitar de informações privadas. Tal fato pode ser atenuado pela presença de um controlador capaz de influenciar as políticas corporativas e de monitorar de perto a gestão da empresa (Rehman et al., 2022).

Sob a ótica da Teoria da Agência, a alta concentração de propriedade é vista como uma forma de alinhar os interesses entre "agente" e "principal' (Jensen & Meckling, 1976), e pode favorecer os interesses dos controladores, os quais têm poder suficiente para influenciar políticas importantes da empresa, incluindo as ambientais e sociais (Crisóstomo et al., 2019). Logo, a propriedade concentrada pode resultar na extração de benefícios privados (Caselli et al., 2023) e, quando há uma alta concentração de propriedade nas mãos de um único acionista, o conflito de agência se dá entre os principais (La Porta et al., 1999).

Além do exposto, diferentes tipos de propriedade podem afetar os custos de agência e gerar diferentes camadas de força nos mecanismos de governança e na tomada de decisões corporativas (Caselli et al., 2023). Os investidores institucionais, por exemplo, têm poder para monitorar e incentivar as práticas ESG das empresas em que investem (Chen & Xie, 2022). Com relação à divulgação, Raimo et al. (2020) revelaram que a propriedade institucional exerce um efeito positivo sobre a qualidade do relatório integrado das empresas investigadas enquanto a concentração de propriedade, efeitos negativos. Contudo, com relação à assimetria de informação e divulgações ambientais e sociais, Cho et al. (2013) identificaram que a relação negativa entre Responsabilidade Social Corporativa (RSC) e bid-ask spread era menor em empresas com alto nível de investidores institucionais. Alduais et al. (2022), encontraram resultado semelhante relativo à concentração de propriedade.

Diante desses argumentos, percebe-se que a estrutura de propriedade fornece uma explicação crucial para questões de governança, incluindo poder gerencial, monitoramento, e políticas de divulgação corporativa (Jiang et al., 2011). Dada a crescente importância da divulgação ESG, investigar como esta divulgação afeta o ambiente de informações é uma questão pertinente (Kim & Park, 2022), pois são incipientes as pesquisas que analisaram essa relação (Usman et al., 2020; Rehman et al., 2022). Do mesmo modo, evidências indicam que diferentes estruturas de propriedade refletem no nível de divulgação e afetam o grau de assimetria informacional (Raimo et al., 2020).

Diante dessa abordagem, propõe-se o seguinte problema de pesquisa: Quais os efeitos moderadores da estrutura de propriedade na relação entre divulgação ESG e assimetria de informação de empresas brasileiras? Esta pesquisa objetiva analisar os efeitos moderadores da estrutura de propriedade na relação entre divulgação ESG e assimetria de informação de empresas brasileiras. Para isso, foi desenvolvida a partir de uma abordagem quantitativa e descritiva, utilizando dados secundários obtidos através de pesquisa documental em 68 empresas listadas na B3, sendo analisados no período entre 2015 a 2022 por meio de um painel não-balanceado, utilizando o método dos momentos generalizados (GMM).

Este estudo se justifica por ser relevante compreender os fatores que podem mitigar o problema de assimetria de informação (Bilyay-Erdogan, 2022), e pela divulgação ser um dos meios para reduzi-la (Diebecker & Sommer, 2017). Ainda são consideradas incipientes as evidências sobre as divulgações ESG na AméricaLatina (Husted & Sousa-Filho, 2019), pois estudos anteriores focaram principalmente em países desenvolvidos como a França e os Estados Unidos, tendo sido pouco investigado em países em desenvolvimento (Wu et al., 2022). Outra justificativa é que a literatura existente oferece evidências limitadas sobre a ligação entre poderes de propriedade e questões ambientais, sociais (Khan et al., 2022) e de governança, o que motiva a realização desta pesquisa.

No Brasil, há pouca proteção legal para os investidores e a propriedade nas empresas é predominantemente concentrada, o que pode gerar conflitos entre os principais (Crisóstomo et al., 2020). Assim, esta pesquisa é relevante, pois se trata do primeiro estudo com enfoque em empresas brasileiras a investigar a relação entre divulgação ESG, estrutura de propriedade e assimetria de informação. Estudos anteriores indicam que, no mercado brasileiro, grandes acionistas podem não perceber as questões ambientais e sociais como relevantes, e podem exercer um efeito adverso sobre essas práticas (Crisóstomo et al., 2019). Além disso, evidências anteriores sobre os efeitos da propriedade institucional nos mercados de capitais não são completamente consistentes (Siew et al., 2016), o que torna importante a investigação dos efeitos da estrutura de propriedade nas questões ESG e assimetria de informação das empresas brasileiras.

Além do exposto, este estudo difere de pesquisas anteriores como as de Alduais et al. (2022), Bilyay-Erdogan (2022), Rehman et al. (2022), Usman et al. (2020 e Siew et al. (2016), pois analisa a relação entre divulgação ESG e assimetria de informação juntamente com efeitos moderadores da estrutura de propriedade, mensurada por meio da concentração de propriedade, propriedade institucional e influência do controlador. Dessa forma, ao fazer uma análise do contexto brasileiro, esta pesquisa agrega evidências sobre a relação entre divulgação ESG, assimetria de informação e estrutura de propriedade em economias em desenvolvimento, preenchendo uma lacuna existente na literatura.

O estudo contribui de forma prática para com as empresas, gestores, investidores e órgãos reguladores, pois demonstra a importância da divulgação ESG para a melhoria do ambiente informacional das empresas e a redução da assimetria de informações. Sinaliza, ainda, potenciais conflitos de agência entre principais, e efeitos de entrincheiramento e alinhamento por parte do controlador, o que ressalta a necessidade de ações regulatórias, tanto para mitigar potenciais problemas enfrentados por investidores e acionistas menos informados, quanto relativas à adoção e divulgação das práticas ESG.

2. Marco Teórico e Hipóteses

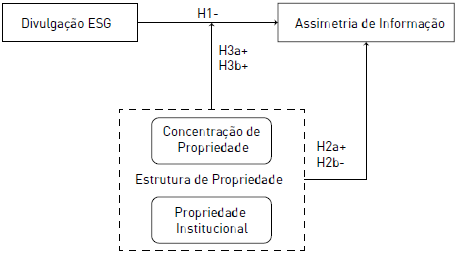

A informação é um recurso imprescindível e reduz as chances de risco (Naqvi et al., 2021). Com o intuito de serem mais transparentes perante os stakeholders, muitas empresas publicam relatórios sobre suas práticas ambientais e sociais (Cormier et al., 2011). No geral, estudos anteriores demonstram que a assimetria de informação se torna menor em empresas engajadas em RSC e divulgações ESG, pois fornecem informações para diferentes partes interessadas (Usman et al., 2020; Rehman et al., 2022). A Figura 1 apresenta o modelo teórico de análise e a visão geral das hipóteses estabelecidas para a investigação.

A Teoria dos Stakeholders conceitua que, além de maximizarem os benefícios para os acionistas, as empresas também devem contribuir para os direitos humanos, meio ambiente e outras áreas, considerando os interesses de todas as partes interessadas (Gao et al., 2021). Nesse enfoque, a divulgação ESG pode refletir o status de desenvolvimento de uma empresa de forma mais abrangente, reduzir a assimetria de informações e o risco de investimento para os investidores (Hu et al., 2023). Além disso, evidências indicam que diferentes tipos de propriedade podem afetar a extensão e a qualidade da divulgação voluntária (Lavin & Montecinos-Pearce, 2021) e o grau de assimetria informacional (Raimo et al., 2020).

2.1 Divulgação ESG e Assimetria de Informação

A informação assimétrica refere-se à lacuna de conhecimento e de informação entre os investidores (Naqvi et al., 2021), e ao aumento do acesso às finanças sobre o qual certas partes têm mais informações sobre as condições de mercado, bem como diferentes níveis de habilidades e conhecimento em relação à interpretação dos dados (Alduais et al., 2022). O bid-ask spread é amplamente utilizado como métrica da assimetria de informação na literatura financeira (Usman et al., 2020; Kim & Park, 2022), cujo componente de assimetria de informação mede a proporção do spread que o especialista ou formador de mercado estabelece devido à negociação com comerciantes informados (Attig et al., 2006). Os comerciantes informados possuem informações não-públicas que permitem que tenham uma estimativa mais precisa do futuro do título (Jiang et al., 2011), o que coloca os participantes do mercado em desvantagem informacional, os quais aumentam os spreads de compra e venda, reduzindo a liquidez da ação para se protegerem (Gregoriou et al., 2005).

Nas últimas duas décadas (2000 a 2020), a noção de responsabilidade social das empresas evoluiu e o investimento socialmente responsável passou de um segmento específico para um fenômeno dominante (Barko et al., 2022). A divulgação ESG refere-se à divulgação de informações relativas à responsabilidade ambiental, social e de governança corporativa das empresas, a qual normalmente é de responsabilidade do departamento de gestão de relações com investidores (Gao et al., 2021), e que se tornou um canal importante para a comunicação de informações (Kim & Park, 2022). Assim, a administração pode atenuar a assimetria de informação ao divulgar informações não-financeiras voluntárias sobre suas atividades ESG (Bilyay-Erdogan, 2022), o que pode diminuir as expectativas incertas dos investidores, reduzir comportamentos irracionais, e promover um aumento da sincronia dos preços das ações (Hu et al., 2023).

Apoiados na Teoria dos Stakeholders de Freeman (1984), que postula que as empresas não devem buscar maximizar somente os interesses dos acionistas mas também de todas as partes interessadas, estudos empíricos têm investigado a relação entre divulgação ambiental e social e assimetria de informação (Alduais et al., 2022). Nguyen et al. (2019) analisaram a relação entre RSC e assimetria de informação de 391 empresas australianas no período entre 2004 a 2014, e identificaram que a RSC impacta negativamente o bid-ask spread.Alduais et al. (2022) investigaram a relação entre RSC e assimetria da informação (medida pelo bid-ask spread) e encontraram o mesmo resultado.

Com relação ao impacto da divulgação ESG na assimetria de informações (bid-ask spread),Siew et al. (2016) encontraram relação negativa entre a divulgação ESG e o bid-ask spread de 683 empresas listadas na Bolsa de Valores de Nova York entre 2007 e 2011. A partir de uma amostra de 1.294 empresas norte-americanas, Kim e Park (2022) também encontraram evidências de que a divulgação ESG reduz a assimetria de informações. Usman et al. (2020) analisaram os efeitos da divulgação ESG na assimetria de informação (bid-askspread) de 37 empresas da Indonésia e de Portugal, no período entre 2012 a 2016. Os achados revelaram que a divulgação social impacta negativamente a assimetria de informações. Por outro lado, a divulgação ambiental e de governança apresentou efeitos negativos, mas estatisticamente insignificantes. Estas evidências sugerem que a divulgação ESG necessita ser melhor absorvida pelos participantes no mercado, para refletir nas alterações dos preços de compra e venda das ações e, assim, minimizar a assimetria de informação.

Nesse contexto, fornecer informações não-financeiras adicionais aos mercados tende a melhorar a transparência das organizações (Cui et al., 2016). Consistente com a teoria dos stakeholders, a divulgação ESG pode exercer um impacto negativo sobre a assimetria de informações das empresas (Kim & Park, 2022), pois é observada como uma ferramenta para melhorar a comunicação entre a gestão e os stakeholders, e reduzir conflitos de interesse em termos de assimetria informacional (Bilyay-Erdogan, 2022). A partir disso, propõe-se que:

H1: A divulgação ESG está relacionada negativamente com a assimetria de informação.

2.2 Estrutura de Propriedade e Assimetria de Informação

Alguns tipos de estrutura de propriedade podem afetar o nível de assimetria informacional (Raimo et al., 2020). Nessa linha, a Teoria da Agência destaca dois potenciais efeitos da propriedade concentrada: o efeito de entrincheiramento e o de alinhamento (Caixe & Krauter, 2013; Rehman et al., 2022). Arthur et al. (2019), argumentam que o efeito de entrincheiramento ocorre quando acionistas com grande percentual de direitos a voto, utilizam seus direitos para obter benefícios próprios em detrimento dos demais acionistas, o que pode ser agravado por uma maior assimetria de informação entre acionistas majoritários e minoritários. Por outro lado, o efeito de alinhamento se dá quando os interesses dos acionistas majoritários estão alinhados com os dos minoritários (Crisóstomo et al., 2019).

Um único controlador tem poder suficiente para influenciar as políticas corporativas e monitorar de perto o processo de gestão da empresa (Rehman et al., 2022). Arthur et al. (2019) identificaram, em seu estudo, que níveis mais altos de concentração de propriedade estavam associados à melhor qualidade de relato financeiro, e que os interesses dos controladores pareciam alinhar-se com os interesses da empresa. Contudo, o modelo de informação assimétrica assume que uma estrutura de propriedade concentrada aumenta os spreads (Jiang et al., 2011), onde o maior acionista pode negociar as ações com base em informações privilegiadas e extrair benefícios privados do controle (Attig et al., 2006).

Tessema (2019) e Alduais et al. (2022) identificaram que a propriedade concentrada estava positivamente relacionada à assimetria de informação. Isso ocorre devido às informações privadas que os grandes proprietários possuem. Logo, empresas com maior concentração de propriedade tendem a ter menos informações disponíveis (Alduais et al., 2022). Rehman et al. (2022) o analisarem a relação entre assimetria de informação e concentração acionária de 208 empresas chinesas no período entre 2008 a 2018, também encontraram relação positiva entre as variáveis. Nesse sentido, quando os acionistas controladores utilizam seu poder para expropriar os demais, é difícil que a governança corporativa interna funcione de forma eficaz, o que pode afetar o compromisso da empresa com seus stakeholders (Khan et al., 2022).

Uma peculiaridade relevante dos mercados emergentes é o crescente envolvimento de investidores institucionais nas decisões das empresas, os quais são capazes de gerar uma conexão entre a organização e as preferências das partes interessadas (Lavin & Montecinos-Pearce, 2021). Devido ao volume investido, os investidores institucionais tendem a gerenciar ativamente seus investimentos, o que pode reduzir a assimetria de informações (Daryaei & Fattahi, 2021) por meio da incorporação de informações e da redução do bid-ask spread (Vasconcelos & Martins, 2020).

Boone e White (2015) ao analisarem empresas dos Estados Unidos, descobriram que uma maior propriedade institucional (investidores que mantém as ações por longos períodos de tempo) estava associada a uma maior divulgação da administração, liquidez, e a uma menor assimetria de informações. Alinhado a isso, os achados de Vasconcelos e Martins (2020) sinalizaram que a presença de investidores institucionais pode elevar os níveis de eficiência do preço das ações de empresas brasileiras por meio da redução do bid-ask spread. Por outro lado, os resultados encontrados por Tessema (2019) revelaram que a propriedade institucional está relacionada a uma maior assimetria de informações, refletidas no volume de negociação de ações, no valor de mercado das ações negociadas e na volatilidade dos retornos das ações.

De acordo com o efeito de entrincheiramento abordado pela Teoria da Agência (Arthur et al., 2019) em mercados emergentes, os grandes acionistas possuem ações majoritárias e tendem a tirar vantagem com base em informações privadas, expropriando os direitos dos acionistas minoritários, o que agrava a assimetria informacional (Rehman et al., 2022). Em contrapartida, a presença de investidores institucionais pode aumentar a eficiência da informação nos preços de mercado (Cho et al., 2013), pois podem reduzir a assimetria de informações devido ao seu maior contato com o mercado de capitais (Daryaei & Fattahi, 2021). A partir dessas discussões, propõe-se que:

H2a: A concentração de propriedade corporativa está relacionada positivamente com a assimetria de informação.

H2b: A propriedade institucional corporativa está relacionada negativamente com a assimetria de informação.

2.3 Efeitos moderadores da Estrutura de Propriedade

De acordo com a Teoria da Agência a divulgação voluntária, incluindo divulgações ambientais e sociais, pode aumentar a quantidade de informações sobre estratégias corporativas e reduzir a assimetria informacional, quando empregada pelas empresas (Bilyay-Erdogan, 2022). Contudo, é recorrente o debate sobre se os recursos e investimentos necessários para adoção do ESG são relevantes financeiramente (Aydogmus et al., 2022) e contribuem para a riqueza do acionista (Alduais et al., 2022). Qualquer consideração desnecessária com aspectos sociais ou ambientais, implicaria em custos evitáveis e reduziria o valor para os acionistas. Logo, as informações devem ser importantes para esses (Diebecker & Sommer, 2017), uma vez que a estrutura de propriedade afeta fortemente as políticas de divulgação (Raimo et al., 2020).

Desse modo, se o efeito da concentração de propriedade é de entrincheiramento, os controladores podem se aproveitar de informações privadas, conforme resultado encontrado por Alduais et al. (2022), onde a concentração de propriedade modera positivamente a relação entre RSC e o bid-ask spread. Isso se agrava à medida em que a divulgação de práticas ligadas a questões ambientais e sociais agrega custos econômicos para os controladores, pois o incentivo para divulgação tende a diminuir, e o controlador pode expropriar os demais stakeholders ao fornecer um nível mais baixo de divulgação (Cao et al., 2019).

Por outro lado, quando o efeito é de alinhamento, o controlador tende a favorecer o alinhamento de interesses (Caixe & Krauter, 2013) e pode mitigar o risco de informação assimétrica, ao mesmo tempo em que melhora a eficiência em longo prazo (Shleifer & Vishny, 1997). Consistente com esses argumentos, os achados de Rehman et al. (2022), sinalizam que a concentração de propriedade modera negativamente a relação entre a divulgação ESG e a assimetria de informações (bid-ask spread) das empresas chinesas analisadas.

Sob outra perspectiva, além da concentração de propriedade, a literatura aborda que os investidores institucionais têm o poder de monitorar e incentivar as práticas ESG das empresas (Chen & Xie, 2022) visando reduzir riscos e maximizar os retornos de suas carteiras (Jiang et al., 2022). Os gerentes de portfólio podem influenciar as políticas das empresas em que investem tanto por meio de envolvimento direto com gestores e conselheiros, quanto por meio do uso de seus direitos de voto nas reuniões anuais de acionistas (Barko et al., 2022). Nessa linha, o termo de interação entre a divulgação ESG e a propriedade institucional pode fornecer uma visão do grau de "informação" dos investidores institucionais e como isso afeta a assimetria de informações (Siew et al., 2016).

Siew et al. (2016) identificaram que a propriedade institucional modera positivamente a relação entre divulgação ESG e assimetria de informação nas empresas analisadas, listadas na Bolsa de Nova York. Os autores argumentaram que, embora a divulgação ESG possa reduzir a assimetria de informação do mercado em geral, esse efeito pode não estar presente em empresas com alta propriedade institucional. Em estudo anterior, Cho et al. (2013) encontraram resultados semelhantes. Os achados mostraram uma relação positiva entre o bid-ask spread e o termo de interação entre a propriedade institucional e a RSC, e sinalizaram que os investidores institucionais com informações privadas de RSC tendem a explorar essa vantagem informacional, o que aumenta a assimetria de informações.

Em termos gerais, as evidências indicam que a estrutura de propriedade tem mais influência na qualidade e extensão da divulgação voluntária do que as características da empresa (Lavin & Montecinos-Pearce, 2021). No Brasil, o índice de orientação para as partes interessadas é baixo, o que implica que as empresas e as regulamentações normalmente se preocupam mais com os acionistas do que com as outras partes interessadas (Husted & Souza-Filho, 2019). Ademais, sob a ótica da Teoria da Agência, os conflitos entre os principais são predominantes no Brasil (La Porta et al., 1999), logo, acionistas majoritários podem se beneficiar de informações privadas (Alduais et al., 2022), bem como alguns investidores institucionais que tendem a manter pequenas posições por curtos períodos (Boone & White, 2015). Desse modo, mesmo que as empresas façam mais divulgações ESG para atender as demandas das partes interessadas, conforme a Teoria dos Stakeholders (Bilyay-Erdogan, 2022), a partir de uma vantagem informacional, os investidores mais informados podem camuflar suas negociações por meio de pequenas transações, para maximizar seus lucros até que as informações privadas sejam totalmente reveladas ao público (Cho et al., 2013). Isto posto, propõe-se que:

H3a: A concentração de propriedade corporativa modera positivamente a relação entre a divulgação ESG e a assimetria de informação. H3b: A propriedade institucional corporativa modera positivamente a relação entre a divulgação ESG e a assimetria de informação.

3. Procedimentos Metodológicos

3.1 Delineamento, População e Amostra

Esta pesquisa baseou-se em dados secundários, obtidos a partir de pesquisa documental nos formulários de referência divulgados pelas empresas na B3 e nos bancos de dados Economática e Refinitiv Eikon. Quanto à abordagem do problema e objetivo, a pesquisa é classificada como quantitativa e descritiva, pois testou as hipóteses propostas por meio de modelos de regressão, utilizando o método dos momentos generalizados (onestep GMM).

A população compreendeu 363 empresas de diferentes setores, listadas na B3, que estavam ranqueadas na Refinitiv Eikon por meio do ESG Score. Para o período entre 2015 a 2022, a amostra foi composta por 68 companhias e um máximo de 512 observações em um painel não-balanceado. A composição da amostra se deu a partir das empresas que divulgaram informações ESG necessárias para o desenvolvimento da pesquisa e pode ser visualizada na Tabela 1.

Tabela 1 População e amostra da pesquisa

Fonte: elaboração própria.

Diante do objetivo da pesquisa, foram excluídas as empresas sem score ESG, e as empresas financeiras devido a variações significativas em suas estruturas de capital e ambiente regulatório, quando comparadas a outros setores (Alduais et al., 2022). Ademais, também foram retiradas as empresas com patrimônio líquido negativo, por prejudicar o cálculo de uma das variáveis de controle utilizada no estudo e as que não possuíam score ESG em pelo menos quatro anos, com o intuito de deixar o painel mais equilibrado.

3.2 Variáveis e Modelos Econométricos

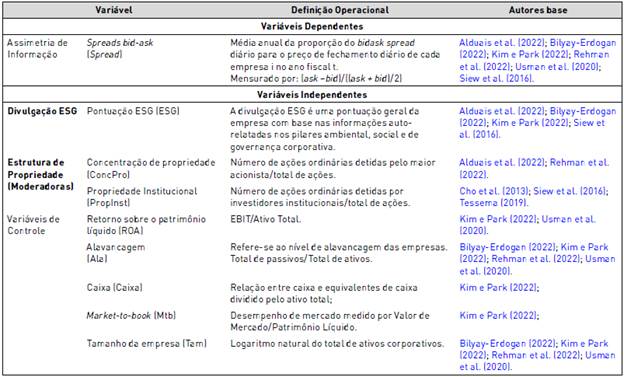

Na Figura 2 evidenciam-se as variáveis utilizadas na pesquisa, sua devida definição operacional e autores que suportam as relações propostas.

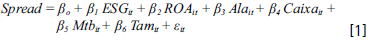

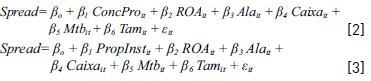

Para testar a relação entre a divulgação ESG e a assimetria de informação (H1), operacionalizou-se o seguinte modelo de regressão:

Posteriormente, para analisar a H2 (H2a-H2b), que versa sobre a relação entre a estrutura de propriedade e a assimetria de informação, adotou-se os seguintes modelos:

Na sequência, os modelos de regressão 4 e 5 visam analisar os efeitos moderadores da estrutura de propriedade na relação proposta (H3a-H3b):

Ressalta-se que as variáveis moderadoras foram operacionalizadas utilizando logaritmo natural, a fim de evitar problemas de colineraridade.

3.3 Procedimentos de coleta e análise dos dados

A coleta dos dados teve como base a listagem das empresas em maio de 2023. As informações relativas à propriedade institucional foram obtidas a partir da seção 15.1/2 dos formulários de referência divulgados pelas empresas no site da B3. As informações sobre a divulgação ESG foram coletadas na base de dados Refinitiv Eikon e as demais variáveis na Economática. Após a coleta, os dados foram organizados no Microsoft Excel de acordo com a empresa e ano correspondente, e submetidos ao software Stata 17 para tratamento estatístico. A fim de evitar o efeito de outliers na amostra, todas as variáveis foram winsorizadas a 1%.

Estudos anteriores como os de Cui et al. (2016), Bilyay-Erdogan (2022) e Rehman et al. (2022) sugerem um possível viés de simultaneidade e endogeneidade na associação entre divulgação ESG e assimetria de informações. O estimador de painel dinâmico proposto por Arellano e Bond (1991), baseado no método generalizado dos momentos (GMM) introduzido por Hansen (1982) é considerado robusto para essa limitação. Desse modo, a análise das hipóteses se deu a partir do estimador de painel dinâmico de uma etapa (one-stepgmm) de Arellano e Bond (1991) e a variável dependente defasada (spread) foi utilizada como instrumento em todos os modelos. Por fim, também se utilizou do erro padrão robusto para heterocedasticidade. Os testes de robustez e validações são apresentados e discutidos na seção de análise dos dados.

4.1 Análise dos Resultados

Para o teste de H1 a H3, os dados da estatística descritiva são apresentados na Tabela 2.

Tabela 2 Análise descritiva

| Variável | Média | Mediana | Desv. Padrão | Min | Max |

|---|---|---|---|---|---|

| Spread | 0,0359 | 0,0349 | 0,0103 | 0,0122 | 0,0650 |

| ESG | 53,46 | 57,22 | 20,44 | 5,16 | 89,50 |

| ConPro | 39,72 | 37,00 | 21,97 | 5,34 | 97,26 |

| PropInst | 22,73 | 16,25 | 19,27 | 0,24 | 89,50 |

| ROA | 4,43 | 4,42 | 6,57 | -22,30 | 24,31 |

| Ala | 0,61 | 0,62 | 0,18 | 0,07 | 0,97 |

| Caixa | 0,08 | 0,08 | 0,07 | -0,13 | 0,26 |

| Mtb | 2,64 | 1,73 | 2,65 | 0,21 | 14,81 |

| Tam | 16,87 | 16,87 | 1,19 | 14,14 | 20,57 |

Legenda: Spread: assimetria de informação; EGG: pontuação de divulgação ambiental, social e de governança; ConcPro: percentual de concentração de propriedade; PropInst: percentual de propriedade institucional; ROA: Retorno sobre o Ativo; Ala: Alavancagem; Mtb: índice market-to-book; Tam: tamanho.

Fonte: elaboração própria.

O bid-ask spread apresentou média e mediana próximas, o que indica que quase metade da amostra possui spread acima de 0,0359 e baixa variação, uma vez que o desvio padrão está abaixo da média. Estes achados revelam que há uma baixa assimetria de informação nas empresas analisadas, o que sugere que as informações divulgadas para as partes interessadas apresentam uma maior transparência e, portanto, tendem a diminuir a assimetria informacional entre gestores e acionistas (Usman et al., 2020).

Com relação à divulgação ESG, a amostra possui pontuação média de 53,4 e mediana de 57,2, o que indica que pelo menos metade da amostra possui um nível de divulgação voluntária acima da média e deste modo, divulga informações ambientais, sociais de governança para todas as partes interessadas, o que pode minimizar a assimetria informacional (Siew et al., 2016; Usman et al., 2020; Kim & Park, 2022).

No que tange a estrutura de propriedade, verifica-se que as empresas da amostra possuem uma quantidade significativa de ações nas mãos de um único acionista, e em pelo menos metade da amostra a concentração de propriedade é superior a 37%, com média de quase 40%. A propriedade institucional se mantém abaixo da média (mediana de 16,2%), porém, com uma variabilidade alta conforme o desvio padrão de 19,27%.

Ademais, em termos de dimensão, verifica-se que as empresas da amostra são relativamente grandes e que o tamanho das empresas não possui grande variação, com média e mediana de 16,87 e desvio padrão de 1,19. Em relação à alavancagem, apresentam um endividamento em média superior a 60%. Por outro lado, indicam um retorno sobre o ativo positivo, o que demonstra que as aplicações de recursos nas empresas analisadas estão gerando retornos financeiros, o que contribui para aumentar a confiança das partes interessadas.

Com relação às hipóteses, inicialmente buscou-se identificar a relação entre divulgação ESG e assimetria de informação, conforme os resultados apresentados na Tabela 3.

Tabela 3 Relação entre divulgação ESG e Assimetria de Informação

| Var. Dependente | Spread | N= 388 | |

|---|---|---|---|

| Var. Independentes | Coeficiente | p-valor | |

| ESG | -0,0409131 | 0,069 | *** |

| ROA | -0,0748786 | 0,042 | ** |

| Ala | 7,380225 | 0,145 | |

| Caixa | 19,00001 | 0,021 | ** |

| Mtb | -0,1719824 | 0,174 | |

| Tam | 0,0437008 | 0,935 | |

| C | -0,1930262 | 0,979 | |

| AR(1) | 0,000 | * | |

| AR(2) | 0,428 | ||

| Wald | 13,54 | 0,030 | ** |

| VIF médio | 1,43 | ||

| Hansen | 0,178 | ||

Notas: *p-valor<1%; **p-valor<5%; ***p-valor<10%.

Fonte: elaboração própria.

Os elementos de validação do teste foram realizados através do método dos momentos generalizados do sistema de painel dinâmico de uma etapa (one-stepgmm) com erros robustos (correção para heterocedasticidade). O teste de Hansen permite aceitar a hipótese nula de validade do instrumento, enquanto os testes AR (1) e AR (2) confirmam que o modelo está bem especificado. Por fim, o VIF médio indica que não existem problemas de multicolinearidade nas variáveis independentes, e o teste Wald demonstra que o conjunto de variáveis é significativo a 5% para explicar as variações da variável dependente: bid-ask spread.

O resultado indica que a divulgação ESG é estatisticamente significativa e negativa a 10% para explicar as variações do bid-ask spread. Quanto às variáveis de controle, somente o ROA e Caixa apresentaram relações estatisticamente significativas a 5%, negativa e positiva respectivamente, enquanto as demais variáveis de controle não foram significativas.

A partir do exposto, pode-se inferir que quanto maior a divulgação ESG e ROA, menor a assimetria de informação das empresas analisadas. Além disso, os achados sugerem que as partes interessadas podem captar a relevância da divulgação ESG para mitigar o nível de informação assimétrica. Esta divulgação pode ser interpretada como um sinal de que uma maior divulgação apresenta uma maior probabilidade de diminuir a assimetria informacional, à medida que as empresas se tornam mais responsáveis e transparentes no que tange as questões ambientais, sociais e de governança corporativa (Usman et al., 2020).

Os resultados da relação entre estrutura de propriedade e assimetria de informação podem ser visualizados na Tabela 4.

Tabela 4 Relação entre Estrutura de Propriedade e Assimetria de informação

| Var. Dependente | Spread | N= 464 | Var. Dependente | Spread | N = 339 | ||

|---|---|---|---|---|---|---|---|

| Var. Independentes | Coeficiente | p-valor | Var. Independentes | Coeficiente | p-valor | ||

| ConcPro | -0,0599348 | 0,098 | *** | PropInst | -0,0219906 | 0,411 | |

| ROA | -0,2028548 | 0,000 | * | ROA | -0,21087 | 0,000 | * |

| Ala | 2,902328 | 0,479 | Ala | 1,262145 | 0,753 | ||

| Caixa | 28,63733 | 0,004 | * | Caixa | 16,45059 | 0,006 | * |

| Mtb | -0,1178413 | 0,376 | Mtb | -0,2675278 | 0,047 | ** | |

| Tam | -0,1558183 | 0,709 | Tam | 0,3390915 | 0,536 | ||

| C | 5,800902 | 0,409 | C | -1,996496 | 0,821 | ||

| AR(1) | 0,000 | * | AR(1) | 0,002 | * | ||

| AR(2) | 0,310 | AR(2) | 0,249 | ||||

| Wald | 21,39 | 0,002 | * | Wald | 27,6 | 0,000 | * |

| VIF médio | 1,33 | Vif médio | 1,48 | ||||

| Hansen | 0,147 | Hansen | 0,165 |

Notas: *p-valor<1%; **p-valor<5%; ***p-valor<10%.

Fonte: elaboração própria.

Contrariamente ao esperado, a concentração de propriedade (ConcPro) se mostrou negativa e significativa a 10% em relação ao bid-ask spread, enquanto a propriedade institucional (PropInst) não apresentou relação estatisticamente significativa. Diante desses resultados, pode-se inferir que, na amostra analisada, a concentração de propriedade reduz a assimetria de informação. Assim, conforme se eleva a propriedade do maior investidor, este tende a atuar pela redução da assimetria de informação e melhora da liquidez das ações.

Além destes indicadores, as variáveis de controle ROA e Caixa apresentaram, novamente, relações estatisticamente significativas negativa e positiva respectivamente, ao passo que o Market-to-book apresentou relação negativa e significativa no modelo relativo à propriedade institucional. Para tanto, quanto maior o desempenho da empresa, tanto financeiro quanto de mercado, maior a liquidez das ações medida pelo bid-ask spread, o que reflete em menor assimetria de informações no mercado brasileiro analisado.

Por fim, os resultados dos efeitos moderadores da estrutura de propriedade podem ser visualizados na Tabela 5.

Tabela 5 Efeitos moderadores da estrutura de propriedade

| Var. Dependente | Spread | N= 509 | Var. Dependente | Spread | N= 332 | ||

|---|---|---|---|---|---|---|---|

| Var. Independentes | Coeficiente | p-valor | Var. Independentes | Coeficiente | p-valor | ||

| ESG | -0,1298948 | 0,028 | ** | ESG | -0,0765402 | 0,045 | *** |

| ConPro | -0,275811 | 0,022 | ** | PropInst | -0,0715474 | 0,060 | *** |

| ESGxConcPro | 6,092084 | 0,029 | ** | ESGxPropInst | 1,937262 | 0,059 | *** |

| ROA | -0,1668055 | 0,002 | * | ROA | -0,143407 | 0,003 | * |

| Ala | -1,495352 | 0,793 | Ala | 6,045057 | 0,016 | * | |

| Caixa | 21,4505 | 0,006 | * | Caixa | 6,45504 | 0,235 | |

| Mtb | -0,092419 | 0,495 | mtb | -0,2835219 | 0,049 | ** | |

| Tam | 0,0855838 | 0,910 | tam | 0,0866087 | 0,887 | ||

| C | -24,6597 | 0,162 | C | -7,775767 | 0,462 | ||

| AR(1) | 0,003 | * | AR(1) | 0,016 | ** | ||

| AR(2) | 0,968 | AR(2) | 0,259 | ||||

| Wald | 26,00 | 0,001 | * | Wald | 77,51 | 0,000 | * |

| VIF médio | 3,15 | Vif médio | 2,35 | ||||

| Hansen | 0,303 | Hansen | 0,130 |

Notas: *p-valor<1%; **p-valor<5%; ***p-valor<10%.

Fonte: elaboração própria.

Com relação aos resultados, a divulgação ESG demonstrou-se negativa e significativa a 5% e 10% respectivamente nos dois modelos, corroborando achados anteriores. Igualmente, a concentração de propriedade (ConcPro) apresentou relação negativa e significativa a 5%, também consistente com o resultado anterior. Contudo, a propriedade institucional (PropInst) apresentou resultado divergente, pois revelou uma relação negativa e significativa a 10%. Sobre os efeitos moderadores, tanto a interação entre concentração de propriedade e divulgação ESG (ESGxConcPro), quanto entre propriedade institucional e divulgação ESG (ESGxPropInst) apresentaram relações significativas e positivas a 5% e 10%, respectivamente.

Nessa linha, pode-se inferir que quanto maior a divulgação ESG e maior a concentração de propriedade, menor tende a ser a assimetria de informações. Contudo, com relação à interação entre as variáveis, os achados sinalizam que conforme se eleva a concentração de propriedade e a divulgação ESG, maior a assimetria de informações. Nesse caso, possivelmente o maior acionista pode estar se beneficiando de informações privadas relacionadas ao ESG, antes que estas cheguem ao mercado de capitais, o que tende a elevar a assimetria de informações (Alduais et al., 2022). Nesse caso, a concentração de propriedade causa, de certa forma, uma ansiedade nos acionistas minoritários, pois podem suspeitar que a gestão é influenciada a tomar decisões que beneficiam os maiores acionistas (Alduais et al., 2022).

Do mesmo modo, na presença de divulgação ESG e maior propriedade institucional, tende a ocorrer uma diminuição na assimetria de informações. No entanto, os achados evidenciam que ao interagir com a divulgação ESG, conforme se eleva a propriedade institucional, também se eleva a assimetria de informações. Logo, assim como o maior acionista, os investidores institucionais também podem estar se beneficiando de informações privadas antes que sejam divulgadas pela empresa (Tessema, 2019).

4.2.1 Análise de robustez

Com o objetivo de identificar uma possível influência do controlador, uma vez que este tem poder para declarar de forma independente as políticas corporativas (Rehman et al., 2022), foram realizados testes segregando a amostra conforme o nível de concentração de propriedade: maiores ou iguais a 50% e menores que 50% das ações, procedimento também adotado por Cao et al. (2019). Os resultados são apresentados na Tabela 6.

Tabela 6 Análise de robustez

| N= 188 | N= 321 | N= 81 | N= 251 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ConcPro>= 50% | ConcPro< 50% | ConcPro>= 50% | ConcPro< 50% | |||||||||

| Spread | Coef. | p-valor | Coef. | p-valor | Coef. | p-valor | Coef. | p-valor | ||||

| ESG | -0,26107 | 0,021 | ** | -0,0612 | 0,094 | *** | -0,0479 | 0,09 | *** | -0,0983 | 0,005 | * |

| ConcPro | -0,19466 | 0,028 | ** | -0,0698 | 0,140 | |||||||

| ESGxConcPro | 8,86516 | 0,041 | ** | 1,8150 | 0,169 | |||||||

| PropInst | -0,0305 | 0,530 | -0,0964 | 0,096 | *** | |||||||

| ESGxPropInst | 0,4302 | 0,145 | 2,5892 | 0,024 | ** | |||||||

| ROA | -0,09446 | 0,020 | ** | -0,1471 | 0,001 | * | -0,0157 | 0,652 | -0,0705 | 0,093 | *** | |

| Ala | 1,80258 | 0,670 | 11,2265 | 0,009 | * | 0,8814 | 0,754 | 8,7938 | 0,021 | ** | ||

| Caixa | 10,94719 | 0,051 | *** | 15,8439 | 0,010 | * | 8,4812 | 0,088 | * | 13,2460 | 0,028 | ** |

| Mtb | 0,00981 | 0,945 | -0,5119 | 0,004 | * | 0,1237 | 0,445 | -0,2531 | 0,146 | |||

| Tam | 1,61021 | 0,276 | -0,6877 | 0,330 | 0,3616 | 0,399 | -0,2747 | 0,658 | ||||

| C | -70,43323 | 0,097 | *** | 1,3667 | 0,893 | -3,5163 | 0,61 | -7,1381 | 0,442 | |||

| AR(1) | 0,031 | ** | 0,014 | ** | 0,046 | ** | 0,021 | ** | ||||

| AR(2) | 0,115 | 0,499 | 0,176 | 0,432 | ||||||||

| Wald | 33,03 | 0,000 | * | 43,76 | 0,000 | * | 19,00 | 0,015 | ** | 48,06 | 0,000 | * |

| Hansen | 0,296 | 0,220 | 0,635 | 0,472 | ||||||||

Notas: *p-valor<1%; **p-valor<5%; ***p-valor<10%.

Fonte: elaboração própria.

Os achados da relação entre o bid-ask spread, ESG e concentração de propriedade, corroboram com os anteriores. O primeiro e o segundo testes demonstram que a divulgação ESG é negativa e significativa a 5% e 10% respectivamente; tanto quando a concentração de propriedade é maior que 50%, como quando é menor. Com relação à concentração de propriedade, a variável foi significativa e negativa a 5% somente quando a concentração é maior ou igual a 50%, assim como a variável de interação (ESGxConcPro), positiva e significativa a 5%. Quando a concentração é menor que 50%, ambas as variáveis deixam de ser significativas.

Os resultados da relação entre o bid-ask spread, ESG e propriedade institucional também são consistentes com os achados anteriores. A divulgação ESG é negativa e significativa independentemente do nível de concentração de propriedade. Os resultados demonstram, ainda, que a propriedade institucional somente exerce efeito sobre o bid-ask spread quando a concentração de propriedade é menor que 50%, apresentando relação negativa e significativa a 10%. Além disso, a interação entre ESG e propriedade institucional (ESGxPropInst) somente é significativa e positiva ao nível de 5%, quando a concentração de propriedade é menor que 50%.

Nesse sentido, pode-se inferir que a divulgação ESG é capaz de atenuar a assimetria de informações. Com relação à concentração de propriedade, quando o acionista majoritário é controlador, este tem poder para reduzir a assimetria de informações e se beneficiar de informações privadas, o que não ocorre quando a propriedade é menor que 50%. Sobre a propriedade institucional, não há nenhum efeito quando a concentração de propriedade é maior que 50%. Os investidores institucionais somente conseguem reduzir a assimetria de informações e se beneficiar de informações privadas quando a propriedade do maior acionista é inferior a 50%.

4.2 Discussão dos resultados

Destaca-se, inicialmente, que a relação entre divulgação ESG e assimetria de informação apresentou relação negativa e significativa, o que permite não rejeitar a H1. Os achados corroboram os resultados encontrados por Alduais et al. (2022), Bilyay-Erdogan (2022), Kim e Park (2022), Usman et al. (2020) e Siew et al. (2016), e contrastam com os achados de Rehman et al. (2022). Nesse sentido, pode-se afirmar, de acordo com a Teoria dos Stakeholders, que a divulgação ESG é utilizada como uma ferramenta para melhorar a comunicação e que, ao melhorar a divulgação ESG, as empresas disponibilizam mais informações, o que reduz a assimetria de informações entre os participantes do mercado (Bilyay-Erdogan, 2022).

Com relação à concentração de propriedade e a assimetria de informação, os resultados apresentaram relações negativas e significativas, o que leva à rejeição da H2a e revela que os maiores acionistas podem minimizar a assimetria informacional e aumentar a eficácia da empresa em longo prazo (Alduais et al., 2022). Os resultados contrastam com os encontrados por Tessema (2019)) para bancos, Alduais et al. (2022) e Rehman et al. (2022) em empresas chinesas. A partir da análise de robustez, o resultado se manteve significativo somente quando o maior acionista possuía um percentual de propriedade maior ou igual a 50%. Uma possível explicação pode estar relacionada ao efeito de alinhamento de interesses, uma vez que o controlador tem poder suficiente para influenciar políticas importantes da empresa, incluindo as ambientais e sociais (Crisóstomo et al., 2019), e pode favorecer o alinhamento de interesses (Caixe & Krauter, 2013) ao atuar para reduzir a assimetria de informações.

Por outro lado, a propriedade institucional apresentou resultados divergentes. Quando analisada no modelo 3 (Tabela 4), não apresentou relação estatisticamente significativa, o que leva à rejeição da H2b e diverge dos resultados encontrados por Boone e White (2015) para empresas norte-americanas, Tessema (2019) para o contexto de bancos e Vasconcelos e Martins (2020) para empresas brasileiras. A partir disso, pode-se afirmar que o argumento de que a presença de investidores institucionais é capaz de aumentar a eficiência da informação nos preços praticados no mercado (Cho et al., 2013) não é totalmente consistente com a realidade da amostra analisada para empresas brasileiras, pois a propriedade institucional apresentou um papel limitado na disseminação de informações no mercado de capitais (Tessema, 2019). Conforme os testes da H3b e análise de robustez, a propriedade institucional não é capaz de exercer influência sobre a assimetria de informações somente quando não analisada juntamente com outros fatores, e quando o acionista majoritário possui mais de 50% das ações. Do contrário, existe uma relação significativa, o que, em certa medida, pode explicar o resultado encontrado.

Sobre os efeitos moderadores, interesse principal deste estudo, os testes permitem não rejeitar H3a e H3b. Os resultados demonstraram que a concentração de propriedade exerce um efeito moderador positivo sobre a relação entre divulgação ESG e assimetria de informação, consistente com os achados de Alduais et al. (2022) e divergente dos achados de Rehman et al. (2022) para empresas chinesas. A análise de robustez revelou, ainda, que essa relação só é estatisticamente significativa quando o maior acionista possui uma propriedade maior ou igual a 50% das ações, o que sinaliza para potenciais conflitos de agência entre os principais e efeito de entrincheiramento do controlador. Explicações possíveis para este resultado estão relacionadas à possibilidade de os controladores estarem se beneficiando de informações privadas (Alduais et al., 2022). Desse modo, os investidores mais informados, podem buscar maximizar seus lucros até que as informações privadas sejam totalmente divulgadas ao público (Cho et al., 2013), o que pode afetar o compromisso da empresa com seus stakeholders (Khan et al., 2022) ao agravar a assimetria de informações.

Do mesmo modo, a propriedade institucional também apresentou efeito moderador positivo e significativo na relação entre divulgação ESG e assimetria de informação, consistente com os achados de Cho et al. (2013) e Siew et al. (2016) em empresas listadas na bolsa de Nova York. Nesse sentido, verifica-se que, com as informações ESG, alguns investidores institucionais podem assumir uma posição diferente em relação aos investidores desinformados, para ganhar com suas atividades de negociação (Siew et al., 2016), pois possuem capacidade diferenciada de processamento e acesso superior a informações oportunas sobre questões ambientais e sociais, o que agrava a assimetria de informações (Cho et al., 2013).

Os resultados da análise de robustez revelaram que o efeito moderador e o efeito direto da propriedade institucional só são significativos quando o acionista majoritário detém menos de 50% das ações da empresa. Deste modo, à medida que a concentração de propriedade diminui, torna-se mais fácil para os investidores institucionais a redução do bid-ask spread e incorporação de informações (Vasconcelos & Martins, 2020), assim como, a obtenção de vantagem informacional que agrava a assimetria de informações (Daryaei & Fattahi, 2021).

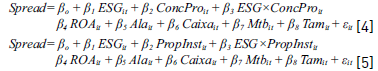

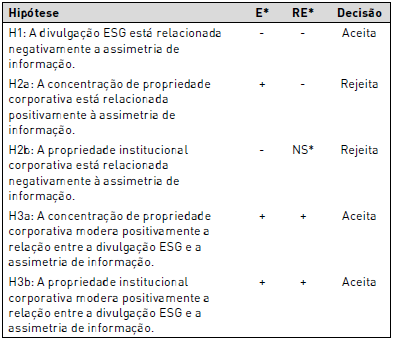

A Figura 3 apresenta uma visão geral dos resultados esperados e encontrados para as hipóteses propostas na pesquisa.

Os achados permitiram constatar três das cinco hipóteses estabelecidas para investigação. Ademais, as variáveis de controle apresentaram diferentes resultados em cada um dos modelos, o que não fornece evidências conclusivas sobre seus efeitos na assimetria de informações, consistente com os resultados encontrados por Kim e Park (2022). Contudo, os resultados das análises principais sugerem que os mecanismos de governança corporativa (estrutura de propriedade) são cruciais para melhorar o nível de transparência das empresas analisadas (Tessema, 2019) e o seu nível de divulgação ambiental, social e de governança.

5. Conclusões e Implicações dos Resultados

Apoiado na Teoria dos Stakeholders e na Teoria da Agência, este estudo teve por objetivo analisar os efeitos moderadores da estrutura de propriedade na relação entre divulgação ESG e assimetria de informações de empresas brasileiras. Os resultados demonstram que a divulgação ESG além de melhorar a imagem e reputação da empresa, também é capaz de melhorar o ambiente de informações, ao reduzir a assimetria de informação, o que é consistente com a Teoria dos Stakholders.

Além disso, para amostra analisada, tanto a concentração de propriedade, quanto a propriedade institucional, em certa medida, atuam para reduzir a assimetria de informações, o que corrobora com a Teoria da Agência, pois esta teoria sugere que a estrutura de propriedade é importante para monitorar as decisões ligadas a gestão, o que incentiva os gestores a manterem uma política de divulgação de informações consistente com a maximização do valor da empresa (Jensen & Meckling, 1976; Tessema, 2019). Contudo, os efeitos moderadores positivos exercidos por ambos, apontam para potenciais conflitos entre os principais, principalmente na presença de acionista controlador.

A literatura que aborda as três temáticas em conjunto (divulgação ESG, estrutura de propriedade e assimetria de informação) é considerada escassa e, até onde se sabe, este é o primeiro estudo desenvolvido com enfoque em empresas brasileiras a investigar essas relações. Desse modo, o estudo agrega evidências tanto sobre a divulgação ambiental, social e de governança (ESG), quanto sobre a estrutura de propriedade e a assimetria de informações em empresas brasileiras, reforçando a literatura sobre ESG, problemas de agência, Teoria dos Stakeholders e suas relações em países emergentes. Este estudo contribui para a ampliação do conhecimento sobre o papel da governança corporativa para a minimização da assimetria de informação (Tessema, 2019) e maximização da divulgação ESG.

A pesquisa também apresenta uma contribuição prática ao demonstrar a importância da divulgação ESG para a melhoria do ambiente informacional das empresas e a redução da assimetria de informações, além de sinalizar para potenciais conflitos de agência entre principais, e a existência de efeitos de entrincheiramento e alinhamento por parte do controlador. Desse modo, as empresas devem priorizar divulgação de informações ESG de forma transparente e abrangente.

Isso implica em fornecer dados abrangentes e precisos sobre o uso de recursos, emissões, inovação ambiental, força de trabalho, direitos humanos, responsabilidade pelo produto, proteção dos acionistas, comitês, entre outros aspectos relacionados às questões ESG. Também considera-se importante que as empresas estejam cientes dos potenciais conflitos de agência entre os principais acionistas e outros investidores. A transparência e a divulgação adequada de informações, podem ajudar a mitigar esses conflitos ao promover uma governança corporativa sólida que reforça a confiança dos investidores no compromisso da empresa com a transparência e na criação de valor sustentável.

Os resultados também são relevantes para os gestores e partes interessadas, para que estes possam compreender melhor a importância da divulgação ESG na explicação da assimetria informacional (Usman et al., 2020). Nesse sentido, os gestores devem se atentar em como esses fatores podem influenciar a percepção do mercado sobre a empresa, e adotar práticas de governança corporativa que promovam a transparência e a divulgação adequada de informações ESG, independentemente da estrutura de propriedade da empresa. Isso pode ser alcançado por meio da implementação de comitês de auditoria e de sustentabilidade, bem como através da adoção de padrões de relatórios reconhecidos internacionalmente.

Os achados também sugerem que os decisores políticos, legisladores e reguladores devem estar conscientes de que uma governança corporativa considerada forte pode ser uma condição essencial, mas não suficiente, para monitorar as ações e decisões dos gestores em divulgar informações das empresas (Tessema, 2019). Assim, o estudo também contribui ao ressaltar a necessidade de ações regulatórias tanto para mitigar potenciais problemas enfrentados por investidores e acionistas menos informados, quanto relativas à adoção e divulgação das práticas ESG no mercado brasileiro, visto os seus benefícios no que tange a melhoria da estrutura de propriedade e a diminuição da assimetria informacional. Desse modo, os órgãos de regulamentação devem considerar a promoção de diretrizes e regulamentos que incentivem a divulgação transparente de informações ESG por parte das empresas, além de incluir a definição de padrões de relatórios, a criação de incentivos para a adoção de boas práticas de governança corporativa e para a proteção de acionistas minoritários e demais partes interessadas.

Por fim, o estudo apresenta algumas limitações como, por exemplo, o tamanho da amostra analisada em decorrência da divulgação ESG das empresas. Logo, os resultados se restringem às empresas estudadas. Ademais, também possui limitações quanto às variáveis analisadas, uma vez que a estrutura de propriedade foi mensurada a partir da concentração de propriedade e propriedade institucional, medida por ações ordinárias, existindo outras formas de mensurar a propriedade nas empresas.

Recomenda-se que estudos futuros busquem ampliar o tamanho da amostra e investiguem outras formas de propriedade -como a propriedade executiva, múltiplos grandes acionistas e classes de ações- bem como o efeito quadrático da concentração de propriedade, já constatado anteriormente pela literatura. Pode-se sugerir também o uso de outras proxys para assimetria de informação além do bid-ask spread, tais como a dispersão das previsões dos analistas e a medida de impacto de preços, a investigação de potenciais impactos da crise da Covid-19 e do ambiente institucional do país em que as empresas operam, além da investigação da influência da divulgação ambiental, social e de governança de forma individual, pois podem apresentar impactos diferentes para as partes interessadas e para o mercado.