Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO  Similars in Google

Similars in Google

Share

Revista de Economía Institucional

Print version ISSN 0124-5996

Rev.econ.inst. vol.8 no.15 Bogotá Dec. 2006

TENDENCIAS DE LA RENTABILIDAD Y LA ACUMULACIÓN EN EL CAPITALISMO ESPAÑOL (1954-2003)

RETURN AND DISTRIBUTION TENDENCIES OF SPANISH CAPITALISM (1954-2003)

Maximiliano Nieto Ferrández*

* Doctor en Sociología, profesor del Departamento de Sociología de la Universidad de Alicante, Alicante, España, maximilia.nieto@ua.es Fecha de recepción: 19 de octubre de 2005, fecha de modificación: 15 de enero de 2006, fecha de aceptación: 11 de septiembre de 2006.

RESUMEN

[Palabras clave: capitalismo español, rentabilidad del capital, distribución, cambio técnico; JEL: E11, E22, O33, P17]

En este escrito se analiza la pauta de acumulación del capitalismo español en el último medio siglo examinando la evolución de la rentabilidad del capital y de sus principales determinantes, la distribución y el cambio técnico. Primero describe la lógica de la acumulación de la teoría del valor-trabajo y defiende la tesis de que la “ley de la tendencia descendente de la tasa de ganancia” es un marco adecuado para interpretar los movimientos del desarrollo capitalista a largo plazo. Luego muestra cómo se ha manifestado esa dinámica en la acumulación mundial desde finales de la segunda guerra mundial. Concluye que la evolución del capitalismo español en ese período es una concreción de la pauta mundial y señala sus particularidades.

ABSTRACT

[Key words: Spanish capitalism, capital return, distribution, technical change; JEL: E11, E22, O33, P17]

This paper analyzes the accumulation pattern of Spanish capitalism during the last half a century, based on the evolution of the capital return and the behavior of its main determinants: distribution and technical change. First, it explains the accumulation logic of the theory of work-value and argues that the so-called “law of the falling tendency of the rate of profit” (LTDTG) provides a suitable frame to explain the movements of the capitalist development in the long term. It then shows how this dynamic has materialized in the development of world accumulation since the end of the second world war, and concludes that the evolution of the Spanish capitalism in this period follows the same world pattern, emphasizing its main singularities.

En la teoría del valor-trabajo, la ley de la tendencia decreciente de la tasa de ganancia (LTDTG) es el marco para analizar la acumulación y el desarrollo capitalista en el largo plazo: la rentabilidad está sujeta al juego entre una tendencia estructural –el cambio técnico que sustituye trabajo por capital– que la empuja hacia abajo, y diversas fuerzas que contrarrestan o anulan temporalmente esa caída, lo que se traduce en una fluctuación de la tasa media de ganancia en el largo plazo. Esta perspectiva fue retomada por Mandel (1979 y 1986) y desarrollada por Duménil y Lévy (2000a y 2002), y Shaikh (1989, 1990 y 2000), quien diferencia la tasa y la masa de ganancia, distinción que Mandel pasó por alto. El esquema de la LTDTG permite entender el papel de la distribución y de los salarios en la dinámica de la rentabilidad y la acumulación, y descartar la interpretación de las crisis estructurales como disfunciones originadas en el plano distributivo o derivadas del conflicto de clases (por subconsumo o contracción de las ganancias).

Este artículo analiza la relación entre rentabilidad y distribución en los movimientos de largo plazo de la acumulación en España, durante el período 1954-2003, y ofrece una estimación propia de la tasa de ganancia. La primera sección sintetiza la formulación marxista. La segunda muestra las manifestaciones de esa pauta en la acumulación mundial desde finales de la Segunda Guerra Mundial. La sección final analiza su expresión en el capitalismo español1.

LTDTG Y ONDAS LARGAS DEL DESARROLLO CAPITALISTA

LA TENDENCIA DE LA RENTABILIDAD

Según la lógica de una producción que busca el máximo beneficio y es regulada por la competencia, la rentabilidad del capital es fundamental para explicar el comportamiento de las economías capitalistas. Determinación que no es directa sino que opera a través de la acumulación de capital, que traslada las tendencias de la rentabilidad al comportamiento económico general, del que depende la evolución de las variables principales (crecimiento, productividad, empleo, salarios, etc.). Veamos cómo funciona este mecanismo.

En su lucha contra el trabajo y en la competencia entre capitales, el capital debe producir plusvalía relativa –es decir, ganar más que los trabajadores con los aumentos de productividad del trabajo2, y esto obliga a la mecanización permanente del proceso de producción –aumento de la composición técnica del capital (CTC)–, base de la tendencia decreciente de la rentabilidad pues sustituye trabajo –el factor que crea nuevo valor– por capital, y deteriora las condiciones de valorización de este último. La tasa de ganancia tiende a descender con el aumento del capital por unidad de trabajo –es decir, con la capitalización de la economía, que eleva la composición en valor del capital (CVC)– o, en otros términos, con el aumento de la productividad del trabajo. Este descenso no es lineal ni absoluto –como no lo es ninguna ley del capital– pues intervienen factores que lo contrarrestan (aumento de la tasa de plusvalía, nuevas fuentes de energía y materias primas baratas, etc.), de modo que esa tendencia sólo se impone cada cierto tiempo, con fluctuaciones en el largo plazo. Lo importante es que el incremento de la tasa de plusvalía tiende a ser menor que el de CVC y que las crisis sobrevienen aun con una tasa de plusvalía (p’) creciente, pues el avance técnico no impone límites a la cantidad de capital constante a cargo de cada unidad de trabajo y el incremento de p’ exige un enorme desarrollo adicional de las fuerzas productivas3. Esto no significa que el aumento de CVC sea lineal; en realidad, su descenso cada cierto tiempo muestra la solvencia del capital y es la base de las fluctuaciones de la tasa de ganancia en el largo plazo.

Los períodos en los que los factores que contrarrestan la TDTG tienen mayor dinamismo (p. ej., un descenso prolongado y acusado de CVC, es decir, un aumento de la productividad del capital4), se definen como una onda larga expansiva de la acumulación, mientras que cuando pierden fuerza se origina una onda larga descendente.

Como ya se dijo, la rentabilidad no determina la acumulación de modo directo o automático; hay un acompasamiento entre ambas, pero asimétrico, pues la acumulación se retrasa con respecto a la rentabilidad. La acumulación tiene una inercia que la mantiene en ascenso (aumentan las tasas de acumulación y de inversión5) aunque la tasa de ganancia esté cayendo. En realidad, y según Marx, la tasa de ganancia debe descender cuando mejor funciona la acumulación, lo que muestra el carácter contradictorio de la producción capitalista. Las crisis estructurales no ocurren por la simple caída de la tasa de ganancia sino porque el descenso alcanza a la masa de ganancia, que sigue creciendo mientras no se interrumpa la acumulación, es decir, mientras aumente la cantidad absoluta de trabajo y plustrabajo. Cuando la masa de ganancia se deteriora, se produce una crisis de exceso de capital, es decir, debido a que la producción de plusvalía es insuficiente para mantener el ritmo ascendente de acumulación. Esta crisis es estructural porque es el resultado de un deterioro de las condiciones de valorización que tiene raíces profundas y un amplio marco temporal de causalidad.

Una vez se llega a esta situación, la crisis, que elimina las unidades de plusvalía menos competitivas y desvaloriza el capital, pone las bases para la recuperación de la rentabilidad, ¡pero sólo eso!, pues la crisis se interrelaciona con el resto de factores sociales y políticos. El resultado es un movimiento fluctuante de la acumulación originado por la variación de la tasa de ganancia cuya causalidad es endógena.

¿Qué papel cumplen las estructuras sociales y políticas? Puesto que el capital es una relación social, este esquema económico implica una dimensión histórico-social, no porque los factores que contrarrestan la LTDTG se puedan reducir a factores no económicos –Marx dice que las mismas causas empujan a que unas y otras variables actúen en sentido opuesto sobre la rentabilidad– sino porque la amplitud y la eficacia de estas fuerzas se plasman históricamente, es decir, remiten a un marco histórico, institucional y de lucha de clases que no se puede determinar de antemano6. En rigor, no hay factores externos e internos, simplemente las leyes del capital tienen una dimensión social e histórica. Cada fase de acumulación articula de modo diferente las leyes económicas y la lucha de clases a las tendencias estructurales que las primeras marcan en forma de exigencias de la producción. Por ello la LTDTG pone en juego un amplio conjunto de mediaciones, no sólo económicas sino también sociales e históricas7. La LTDTG rige en el largo plazo, integra variables económicas históricas, sociales e institucionales, razón por la que su movimiento nunca es regular. Así, el estudio de la dinámica de la rentabilidad y la acumulación según la LTDTG proporciona las bases para una teoría de las ondas largas del desarrollo capitalista.

Este esquema tiene semejanzas con algunas corrientes institucionalistas porque incluye los factores sociopolíticos en el análisis, pero difiere en dos planos: a) da primacía a las exigencias estructurales (leyes) sobre los aspectos institucionales, mientras que la perspectiva institucionalista anula la diferencia entre el nivel teórico (donde se definen las leyes del capital) y el histórico (o concreción mediada socialmente de esas leyes), lo que lleva a centrarse en los aspectos de mercado (realización), el terreno de lo contingente, de lo no estructural8; y b) rechaza la relación de causalidad de los institucionalistas según la cual la distribución determina la acumulación y la crisis, y no a la inversa como se defiende aquí. La mayoría de los institucionalistas, que suelen criticar la LTDTG, sostienen que la tasa de ganancia (g’) no cae por efecto de una contradicción interna de la acumulación sino por causas que se sitúan en la esfera de la realización y la distribución, de modo que explican la dinámica capitalista mediante las transformaciones del proceso de trabajo y la regulación de la relación salarial.

LA DESCOMPOSICIÓN DE LA TASA DE GANANCIA

La g’ media es un indicador de la rentabilidad agregada que relaciona la masa bruta de beneficios con la cantidad de capital invertido en la producción. Es una medida bruta que incluye elementos que forman parte de los costos individuales (impuestos o intereses) pero no del capital global (esos costos forman parte de la redistribución del beneficio total entre los capitales). Indica el estado de salud de la economía porque regula el ritmo de acumulación capitalista en última instancia9.

Para entender mejor la dinámica de la rentabilidad, su relación con la acumulación y el papel de la distribución partimos de la descomposición tradicional de la tasa de ganancia (g’) en sus dos determinantes básicos: la tasa de plusvalía (p’) y la composición en valor del capital (CVC).

g’ = p’/CVC

Esta descomposición permite entender que g’ no se puede reducir a p’, es decir, a la dinámica distributiva, como hacen buena parte de las corrientes convencionales y críticas e incluso muchos marxistas. La rentabilidad es determinada principalmente por el comportamiento de CVC, cuya tendencia es creciente en el largo plazo, y secundariamente por la distribución. La caída estructural de g’ es, en principio, independiente de la división del valor nuevo en capital variable y plusvalía y, por tanto, de la evolución de p’, que en el esquema de la LTDTG tiende a crecer. Para evitar el sesgo que la distribución puede imponer a CVC, a través de la variación de los salarios reales (cuya suma es v), se usa la productividad del capital para evaluar las tendencias profundas del cambio técnico capitalista y su relación con la rentabilidad10.

g’ = B/K = (B/Y)(Y/K) = (cuota de beneficio)(productividad del capital)

Cuando las condiciones técnicas se deterioran y la productividad del capital desciende de manera sostenida, la única forma de recomponer o mantener la rentabilidad es el ataque a los salarios, que impone un cambio regresivo en la distribución. Como veremos, este es el significado histórico de la ofensiva neoliberal, e ilustra la importancia decisiva de los factores no económicos en el movimiento del capital.

RENTABILIDAD, DISTRIBUCIÓN Y ACUMULACIÓN EN LA SEGUNDA MITAD DEL SIGLO XX

La acumulación desde finales de la Segunda Guerra Mundial refleja el juego entre la tendencia decreciente dominante y las contratendencias que formula la LTDTG, y se puede examinar mediante la descomposición de la tasa de ganancia11. Un breve repaso de su evolución permite entender la expansión de posguerra y su relación con la crisis estructural que estalló a comienzos de los setenta que, más allá de las diferencias regionales, dio paso a la fase actual de desaceleración general. Resaltamos los rasgos más destacados de cada etapa para facilitar la comparación con la evolución española.

LA EXPANSIÓN DE POSGUERRA

La expansión de posguerra fue una etapa de crecimiento excepcional, reflejo de una recomposición de las condiciones de valorización cuyo eje fue el alto crecimiento de la productividad del capital, que durante un tiempo compensó la tendencia decreciente de la rentabilidad. Esta expansión corresponde entonces a un período de gran dinamismo de las fuerzas que contrarrestan la LTDTG y define una onda larga ascendente de acumulación. Esta larga onda expansiva no respondió a un impulso orgánico del capital, es decir, a sus propias fuerzas (aumento de la productividad del trabajo sin deteriorar la del capital), sino a la combinación de dos tipos de circunstancias: a) los elementos de orden histórico que facilitaron la creación de un nuevo marco de rentabilidad capitalista, y b) la intervención pública en la economía.

a) La expansión tuvo origen en acontecimientos históricos extraordinarios: la desvalorización del capital y la destrucción de fuerzas productivas ocasionadas por la Gran Depresión y la Segunda Guerra Mundial, la nueva hegemonía mundial y el aumento de la tasa de plusvalía debido a las derrotas obreras de entreguerras12. Es decir, la acción de los factores que contrarrestan la LTDTG requirió la contribución de factores históricos y geopolíticos excepcionales. Esta fue la intuición de Mandel (1979 y 1986) cuando señaló el origen externo de los impulsos ascendentes, contra la inevitabilidad de las crisis13.

b) En ese contexto de recomposición de las condiciones de rentabilidad, la intervención estatal anticíclica sistemática (ampliación del sector público, inflación, crédito, déficit) alimentó durante algún tiempo el crecimiento más allá de los límites naturales de la acumulación, estimulando la demanda y permitiendo la supervivencia de empresas que operaban por debajo de las exigencias medias de productividad. La intervención del Estado fue impulsada, además, por los imperativos de la Guerra Fría. A la estabilización macroeconómica mediante la demanda contribuyó el “pacto capital/trabajo”, que implicaba regular el mercado de trabajo y prestar diversos servicios sociales (el salario social que instauró el Estado del bienestar).

Debido a esta combinación de condiciones excepcionales y medidas anticíclicas, la expansión de posguerra fue un “paréntesis” que se impuso a las tendencias del capital y a sus consecuencias, entre ellas la tendencia a la crisis que se percibía en las primeras décadas del siglo14. Bajo esta lógica, el período expansivo asumió el contenido de un compromiso entre clases (incluido el que se estableció entre las distintas fracciones del capital, con la represión financiera keynesiana) con el criterio político de pagar un precio, en concesiones sociolaborales, por la renuncia al socialismo y a la revolución. Así, este paréntesis tuvo un significado particular en el ámbito de la distribución, pues suspendió parcial y temporalmente algunas de sus tendencias estructurales, lo que se manifestó en un gran crecimiento de los salarios reales y en un estancamiento del salario relativo (la participación de los salarios en el nuevo valor total, una variante de la tasa de plusvalía15), cuando tiende a descender naturalmente (Guerrero, 1989 y 2000a, nota 2). En este sentido, la determinación salarial se “desconectó” parcialmente de la ley del valor, pues el salario fluctuó a niveles superiores al valor de la fuerza de trabajo debido a circunstancias objetivas, relacionadas con la situación de pleno empleo y la composición de clase, muy homogénea y concentrada en grandes centros de trabajo, y subjetivas, como la fortaleza sindical y política del movimiento obrero, y la confrontación entre bloques, que obligó a las burguesías occidentales a hacer concesiones a los trabajadores16. La crisis de los setenta, que dio paso a una larga onda recesiva de la acumulación mundial, no sólo alteró esta pauta distributiva excepcional, sino que dio inicio a una ofensiva permanente contra los salarios, característica del ciclo neoliberal.

CRISIS DE RENTABILIDAD Y AJUSTE NEOLIBERAL

A pesar de los intentos por administrar estatalmente el mecanismo mercantil-capitalista para que la acumulación sobrepasara sus límites naturales, el vigor de los factores que contrarrestan la LTDTG comenzó a declinar desde mediados de los sesenta, lo que provocó una prolongada caída de la rentabilidad que afectó la acumulación a principios de los setenta, llevó a la crisis estructural e impuso un cambio general de tendencia (Duménil y Lévy, 2002 y 2004)17.

Puesto que la onda larga de posguerra tenía características excepcionales, la desaceleración no fue “una crisis más” ni una nueva fase descendente del “ciclo” de largo plazo, fruto del agotamiento del patrón de regulación keynesiano-fordista. La de los setenta fue una crisis estructural de rentabilidad por sobreacumulación cuyos aspectos novedosos reflejan la imposibilidad de posponer indefinidamente la tendencia natural al bloqueo de la acumulación mediante mecanismos anticíclicos y, como toda crisis, también puso en cuestión el marco institucional y social del proceso de acumulación. Por ello, el cese de la expansión dio fin a la gran utopía capitalista del siglo XX, el reformismo keynesiano, desnudó sus límites históricos y económicos infranqueables y acabó con la era de los compromisos, incluido el de asegurar mejoras salariales y sociolaborales a la mayoría trabajadora18.

El neoliberalismo representa la recomposición general de las condiciones de valorización para revertir la caída de g’, cuyo eje central es el ataque a los salarios (directos y sociales) para alterar la distribución en favor del capital. Entre los dos factores que inciden en la rentabilidad, la opción neoliberal favorece el aumento de p’ a través del incremento de la plusvalía absoluta.

Pero si bien la crisis se relaciona con la expansión anterior, el descenso general que se mantiene hasta la actualidad obedece a la insuficiente recomposición de las condiciones de valorización, incluido el exceso mundial de capacidad instalada (al que contribuye el impresionante desarrollo asiático19). Es decir, no hubo una depuración a escala global. El intervencionismo neoliberal, con su ayuda sistemática al capital, impidió la desvalorización masiva, sin una renovación tecnológica que redujera notablemente los costos del capital fijo. Pero una mejora de la rentabilidad basada en el ajuste distributivo sólo lleva a una recuperación parcial del dinamismo económico y no a una expansión de larga duración, que requiere bases técnicas sólidas. No obstante, la tendencia al estancamiento del salario real aún no tiene –al menos en los grandes centros económicos– el calado de un proceso contrarrevolucionario que eleve la tasa de plusvalía como en las primeras décadas del siglo pasado.

Esto no niega un margen económico para luchar por reivindicaciones salariales y reformas socio-laborales, o que el capital no las pueda asumir. La recuperación parcial de g’ en las dos últimas décadas desaconseja esa apreciación. Significa tan sólo que en las condiciones actuales, de sobreacumulación mundial (exceso de capacidad productiva, volatilidad financiera, etc.) y menor dinamismo de la productividad del capital (Cámara, 2004; Marquetti, 2004, y Duménil y Lévy, 2002)20, la rentabilidad y la acumulación sólo se pueden mantener imponiendo dinámicas sociales regresivas cuya amplitud e intensidad dependen de la relación de fuerzas entre las clases en cada país o región.

LA ONDA LARGA DEL CAPITALISMO ESPAÑOL

La acumulación en España es una expresión particular, en el contexto europeo, de la onda larga de la acumulación mundial que examinamos. Comparte sus mecanismos y tendencias, y por ello sus dos fases, pero difiere en aspectos institucionales y en las características del crecimiento. Primero esbozamos los rasgos de la fase expansiva y la naturaleza de la crisis de los setenta, luego examinamos las características de la desaceleración progresiva que llega hasta la actualidad. Este examen permite evaluar si el neoliberalismo ha llevado a la economía española a las puertas de un nuevo ascenso de larga duración (como sugeriría una ojeada a la evolución de la tasa de ganancia), con una recomposición general de las condiciones de valorización del capital, o si sólo ha producido un ajuste distributivo, y un aumento de la desigualdad, incapaz de restaurar el dinamismo de la productividad del capital. Antes, es conveniente hacer algunas aclaraciones teórico-metodológicas.

FUENTES CONTABLES Y DELIMITACIÓN DE VARIABLES

La teoría del valor trabajo trata de explicar la formación de los precios efectivos, y son éstos, que se publican en las estadísticas oficiales –no los teóricos (valores, precios de producción)–, los que utilizamos en nuestros cálculos, tanto más cuando examinamos magnitudes agregadas en la que las desviaciones se tienden a anular.

La segunda aclaración se refiere al trabajo productivo, una distinción decisiva para entender los aspectos fundamentales de la dinámica capitalista: acumulación de capital, crecimiento económico, evolución de la tasa de ganancia, inversión, efectos de la terciarización, función del sector público y significado de las privatizaciones. También es esencial para estudiar la formación y distribución del valor nuevo (cuya expresión monetaria es el ingreso) entre clases, pues identifica las actividades que lo crean (trabajo productivo) y las distingue de las que lo consumen (trabajo improductivo), que son una carga para la valorización y la acumulación pues se deben financiar con deducciones de las primeras.

Las distintas concepciones y la delimitación de la categoría de capital tienen consecuencias decisivas en los resultados. Este no es el lugar para profundizar estos temas y nos limitamos a indicar las líneas de delimitación para nuestros cálculos.

a) El trabajo que produce plusvalía es el que realizan los asalariados del sector mercantil capitalista, cuyo sujeto es el obrero colectivo. Descartamos el sector no mercantil (asalariados públicos) y el ingreso de los trabajadores independientes (que sí se incluye para calcular el crecimiento de la economía). El trabajo de circulación pura (la mera transferencia de títulos de propiedad) no se puede equiparar a las ramas comercial y financiera, pues se presenta en cualquier rama y no se distingue empíricamente del resto de labores. Es decir, su estimación es irrelevante porque sólo cumple la función teórica de señalar que en la esfera de la circulación no se genera valor21.

b) Para estimar el volumen de capital productivo privado deducimos el volumen del sector no mercantil (público), el de vivienda y el del sector mercantil no capitalista (en manos de los trabajadores independientes), puesto que no son capital en sentido estricto.

Así, la tasa de ganancia es la masa de beneficio dividida por el volumen de capital invertido en la producción. Los datos proceden de dos fuentes, el INE (para la contabilidad nacional y la Encuesta de Población Activa) y el IVIE-BBV para las series de volumen de capital.

TASA DE GANANCIA Y ACUMULACIÓN. LA EXPANSIÓN EN ESPAÑA

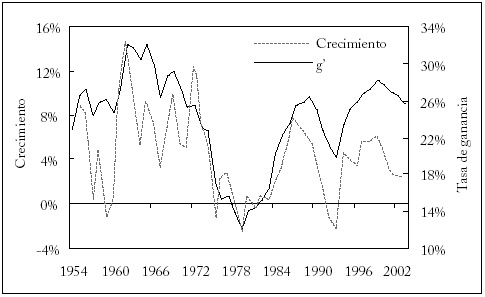

La dinámica conjunta de la acumulación y la rentabilidad muestra dos grandes fases de signo contrario de la acumulación en España, con un punto de inflexión en 1974. Las gráficas 1 y 2 muestran la relación entre acumulación, crecimiento y rentabilidad, y la gráfica 3 la evolución de la acumulación y el crecimiento del volumen de capital.

Gráfica 1

Acumulación y rentabilidad

El rasgo más notable de la primera etapa fue la tardía incorporación de la economía española a la expansión mundial de posguerra. En 1959, el Plan de Estabilización dejó atrás el patrón autárquico de las dos primeras décadas de la dictadura y cerró un proceso de tímidas reformas (cierta apertura económica, reforma laboral, etc.). Definió un nuevo modelo de acumulación que aprovechó las ventajas del atraso, ante todo los bajos salarios, y se apoyó en la industria pública, el dirigismo estatal, el capital extranjero, la emigración a Europa (que facilitó la financiación de la economía), la expansión de la construcción y el turismo masivo. Así, el “desarrollismo” franquista (1959-1973) condensó y acentuó las tendencias del capitalismo de posguerra, e hizo posible un crecimiento explosivo con tasas de crecimiento muy superiores a la media europea, aunque plagado de desequilibrios y contradicciones.

Gráfica 2

Crecimiento y rentabilidad

Igual que en las demás economías occidentales de la época, la menor velocidad de la acumulación y del crecimiento en España desde mediados de los setenta fue el resultado de una prolongada caída de la rentabilidad del capital (gráficas 1 y 2). La crisis estructural fue más intensa y duradera que en la mayoría de los países europeos, pues cubrió una década, más o menos hasta 1985. Entre uno y otro extremo se pasó de niveles superiores al 26% en los sesenta a unos más modestos en los años ochenta y noventa; de modo que, como primera aproximación, se puede concluir que la onda larga ascendente de la acumulación obedeció a las altas tasas de ganancia mientras que en la fase de desaceleración estas fueron mucho más bajas.

Como se observa en las gráficas 1 y 2, la caída de g’ viene desde 1966, después de tocar techo en 1962, mucho antes de estallar la crisis de los setenta. La aceleración de la acumulación desde mediados de los sesenta coincidió con el inicio de la caída de g’, lo que confirma la previsión teórica. Al margen de caídas puntuales, cuando más crece la acumulación, entre 1965 y 1974, g’ despliega su caída. Se observa que la acumulación está determinada por la rentabilidad, que van acompasadas, la primera retrasada con respecto a la segunda. La rentabilidad llega a su punto mínimo pocos años antes que la acumulación y la inversión, que a corto plazo muestran cierta inercia debido a los proyectos iniciados y no concluidos, y que sólo se recuperan cuando g’ vuelve a crecer, debido a que la rentabilidad determina indirectamente a la acumulación a través de la evolución de la masa de ganancia, que es la base objetiva de la acumulación y la inversión.

Gráfica 3

Stock de capital y tasa de acumulación

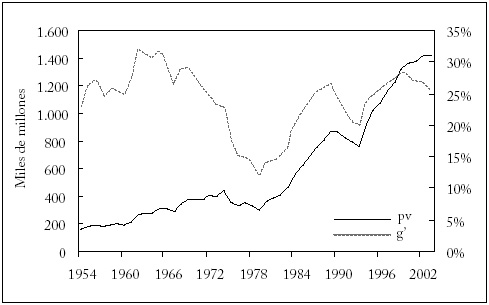

Gráfica 4

Tasa y masa de ganancia

Como se observa en la gráfica 4, la inflexión de la acumulación tiene lugar alrededor de 1974, año que marca el final de la onda larga expansiva y el inicio de desaceleración22, en el que se empieza a reducir la masa de ganancia, que cae hasta 1979 y provoca la crisis de rentabilidad por exceso de acumulación. La tasa de acumulación deja de crecer y empieza a descender, se frena la inversión y se desacelera la demanda de fuerza de trabajo.

Tanto el agotamiento de la expansión, que se sumó a los límites del desarrollismo, como la aparición de la crisis están sobredeterminados por factores políticos. La respuesta a la crisis y la recuperación de la tasa de ganancia mediante el ajuste neoliberal se subordinan a un objetivo superior para la gran burguesía: recomponer el sistema de dominación, transformando el aparato franquista en una monarquía parlamentaria y desarticulando la amenaza de ruptura democrática que representaba el movimiento obrero fortalecido en la lucha contra la dictadura. La burguesía española y el imperialismo estadounidense hicieron concesiones puntuales (ciertas libertades, retraso del ajuste) mientras ataban a las organizaciones obreras en un pacto de Estado con las fuerzas de la derecha franquista23. Cuando lograron ese objetivo –primero con la firma de los Pactos de la Moncloa (1977), el Estatuto de los Trabajadores (1978) y la Constitución monárquica (1978), y luego con la victoria del “nuevo” PSOE en 1982– procedieron a desarticular los mecanismos de regulación keynesiana.

EL CURSO NEOLIBERAL EN ESPAÑA

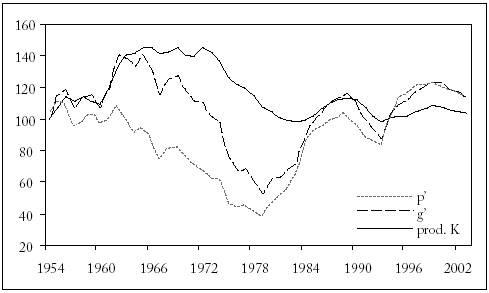

La tasa de ganancia se recuperó a finales de los setenta como reflejo de las nuevas condiciones. Hay que examinar la base real de esa recuperación parcial para saber si obedece a una mayor solvencia técnica, requisito para una fase expansiva de larga duración. La gráfica 5 muestra la evolución de la tasa de ganancia y de sus dos determinantes fundamentales.

Examinemos la productividad del capital para comprobar si permite mantener la rentabilidad a largo plazo24. A comienzos de los sesenta se estancó y puso un techo al aumento de la rentabilidad, que pasó a depender de la distribución. En este contexto, la caída de p’ a mediados de los sesenta contribuyó a la caída de g’. El descenso de la rentabilidad se aceleró en 1973-1974 porque el estancamiento de la productividad del capital dio paso a un deterioro continuo hasta 1983. Por ello, el aumento de la productividad del capital en un primer momento llevó a que g’ sólo empezara a descender en 1966, a pesar del comportamiento negativo de p’ desde comienzos de 1960. Así, el aumento de la productividad del capital (y luego su mantenimiento) mantuvo a g’ al contrarrestar el descenso de p’ durante la expansión.

Gráfica 5

Tasa de ganancia, p’ y productividad del capital, 1954 = 100

Esto permite completar la caracterización de la crisis de los setenta que dio paso a una onda larga recesiva. La crisis venía de atrás y no dependía del alza del precio de las materias primas (sobre todo del petróleo) ni del aumento de los salarios reales, a pesar de que ambos contribuyeron al cuadro crítico de esos años. Lo importante es que desde comienzos de los sesenta surgieron dificultades estructurales que impedían elevar la productividad del capital, el factor decisivo entre los que contrarrestan la caída de g’. La crisis de la economía española de los setenta fue una crisis de rentabilidad causada por la misma acumulación, es decir, por el aumento de la composición en valor del capital y no por el comportamiento de la tasa de plusvalía, que inició su caída mucho antes de las primeras manifestaciones de la crisis, y que empezó a recuperarse en 1979, cuando la economía española seguía en una espiral recesiva.

Lo característico de la onda larga descendente es que la rentabilidad depende cada vez más de p’, porque se superpone a una acusada tendencia decreciente de la productividad del capital, de modo que g’ sólo se mantiene con el estancamiento y el posterior descenso del salario real promedio. Se puede inferir entonces que la ofensiva neoliberal contra los trabajadores seguirá en los próximos años, pues a corto plazo no se vislumbra un cambio de tendencia que mejore la capacidad y la eficiencia productiva del capital, sino lo contrario, como muestran los últimos años de la serie que registran un nuevo descenso. Por tanto, en la fase neoliberal, g’ se sostiene gracias al estancamiento del salario real, y p’ –que ha estado por debajo de g’– se sitúa en el mismo nivel durante el tramo final. Además, el segundo repunte de g’ dentro de la onda larga descendente, a finales de los noventa, es mayor que el primero, porque en el segundo pico de g’ los salarios reales cayeron, mientras que en el primero aún no habían descendido (gráfica 7), y la productividad del capital se deteriora de manera progresiva en todo el período.

En suma, no hay una nueva base técnica para esa recuperación parcial, sólo obedece al ajuste distributivo. Desde los años setenta, los estrechos márgenes que deja la caída de la productividad del capital llevan a que g’ sea más sensible a un cambio distributivo, como durante 1991-1993. Por ejemplo, en 1989 hay un punto de inflexión en el crecimiento de p’ y g’, pero ya en 1986 se detiene el breve repunte de la productividad del capital iniciado pocos años antes. Así, p’ no es la causa simple y directa de esas caídas cíclicas, éstas son una manifestación de dificultades estructurales y, por ello, cualquier aumento puntual de los salarios reales superior a la productividad (que reduce a p’) arrastra a g’ de manera directa e inmediata.

Podemos avanzar algo más en la comprensión de la dinámica de la onda larga recesiva si descomponemos la productividad del capital en sus dos determinantes principales:

Productividad del capital = VNk/K = (VN/A)/(K/A) = productividad del trabajo/CTC

donde A es el número de asalariados productivos (privados) y VN el valor nuevo.

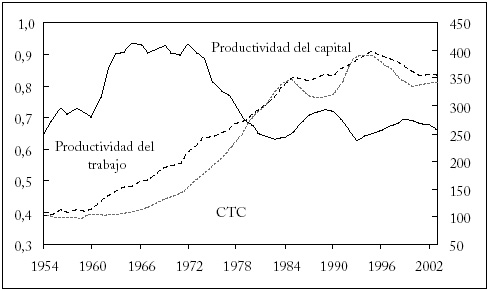

Como se ve en la gráfica 6, durante la primera fase, hasta mediados de los sesenta, la productividad del trabajo aumentó mucho más que CTC, y la productividad del capital ascendió. Luego CTC creció a un ritmo mayor que la productividad del trabajo, lo que provocó el estancamiento y luego la caída de la productividad del capital hasta el final de la serie. Estas variaciones de la productividad, sobre todo la de comienzos de 1960, no se relacionan únicamente con CTC, sino también con el uso de la capacidad instalada. Éste fue muy bajo entre 1950 y comienzos de 1960, de modo que parte de los incrementos de la productividad del trabajo resultaron de un mayor uso (Cámara, 2003a). En cambio, en los años de crisis, la productividad del trabajo aumentó (y también CTC), debido sobre todo al descenso de la población empleada, una diferencia significativa con la fase de expansión, donde no hacía falta destruir empleo para elevar la productividad laboral. La representación gráfica indica que a partir de 1980 CTC y la productividad del trabajo inician una senda menos dinámica que pone de relieve los límites estructurales a la recuperación de la productividad del capital y de la rentabilidad.

Grafica 6

Productividad del capital y sus componentes

La gráfica 7 completa el análisis e ilustra la necesidad de contener los salarios reales para mantener la tasa de ganancia en un contexto de deterioro progresivo de la productividad del capital. El salario real se cuadruplicó entre 1960 y 1978, y se estancó como consecuencia del desempleo y de las políticas de ajuste que se iniciaron con la firma de los Pactos de la Moncloa (1977) en plena transición a la monarquía. La evolución de los últimos años es impresionante, pues muestra una caída del salario real promedio durante más de 8 años consecutivos, lo que se traduce en un empobrecimiento absoluto que las familias obreras sólo compensan con un aumento del empleo y la incorporación de la mujer al mercado de trabajo. Esta pauta regresiva coincide con la incorporación de más de dos millones de trabajadores inmigrantes, un hecho decisivo en la evolución socio-económica de los últimos años. Este proceso de extensión y recomposición de la clase trabajadora se ha utilizado para reducir los salarios reales en muchos sectores, sobre todo en los de menor calificación.

Gráfica 7

Salario real (total de asalariados)

Cabe comentar un último aspecto. Desde 1995 la economía española muestra un crecimiento sostenido, sobre el que debemos preguntarnos si altera la pauta descrita. Se trata de un crecimiento peculiar, pues si bien registra tasas muy superiores al promedio europeo, no se basa en un modelo sólido y tecnificado, sino en un uso muy intensivo de fuerza de trabajo de bajos salarios, junto con factores especulativos y un abultado déficit exterior (más del 6% del PIB). Podemos identificar cuatro factores que lo impulsan.

1. La enorme concentración y centralización del capital que, con centro en la banca (BBVA, SCH, La Caixa) se manifiesta en algunos sectores muy dinámicos de la economía global: telecomunicaciones y energía (Telefónica, Endesa, Repsol, etc.), lo que ha permitido que el capital español tenga, por vez primera, gran presencia en el extranjero, sobre todo en América Latina.

2. El boom de la construcción y la burbuja inmobiliaria25, verdadero motor de la economía española en este ciclo, que se sostiene con el imparable aumento del endeudamiento de las familias26.

3. La inversión de los fondos europeos, cuyo gran salto coincide con el inicio del ciclo en 1995, en infraestructura que apalanca a otros sectores, sobre todo alimentando el boom de la construcción. Estos fondos no son una “ayuda” desinteresada de los países ricos a los más pobres, sino una inversión estratégica de las principales potencias (Alemania y Francia), que se refleja en los balances de sus multinacionales en forma de licencias, contratos o compras27, y que abre la puertas a sus productos, como evidencia el aumento espectacular del déficit comercial español con esos países, que coincide milimétricamente con el inicio de la llegada masiva de sus “ayudas”. El saldo, que se habrá de evaluar en un futuro próximo, es la destrucción del tejido productivo y la mayor dependencia española con respecto a los centros de poder europeos.

4. Otro factor trascendental es la sobreexplotación de la fuerza laboral inmigrante, con una incorporación masiva de fuerza de trabajo barata de más de dos millones de nuevos asalariados, en gran parte sin regularizar, utilizada para reducir los salarios y aumentar los beneficios de la construcción, los cultivos de invernadero, la hostelería.

Estos factores explican la baja productividad del trabajo y del capital en España –inferior a la de los principales países europeos– y el enorme déficit comercial; y definen un modelo de crecimiento intensivo en fuerza de trabajo en el que la variable de ajuste para lograr la competitividad es el salario bajo. Como conclusión destacamos los aspectos sobresalientes de la evolución económica española durante la fase neoliberal: a) el prolongado deterioro de la productividad del capital, que impone dificultades crecientes a la acumulación y la rentabilidad. Así, la recuperación parcial de g’ no tiene una base tecnológica auténtica; b) la recuperación y el mantenimiento de la tasa de ganancia basados en el estancamiento de los salarios reales; c) el estrechamiento de las bases de la acumulación, pues la recuperación parcial de la tasa de ganancia no obedece a una mejor tecnología, como indica la menor velocidad del ritmo de acumulación, y d) no se vislumbra un cambio general de tendencia en los próximos años, pues las bases del crecimiento no son sólidas; la ofensiva contra los trabajadores continuará y es posible que se agrave cuando la economía española se deslice hacia una nueva crisis, quizá cuando termine la burbuja inmobiliaria.

NOTAS AL PIE

1. Este ensayo adapta algunos aspectos del trabajo “Tendencias en la distribución y dinámica salarial durante la onda larga del capitalismo español en la segunda mitad del siglo XX (1954-2003)”, del que se extraen los resultados estadísticos.

2. Lo que se traduce en un descenso de la participación de los salarios en el ingreso nacional, es decir, en una desvalorización de la fuerza de trabajo. Con una participación constante de los salarios, esto se puede lograr reduciendo la jornada de trabajo media anual.

3. Estas dificultades se reflejan en la menor velocidad del crecimiento de la productividad del trabajo en las últimas décadas.

4. La productividad del capital es el cociente entre el producto (nuevo valor del sector capitalista) y el capital invertido en la producción.

5. Incremento de la cantidad de capital y capitalización del beneficio, respectivamente.

6. El objetivo de Marx en El capital no era examinar ese marco sino exponer la ley general de la producción capitalista, sin hacer un inventario de las variables que la influyen en su concreción histórica.

7. Sólo en este sentido se puede hablar de modelos de acumulación.

8. En la teoría del valor trabajo, la concurrencia no determina las leyes del capital, es el mecanismo que las ejecuta.

9. Los autores que reformulan esta medida para captar el peso del fenómeno monopolista o financiero, equiparan medidas concretas de rentabilidad, es decir, formas diferentes de beneficio, a la g’ media que regula la acumulación. En este aspecto nuestro enfoque y nuestros cálculos difieren de los de Duménil y Levy. También en nuestra delimitación del trabajo productivo, que se menciona en la sección de fuentes contables y delimitación de variables.

10. No entendemos la productividad del capital en sentido teórico, como si hubiese un factor productivo distinto del trabajo vivo, sino como indicador de la rentabilidad.

11. La dimensión fundamental de las tendencias de la rentabilidad y la acumulación es mundial porque sus variables principales (desarrollo de las fuerzas productivas, comercio, revoluciones tecnológicas, base energética, ciclos de lucha de clases) se definen en ese nivel, pues la expansión del capital, como relación social, establece una interrelación económica progresiva.

12. Proceso que cubre la Primera Guerra Mundial, la segunda, el aislamiento de la revolución rusa, el ascenso del fascismo y la crisis económica de los años treinta.

13. Desde la perspectiva institucionalista de las estructuras sociales de acumulación de Gordon et al. (1986) se considera que las ondas largas son el resultado del “éxito o fracaso de las sucesivas estructuras sociales de acumulación”, y que las crisis no se resuelven de manera “totalmente endógena”, por la simple lógica del capital, pues la crisis siempre implica elementos sociales y políticos impredecibles.

14. Esta caracterización no implica que tal crecimiento sea irrepetible, solo indica que las circunstancias que lo hicieron posible fueron históricamente excepcionales.

15. Salario relativo (SR) = v/VN = v/(v + pv) = 1/(1 + p’); por tanto, p’ = (1/SR) – 1. El cálculo exacto de SR debe tener en cuenta la salarización de la población ocupada.

16. Todo esto significa que el valor de la fuerza de trabajo depende de la evolución de la productividad –si no fuese así no habría plusvalía relativa– y que el elemento histórico-social tuvo importancia decisiva en este período.

17. Ver, también, en una perspectiva similar aunque con explicaciones diferentes, Mandel (1979 y 1986), Reati (1989 y 1990), Cámara (2004) y Aglietta (1979).

18. Lo que ilustra que el progreso técnico no se traduce automáticamente en mejoras sociales sostenidas y generales.

19. Este crecimiento evitó una crisis realmente depuradora, y cumple un papel contradictorio respecto al funcionamiento económico global.

20. En los cálculos de estos últimos autores para Estados Unidos, Gran Bretaña, Alemania y Francia, la recuperación de la productividad del capital en las últimas décadas es vigorosa, pero no alcanza los niveles de la fase expansiva.

21. Nuestra posición, aunque con argumentos distintos, coincide con la de Gouverneur (2002) y con la de Guerrero (2005).

22. Este punto coincide con el que identifican Guerrero (1989) y Cámara (2003a y 2003b).

23. La tutela del imperialismo estadounidense en todo el proceso –que comenzó a gestarse en los cincuenta– es documentada magníficamente por Garcés (1996). El PSOE se “recreó” en esos años con financiación alemana, sin presencia alguna en la lucha de masas contra el franquismo, y sus cuadros más destacados se formaron en los centros de poder mundial o en plena sintonía con ellos.

24. Este es un índice más exacto del cambio técnico que CVC porque no acusa los cambios en la distribución y permite observar la tendencia estructural de la composición del capital antes de repartir el nuevo valor entre las clases.

25. En 2005 se construyeron más de 800 mil viviendas, cifra superior a la suma de las que se construyeron en Alemania, Francia e Inglaterra; aunque el precio medio de la vivienda ha aumentado cerca de un 17% anualmente.

26. El informe de la Fundación de Cajas de Ahorro (Funcas) de octubre de 2005 señala que la capacidad de ahorro familiar ha caído al nivel más bajo de los últimos 40 años.

27. El último caso es el contrato para trenes de cercanías firmado con Alstom y Siemens.

REFERENCIAS BIBLIOGRÁFICAS

1. Aglietta, M. Regulación y crisis del capitalismo. La experiencia de los Estados Unidos, México D. F., Siglo XXI, 1979. [ Links ]

2. Arriola, J. y D. Guerrero. Nueva economía política de la globalización, Bilbao, Universidad del País Vasco, 2000. [ Links ]

3. Brenner, R. La expansión económica y la burbuja bursátil, Madrid, Akal, 2003. [ Links ]

4. Cámara, S. “Tendencias de la rentabilidad y de la acumulación de capital en España 1954-2001”, tesis doctoral, Madrid, UCM, 2003a.

5. Cámara, S. “La rentabilidad del capital en España”, Revista de Economía Crítica 1, 2003b, pp. 201-228.

6. Cámara, S. “Tres paradigmas de desarrollo económico de largo plazo. El caso de México, España y EEUU”, X Jornadas de Economía Crítica, 2004, www.economiacritica.org

7. Duménil, G. y D. Lévy. “Capital financiero y neoliberalismo: un análisis de clase”, D. Guerrero, ed., Macroeconomía y crisis mundial, Madrid, Trotta, 2000a.

8. Duménil, G. y D. Lévy. “El desempleo estructural en la crisis de finales del siglo XX. Una comparación de las experiencias de Europa y Estados Unidos”, J. Arriola y D. Guerrero, eds., Nueva economía política de la globalización, Universidad del País Vasco, 2000b.

9. Duménil, G. y D. Levy. “Salida de crisis, amenaza de crisis y nuevo capitalismo”, 2002.

10. Duménil, G. y D. Lévy. Capital Resurgent: Roots of the Neoliberal Revolution, Cambridge, Harvard University Press, 2004. [ Links ]

11. Garcés, J. E. Soberanos e intervenidos: estrategias globales, americanos y españoles, Siglo XXI, 1996. [ Links ]

12. Gordon, D. et al. Trabajo segmentado, trabajadores divididos, Madrid, 1986, Ministerio de Trabajo. [ Links ]

13. Gouverneur, J. Comprender la economía: un manual para descubrir la cara oculta de la economía, Louvain-la-Neuve, CIACO, 2002, www.i6doc.com [ Links ]

14. Grossmann, H. La ley de la acumulación y del derrumbe del sistema capitalista, México, Siglo XXI, 1979. [ Links ]

15. Guerrero, D. “Acumulación de capital, distribución de la renta y crisis de rentabilidad en España (1954-1987)”, tesis doctoral, Universidad Complutense de Madrid, 1989.

16. Guerrero, D. Competitividad: teoría y política, Barcelona, Ariel, 1995. [ Links ]

17. Guerrero, D. “Diez reflexiones polémicas sobre la crisis económica y financiera”, 2000b, http://pc1406.cps.ucm.es/

18. Guerrero, D. “La explotación. Trabajo y capital en España”, 2005, http://pc1406.cps.ucm.es/

19. Guerrero, D., ed. Macroeconomía y crisis mundial, Madrid, Trotta, 2000a. [ Links ]

20. Katz, C. “Una interpretación contemporánea de la ley de la tendencia decreciente de la tasa de ganancia”, 2000, http://laberinto.uma.es/lab8/katz.pdf

21. Mandel, E. El capitalismo tardío, México, Era, 1979. [ Links ]

22. Mandel, E. Las ondas largas del desarrollo capitalista, Madrid, Siglo XXI, 1986. [ Links ]

23. Marquetti, A. “A economia brasileira no capitalismo neoliberal: progreso técnico, distribuçao, crescimento e mudança institucional”, Universidade de São Paulo, Programa de Seminarios Académicos (ed. electrónica), 2004.

24. Marx, K. El capital, 1867, México, Siglo XXI, 2000. [ Links ]

25. Reati, A. “The Rate of Profit and the Organic Composition of Capital in the Post-war Long Wave”, International Journal of Political Economy 19, 1, 1989, pp. 10-32.

26. Reati, A. Taux de profit et accumulation du capital dans l’onde longue de l’après-guerre. Le cas de l’industrie au Royaume-Uni, en France, en Italie et en Allemagne, Bruxelles, Université de Bruxelles, 1990.

27. Román, M. Growth and Stagnation of the Spanish Economy. The Long Wave: 1954-1993, Aldershot, Vebury, 1997. [ Links ]

28. Shaikh, A. “The Falling Rate of Profit as the Cause of Long Waves: Theory and Empirical Evidence”, A. Kleinknecht, E. Mandel e I.Wallerstein, eds., New Findings in Long Wave Research, 1989, pp. 174-195.

29. Shaikh, A. “Rejoinder”, A. Kleinknecht, E. Mandel e I.Wallerstein, eds., New Findings in Long Wave Research, 1989, pp. 199-202.

30. Shaikh, A. Valor, acumulación y crisis, 1990, Bogotá, Tercer Mundo, 1991. [ Links ]

31. Shaikh, A. “La onda larga de la economía mundial en la segunda mitad del siglo XX”, J. Arriola y D. Guerrero, eds., Nueva economía política de la globalización, Universidad del País Vasco, 2000.