Los flujos de capital de portafolio de no residentes y residentes son una fuente de financiamiento de las firmas y los gobiernos, los cuales pueden generar riesgos e incertidumbre, por la rapidez o facilidad con las que entran o se retiran del país, y por su sensibilidad ante perturbaciones de fundamentales internos y externos; entre estos se incluyen las tasas de interés de política monetaria y elementos no fundamentales, como las noticias y anuncios macroeconómicos (Toro-Córdoba et al., 2023). Para la autoridad monetaria y cambiaria, los flujos de portafolio son de interés tanto por su impacto cambiario e inflacionario como por la estabilidad macroeconómica y financiera, así como por su posible reacción ante movimientos de la tasa de interés de política (Gelos et al. 2019). Así, el temor a acelerar la salida de capital de portafolio podría llevar a limitar la reducción de la tasa de política cuando la inflación cae más allá de lo esperado, o a presionar su alza más allá de lo requerido con el objetivo de reducir su salida.

Los inversionistas no residentes y residentes no necesariamente reaccionan de la misma manera a choques de los fundamentales y no fundamentales, por lo cual el comportamiento observado de sus correspondientes flujos de portafolio de entrada y salida muestran importantes discrepancias a lo largo del período de estudio.1 Por ese motivo, es de particular interés para las autoridades comprender su comportamiento y determinar hasta qué punto se diferencian. Si los flujos son complementarios podrían exacerbar o limitar simultáneamente los efectos de los choques. Si son sustitutos, sus efectos se pueden contrarrestar. Por este motivo, es importante estudiarlos de manera separada, como se verá enseguida. El objetivo de este estudio es evaluar los principales determinantes de los flujos brutos de entradas y salidas de capital de portafolio de Colombia de los inversionistas no residentes y residentes y, en especial, estudiar su reacción ante perturbaciones de las tasas de interés de política monetaria interna.

El marco conceptual es el modelo estándar de portafolio, pero aumentado con variables que miden los determinantes Push (factores de expulsión) y Pull (factores de atracción) de los flujos de capital y medidas de sorpresas macroeconómicas (Domínguez y Frankel, 1993; Fratzscher, 2012). Ahmed y Zlate (2014) y Rincón y Velasco (2013) hacen revisiones y evaluaciones exhaustivas sobre los determinantes de los flujos (netos) de capitales en economías emergentes, en particular, para Colombia. Arias et al. (2016) evalúan los determinantes de los flujos brutos para Colombia. Baek (2006), Inaba (2021) y Ledóchowski y Zuk (2022) se concentran en estudiar los determinantes de los flujos de portafolio para economías emergentes, mientras Sarno et al. (2016) lo hace para los flujos de portafolio desde Estados Unidos hacia otros países. Por su lado, Hannan (2017) evalúa los determinantes de los flujos de capitales para países emergentes luego de la crisis financiera internacional de 2017-2009. El modelo de regresión es un vector autorregresivo con variables exógenas o VAR-X. Los datos comprenden los meses desde el año 2011 a 2020.

Las series utilizadas son de frecuencia mensual y provienen de la balanza cambiaria de Colombia para los años 2011 a 2020. Las variables endógenas del modelo VAR-X son los flujos de entradas y salidas de portafolio de cada inversionista, una medida de riesgo financiero y macroeconómico local, una medida de riesgo soberano y de mercado, el índice de precio de las acciones, una medida de las expectativas sobre la tasa de cambio nominal del peso y la tasa de interés de los bonos del gobierno a 10 años (TES10A). Las variables exógenas son la tasa de interés de política monetaria del Banco de la República y del banco central de los Estados Unidos, como proxy de la política monetaria internacional; la tasa de interés de los bonos del gobierno de los Estados Unidos a 10 años como proxy de los bonos soberanos externos; el precio de las acciones en el mercado de capitales de los Estados Unidos; la participación de los bonos de deuda colombianos en el índice JP Morgan-GBI-EM Global Diversified; una medida de la volatilidad o riesgo en el mercado financiero internacional; una medida del apetito por riesgo de los inversionistas internacionales en los mercados emergentes y una medida del apetito por riesgo de los inversionistas estadounidenses en su mercado.

El estudio contribuye a la literatura en varios frentes. Primero, analiza información de los flujos brutos de capital, lo cual tiene ventajas sobre utilizar los flujos netos, como es discutido en Arias et al. (2016). Segundo, separa y examina los principales determinantes de los flujos brutos de portafolio para no residentes y residentes, es decir, por tipo de inversionista, una distinción que no hace la literatura. Tercero, identifica y evalúa el rol de las perturbaciones de la tasa de interés de política monetaria interna como determinante de los flujos y, en este sentido, complementa la literatura que evalúa el rol de la política monetaria internacional, por ejemplo, como lo hacen Bruno y Shin (2015), Chari et al. (2021) y Ciminelli et al. (2022).

Los resultados principales indican que la tasa de interés de política monetaria interna no resulta ser un determinante estadísticamente significativo de los flujos de cartera de inversionistas no residentes ni de los residentes, según las estadísticas utilizadas y para el periodo analizado. Las estimaciones también evidencian diferencias importantes en las respuestas de los inversionistas no residentes y residentes ante otras distintas perturbaciones macroeconómicas, principalmente aquellas relacionadas con el riesgo país. Por último, se muestra que, hasta cierto grado, existe una sustitución entre las salidas de capital de portafolio de los no residentes y las entradas de capital de los residentes. Esto significa que los movimientos de unos amortiguan los efectos cambiarios, de balanza de pagos y, probablemente financieros y macroeconómicos de los otros.

El estudio se organiza en cinco secciones: la primera sección muestra estadísticas descriptivas de las series utilizadas. La segunda sección describe el marco conceptual junto con el modelo empírico adoptado. La tercera sección explica la metodología econométrica y describe los datos utilizados y sus respectivas fuentes. La cuarta sección se presenta y analizan los resultados obtenidos. Finalmente, la quinta sección resume las principales conclusiones.

ESTADÍSTICAS DESCRIPTIVAS

El gráfico 1 ilustra los flujos de entradas y salidas de capital de portafolio (FP) de los inversionistas no residentes y residentes para Colombia desde 2003 hasta 2020. Se observa que los montos de entradas y salidas de los inversionistas residentes son considerablemente mayores que los de los no residentes. En segundo lugar, los flujos de capital de los inversionistas no residentes se mantuvieron en un nivel mínimo hasta enero de 2010; sin embargo, a partir de entonces, se evidenció un incremento notable, con un promedio mensual de entradas de USD 1.234 millones y de salidas de USD 990 millones entre febrero de 2010 y diciembre de 2020.2 Por el contrario, los flujos de los inversionistas residentes fueron relativamente significativos a lo largo del primer subperiodo, con un promedio mensual de entradas de USD 4.290 millones y de salidas de USD 4.444 millones. Esta tendencia continuó en el segundo subperiodo, con promedios de entradas de USD 3.491 millones y salidas de USD 3.750 millones. La información presentada tiene como fuente la balanza cambiaria.3

Nota: los paneles superiores se refieren a los flujos de entradas y salidas de capital de portafolio de los inversionistas no residentes, mientras que los inferiores corresponden a los de los inversionistas residentes, expresados en millones de dólares.

Fuente: estadísticas de la balanza cambiaria producidas por la Sección de Sector Financiero del Banco de la República.

Gráfico 1 Flujos de capital de portafolio de inversionistas no residentes y residentes, Colombia (Promedio móvil trimestral).

En vista de la escasa importancia hasta 2010 de los FP de entradas y salidas de no residentes, que contrasta con la actividad de los flujos de residentes a través de todo el período, sólo se estudiará el período 2011-2020. Esto previene la obtención de estimaciones sesgadas de los flujos financieros de ambos inversionistas. Por otra parte, al utilizar el mismo período de estudio para ambos tipos de inversionistas se facilita la comparación de los resultados entre éstos.

El cuadro 1 reporta las correlaciones contemporáneas entre los flujos de entradas y salidas de capital de portafolio, tanto de los inversionistas no residentes como de los residentes. Los resultados indican una única correlación mayor a 0.50, en valor absoluto, entre los flujos de entradas y salidas de los inversionistas residentes. Además, el signo de esta correlación indica que hay una compensación importante entre ellos, lo que no ocurre entre los flujos de los no residentes. Las siguientes secciones presentan algunas hipótesis que explican este comportamiento. Las demás correlaciones son apreciablemente inferiores. Finalmente, parece que hay cierto grado de sustitución entre las salidas de capital de portafolio de no residentes y las entradas de residentes, como lo indica el grado y signo de su correlación (0,348).

Cuadro 1 Correlaciones entre los flujos de capital

Nota: el cuadro reporta las correlaciones entre los flujos de entradas de capital de inversionistas no residentes (FPNRE), los flujos de salidas de capital de inversionistas no residentes (FPNRS), los flujos de entradas de capital de inversionistas residentes (FPRE) y los flujos de salidas de capital de inversionistas residentes (FPRS). Las correlaciones son relativamente bajas, lo que indicaría respuestas individuales y distintivas de los flujos de portafolio ante choques externos e internos.

Fuente: cálculos de los autores.

MARCO CONCEPTUAL Y MODELO EMPÍRICO

El modelo estándar de portafolio de economía abierta supone que hay sustituibilidad imperfecta entre activos internos y externos; es decir, la condición de paridad descubierta de intereses o UIP no se cumple y existe espacio para el arbitraje. Tal sustituibilidad se puede afectar si existen fricciones a los flujos de capitales como controles, riesgos de liquidez en moneda extranjera, riesgos de mercado, riesgos de insolvencia o fricciones financieras. El modelo de portafolio señala que los inversionistas locales (residentes) o extranjeros (no residentes) diversifican sus portafolios entre activos locales y externos en función de los retornos esperados. Así, la demanda relativa de activos internos en moneda local por parte de los inversionistas no residentes se especifica como una función de su prima de riesgo, pr (Domínguez y Frankel, 1993):

donde x es la cantidad demanda de activos locales por parte de los inversionistas no residentes y

es la tasa interés local entre el momento t y k-periodos adelante, f

t

es la tasa interés externa entre el momento t y k-periodos adelante y Δs

t

k

es la tasa de depreciación esperada de la moneda local (la tasa de cambio se expresa como unidades de moneda local por una unidad de moneda extranjera) entre el momento t y k-periodos adelante. La demanda relativa de activos por parte de los inversionistas residentes también se puede expresar de la misma manera, es decir, en función de la prima de riesgo de los activos extranjeros:

es la tasa interés local entre el momento t y k-periodos adelante, f

t

es la tasa interés externa entre el momento t y k-periodos adelante y Δs

t

k

es la tasa de depreciación esperada de la moneda local (la tasa de cambio se expresa como unidades de moneda local por una unidad de moneda extranjera) entre el momento t y k-periodos adelante. La demanda relativa de activos por parte de los inversionistas residentes también se puede expresar de la misma manera, es decir, en función de la prima de riesgo de los activos extranjeros:

donde x* es la cantidad demanda de activos externos por parte de los inversionistas residentes y

, es la tasa interés externa entre el momento t y k-periodos adelante, Δs

t

k

es la tasa de depreciación esperada de la moneda extranjera entre el momento t y k-periodos adelante y i

k

es la tasa interés local entre el momento t y k-periodos adelante. Como en equilibrio la demanda de activos locales por parte de los inversionistas no residentes debe ser igual a la oferta; lo mismo debe ocurrir para los inversionistas residentes, esto se asume cumplido y no será tema de estudio.

, es la tasa interés externa entre el momento t y k-periodos adelante, Δs

t

k

es la tasa de depreciación esperada de la moneda extranjera entre el momento t y k-periodos adelante y i

k

es la tasa interés local entre el momento t y k-periodos adelante. Como en equilibrio la demanda de activos locales por parte de los inversionistas no residentes debe ser igual a la oferta; lo mismo debe ocurrir para los inversionistas residentes, esto se asume cumplido y no será tema de estudio.

Ahora, consideremos que la demanda de activos locales por parte de los inversionistas no residentes es equivalente a los flujos de portafolio de estos, y que la demanda de activos externos por parte de los inversionistas residentes es equivalente a sus flujos de portafolio.

Además, supóngase que los flujos de portafolio se determinan tanto por la prima de riesgo, como lo indica el modelo de portafolio en la ecuación (1), como por otras variables fundamentales que conducen las entradas o factores de atracción y salidas o factores de expulsión de capitales hacia o desde la economía local por parte de ambos tipos de inversionistas, y por perturbaciones de tales fundamentales. También se puede considerar que las sorpresas macroeconómicas constituyen un factor que afecta las decisiones de portafolio de los dos tipos de inversionistas4. Así, la ecuación (1) se puede expresar como:

en donde las variables z 1 a x j representan distintos factores endógenos y exógenos de atracción y expulsión y sorpresas macroeconómicas y e t es la perturbación del modelo de forma reducida. Este modelo forma un sistema de vectores autorregresivos con variables exógenas o VAR-X.

Claramente, el modelo de la ecuación (1) incorpora varias simultaneidades o correlaciones entre las variables y el término de error que hay que resolver antes de estimarlo. Por ejemplo, entre la variable dependiente y las expectativas de tasas de cambio, entre éstas y el término de error o entre las variables explicativas podrían sesgar la estimación de los parámetros de interés. En este estudio se utiliza un sistema de vectores autorregresivo (VAR) identificado con la matriz de Choleski, y con variables exógenas explícitamente modeladas en un sistema VAR-X. Así, el modelo de regresión de la ecuación (3) se pueden representar en forma vectorial y matricial como un VAR-X(p,q):

Donde ε t ~ RB(0,Σ), y Y’t denota las variables endógenas y Xt' las exógenas.

METODOLOGÍA EMPÍRICA Y SERIES UTILIZADAS

Se estima el modelo VAR-X, representado por la ecuación (4), para las salidas y entradas de flujos brutos de capital de portafolio de los inversionistas no residentes y residentes. Estas series son de frecuencia mensual y provienen de la balanza cambiaria del período 2011-2020.

Las variables endógenas del modelo VAR-X se refieren a Colombia y son los flujos de entradas y salidas de portafolio de cada inversionista (FP), con j= no residente, residente; una medida de riesgo financiero y macroeconómico local (IDOAM); una medida de riesgo soberano y de mercado (CDS-COP); el índice de precio de las acciones (IGBC); una medida de las expectativas sobre la tasa de cambio nominal del peso (VTRMP) y la tasa de interés de los bonos del gobierno a 10 años (TES10A). Así, el vector de variables endógenas del modelo de regresión es:

Se implementaron distintos ejercicios de robustez probando medidas alternativas de las variables mencionadas, al igual que distintas medidas de riesgo soberano y de mercado colombianas, de expectativas de tasa de cambio y de la tasa de interés de los bonos del gobierno para distintos plazos, las que fueron descartadas por su falta de significancia estadística o porque desmejoraban las propiedades estadísticas del modelo.5 También se examinaron medidas de sorpresas macroeconómicas de crecimiento económico, tasa de política e inflación, que por su naturaleza son de alta frecuencia, pero resultaron no significativas, probablemente por la baja frecuencia del resto de la información en el modelo.

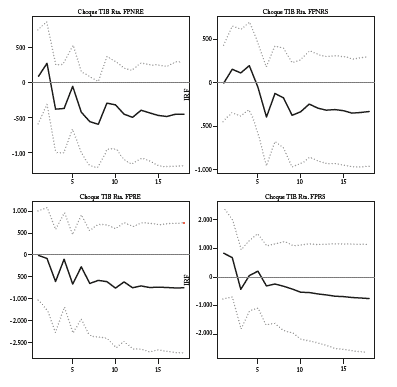

Con respecto a la identificación asociada a las funciones de impulso respuesta (FIR) se utilizó el método de Cholesky. Los signos de las FIR generalmente fueron los esperados, particularmente para el ordenamiento escogido y asociado a la exogeneidad contemporánea del método de Cholesky de la variable "más exógena" a la "más endógena": tasa TES, expectativas de depreciación, precio de las acciones, CDS Colombia y flujo bruto de portafolio. Recuérdese que con la identificación recursiva implementada se obtiene un modelo exactamente identificado. Por ejemplo, cuando se seleccionó el ordenamiento tasa TES, CDS Colombia, expectativas de depreciación, precio de las acciones y flujo bruto de portafolio, los signos esperados se mantienen.

Las variables exógenas son aquellas que miden el comportamiento financiero, real y de riesgo externos que, para esta sección, se resumen en los movimientos de tales variables en el mercado de los Estados Unidos: tasa de interés de política monetaria (FED); tasa de interés de los bonos del tesoro a 10 años (TB10A), que tienen la misma madurez que los bonos soberanos de Colombia; precio de las acciones (SP500); participación de Colombia en el índice JP Morgan-GBI-EM Global Diversified (GBICOL), que aumentó de 3,2% a 8% el 19 de marzo de 2014; medida de la volatilidad o riesgo en el mercado financiero (VIX); medida del apetito por riesgo de los inversionistas en mercados emergentes (JPM-EM-RA) y medida del apetito por riesgo de los inversionistas estadounidenses en su mercado (S.COR.TB10A). Así, el vector de variables exógenas del modelo de regresión es:

Al igual que con el caso de las variables endógenas, se realizaron ejercicios de robustez con medidas alternativas de las variables exógenas, con distintas medidas de las tasas de interés de la FED y de los tesoros, de riesgo financiero local y precios de los commodities, sin conseguir aportes estadísticamente significativos. Por ejemplo, se cambió la tasa de interés de la FED por la tasa de los bonos del tesoro de los Estados Unidos a 1 año (TB1A), dado que durante buena parte del período de estudio la tasa FED permaneció prácticamente inalterada, y los resultados no cambian. Por último, también acudimos a medidas de las sorpresas macroeconómicas para la economía estadounidense, como las probadas para Colombia, pero también resultaron no significativas estadísticamente.

El lector seguramente se preguntará por qué en un estudio de flujos de capital, para un país exportador de petróleo como Colombia, las perturbaciones de los precios internacionales de éstas no resultan estadísticamente significativas. La razón probablemente se relaciona con el tipo de flujos de capital estudiado, ya que, por el contrario, los precios de los commodities, particularmente los precios del petróleo, sí resultan determinantes de los flujos de inversión extranjera directa y de deuda, como lo muestran Arias et al. (2013), Rincón y Velasco (2013) y Arias et al. (2016), para el caso de Colombia.

La tasa de interés de política monetaria interna se aproximó mediante la tasa interbancaria (TIB), y la variable operativa de la política monetaria local se consideró como variable exógena. Se sustenta este supuesto en que el modelo de regresión utilizado no incorpora los componentes de la regla de Taylor, regla de política implícita en el accionar de la política monetaria local; es decir, ni la meta de inflación ni las brechas de inflación y producto.

Las series de los flujos de capital de portafolio son las salidas y entradas de divisas para inversiones en bonos de deuda tanto pública como privada y en acciones, principalmente, realizadas por inversionistas no residentes o residentes. Estos flujos se obtienen de la balanza cambiaria que elabora el Banco de la República, la cual registra los movimientos de divisas de inversionistas no residentes y residentes. Dicha información difiere de las estadísticas de balanza de pagos, que son basadas en registros contables de causación, los cuales comprenden operaciones adicionales a los movimientos de caja de la balanza cambiaria, como las reinversiones y movimientos de portafolio en moneda local. Para los inversionistas residentes, los flujos de portafolio en la contabilidad cambiaria del Banco de la República incorporan también los flujos respectivos de las cuentas de compensación, que corresponden a los movimientos de salidas y entradas de caja de sus cuentas bancarias en el exterior. Es de anotar que la información de los flujos de portafolio de los residentes no se reporta de manera desagregada en las estadísticas colombianas de la balanza de pagos, como ocurre con la de los no residentes, otro motivo por el cual se acudió a las estadísticas de la balanza cambiaria. La anterior información se complementa con las estadísticas publicadas por Bloomberg y el Banco de la República.

Para la estimación del modelo se utilizan los flujos brutos que se mostraron en el Gráfico 1, en donde se consideran por separado las entradas y las salidas de capital de portafolio de los inversionistas residentes y no residentes. Como ya se discutió, esta información difiere del enfoque de flujos netos, en el cual las entradas y las salidas se netean para obtener una sola medida. La utilización de flujos netos, común en la literatura empírica especializada, generalmente se justifica por limitaciones de información. Sin embargo, en la medida en que se disponga de las entradas y las salidas de capital, se considera que es una alternativa preferible para las estimaciones, puesto que unas y otras responden a decisiones distintas por parte de los inversionistas, cuyo alcance y significado se perdería al netear los flujos. Una discusión amplia sobre los argumentos expuestos en la literatura especializada para utilizar los flujos brutos se puede consultar en Arias et al. (2016).

Algo similar ocurre con la información de tasas de interés. El gráfico A.2 muestra la evolución de la tasa de política monetaria interna y externa tomadas por separado, mientras que el gráfico A.3 su diferencial (la tasa de interés interna menos la externa), durante el período 2003-2020. Como se puede apreciar en el primer gráfico, el comportamiento individual de cada una de estas dos tasas ofrece información relevante para el modelo, que tiende a perderse cuando se emplea el diferencial, debido a que en este caso no se conoce cuál de las dos tasas de interés es la que mueve el diferencial. Esto ocurre especialmente cuando se presentan choques como el de la crisis financiera internacional entre 2007 y 2009 o durante la fuerte caída del precio del petróleo en julio de 2014.

Vale la pena mencionar tres hechos acerca del diferencial de intereses (gráfico A.3). Primero, entre 2003 y 2020, éste fue siempre positivo en favor de la tasa de interés interna. Segundo, el diferencial presenta un comportamiento prácticamente cíclico, con una duración entre cuatro y cinco años. El promedio del diferencial en los "ciclos" es el siguiente: enero 2004 a octubre 2008: 4,1%; noviembre 2008 a junio 2012: 4,5%; julio 2012 a agosto 2016: 4,4%; septiembre 2016 a marzo 2020: 3,6% y abril 2020 a diciembre 2020: 2,3%.

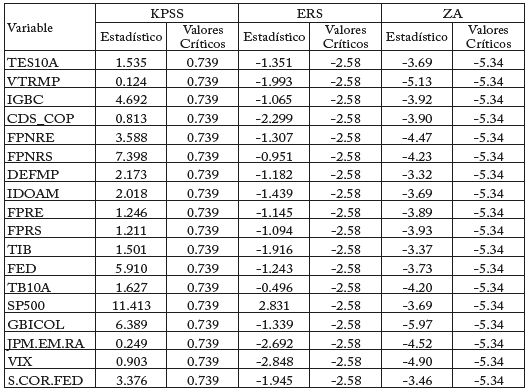

En el anexo 3 se describen las series utilizadas en las estimaciones del modelo de regresión representado por la ecuación (4) y sus respectivas fuentes. Los cuadros A.1 al A.4 del anexo reportan en detalle la implementación econométrica y las distintas pruebas de especificación realizadas. En general, las pruebas reportadas en los cuadros A2 y A3 indican que las series analizadas son integradas de orden uno y que no están cointegradas. Esto implica que los modelos VARX se deben estimar utilizando las series en primeras diferencias. Por otro lado, las pruebas del cuadro A4 siguieren que no existen indicios de una especificación incorrecta en los modelos estimados.

RESULTADOS

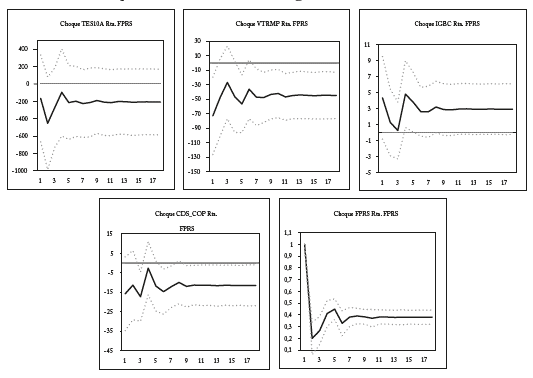

El cuadro 2 resume los resultados de las respuestas de las salidas y entradas de los FP de los inversionistas no residentes y residentes ante perturbaciones de las variables endógenas y exógenas del modelo. Los gráficos A.4 a A.11 de los anexos muestran todas las FIR acumuladas de donde son tomados los resultados reportados en el cuadro.

El resultado general más importante, con las estadísticas y periodo estudiados, indica que los flujos de salidas y entradas de capital de portafolio de no residentes y residentes no responden estadísticamente a perturbaciones de la tasa de interés de política monetaria interna. En otras palabras, no encontramos evidencia empírica de que la tasa de interés de política monetaria interna afecte los flujos brutos de portafolio de no residentes y residentes. Este resultado contrasta con el encontrado por Sarmiento et al. (2022), quienes estiman que los flujos de portafolio en títulos del gobierno y bonos corporativos sí reaccionan a los cambios en las tasas de interés de política monetaria tanto interna como de los Estados Unidos. Contrario a la información de balanza cambiaria que se utiliza en el presente estudio, Sarmiento et al. (2022) utilizan información mensual de los flujos netos de portafolio de no residentes colombianos de la balanza de pagos, exclusivamente, y discriminan entre instrumentos de renta fija (títulos del gobierno y otros bonos corporativos) e instrumentos de renta variable (acciones). Como se explicó anteriormente, las estadísticas de la balanza de pagos son de causación e incorporan tanto los movimientos de divisas como reinversiones y movimientos de portafolio en moneda local, lo que hace que sus resultados y los presentes no sean directamente comparables sino más bien complementarios.

Con respecto a los flujos de salida de capital por parte de inversionistas no residentes se encuentra que éstos aumentan como respuesta a una perturbación positiva de la tasa de los títulos de deuda pública local (TES10A), del riesgo país (CDS_COP) y del precio de las acciones locales (IGBC). La mayor salida de capitales de portafolio ante incrementos de la tasa de interés de los TES es coherente con un aumento de la oferta de bonos del gobierno, que al reducir sus precios incrementa la percepción de riesgo por parte de los inversionistas no residentes, lo que los induce a liquidar sus inversiones en TES y retirar sus capitales. Por otra parte, un choque positivo de los precios de las acciones aumenta la salida de capitales de portafolio porque los inversionistas no residentes se ven incentivados a realizar utilidades y retirar capitales del país. Estos dos resultados son coherentes con lo que predice el canal de portafolio.

Las salidas de capital de inversionistas no residentes se reducen ante aumentos de las expectativas de depreciación del peso (VTRMP). Este resultado sugiere que cuando las expectativas de depreciación del peso aumentan los inversionistas extranjeros no liquidan sus inversiones, sino que prefieren esperar y cubrirse en el mercado forward, lo cual explicaría el signo negativo encontrado. Este comportamiento parece plausible en el contexto de rentabilidades internacionales bajas, o inclusive negativas, como las que predominaron en algunos países durante el período de estudio. De otra parte, el incremento del precio de las acciones externas (SP500), del riesgo financiero internacional (VIX), que se utiliza como indicador del riesgo financiero global (Forbes y Warnock, 2012; Rey, 2016), y del apetito por riesgo internacional (S-COR-TB10A) tiende a disminuir las salidas de capital. Por su parte, los cambios de la tasa de interés de los títulos de deuda pública externa no afectan las salidas de capital, lo cual puede también atribuirse a sus bajos niveles durante el período de estimación.

En cuanto a las entradas de portafolio de los inversionistas no residentes los resultados que se reportan en el cuadro 2 indican que una perturbación positiva de la tasa de los títulos de deuda pública externa a 10 años (TB10A), de la participación de Colombia en el índice GBI (GBICOL) y del apetito por riesgo de los inversionistas en mercados emergentes ( JPM-EM-RA), tiende a incrementarlas. Por el contrario, una perturbación positiva de las expectativas de depreciación del peso (VTRMP) tiende a reducirlas, debido a que para los potenciales inversionistas no residentes la expectativa de un debilitamiento del peso disminuye la rentabilidad esperada de sus inversiones en moneda local frente a la obtenida en moneda extranjera.

Cuadro 2 Resumen de los resultados de las funciones de impulso respuesta de los FP de los inversionistas no residentes y residentes ante choques de las variables endógenas y exógenas

Nota: el cuadro reporta el signo "+", "-" y la significancia estadística de la respuesta acumulada del respectivo flujo de capital de portafolio de cada inversionista ante una perturbación de una unidad de la respectiva variable endógena o exógena. Las letras "NS" significan que la respuesta no es estadísticamente significativa al 85% de confianza. Cuando el efecto es significativo al momento de la perturbación, el signo respectivo no aparece acompañado de ninguna palabra y cuando lo es, pero su efecto es rezagado, aparece acompañado de las palabras "con rezago".

Fuente: elaboración de los autores a partir de las estimaciones del modelo de regresión de la ecuación (4) y de las FIR reportadas en los gráficos A.4 a A.11 de los anexos.

Para los inversionistas residentes se encontró que sus salidas de capital de portafolio tienden a aumentar ante una perturbación positiva del precio de las acciones locales (IGBC) y de la tasa de los títulos de deuda pública externa a 10 años (TB10A), en el primer caso debido a la toma de utilidades -al igual que lo hacen los inversionistas no residentes-, y en el segundo, atraídos por la mayor rentabilidad de los títulos de deuda externos. De otra parte, sus salidas de capital se reducen ante una perturbación positiva de las expectativas de depreciación del peso (VTRMP), del riesgo país (CDS_COP) y del precio de las acciones externas (SP500). Al respecto puede argumentarse que como los inversionistas residentes no necesariamente enfrentan riesgo cambiario, aumentos de las expectativas de depreciación del peso o del riesgo país reducen sus salidas de portafolio, si su rentabilidad en moneda local, una vez descontadas las expectativas de depreciación de la moneda local, es mayor a la que se espera obtener en moneda extranjera. Adicionalmente, reaccionan negativamente a un incremento de los precios de las acciones del exterior si consideran arriesgado comprar acciones cuando las mismas están caras.

Se estima que las entradas de capital de portafolio de los inversionistas residentes tienden a aumentar ante una perturbación positiva del precio de las acciones locales (IGBC). Esto podría obedecer a la expectativa de futuras valorizaciones, en la medida en que los inversionistas residentes interpreten el incremento de los precios de las acciones como una señal de fortalecimiento de la economía. Adicionalmente, incrementos de la tasa externa de política monetaria estimulan las entradas de capital de los inversionistas residentes. Una posible explicación estaría relacionada con un aumento indirecto de la depreciación del peso en el mercado de contado, asociada a la posible apreciación del dólar ante el aumento de la tasa de interés de la FED, lo que induciría los inversionistas residentes a liquidar sus inversiones en esa moneda y realizar ganancias cambiarias. Otra que liquidan sus posiciones en bonos soberanos y acciones en el exterior por sus desvalorizaciones cuando la tasa de interés de política externa aumenta. Las entradas de capital de los inversionistas residentes responden negativamente a perturbaciones positivas de la tasa de interés los TES a 10 años (TES10A), del riesgo país (CDS-COP), del riesgo financiero y macroeconómico interno (IDOAM), del precio de las acciones externas (SP500) y del riesgo financiero internacional (VIX).

Debe anotarse que el modelo VAR-X estimado podría sufrir un problema de dimensionalidad y falta de parsimonia, es decir, que requiere la estimación de un número importante de parámetros dado el elevado número de variables incluidas en el modelo de regresión. Con el fin de enfrentar este problema se reestimó el modelo VAR-X, pero incluyendo solo las variables estadísticamente significativas. Los nuevos resultados, no reportados pero disponibles, no son diferentes de los reportados en el cuadro 2.

También es importante señalar que en ninguno de los modelos se controla por los posibles cambios estructurales a lo largo del periodo de estudio. Estos cambios están asociados a contextos univariados, mientras que la inferencia en este estudio se realiza en un contexto multivariado. Segundo, la mayoría de los cambios regulatorios en el periodo no generan cambios estructurales. De hecho, el único cambio estructural detectado en ese gráfico se encuentra fuera del periodo de estudio. Tercero, se realizaron pruebas de estabilidad y se concluye que en ningún caso existe evidencia estadística de inestabilidades, lo que avala la decisión tomada.

La robustez de los resultados encontrados se comprobó de diferentes maneras y en las distintas etapas de la estimación. En primer lugar, con el ordenamiento de las variables endógenas del sistema VAR-X y la identificación de los choques asociados a las FIR (sección 2); con la utilización de medidas alternativas de las variables endógenas y exógenas del sistema (sección 2); con flujos netos en lugar de flujos brutos (gráficos A.12 y A.13); con el diferencial entre las tasas de interés de política interna versus externa en vez de incluirlas separadas (gráfico A.14); con la tasa de interés de política monetaria interna como variable endógena en lugar de exógena (gráfico A.15). En ninguno de los casos evaluados los resultados cambian de manera significativa, como lo reportan las funciones de impulso respuesta.

CONCLUSIONES

El estudio evaluó los principales determinantes de los flujos brutos de capital de portafolio, tanto de entrada como de salida, en Colombia, considerando inversionistas no residentes y residentes. Se estimó y analizó su reacción ante choques de los fundamentales, en particular, de las tasas de interés de política monetaria interna, así como las expectativas cambiarias, el riesgo país y variables que miden las condiciones financieras, reales y de riesgo externas. El principal resultado del estudio indica que la tasa de interés de política monetaria interna no influye de manera estadísticamente significativa los flujos de portafolio, ni de los inversionistas no residentes ni de los residentes, dentro del periodo y con las estadísticas analizadas. La robustez de este resultado se comprobó mediante ordenamientos alternativos de las variables endógenas del modelo a la hora de la identificación de los choques, es decir, con diferentes ordenamientos asociados a la metodología de Cholesky, reestimando el modelo para los flujos netos en lugar de los brutos, introduciendo el diferencial de intereses en vez de separar las tasas de interés interna y externa, incorporando la tasa de interés de política monetaria interna como variable endógena en vez de exógena o intercambiando las variables de interés por medidas alternativas. Ninguno de estos ajustes modificó los resultados de manera significativa.

En cuanto al comportamiento de los flujos brutos de portafolio por tipo de inversionista ante otras perturbaciones internas y externas, las estimaciones evidenciaron diferencias importantes en las respuestas de los inversionistas. Así, por ejemplo, frente a un choque positivo de la tasa de interés de los TES los inversionistas no residentes aumentan las salidas, mientras que los residentes reducen las salidas. Si bien para ambos tipos de inversionistas la rentabilidad de sus inversiones en TES se reduce como resultado de su desvalorización, los inversionistas residentes no necesariamente enfrentan riesgo cambiario, como sí lo hacen los no residentes. Esto podría explicar que los residentes estén más dispuestos a esperar una recuperación del precio de los TES mientras que los no residentes se inclinen por liquidar sus inversiones ante el temor de que la desvalorización de los TES pueda depreciar la moneda local.

La menor exposición al riesgo cambiario de los inversionistas residentes también puede ser la razón por la cual, frente a un aumento en el riesgo país, los no residentes tiendan a retirar sus capitales ante la posible devaluación de la moneda local, mientras que los residentes no lo hacen o incluso reaccionen en sentido contrario, según lo indica el signo negativo y significativo de la respuesta de las salidas de capital de residentes a esta perturbación.

Finalmente, frente a un choque positivo de la tasa de interés de los bonos soberanos externos, los inversionistas no residentes no retiran sus capitales del mercado local y, por el contrario, aumentan sus entradas, provenientes de la realización de ganancias en el exterior y por el mayor apetito por riesgo en países emergentes, como parece corroborarlo el signo positivo de la respuesta del choque de la variable JPM-EM-RA. Por el contrario, los residentes sí retiran sus capitales de portafolio del mercado local, posiblemente buscando oportunidades de inversión en bonos soberanos externos más baratos, mostrando un comportamiento opuesto al de los no residentes.

Las diferencias en las reacciones de los inversionistas no residentes y residentes pueden también estar explicadas por las diversas restricciones institucionales y regulatorias que impiden a los residentes responder como lo hacen los no residentes, un tema que se deja para evaluar en un estudio futuro.

Por último, es importante resaltar la existencia, hasta cierto grado, de una sustitución entre las salidas de capital de portafolio de los no residentes y las entradas de capital de los residentes, como lo indica el grado y signo de su correlación (0,35). Esto significa que los movimientos de unos amortiguan los efectos cambiarios, de balanza de pagos y, probablemente financieros y macroeconómicos de los otros. Este es un resultado que valdría la pena estudiar en investigaciones futuras.