Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Dimensión Empresarial

Print version ISSN 1692-8563

Dimens.empres. vol.13 no.1 Barranquilla Jan./June 2015

https://doi.org/10.15665/rde.v13i1.336

DOI: http://dx.doi.org/10.15665/rde.v13i1.336

Evaluación de factores de riesgo con influencia en los retornos de los activos de la canasta colcap en Colombia, 2009-20121

Assessment of risk factors influence on the return of the assets of the basket in Colombia colcap, 2009-2012

Avaliação dos fatores de risco influência no retorno dos ativos da cesta na Colômbia colcap, 2009-2012

Diana Milena Carmona Muñoz2

Marcos Vera Leyton3

1 Este artículo es resultado del proyecto de investigación titulado: Evaluación de factores de riesgo sectoriales con influencia en los retornos de los activos que cotizan en el mercado accionario colombiano: un análisis multifactorial en los periodos 2009-2012. Proyecto financiado por la Universidad Autónoma de Colombia, Bogotá, según acta 21-03 fecha de inicio de la investigación, octubre 2013, fecha de conclusión, octubre del 2014.

2 Estudiante del Doctorado en Finanzas y Economía Cuantitativa de la Universidad del País Vasco UPV/EHU. Magister en Finanzas Universidad Externado de Colombia. Docente Investigadora Universidad de La Salle, Bogotá, Colombia. Facultad de Ciencias Económicas y Sociales, Programa de Finanzas y Comercio Internacional. Correo electrónico: dcarmona@unisalle.edu.co.

3 Magister en Economía Universidad Javeriana, Bogotá, Colombia. Docente Investigador Universidad Autónoma de Colombia, Bogotá, Facultad de Ciencias Económicas, Administrativas y Contables. Correo electrónico: marcosveraleyton@gmail.com.

Fecha de recepción octubre 15 de 2014, fecha de aceptación diciembre 6 de 2014.

Forma citación

Carmona, D.M. & Vera, M. (2015). Evaluación de factores de riesgo con influencia en los retornos de los activos de la canasta COLCAP en COLOMBIA., 2009-2012. Revista Dimensión Empresarial, vol. 13, núm. 1, p. 21-40 JEL: G11, G12, G14, G17.

Resumen

La investigación tiene como propósito evaluar los potenciales factores de riesgo con influencia en los retornos de los activos en el mercado accionario colombiano bajo el desarrollo del modelo de tres factores de Fama & French, el cual postula que el retorno esperado de las carteras es explicado por la sensibilidad de factores como el mercado, un factor tamaño y la relación ratio libro/bolsa. El desarrollo de la investigación se lleva a cabo través de un tipo de metodología cuantitativa no experimental de corte transversal utilizando un modelo multifactorial de variables microeconómicas (modelo Fama & French), a través del cual se toman las acciones que cotizan en el mercado local representadas a través de índices COLCAP en los periodos 2009-2012. La conclusión principal se fundamenta en que son los factores mercado y tamaño de las empresas (SMB), los más influyentes en el comportamiento de los retornos de los activos.

Palabras clave: Valoración de activos, riesgo, rentabilidad.

Contenido: 1. Introducción, 2. Referentes teóricos, 3. Metodología, 4. Resultados, 5. Conclusiones.

Abstract

The research aims to assess the potential risk factors with influence on asset returns in the Colombian stock market under the development of the three-factor model of Fama & French, which postulates that the expected return of the portfolio is explained by sensitivity to factors such as market size factor and the relationship book / bag ratio. The development of the research is conducted through a type of non-experimental cross-sectional quantitative methodology using a multifactorial model of microeconomic variables (Fama & French model), through which the shares traded on the local market represented are taken through indexes COLCAP in 2009-2012 periods. The main conclusion is based on factors that are market and firm size (SMB), the most influential in the behavior of asset returns.

Keywords: Asset valuation, risk, return.

Contents: 1. Introduction, 2. theoretical References, 3. Methodology, 4. Results, 5. Conclusions.

Resumo

A pesquisa tem como objetivo avaliar os potenciais fatores de risco com influência sobre o retorno dos ativos no mercado de ações colombiano sob o desenvolvimento do modelo de três fatores de Fama e French, que postula que o retorno esperado da carteira é explicada pela factores tais como a sensibilidade do mercado, uma tamanho do livro de factor de relacionamento e / rácio saco. O desenvolvimento da pesquisa é conduzida através de um tipo de metodologia quantitativa não-experimental de seção transversal usando um modelo multifatorial das variáveis microeconômicas (Fama & French modelo), através do qual as ações negociadas no mercado local representado são tomadas taxas COLCAP através dos períodos de 2009-2012. A principal conclusão é baseada em fatores que são empresas de tamanho de mercado (SMB), o mais influente no comportamento dos retornos dos ativos.

Palavras-chave: avaliação de ativos, risco, retornos.

Conteúdo: 1. Introdução, 2. referencial teórico, 3. Metodologia, 4. Resultados, 5. Conclusões.

1. Introducción

La gran dinámica y crecimiento de los mercados financieros, exige de manera frecuente la implementación de métodos y herramientas de valoración de activos que permitan proporcionar cada vez más información a los agentes que actúan dentro de los mercados, aportando a la disminución de asimetrías de información y contribuyendo a una mayor eficiencia en la toma de decisiones, permitiendo así que los inversionistas cubran sus expectativas frente a la relación de riesgo-rentabilidad.

El propósito principal de la investigación es el de evaluar los posibles factores de riesgo con influencia sobre los activos de renta variable en Colombia a partir de la estimación del modelo de tres factores de Fama & French, y así evidenciar, si los retornos de las canastas formadas bajo los criterios del modelo, se ven afectadas por los factores tamaño (SMB) y el factor ratio libro-bolsa (HML).

Fama & French (1992) en su documento se enfocan en determinar si el tamaño (ME) de la empresa y el ratio libro bolsa (BE/ME) son fundamentales para proporcionar una caracterización sencilla de la sección transversal del promedio de la rentabilidad de las acciones. Al establecer esta caracterización, usan las empresas que se encuentran dentro de los índices NASDAQ, AMEX Y NYSE; y por otro lado, utilizan la información de los archivos industriales que se encuentran fusionados con COMPUSTAT donde se encuentra información de estados de resultados y cuentas de orden. El principal resultado es que el tamaño de la empresa y el valor en libros en el mercado, son dos variables de fácil medición que parecen describir muy bien la sección transversal del rendimiento de las acciones promedio.

Por otro lado, Fama & French (1996) en otra publicación analizan las anomalías que tienen los modelos multifactoriales y su principal propósito es verificar si el modelo de tres factores puede explicar mejor las anomalías de los retornos de las acciones, ya que este es muy bueno en la descripción de los retornos de los portafolios formados de acuerdo a su tamaño. Finalmente, los autores encontraron que el modelo de tres factores es un buen modelo para los retornos formados por el tamaño de la empresa y el valor en libros. Este modelo también explica unos fuertes patrones observados cuando los portafolios son constituidos por ganancias/precio, flujo de caja/precio y crecimiento de ventas.

Fama & French (1998, 22), presentan un documento con el objetivo de demostrar que las acciones tienen mayores rendimientos que el crecimiento de los mercados de gran parte del mundo en el periodo de 1975 a 1995. Los autores comentan que durante 20 años, la diferencia entre la rentabilidad de las carteras globales de alto y bajo ratio libro/bolsa ha sido de 7.68 por ciento anual promedio, y que las acciones superan el crecimiento del mercado en doce de los trece principales mercados analizados. El trabajo se realiza por medio de regresiones lineales de varios factores y lo comparan con la aplicación de modelos como CAPM. Para el desarrollo del CAPM le agregan un segundo factor: en el cual H o B es el nivel de capitalización (Alto o Bajo), M es el retorno del mercado, F es la tasa libre de riesgo y B/M es el ratio Libro/bolsa. Por otro lado, tienen en cuenta algunos ratios que consideran bastante importantes como el E/P o Precio/Beneficio, C/P o Flujo de caja/Precio y D/P o Dividendo/Rendimiento para su análisis dentro del documento. De igual forma realizan el cálculo y análisis de indicadores de riesgo país e incluso tienen en cuenta en su estudio algunos países emergentes incluyendo a Colombia, en los cuales encuentran que pequeños capitales tienden a tener mayores retornos promedios en estos países en comparación con algunos países desarrollados.

Finalmente, Fama & French (2012) analizan los retornos de portafolios internacionales en las regiones de Norte América, Europa, Japón y Asía del pacífico con dos objetivos: El primero es detallar el tamaño, el valor, y los patrones de importancia en los retornos promedios para los mercados desarrollados; y el segundo objetivo es examinar cuan efectiva es la captura de los retornos promedios para los portafolios formados en tamaño y valor. Para esto, los autores usaron los modelos que utilizan factores para explicar retornos globales y regionales como el CAPM, su modelo de tres factores, y el modelo del cuarto factor en retornos de portafolios de tamaño libro/bolsa, y analizaron dichas aplicaciones de estos modelos en ciertas regiones, observando que dado el factor de riesgo, los modelos daban un buen nivel de explicación.

Por su parte, el trabajo de Piedrahita (2012) tiene como objetivo realizar una evaluación de generación de valor del mercado colombiano a través de las carteras colectivas representativas del mercado colombiano. Para ello se utilizaron 2 modelos: el Capital Asset Price Model CAPM y el CAPM de tres factores Fama – French Model, se aplican herramientas de econometría financiera, para poder realizar una evaluación real sobre la generación de valor en los portafolios administrados en Colombia.

En el trabajo de Hernandez & Cervantes (2010), se pretende determinar qué modelo de predicción de los rendimientos financieros explica mejor el comportamiento de los rendimientos accionarios en Shenzhen, China, estos modelos son: modelo CAPM, el modelo de tres factores de Fama y French y el modelo Reward Beta. Las conclusiones a las que llegan los autores para el modelo CAPM muestran que aunque en teoría las compañías pequeñas son más riesgosas y en este caso presentan menos premios por riesgo los betas no parecen capturar este tipo de riesgo y tiende a ser menor en los portafolios pequeños. Para el modelo de factor Reward los portafolios entregan un premio por riesgo negativo, los premios por riesgo del mercado no presentan correlación alguna con el orden de la formación de los portafolios. Lo mismo ocurre para el factor Reward Beta. En el caso del modelo El modelo de Fama y French este presenta el mejor ajuste para la regresión de los factores y sensibilidad estimada versus el premio por riesgo de la muestra ex post. En los modelos CAPM y Reward Beta se encontraron un bajo ajuste con respecto al rendimiento de mercado, por lo que se concluye que no explican los rendimientos accionarios en Shenzhen.

Latridis, Messis & Blanas, (2006), presentan las estrategias orientadas al valor de las acciones del mercado de Athenas. El periodo de análisis de datos está constituido del 2001 al 2006, aplicando el modelo de Fama y French de tres factores y el modelo APT. El modelo Fama y French presenta aparentemente mayor ajuste en las series de tiempo analizadas, mostrando mayor R2, bajos errores, menos intercepto significativamente diferentes a cero.

El trabajo de Rogers & Securato (2009), tiene como objetivo realizar una comparación entre tres modelos para la predicción de los retornos esperados en el mercado accionario en Brasil; los modelos aplicados en el desarrollo de la investigación es una comparación entre el modelo de Sharpe-Litner-Mossin del CAPM, el modelo de tres factores de Fama y French y el modelo de Reward Beta. Los autores toman como metodología los dos pasos para los modelos de equilibrio general, en donde el primer paso es el de estimar los parámetros de los modelos con series temporales, el segundo paso es con los parámetros estimados utilizarlos como variables explicativas en las regresiones de corte transversal.

Por su parte, Londoño & Cuan (2011), investigan la viabilidad del modelo de tres factores de Fama y French en la estimación de los retornos esperados de los activos en el mercado colombiano, utilizándo el modelo de redes neuronales artificiales (RNA), Los autores llegan a las conclusiones que para portafolios compuestos por acciones relativamente liquidas, como variable de salida, el modelo Fama y French presenta un mejor desempeño, demostrando un buen nivel de pronóstico sobre los retornos de los activos, en relación al modelo APT.

2. Referentes teóricos

Graham (1949, p.4) presenta de manera inicial los fundamentos para la toma de decisiones de inversiones financieras a largo plazo, señalando que un inversor inteligente se caracteriza por poseer capacidades emocionales y el suficiente temperamento para tomar decisiones de inversión sin que este se deje influenciar de factores externos, con la capacidad de lograr controlar sus emociones. Este autor señala que las decisiones deben llevar consigo un fuerte análisis que conlleve a la seguridad y a la rentabilidad adecuada respondiendo a la esperanza del inversionista, resaltando tres características: el análisis adecuado antes de la compra de la acción del valor de una compañía y la solidez de su negocio, segundo, el inversionista de limitar la posibilidad de grandes pérdidas de capital, y finalmente se debe esperar por parte del inversionista retornos adecuados y no extraordinarios, en donde cualquier operación que no respete los conceptos básicos puede generar prácticas especulativas.

Según este autor la rentabilidad debe ir determinada por el riesgo de la inversión donde a mayor riesgo mayor rentabilidad sin embargo el autor plantea que el retorno de la inversión debe ir determinado por la cantidad de esfuerzo que el inversor dedica a la inversión, donde el retorno esperado no depende del riesgo sino del esfuerzo y la dedicación que le demos al análisis de nuestras inversiones (p 12). Igualmente presenta dos tipos de inversores, el inversor defensivo para quien la seguridad de los activos en los cuales invierte es lo más importante, por otra parte referencia al inversionista emprendedor quien se caracteriza por disfrutar el proceso de inversión y dedica tiempo a realizar análisis adecuados con el fin de elegir de manera adecuada las acciones en las cuales va a invertir.

Para las estrategias de inversión Graham (op. cit. p.13) propone la regla del 75/25 que consiste en que en todo momento debe respetarse un mínimo de 25% de la cartera compuesta por acciones y el 75% restante debería ir en bonos del tesoro, donde se recomienda que la proporción de acciones sea determinada por la edad del inversor y otros factores determinantes de su tolerancia al riesgo, donde las acciones proveen mayor rentabilidad pero también mayor volatilidad. De esta manera, un inversor inteligente es aquel que dedica tiempo para hacer un exhaustivo análisis y formar su propia idea de negocio, basándose en los reportes de la compañía sobre sus operaciones y su posición financiera.

Markowitz (1952, p.78), presenta la teoría de selección de portafolios de inversión, la cual se puede dividida en dos etapas, en primer lugar la de la observación, experiencia y estudio de los titulos disponibles y en segundo lugar, la selección de cartera. El ator plantea que a través de la diversidficación se puede llegar a obtener el máximo retorno con el mínimo riesgo, teniendo en cuenta que el inversor se encuentra enfrentado todo el tiempo a imperfecciones del mercado. Desarrolla su modelo sobre la base del comportamiento racional del inversor, ya que este desea la rentabilidad y rechaza el riesgo por tanto para que una cartera pueda ser llamada eficiente debe proporcionar la máxima rentabilidad posible para un riesgo dado, o si por el contrario se conoce el nivel de riesgo, sea posible predecir un nivel determinado de rentabilidad,

El modelo de selección de portafolio, expresa que se puede realizar una serie de combinaciones entre el máximo rendimiento esperado y el mínimo Varianza (riesgo) dentro de una cartera y que el inversor dependiendo a sus preferencias (arriesgado o conservador) puede realizar las combinaciones que desee entre riesgo rendimiento para diversificar su cartera. La diversificación no puede eliminar toda la varianza, La cartera con retorno máximo esperado no es necesariamente la que tenga la varianza (riesgo) mínima, Estos análisis son bajo el supuesto de probabilidad estática, (Markowitz, 1952, p. 82 -84).

Modelos de Tres factores de Fama-French

Fama (1970), en su trabajo presenta los modelos que utiliza para la aplicación de la teoría de los mercados eficientes, mostrando el modelo de retorno esperado, la función del modelo Submartingala, aplicado principalmente para juego de azar, fundamentándose en la esperanza matemática, los cuales dependiendo de los precios como fuente de información completa y la información aleatoria frente a los precios y sus retornos, son iguales a cero.

El tercer modelo que implementa, es el de caminata o movimiento browniano definido como un conjunto de sucesos que ocurren de forma aleatoria, pero que van formando una secuencia a partir de un suceso inicial, y que cada evento siguiente depende del resultado de un evento anterior.

Todo lo anteriormente descrito, el autor lo toma como base para evaluar las formas en que la información se presenta en el mercado financiero, y a partir de ello, establecer los comportamientos de los precios a medida que la información sea completa. Con respecto a las formas en que la información se concibe en un mercado eficiente, se pueden distinguir 3 formas de eficiencia:

- Forma débil: Esta forma hace referencia a que la información que se usa para la evaluación de precios, viene únicamente de datos históricos.

- Forma semi-fuerte: En este tipo de estrategia, la información se encuentra en bases de datos públicas, siendo una información con mayor disponibilidad al público.

- Forma fuerte: La información se obtiene a través de fuentes de información pública y privada, como bases de datos del gobierno o información empresarial, dando una base robusta y bien respaldada de los precios.

Con el planteamiento de estas tres formas de eficiencia de la información, se genera la idea de eficiencia en el mercado financiero, argumentándose que los precios reflejan toda la información de mercado y que por tanto, si se presentan anomalías o variaciones en los mismos, los precios van a cambiar rápidamente.

De acuerdo con esto, Fama empieza a recalcar varios trabajos que usaron las herramientas estadísticas que éste tomo como base, y los aplica a cada tipo de eficiencia con la finalidad de demostrar si al testear la hipótesis, sus postulados son verdaderos o si se rechazan, y por ende, buscar la aprobación de la elección racional como base de la eficiencia de los mercados financieros.

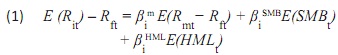

Con el trabajo de 1992 como punto de partida, Fama y French (1993) proponen un modelo que relaciona las rentabilidades esperadas de los activos con tres factores de riesgo. El primero de ellos es una cartera de coste cero que produce la rentabilidad en exceso de la cartera de mercado sobre un activo libre de riesgo, y los otros dos son carteras de los activos existentes en la economía relacionadas dos características de los mismos, que son el tamaño (SMB t) y el cociente BM (HMLt).

La relación propuesta es la siguiente:

Donde Rft es el tipo de interés libre de riesgo.

Para la construcción de los factores, cada año se ordenan los activos de la muestra en función de su valor de mercado en diciembre del año anterior, asignándolos a dos grupos: pequeños (S) y grandes (B). Del mismo modo y de forma independiente, se clasifican los activos en tres grupos según su cociente valor contable-valor de mercado en diciembre del año anterior: alto ratio (H), medio (M) y bajo (L). De las intersecciones entre los grupos de tamaño y BM surgen seis carteras (SH, SM, SL, BH, BM y BL), donde, por ejemplo, la cartera SH está formada por los activos que pertenecen al grupo pequeño según tamaño y además al grupo de alto BM. SMB es una cartera que replica al factor tamaño y se obtiene como diferencia entre la rentabilidad media de las tres carteras de activos pequeños (SH, SM y SL) y la rentabilidad media de las carteras de activos grandes (BH, BM y BL). HMLt es una cartera que replica al factor BM y se obtiene como diferencia entre la rentabilidad media de las dos carteras con alto ratio (SH y BH) menos la de las carteras con bajo ratio (SL y BL) (Nieto, 2001).

Bernstein (1992, p. 127) argumenta que Fama intentó desarrollar reglas para predecir el mercado, pero estas solo trabajaban con datos pasados, al intentarlo con datos actuales no mostraban mayor consistencia. Esto ha sido probado en muchas pruebas teóricas que tratan de evidenciar como al hacer pruebas retrospectivas estas son correctas, pero al ser examinadas en el mercado real no sirven. Citando a Samuelson, (pg. 134) afirma que el mercado es difícil de predecir, debido a que personas bastante inteligentes intentan hacerlo y en muchas ocasiones lo consiguen, pero otras se guían por especulaciones, ruidos o información erróneos obteniendo resultados nefastos. Así mismo, cuando están personas inteligentes consiguen buenos resultados, una gran cantidad de personas comienzan a seguirlo y con ello consiguen que el mercado cambie sus características y comportamiento. Cuando la gente sigue la idea de la diversificación y comienza a tener rentabilidades, pasa exactamente lo mismo.

Por otra parte, para el autor un mercado eficiente aunque es un mercado con más posibilidades para el inversionista, no tiene por qué ser al mismo tiempo un mercado racional ya que esto depende de los pensamientos y decisiones tomadas por cada uno de los inversionistas , sostiene igualmente que aunque la información sea correcta, esté disponible y el mercado sea eficiente, es imposible saber si se puede obtener una rentabilidad cierta en el mercado, entender el comportamiento de los precios al azar, y lo más importante si la información que tenemos es correcta (Bernstein, 1992, p.. 138).

3. Metodología

En el artículo se analiza el mercado accionario colombiano representado en el índice COLCAP a través de un modelo de pronóstico de los retornos financieros. Estas pruebas son realizadas bajo el procedimiento de formación de portafolios, de acuerdo a la metodología establecida por Fama y French (1992).

El periodo de análisis está contemplado entre los años 2009 a 2012 inclusive. Para la selección de las activos de seguimiento se toma el índice COLCAP el cual es un índice de capitalización que muestra las variaciones de los precios de las 20 acciones más líquidas de la Bolsa de Valores de Colombia, en donde la participación de cada acción en la composición del índice está determinada por el valor de la capitalización bursátil ajustada.

Acciones Consideradas en la Muestra

Sobre el grupo de acciones se realiza un primer filtro con el fin de unificar el mismo número de observaciones para cada uno de los activos, ya que de acuerdo al periodo establecido las acciones deben contar con historia completa de precios y retornos mensuales evitando diferencias que puedan llegar a afectar el comportamiento y el resultado de los estudios planteados.

La investigación se realizara con 14 activos que tienen el número de observaciones completo y sobre los cuales se realiza una redistribución en la ponderación de cada uno de los activos en el índice COLCAP manteniendo la participación de cada uno de estos. Esta clasificación se detalla a continuación en el Cuadro numero 1:

Acciones Ajustadas por Dividendos

La información obtenida en relación a las series de precios de cierre de cada uno de los activos, no se presenta en la fuente de información con el ajuste por el pago de dividendos en las fechas correspondientes, esta situación puede generar diferencias en los rendimientos y estimaciones calculadas y con ellos perturbaciones en los resultados finales del estudio; Por lo anterior dentro de las etapas de preparación de la información se incluyó la consecución de los valores entregados en dividendos para cada uno de los activos y el respectivo ajuste a través de la construcción de la matriz de rendimientos continuos de las acciones siguiendo la metodología establecida por Benninga (2008, p. 256).

(1) Rcc= ln((Pt+1 + D)/ Pt)

En donde:

Rcc: Rendimiento compuesto continuo

Pt+1: Precio de cierre del periodo 2

D : Dividendo por acción

Pt: Precio de cierre del periodo 1

A su vez se realiza el mismo ajuste de las variaciones de los dividendos en la serie de datos del Índice COLCAP con el fin de mantener la consistencia en los valores relacionados datos a través de la estimación:

IBAD=Pbst+1*(1+%Dy)

En donde:

IBAD : Índice bursátil ajustado por dividendos

Pbst+1: Puntos básicos de cierre del mes

Dy: % Div Yield mensual

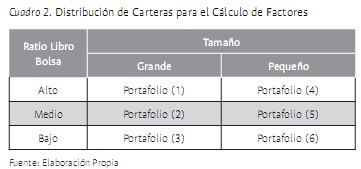

Para la aplicación del modelo y el cálculo de los factores SMB y HML correspondientes al tamaño y libro bolsa se llevó a cabo una clasificación en dos grupos, a partir de la capitalización de los activos teniendo en cuenta el percentil 70 de la distribución de la base. En el primer grupo se encuentran los activos de: Ecopetrol, Bancolombia, Banco de Bogotá, y Grupo de Inversiones Suramericana. En el segundo grupo se encuentran Bolsa de Valores de Colombia, Corporación Financiera Colombiana, Almacenes Exito, Isagen, Pacific Rubiales, Interconexión Eléctrica, Grupo Nutresa, Celsia, Empresa de Energía de Bogotá y Grupo Argos.

Así mismo en cada uno de los grupos se generaron subgrupos con los percentiles 30 – 70 a partir de la relación precio del activo entre el valor en libros, creando tres clasificaciones adicionales a las que se les denominaran carteras.

Con lo anterior se generaron en total 6 carteras distintas con las cuales se llevaran a cabo las verificaciones teniendo en cuenta la información recolectada en el aplicativo Bloomberg para cada uno de los activos.

Para cada uno de los activos se calculó sobre la serie de datos los retornos diarios calculados a través del logaritmo natural del cociente entre el precio de cierre del día (T) sobre el precio de cierre del día anterior (T-1).

Así mismo para la estimación de la tasa libre de riesgo se tomó la serie de la curva de rendimientos cero cupón, convirtiendo la periodicidad de manera diaria.

El resultado de las clasificaciones mencionadas puede verse esquematizado en el siguiente cuadro.

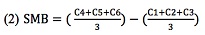

Así mismo en el desarrollo del modelo se realiza el cálculo de los factores SMB y HML.

Tomando el trabajo de Piedrahita (2012), El SMB–Small Minus Big–es un indicador que busca calcular la diferencia en el retorno entre las empresas que tienen una menor capitalización bursátil, y aquellas que tienen una alta capitalización bursátil. Este indicador es calculado como el diferencial de retorno promedio entre las acciones de baja capitalización y las de alta capitalización.

El HML – High Minus Low- es un indicador que busca calcular la diferencial en retorno entre las empresas que tienen un Book-to-Market alto a aquellas con un Book to Market bajo. Para realizar el cálculo se toma el retorno del 50% de las acciones con el B/M alto menos el retorno del 50% de las acciones con el B/M más bajo.

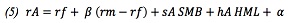

Partiendo de la formula inicial del modelo CAPM se agregan los dos indicadores mencionados (SMB HML), con el fin de estructurar un modelo de tres factores que permita generar unas mayores condiciones de certeza estadística en el resultado de la regresión.

rf : Rentabilidad libre de riesgo

rm : Rentabilidad del mercado

β : Sensibilidad entre el retorno del activo y el retorno del mercado

α : Es el error estándar que no podemos explicar con los coeficientes de la regresión

sA : Nivel de exposición al tamaño de las compañías del portafolio

hA : Nivel de exposición al riesgo entre acciones de crecimiento o acciones de valor

4. Resultados

Es importante enmarcar los resultados de la presente investigación, en los efectos generados a nivel mundial por la crisis financiera desatada, la cual como lo expresa el Fondo Monetario Internacional en su Informe anual 2009 (Fondo Monetario Internacional, 2009, p. 10), …la economía mundial atravesó un período de inestabilidad financiera sin precedentes en 2008–2009, que estuvo acompañada de la peor desaceleración económica mundial y del colapso más marcado del comercio internacional en muchas décadas. Esta crisis se gestó principalmente por los escenarios de crecimiento elevado y bajas tasas de interés, lo que conllevó a escenarios de alto optimismos por parte de los agentes del mercado y la toma excesiva de riesgos, que generaron fallas en la disciplina del mercado, la regulación financiera, políticas macroeconómicas y en la supervisión mundial. En este periodo el sistema financiero internacional se amplió de manera importante, creando instrumentos que parecían ofrecer mayores rentabilidades a menores niveles de riesgo. Se comenzó a creer de manera generalizada en una regulación financiera ligera, generando un comportamiento irresponsable por parte del mercado, y la no concentración del riesgo a través de las innovaciones financieras, si no por el contrario la dispersión del mismo. El resultado de estos escenarios fue la acumulación de desequilibrios externos, la formación de fuertes burbujas especulativas sobre los precios de los activos, especialmente los activos inmobiliarios, en las economías desarrolladas y en los mercados emergentes un aumento en los precios de las materias primas y una acumulación de las deudas y generación de riesgos en los sistemas financieros.

En el cuadro 4 se presentan los excesos de retornos diarios por cartera, así como su volatilidad diaria, encontrando que el promedio de los excesos de los retornos diarios de las carteras grandes representan un 0.10%, con una volatilidad promedio diaria de 2.53%, frente a las carteras pequeñas las cuales representan un promedio de los retornos diarios de 0.05% y una volatilidad promedio de 2.49%, concluyendo que los rendimientos de las carteras que representan una alta capitalización en promedio son mayores que las carteras que representan un menor tamaño.

Es importante también resaltar el comportamiento de la cartera (1), la cual presenta un resultado en excesos de retornos diarios con un significativo diferencial frente a las 5 carteras restantes, lo que señala de manera inicial que el factor tamaño y la relación ratio libro–bolsa alto, generan influencia en los rendimientos de los activos.

En Colombia, de acuerdo al informe presentado por la Autorreguladora del Mercado de Valores, (AMV, Julio 2009), el impacto de la crisis financiera internacional ha sido marginal, se resalta la solidez del sector financiero, lo cual es explicado por la existencia de un régimen regulatorio estricto que a través del tiempo se ha venido consolidando, principalmente luego de las lecciones de la crisis hipotecaria que sufrió el país a finales de la década pasada, resaltando la labor de los gobiernos en la elaboración y reglamentación de diferentes normas como las leyes 510 y 546 de 1999, 795 de 2003, y 964 de 2005. De igual manera en el informe se resalta el papel del Banco de la República, quien desde abril del 2006 orientó sus políticas hacia el control de la expansión monetaria y por otra parte la expansión de la normatividad por parte de la Superintendencia Financiera en materia de sistemas de administración de riesgos, exigiendo a los establecimientos de crédito desde el año 2007 provisiones contracíclicas.

En el cuadro 5 se presentan los resultados de las regresiones de los datos trabajados de manera inicial a través del método de Mínimos Cuadrados Ordinarios (MCO), encontrando para todas las carteras un importante grado de ajuste de los datos, representados a través de los R2 ajustados, sin embargo, para las seis carteras se encontró que el tercer factor representado por HML (High Minus Low), no es un factor relevante dentro del modelo, dado que los resultados reflejados por el p-value no presentan un comportamiento significativamente distinto de cero al 95% y esto se evidencia en los p-value mayores al 0.05.

Por tanto, de manera inicial se podría concluir que para el periodo de muestra, el retorno esperado de las carteras en exceso de libre de riesgo, estimados a través del modelo de tres factores de Fama & French se ven más explicado por el factor mercado representado por el índice COLCAP y por el tamaño de las empresas, representado por el factor SMB (Small Minus Big).

En el cuadro 6 se dan a conocer, además del R2 ajustado, pruebas como Durbin Watson y Akaike arrojadas por el modelo, en donde para las 6 carteras, el criterio de información Akaike presenta valores pequeños, lo que indica que la capacidad explicativa del modelo es buena. Por otra parte el estadístico Durbin Watson presenta valores los cuales no se encentran muy alejados de 2, lo que indica que el modelo no demuestra problemas de posible correlación.

En el Cuadro 7 se muestra el resultado de los factores calculados en el desarrollo de la investigación, se establece un valor negativo para el SML, lo que indica que las compañías de alta capitalización, superaron en el retorno generado a las compañías que presentan una baja capitalización. En el desarrollo del mercado y teniendo en cuenta las condiciones de negociación y funcionamiento del mercado de capitales Colombiano esta situación es coherente ya que en gran parte de los casos las compañías de gran tamaño se relacionan con la liquidez del activo representado en la facilidad para comprar y vender teniendo en cuenta las condiciones que se presenten para ese momento. Esta situación se ve representada de una manera más concreta en mayores variaciones en el precio del activo ante el interés de los inversionistas por hacerse de títulos que se puedan negociar de una manera más ágil teniendo en cuenta las tendencias y los factores fundamentales y técnicos que puedan llegar a influir.

En el caso del HML su valor es positivo lo cual indica que las empresas de mayor capital superaron en retorno a las empresas en crecimiento, situación que se ve influenciada por los factores que se han mencionado anteriormente y haciendo énfasis en la característica puntual del valor en libros de la compañías las cuales presentan los cocientes más altos entre el valor de mercado del activo y el valor en libros de este, situación que se puede llegar a entender a través de teorías de funcionamiento del mercado como el seguimiento de indicadores como la Q de Tobin por parte de inversionistas. Al tener una Q de Tobin más alta un activo, este se puede llegar a hacer más atractivo para los inversionistas.

Así mismo la actualización de las valores en libros de las acciones de las empresas más grandes del mercado se encuentra condicionadas a decisiones y aprobaciones de la junta directiva de las compañía que tiene en cuenta una cantidad de factores antes de tomar decisiones de modificación por las variaciones y afectaciones que este tipo de medidas pueden llegar a generar en los estados de resultados y en el comportamiento del precio de los activos.

El resultado del KE permite establecer para cada una de las carteras con un retorno promedio para el inversionista, teniendo en cuenta los factores de rendimiento del mercado, tamaño de la compañía y el ratio libro bolsa. Teniendo en cuenta lo anterior las carteras de las empresas de mayor tamaño se muestran como las que pueden llegar a generar una mayor rentabilidad, principalmente la Cartera 1 la cual se encuentra conformada por el activo Ecopetrol, el cual se constituye por su tamaño y liquidez como la acción más representativa del mercado colombiano y a su vez al estar sola en esta cartera no se ve influenciada por los comportamiento de otras activos. Sin embargo es importante resaltar que durante este periodo y luego de resaltar las condiciones de la acción y su participación en el mercado, esta se ve altamente influenciada por factores externos que afectan su valor y con ello los rendimientos generados por la misma.

Las carteras 2 y 3 presentan una particularidad a pesar de establecer criterios de clasificación distintos a los sectores de participación en estas carteras se encuentran empresas relacionadas al sector financiero las cuales poseen completas estructuras de funcionamiento que permite generar estrategias y prever de una manera planificada la toma de decisiones particulares en el manejo de las inversiones, lo cual se establece como una ventaja ante las condiciones fluctuantes de los mercados.

Para las carteras 4, 5 y 6, conformadas principalmente por empresas del sector industrial y minero los resultados son menores, estableciendo en la menor posición la cartera número 5 en la cual de acuerdo a las condiciones del modelo los rendimientos esperados son menores y en la que se destaca la participación del sector eléctrico, por lo que se puede plantear que durante este periodo sobre este campo de la economía se presentaron condiciones que pudieron llegar a afectar el comportamiento de estos activos.

Dados los resultados presentados en el cuadro 5, la base de datos es trabajada posteriormente con el método ARCH (Autorregresivo), en el cual se saca del modelo el tercer factor representado por HML, factor que en el método de MCO no arrojó buenos resultados, ni grado de explicación.

Estos nuevos resultados se ven reflejados en los cuadros 8 y 9, observando mejores estadísticos de ajuste, en donde todos los dos parámetros incluidos son de manera significativa distintos a cero (p-value menores a 0.05).

Frente a la prueba de Durbin Watson, los datos que se observan, muestran no rechazo de la hipótesis nula, puesto que se rechaza la Ho si DW>du, donde du, para este caso será igual al valor máximo. Por tanto se presenta ausencia de problemas de autocorrelación.

El modelo a través de los resultados del estadístico Akaike, sigue mostrando buena capacidad explicativa.

Por último el análisis de la Prueba de White, tiene en cuenta una probabilidad mayor igual a 0,05. Lo cual se muestra en la cuadro 9, por lo que los valores p≥ 0,05 presentan una distribución de chi-cuadrado en la regresión auxiliar.

Los datos cuentan con un nivel de significación ≥ 0,05, lo que permite afirmar que estos datos presentan homocedasticidad y, por lo tanto, la varianza del error de la variable endógena se mantiene a lo largo de todas las observaciones. En otras palabras, la varianza de los errores es constante. Con lo cual se concluye que se cumple la hipótesis nula.

Finalmente el cuadro 10, muestra las nuevas estimaciones del costo del equity a través del modelo de Fama & French, pero en este caso sin tener en cuenta el factor HML, en donde se presenta un comportamiento muy similar en los retornos estimados con los tres factores (mercado, SMB y HML), presentados en el cuadro 7. Sin embargo, cabe resaltar que al realizar las estimaciones sin el tercer factor, la cartera 5, presenta un incremento en su rentabilidad en un 0.03% promedio diario en excesos de libre de riesgo, mientras que las carteras 3, 4 y 6 muestran una disminución en su rentabilidad promedio diaria en excesos de libre de riesgo de -0.013%.

5. Conclusiones

La gran dinámica de los mercados financieros exige que de manera continua se estén evaluando metodologías de valoración de activos que con sus resultados logren aportar nueva información que permita disminuir las asimetrías de información en los mercados y, así, proporcionar a los agentes más herramientas para llevar a cabo una toma de decisiones más eficiente.

Los resultados de investigación conllevan al cumplimiento del objetivo principal, el cual se fundamenta en identificar cuáles son los factores de riesgos que influyen en los retornos en exceso de libre de riesgo, de los precios de los activos que conforman la canasta COLCAP en Colombia a partir de la estimación del modelo de tres factores de Fama & French.

Las fuentes consultadas en el desarrollo de la investigación permiten tener un importante grado de certeza en relación a la información de las acciones ingresada en el modelo. Sin embargo es importante tener en cuenta las condiciones particulares de cada uno de los activos, las cuales en relación a series de tiempo se ven influenciadas por una gran cantidad de factores externos que afectan de una manera directa el comportamiento del precio.

La metodología empleada en primera instancia, en la organización de la información con la estandarización de las series de datos en el tiempo y la posterior creación de las carteras de inversión es acorde a los criterios establecidos previamente en el planteamiento del trabajo y a su vez coincide con las técnicas empleadas en el manejo de este tipo de investigaciones.

La liquidez de un activo es un factor muy factor importante que se debe tener en cuenta y que afecta de una manera directa el comportamiento de los rendimientos del mercado, en este caso la selección de las acciones incluidas en el índice COLCAP y la posterior distribución en las diferentes carteras son determinantes en el cálculo de los índices SMB y HML. En este caso el resultado negativo para el SML, muestra de una manera como las compañías de alta capitalización, generan un retorno mayor que las empresas con menores niveles de capitalización. Para el HML su valor es positivo lo cual indica que para esta muestra de empresas de valor, estas superaron en retorno a aquellas de menos valor. Sin embargo a pesar de los resultados estos activos tienen condiciones y características particulares las cuales pueden llegar a afectar el resultado y a su vez la interpretación de cada uno de ellos.

El modelo de tres factores de Fama & French responde en términos generales de manera adecuada a la identificación de factores influyentes en la variación de los retornos en exceso de libre de riesgo de los activos de renta variable de la canasta COLCAP en Colombia. Presentando que son los factores mercado y tamaño de las empresas (SMB), los más influyentes en el comportamiento de los retornos.

El procesamiento de datos se realiza de manera inicial con el método de MCO (mínimos cuadrados ordinarios), encontrando un importante grado de ajuste en todos los resultados generados, representado a través de R2 ajustados del 90% promedio para las 6 carteras trabajadas. A pesar de esto, se encuentra también que el factor HML, no es considerado un factor relevante dentro del modelo, por tanto no influye de manera significativa en el comportamiento de los retornos de los activos en excesos de libre de riesgo.

En una segunda etapa se trabajan los datos a través del método ARCH (Autorregresivo), principalmente para corregir problemas de no normalidad y heterocedasticidad. Para el desarrollo de este método no se tiene en cuenta dentro del modelo el factor HML por su bajo nivel de significancia estadística. Los resultados de las estimaciones del costo del equity (ke) en excesos de libre de riesgo sin incluir el factor HML, comparados con el primer escenario en donde este factor si se tomó en cuenta, arrojan resultados muy similares. Sin embargo, cabe resaltar que al realizar las estimaciones sin el tercer factor HML, la cartera 5, presenta un incremento en su rentabilidad en un 0.03% promedio diario en excesos de libre de riesgo, mientras que las carteras 3, 4 y 6 muestran una disminución en su rentabilidad promedio diaria en excesos de libre de riesgo de -0.013%.

Es posible que los resultados obtenidos en donde se presenta el bajo grado de significancia del factor HML en los retornos de los activos de renta variable en Colombia, sea influenciado por el periodo de muestra de los datos (2009-2012), enmarcadas en la crisis financiera internacional y en el caso de la Comisionista de Bolsa Interbolsa para Colombia, escenarios que generaron incertidumbre y bajaron los niveles de confianza en inversión sobre los activos de renta variable en el país. Por tanto es interesante proponer para futuras investigaciones, la evaluación del modelo en escenarios de tiempo más largo para contrarrestar los resultados.

En contraste con los trabajos presentados en los antecedentes, se concluyen coincidencias con el trabajo de Fama & French (1996), en donde el modelo de tres factores es un buen modelo para la estimación de los retornos de los activos. Por otra parte frente al trabajo de Hernandez & Cervantes (2010), el modelo de Fama & French presenta un buen ajuste para la regresión de los factores y sensibilidad estimada frente a la prima de riesgo. En el trabajo de Latridis, Messis & Blanas (2006), el modelo Fama y French presenta aparentemente mayor ajuste en las series de tiempo analizadas, mostrando mayor R2 y bajos errores. Finalmente, Londoño & Cuan (2011), con un trabajo aplicado para Colombia, presentan el buen desempeño del modelo de Fama & French, demostrando su buen nivel de pronóstico sobre los retornos de los activos de renta variable para Colombia.

Referencias

Aurorreguladora del Mercado de Valores (AMV), (Julio 2009). Impacto de la crisis financiera internacional en el sistema financiero colombiano y en su regulación. En: http://www.amvcolombia.org.co/attachments/data/Impactodelacrisis.pdf. Consultado 12-04-2014. [ Links ]

Benninga, S. (2008). Financial Modeling, 3rd ed. London, England: The MIT Press. [ Links ]

Bernstein, (1992). Capital Ideas-The Improbable Origins of Moderns Wall Street. New York: The Free Press. [ Links ]

Blanco, P., Carrillo, S., Sánchez, A., & Sánche, C. (2006). Modelos Multifactoriales en riesgo de crédito. Revista de economía financiera, N° 10, 82-111. [ Links ]

Bruno, N., Medina, U., & Morono, S. (2002). Contraste factorial del Arbitrage Pricing Theory en el mercado bursátil español. San Cristobal de la Laguna, Tenerife: Universidad de La Laguna, España. [ Links ]

Chen, L., Novy-Marx, R., & Zhang, L. (2011). An alternative Three-Factor Model. St Louis: Washington University. [ Links ]

Costa, B. A., Jakob, K., & Tangedahl, L. (2013). European Indexes and the Four-Factor Model. The Journal of Index Investing, 4.1: 82-89. [ Links ]

Driessen, J., Melenberg, B., & Nijman, T. (2003). Common factors in international bond returns. Journal of International Money and Finance, 22, 629-656. [ Links ]

Fama, E. F. (1970). Efficient Capital Markets: A Review of Theory and Empirical Work. The Journal of finance, Vol. 25, No. 2, 383-417. [ Links ]

Fama, E., & French, K. (Junio de 1992). The Cross-Section of Expected Stock Returns. The Journal of Finance, vol. 47, No. 2, 427-465. [ Links ]

Fama, E. F., & French, K. R. (marzo de 1996). Multifactor Explanations of Asset Pricing Anomalies. The Journal Of Finance, 51, 55- 84. [ Links ]

Fama, E. F., & French, K. R. (Diciembre de 1998). Value versus Growth: The international evidence. The Journal Of Finance, vol. III, No. 6, 1-25. [ Links ]

Fama, E., & French, K. (Febrero de 2012). Size, Value, and Momentum in International Stock Returns First draft: May 2010. This draft: February 2012 1-45. [ Links ]

Fondo Monetario Internacional. (2009). Informe Anual 2009. Disponible en: http://www.imf.org/external/spanish/pubs/ft/ar/2009/pdf/ar09_esl.pdf, consultado en 8 de marzo de 2014. [ Links ]

González, M. (2004). Estimación y contrastación de la Arbitrage Princing Theory: Amultifactor state-space model. Universidad San Pablo- CEU, Madrid - España. Documento presentado en Bogotá: 1er. Simposio de docentes de finanzas de Colombia 29 y 30 de julio de 2004. [ Links ]

Graham, B. (1949). El inversor inteligente. Barcelona: DEUSTO. [ Links ]

Günsel, N., & Çukur, S. (2007). The Effects of Macroeconomic Factors on the London Stock Returns: A Sectoral Approach. International Research Journal of Finance and Economics, 10, 140-152. [ Links ]

Hernandez, C., & Cervantes, M. (2010). Rendimiento accionarios en Shenzen, China: una comparación de modelos de predicción. Revista mexicana de estudios sobre la Cuenca del Pacifico, Tercera Epoca vol. 4 No. 7, 109-130. [ Links ]

Herrera, F. L. (2002). Variables económicas y un modelo multifactorial para la bolsa mexicana de valores: análisis empírico sobre una muestra de activos. Revista latinoamericana de administración, 29, 5-28. [ Links ]

Iglesias, L. (2002). Un modelo multifactorial con variables macroeconómicas en el mercado de capitales español: un análisis de estructuras de covarianzas. Ciencia Ergo Sum, 9, 125-138. [ Links ]

Kristjanpoller, W., & Liberona, C. (2010). Comparación de modelos de predicción de retornos accionarios en el Mercado accionario Chileno: CAPM, Fama y French y Reward Beta. Econo Quantum, 7, núm.1, 119-138. [ Links ]

Latridis, G., Messis, P., & Blanas, G. (2006). Fama-Frenh Three-Factor Model versus Arbitrage Pricing Theory on estimating the expected returns on value strategies: Evidence from the Athenas Stock Market. The international Journal of Finance, Vol. 18, No. 3, 4072-4104. [ Links ]

Lee, S., & Upneja, A. (2008). Is Capital Asset Pricing Model (CAPM) the best way to estimate cost-of-equity for the lodging industry International. Journal of Contemporary Hospitality Management, Vol. 20, No. 2, 172-185. [ Links ]

Lintner, J. (1965). Security Prices, Risk,and Maximal Gains From Diversification. The Journal of Finance, vol. 20, No 4, 587-615. [ Links ]

Londoño, C. & Cuan, Y (Julio-Diciembre, 2011). Modelos de precios de los activos: un ejercicio comparativo basado en redes neuronales aplicado al mercado de valores colombiano. Lecturas de economía, 75, 59-87. [ Links ]

López, F. (2002). Variables económicas y un modelo multifactorial para la bolsa mexicana de valores:análisis empírico sobre una muestra de activos. ACADEMIA, Revista Latinoamericana de administración, 29, 5-28. [ Links ]

Markowitz, H. M. (1952). Portfolio selection. Journal of finance, 12, 77-91. [ Links ]

Mossin, J. (1966). Equilibrium in a Capital Asset Market. Econometrica, vol. 34, No. 4, 768-783. [ Links ]

Nieto, B. (2001). Los modelos multifactoriales de valoración de activos; un análisis empírico comparativo. Alicante: Instituto Valenciano de Investigaciones Económicas, S.A. [ Links ]

Piedrahita, A. (2012). Carteras Colectivas en Colombia y las herramientas de medición para la generación de valor. Revista Civilizar, Paper resultado del proyecto de grado para la Maestría de Administración Financiera, Prime Business School, Universidad Sergio Arboleda, Bogotá, Colombia. [ Links ]

Rogers, P., & Securato, J. (2009). Estudo Comparativo no Mercado Brasileiro do Capital Asset Pricing Model (CAPM), Modelo 3- Factores de Fama e French e Reward Beta Approach. ANPAD. RAC-Eletrônica, Curitiba, v. 3, n. 1, art. 9, p. 159-179, Jan./Abr. 2009 [ Links ]

Ross, S. A. (1976). The Arbitrage Theory of Capital Asset Pricing. Journal of Economic Theory, vol. 13, 341-360. [ Links ]

Sharpe, W. F. (Sep.,1964). Capital Asset Prices: A Theory of Market Equilibrium under Conditions of Risk. The Journal of finance, Vol. 19, No. 3, 425-442. [ Links ]