Introducción

En un ambiente empresarial globalizado, cambiante y competitivo resulta esencial para las organizaciones, de todos los sectores, armonizar de la forma más acertada posible la relación deuda/capital (D/C) con el propósito de generar el mayor valor posible a su actividad empresarial. Esta relación ha sido, y es, un elemento de análisis en diversos escenarios, principalmente porque si su estructura es mal gestionada puede desaprovechar oportunidades de crecimiento, o una rentabilidad mayor, o también puede generar problemas de liquidez por el costo de la deuda. Al respecto se puede decir que no existe una combinación exacta que indique el valor que debe tener dicha estructura (D/C).

Si se hace referencia a las variables que son determinantes en las decisiones de endeudamiento, con las cuales se puede determinar la estructura de capital para una compañía, según Novoa y Díez-Silva (2014) existen algunos factores esenciales que pueden extraerse de diversos estudios, con patrones que pueden trasladarse para ser aplicados en diferentes sectores de la economía. Al respecto, los primeros análisis de estructura de capital fueron establecidos por Miller (1958), con el análisis de compra de activos según la comparación entre su tasa de retorno y la tasa de interés de adquisición, así como con la similitud entre costos de capital propio y deuda, según los cuales en un mercado perfecto, sin costos de transacción, la estructura de capital resulta irrelevante.

Dentro de ese mismo contexto, para Majluf (1984), según su teoría de la información asimétrica en las compañías con acciones, la decisión de endeudarse o capitalizar la compañía con dinero de inversionistas debe ser cuidadosamente examinada, esencialmente porque una decisión de la gerencia puede afectar la estructura de capital de la empresa. Frente a dicho planteamiento, Baker (2002) plantea un punto de vista congruente, exponiendo la teoría de las preferencias en la jerarquía, la cual se basa en mercados imperfectos de información asimétrica que permiten a los inversionistas antiguos tener una ventaja para poder vender sus acciones a un precio alto, comprando a un precio bajo las acciones de los accionistas nuevos.

Ahora bien, la teoría de la deuda como elemento fundamental para una empresa es referida por Jensen (1986), basada esencialmente en la creación de disciplina fiscal y en la no subutilización del dinero de la empresa en proyectos inútiles o en gastos innecesarios. A partir de dicha propuesta, Jensen expone que los altos niveles de endeudamiento impiden hacer inversiones que generen valor a la empresa, como publicidad e investigación en desarrollo de nuevos productos; por lo tanto, el punto óptimo se encuentra donde los costos marginales de la deuda son iguales a los beneficios marginales.

Sobre la base de lo planteado, conviene entonces considerar algunos factores que pueden resultar influyentes sobre la estructura de capital de las empresas, para posteriormente analizar su comportamiento en el sector bajo estudio de este trabajo de investigación. En primer lugar, el tamaño de las compañías es un factor determinante en la estructura de capital, el cual hace que se recurra a una estrategia diferente según sea el caso. Por ejemplo, las empresas pequeñas tienden a una estructura compuesta por préstamos en bancos y utilidades retenidas, mientras que para las grandes la estructura de capital se enfoca en emisión de acciones y obligaciones financieras de largo plazo, así como en los créditos y préstamos de las instituciones financieras (Wessels, 1988).

Por otra parte, se pueden considerar algunas ilustraciones teóricas del anterior fenómeno. Según Fama y French (2002), los costos de bancarrota suelen ser altos en industrias con bajos ingresos porque las empresas, al sentirse amenazadas por los costos, reducen su endeudamiento y permanecen en un círculo de Bajos Ingresos Costos Bajo nivel de endeudamiento. Es por ello que, según los autores, las empresas pequeñas prefieren el capital propio, en contradicción con la teoría de «Pecking Order» formulada por Myers, en la cual se indica que las empresas jerarquizan sus fuentes de financiación evaluando sus costos y beneficios.

En materia de esquemas experimentales para establecer la estructura de capital, Flannery y Rangan (2006) establecen un nuevo modelo de estructura de capital donde el apalancamiento por deuda no es estático, sino que es variable en el tiempo, y donde se permite a las empresas cambiar la estructura de capital objetivo dependiendo de un cambio en el apalancamiento o por el precio de las acciones. En la misma línea, Roberts (2004) complementa la idea de Flannery con la teoría de que las empresas reorganizan dinámicamente su apalancamiento, es decir, las empresas tienden a incrementar (reducir) su apalancamiento cuando está muy bajo (alto) o si se ha visto reducido (aumentado).Otro esquema válido es aquel en el cual las empresas usan los recursos generados internamente para nuevas inversiones, así como para reducir el nivel de apalancamiento (Lemmon, Roberts & Zender, 2006), o también aquel en el que las compañ ías pequeñ as, y muy rentables, usan sus recursos internos para reducir el nivel de apalancamiento en lugar de adquirir deuda para poder disminuir su base de impuestos (Lemmon et al., 2006). Cabe mencionar el caso de compañ ías como Facebook o Twitter, que dependen de dineros internos o fondos de inversión especializados debido a que su estructura de operaciones es muy volátil y tiene información asimétrica que ocasiona que las instituciones financieras estén poco interesadas en invertir debido a la incertidumbre, lo que hace que su mejor opción sea vender acciones en los mercados bursátiles (Brown, Fazzari & Petersen, 2009).

En cuanto a los factores influyentes en la estructura de capital, conviene mencionar el riesgo del negocio, teniendo en cuenta que el aumento del mismo hace que los administradores sean muy prevenidos a la hora de tomar decisiones de endeudamiento a largo plazo, optando por utilizar los activos disponibles por un mayor margen de tiempo. En ese sentido, según Barstow (2013), cuanta más deuda se tiene, más riesgo tiene la empresa de iliquidez, lo cual lleva a que los dueños de negocios busquen apalancar sus empresas con fondos propios más que con deuda, lo que podría influir en las utilidades. Por último, es factible que la antigüedad de la empresa y la tangibilidad de activos sean también factores influyentes en sus esquemas de estructura de capital. Según Abor (2008), la edad de una empresa es una medida estándar de reputación en los modelos de estructura de capital, puesto que a medida que la compañía sigue en el mercado se vuelve una empresa reconocida, lo que permite aumento en su capacidad de endeudamiento. Por su parte, Nirajini (2013) establece que la tangibilidad de los activos influye en la estructura de capital y es previsible que las empresas con altos niveles de activos tangibles asuman más deuda, en la medida en que están en condiciones de proporcionar garantías para deudas.

En este trabajo de investigación se presenta un análisis de los factores que pueden ser influyentes al establecer la estructura de capital en entidades del sector de servicios petroleros en Colombia. A partir de su desarrollo se pretende establecer una base sistemática que ilustre factores sectoriales clave que influyen en la determinación de la estructura de capi tal en el sector de servicios petroleros, así como generar una guía orientadora para los empresarios que pertenecen a esta actividad económica.

Diseño metodológico

Para el desarrollo del trabajo de investigación se ha utilizado una estrategia cualitativa con un enfoque exploratorio, primordialmente a partir de la revisión de literatura y de la búsqueda de información secundaria de tipo sectorial y empresarial, así como de la aplicación de entrevistas a responsables de un pequeño grupo de compañías del sector. Con el análisis e interpretación de la información recolectada se han establecido algunos referentes preliminares sobre la estructura de capital, y por otra parte se ha determinado un marco de referencia para dicha estructura en el sector bajo estudio. A partir del trabajo de campo con entrevistas a empresas representativas del sector se han recopilado algunos factores con los cuales se pueda determinar, según lo sugiere el trabajo interpretativo, unas recomendaciones para la estructura de capital más conveniente para las compañ ías del sector de servicios petroleros en Colombia.

Análisis de Factores en el Sector de Servicios Petroleros

Las empresas de servicios en el sector petrolero ha tomado mucha relevancia, debido principalmente al impacto de los desarrollos tecnológicos más amplios en la industria de petróleo y gas, así como del surgimiento de sectores como el SHALE-OIL, lo que ha reestructurado completamente la cadena de suministro. En el año 2007 los ingresos del sector fueron de $5,1 billones de pesos (1,1% del PIB nacional), y su composición está basada en una serie de empresas con funciones muy específicas (Olivera, 2011).

Entre las empresas que fabrican y venden los productos para su uso en plataformas de perforación, o en los fondos marinos, se encuentran FMC Technologies, Cameron y National Oilwell Varco, mientras que para la exploración y extracción de petróleo están Schlumberger, Halliburton, Baker Hughes y Weatherford International. Por otra parte, existe un mercado importante para las empresas que poseen y arriendan los equipos de perforación, como Rowan, Transocean, Seadrill y Noble (ClearWater, 2013).

Estructura

La estructura del sector en Colombia está representada en un mercado de alrededor de 190 empresas que trabajan en una parte de la cadena de producción, o transversalmente en toda la cadena. La industria está determinada en 4 procesos: exploración, producción, transporte y almacenamiento, y refinación (fig. 1).

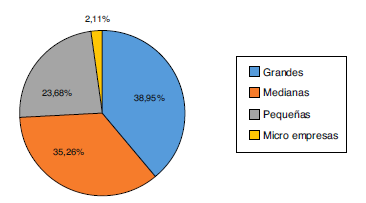

El tipo de empresas que hacen parte del sector van desde microempresas hasta multinacionales con ingresos muy representativos en comparación con otras actividades industriales o de servicios. En términos de tamaño, se observa que un 38,95% de las empresas son grandes, el 35,26% son medianas, el 23,68% son pequeñas y solamente el 2,11% son microempresas (fig. 2).

Fuente: elaboración propia con datos de la Súper Sociedades.

Figura 2 Tamaño de las empresas según activos.

La actividad del sector está liderada por grandes empresas extranjeras y nacionales, las cuales ofertan servicios muy especializados, como el mantenimiento de pozos, la perforación y el proceso de sellamiento del pozo. Por su parte, las empresas medianas en su mayoría ofrecen servicios como consultoría y asistencia técnica, servicios de laboratorio para terrenos y perforación. Por último, las empresas pequeñas y microempresas tienen por actividad la producción de insumos para procesos y mantenimiento de los pozos (aserrín, grafito, cascarilla de coco, almidón y tuberías).

Según lo anterior, para el sector de servicios petroleros conviene hacer una primera acotación. Teniendo en cuenta que su composición empresarial está definida por empresas de diferentes tamaños, se debería enfocar la estructura de capital de cada nivel de acuerdo con dicho tamaño, siguiendo la propuesta de Wessels (1988).

Indicadores: crecimiento de ventas

Para realizar el análisis de los indicadores más representativos del sector, y con los cuales se puedan tener insumos que permitan esquematizar la estructura de capital de las compañías que lo conforman, se examinó una base de datos de la Superintendencia de Sociedades del año 1996 al 2012, la cual contiene información de la mayoría de empresas del sector de servicios petroleros.

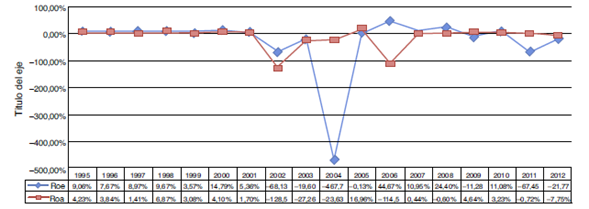

En cuanto al crecimiento en ventas del sector, se puede apreciar un comportamiento irregular, con un nivel de crecimiento del 34,08% en el año 1996, pasando a una disminución significativa para el año 1999 (fig. 3) debido a la reducción significativa de nuevos descubrimientos de pozos, lo que ocasionó que las empresas dedicadas a la perforación y a los servicios de adecuación de pozos vieran sus ingresos reducidos significativamente. Adicionalmente, los problemas de inseguridad representan disminuciones en este indicador para los años 1999, 2002 y 2004 (ECOPETROL, 2004).

Fuente: elaboración propia con datos de la Súper Sociedades.

Figura 3 Crecimiento de las ventas (1996-2012).

En 2008, la industria presenta una recuperación notable y su crecimiento en ventas es superior al 30%, pero en el año 2009 disminuye de nuevo debido a la crisis económica, el descubrimiento de pozos con producción muy limitada y el surgimiento de protestas contra la explotación petrolera, lo que ha afectó la producción de petróleo y, por lo tanto, afecta la venta de equipos para este fin.

En este caso, debe relacionarse el riesgo del negocio para determinar los esquemas de estructura de capital, teniendo en cuenta que, según lo anterior, el aumento del mismo hace que se generen prevenciones a la hora de tomar decisiones de endeudamiento a largo plazo, optando por utilizar los activos disponibles por un mayor margen de tiempo, y según Barstow (2013), lleva a que los dueños de negocios busquen apalancar sus empresas con fondos propios, más que con deuda.

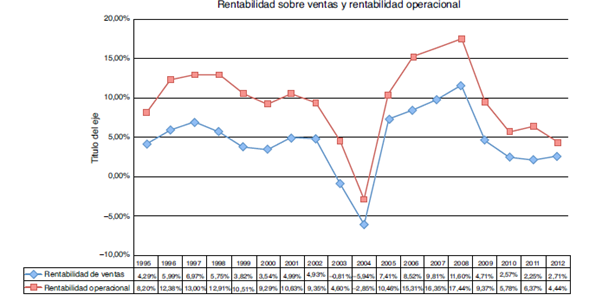

Indicadores: rentabilidad

En cuanto a los indicadores de rentabilidad, para el sector se puede apreciar que en 2004 se llegó al punto más bajo de rentabilidad sobre ventas (fig. 4).

Debido a que las empresas no tenían nuevos pozos de petróleo para ofrecer sus servicios y los existentes en ese momento no resultaban atractivos para hacer inversiones. Otra razón para lo anterior es la producción proveniente de pozos con reservas en aumento, lo cual hacía innecesaria la exploración de nuevos pozos (Unidad de Planeación Minera Energética, 2005) Según EMIS Pro Colombia, con información de la Súper Sociedades, el sector contiene 190 empresas que reportan información de ventas. Las 25 primeras empresas representan el 13,16% del total de empresas y concentran el 79,92% de las ventas del sector. La empresa con las mayores ventas en 2012 fue Schlumberger Surenco S.A., con $1.259.929.784 millones de pesos, seguida por Halliburton Latin America S.A. LLC, con $859.670.132 millones de pesos, y en tercer lugar Weatherford Colombia Limited, con $787.602.362 millones de pesos.

Conviene también destacar en este punto que las empresas de servicios petroleros tienen una estructura de mercado muy dada al riesgo, debido a su actividad principal de exploración de pozos y extracción de petróleo. Esto significa que las grandes empresas de servicios petroleros necesitan grandes reservas de capital para prestar su servicio, dado que requieren muchos recursos financieros para poder subsistir; por ejemplo, en su mayoría, las empresas poseen máquinas que cuestan millones de dólares, requieren un mantenimiento significativo y no pueden ser fácilmente trasladadas de un sitio a otro. En ese sentido conviene volver a referenciar las condiciones del esquema de estructura de capital de Barstow (2013).

Oferta y demanda

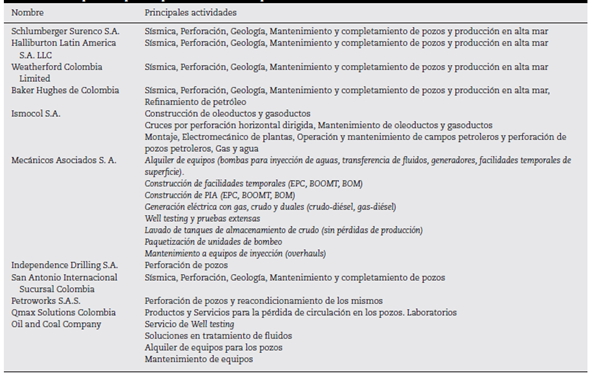

En cuanto a oferta de bienes y servicios petroleros, en Colombia asisten importantes empresas multinacionales, entre las cuales suman el 30% de los ingresos del sector en el mundo y prestan servicios integrales en toda la cadena de producción (Proexport, 2012). En la tabla 1 se pueden apreciar las principales empresas que ofrecen servicios petroleros en Colombia.

Tabla 1 Principales empresas que ofrecen servicios petroleros en Colombia

Fuente: Elaboración propia con datos de las diversas páginas web de las empresas mencionadas

En cuanto a la demanda de productos y servicios petroleros, esta está mayormente formada por empresas de Sudamérica y Norteamérica, y la empresa Colombiana Ecopetrol tiene la mayor producción del país (tabla 2).

Tabla 2 Principales empresas operadoras en Colombia

Fuente: elaboración propia con datos del informe de Proexport.

Análisis de entrevistas

A continuación, se presentan los principales resultados del trabajo de campo desarrollado en este trabajo de investigación, a través de la aplicación de una entrevista semiestructurada con directivos de 3 principales compañías del sector de servicios petroleros en Colombia. Con este componente se pretende recopilar algunos factores que, según análisis de la evidencia bibliográfica, puedan ser útiles para establecer recomendaciones sobre la estructura de capital más conveniente para el sector, complementando así la información detallada en el apartado anterior.

Dos de las empresas incluidas en el estudio son de tamaño grande y una de ellas es pequeña. Con respecto a la antigüedad de las compañías, la de mayor tradición en el mercado tiene 20 años y la más nueva tiene 8 años de antigüedad. Las 3 compañías son compañías privadas, pero solamente la empresa A es nacional; la empresa B es parte un grupo petrolero estadounidense, que es uno de los grupos petroleros más grandes del mundo; y la empresa C es parte de un grupo canadiense, que tiene laboratorios para pruebas en campos de exploración petrolera (fig. 5).

Fuente: Elaboración propia con datos de la super sociedades

Figura 5 Rentabilidad sobre ventas y rentabilidad operacional.

Los niveles de ventas de las 3 empresas son muy diferentes debido principalmente a que se dedican a actividades muy diversas en el sector petrolero.

Por ejemplo, B realiza exploración y producción, también provee insumos, realiza construcción y asistencia técnica en la complementación y mantenimiento de los pozos. Debido a la magnitud de sus actividades, B genera un volumen de ingresos bastante relevante, y es una de las 3 primeras compañías de servicios de petróleos en Colombia. Por su parte, C es una compañía que se dedica a la venta de productos para el mantenimiento de los pozos con contractos directos en Ecopetrol y con los grandes explotadores de petróleo en Colombia (fig. 6).

Fuente: elaboración propia con resultados de trabajo de campo fundamentada en un instrumento diseñado por el profesor Emilio Cardona Magne (Cardona, 2012).

Figura 6 Resultados principales de las entrevistas con empresas del sector.

Conclusiones

La empresa A es una compañía pequeña dedicada al alquiler de equipos para los pozos petroleros, con una solvencia financiera moderada, por lo cual vende sus servicios a empresas como B o C, las cuales pueden renegociarlo a un precio más alto a las empresas operadoras de petróleo.

Si se analizan los indicadores financieros de las compañías, se puede apreciar que el ROE y ROA de B y C son muy similares, con un crecimiento limitado, debido a que dependen de los descubrimientos de pozos en los últimos años. A es una empresa pequeña donde las variaciones en los 2 indicadores son muy significativas debido a su tamaño y al sector específico donde vende sus productos, y esto hace que la estructura de capital entre las 3 deba tener una composición diferente.

Los activos de las empresas son muy importantes. A y B trabajan con maquinaria que se requiere en los yacimientos petroleros. En el caso de C, los activos son explicados por la cantidad de bodegas (sitios de almacenamiento) que posee en diversas ciudades del país. Por todo lo anterior se percibe que la estructura de capital de la industria de servicios petroleros se origina en los ingresos propios, utilizando de manera limitada el endeudamiento a corto y a largo plazo. También se puede observar que el nivel de endeudamiento es un medidor del riesgo de las compañías, porque si bien es cierto que muchas compañías manejan deudas razonables, existen otras donde los niveles de endeudamiento son extremadamente altos.

En este artículo se ha presentado un análisis de los factores que pueden ser influyentes al establecer la estructura de capital en las empresas, así como algunas ilustraciones de cómo esos factores pueden ser evidenciados en el sector de servicios petroleros en Colombia para determinar la estructura de capital de las compañías que pertenecen a su cadena de valor.

Se ha podido apreciar que el sector de servicios petroleros es una industria fundamental para la economía colombiana, debido a que agrupa empresas que generan altos ingresos, y así mismo es uno de los sectores donde las compañías pequeñas son importantes porque realizan actividades que influyen en toda la cadena productiva del petróleo, con lo cual tener un esquema para establecer la estructura de capital de las mismas resulta bastante trascendental para el sector.

Se ha podido apreciar que el sector de servicios petroleros depende en gran medida de la financiación, tanto con proveedores como con clientes, lo cual es muy perceptible en empresas pequeñas del sector, las cuales tienen periodos de recuperación de cartera que oscilan entre 60 y 90 días. En la mayoría de las empresas del sector, especialmente en las empresas pequeñas, se depende en alto grado de las utilidades retenidas durante el año anterior, situación diferente a las empresas grandes, que pueden utilizar el financiamiento a corto plazo para dinamizar su actividad básica.