Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Cuadernos de Administración

Print version ISSN 0120-3592

Cuad. Adm. vol.25 no.44 Bogotá Jan./une 2012

Una aproximación a la estimación de rendimientos de conveniencia y precios teóricos de futuros para commodities agropecuarios en Colombia*

Ulises Cárcamo Cárcamo** Luis Eduardo Franco Ceballos***

* El presente artículo es resultado del proyecto de investigación titulado "una aproximación a la estimación de rendimientos de conveniencia y precios teóricos de futuros para commodities agropecuarios en Colombia". El proyecto fue financiado por la Universidad Eafit, Medellín, Colombia, y el Instituto Tecnológico Metropolitano (ITM), Medellín, Colombia.

** Ph.D. en Applied and Computational Math, University of Canterbury, Nueva Zelanda, 2005; máster en Matemáticas Aplicadas, Universidad Eafit, Colombia, 1996; licenciado en Matemáticas, Universidad de Medellín, Colombia, 1983; profesor vinculado al Departamento de Finanzas de la Universidad Eafit, Medellín, Colombia; miembro del Grupo de Investigación en Finanzas y Banca (GlFyB), Universidad Eafit, Medellín, Colombia. Correo electrónico: ucarcamo@eafit.edu.co

*** Magíster en Finanzas, Universidad Eafit, Medellín, Colombia, 2011; ingeniero financiero, Universidad de Medellín, Medellín, Colombia, 2005; Profesor Investigador, Instituto Tecnológico Metropolitano (ITM), Medellín, Colombia; miembro del grupo de investigación Ciencias Administrativas, Instituto Tecnológico Metropolitano (ITM), Medellín, Colombia. Correo electrónico: luisefranco@itm.edu.co

El artículo se recibió el 02-12-2011 y se aprobó el 28-05-2012.

Resumen

Hasta el momento, en Colombia no hay un mercado de derivados suficientemente estructurado que permita estimar precios de futuros de commodities agropecuarios. Sin embargo, es posible estimar bandas dentro de las que se moverían esos precios si se cumplen ciertas condiciones de no arbitraje. El trabajo amplía el modelo de Díaz y Venegas, incorporando rendimientos de conveniencia. Esto permite examinar los efectos de posibles políticas agrícolas del gobierno colombiano así como los efectos de otras variables del mercado sobre los precios de los contratos a futuro. La aplicabilidad del modelo se ilustra con el ejemplo del aceite de palma, pero se puede replicar en cualquier mercado semejante al colombiano.

Palabras clave: Commodities agropecuarios, arbitraje, contrato de futuros, rendimiento de conveniencia.

Clasificación JEL: G13, L79.

An approach to the estimation of convenience yields and prices of agricultural commodity futures in Colombia

Abstract

To date, Colombia lacks a sufficiently developed commodity market that allows estimating prices of agricultural commodity futures. Nonetheless, it is possible to estimate price bands within which they are likely to oscillate if certain no-arbitrage conditions are fulfilled. Based on the work of Diaz and Venegas, convenience yields are further incorporated, thus allowing the evaluation of eventual government policies and other market factors on the price of future contracts. The applicability of this new model is shown with an example regarding palm oil. This methodology can be applied to any other similar market.

Keywords: Agricultural commodity, arbitrage, future contracts, convenience yield.

JEL Classification: G13, L79.

Uma aproximação à estimação de rendimentos de conveniência e preços teóricos futuros para commodities agropecuários na Colômbia

Resumo

Até o momento, na Colômbia não há um mercado de derivados suficientemente estruturado que permita calcular preços futuros de commodities agropecuários. Porém, é possível calcular faixas dentro das que se moveriam esses preços, caso se cumpram certas condições de não arbitragem. O trabalho amplia o modelo de Díaz e Venegas, incorporando rendimentos de conveniência. Isto permite examinar os efeitos de possíveis políticas agrícolas do governo colombiano, assim como os efeitos de outras variáveis do mercado sobre os preços dos contratos a futuro. A aplicabilidade do modelo se ilustra com o exemplo do óleo de palma, porém pode-se replicar em qualquer mercado semelhante ao colombiano.

Palavras chave: Commodities agropecuários, arbitragem, contrato de futuros, rendimento de conveniência.

Classificação JEL: G13, L79.

Introducción

Las tendencias actuales al alza de los precios de los commodities agropecuarios a nivel mundial y las condiciones complejas y específicas del mercado colombiano, sumadas a las posibilidades de producción y almacenamiento y a las alternativas de inversión en los mercados de derivados internacionales versus las carencias del mercado local, evidencian la necesidad y pertinencia de estudiar los rendimientos de conveniencia y precios teóricos de un posible mercado de futuros sobre commodities agropecuarios en Colombia.

Según la Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO, por sus siglas en inglés), a nivel mundial los precios de los alimentos aumentaron un 138% entre el 2001 y el 2010, y seguirán en aumento durante los próximos años. El Comité de Oxford para el Alivio del Hambre (OXFAM, por sus siglas en inglés) pronostica que para el 2030 el costo promedio de los granos se incrementará entre un 120 y un 180%. Se puede imaginar el impacto financiero que tales precios tendrían para un agente nacional si el comportamiento fuera el mismo en Colombia.

Esa tendencia en los precios beneficia a Latinoamérica en general, dado su carácter de productor y exportador neto. Según Alan Bojanic (2011), "los precios de los alimentos no se traspasan del nivel mundial al nacional de forma automática y lineal. Hay un rezago en la transmisión de precios, y ello depende también de factores tales como las tasas de cambio, la naturaleza importadora o exportadora de alimentos de un país". Según el Departamento de Agricultura de los Estados Unidos (USDA, por sus siglas en inglés, 2011), la mayor parte del incremento de los precios de los commodities a largo plazo provendrá de su demanda creciente como resultado del crecimiento de ingresos en los países en vía de desarrollo. Esto ocurre después de varias décadas de precios bajos que desalentaron la inversión y la innovación en tecnología de producción. "La demanda global de alimentos ha experimentado grandes cambios en los últimos 50 años, al triplicarse la población global que pasó de 2.500 millones en 1950 a 6.770 millones en 2009" (Maddison, 2009). De hecho, múltiples organismos internacionales afirmaron que el 31 de octubre del 2011 se llegó en el mundo al orden de los 7000 millones de habitantes.

Los forwards, los futuros y las opciones sobre commodities permiten reducir el riesgo de escasez de materias primas y el riesgo asociado a la variación de sus precios. Además, estimulan la mejor organización de las empresas ya que impulsan la planeación a mediano y largo plazo. Por ejemplo, el contar con ellos ayudará a responder preguntas como estas: ¿A qué riesgos de escasez de materia prima y de movimientos adversos en los precios estaremos expuestos el próximo semestre y el próximo año? ¿Cómo vamos a cubrirnos ante esos riesgos?

Un agente que requiere un commodity agropecuario como insumo para su procesamiento en un momento determinado, puede comprarlo y almacenarlo (si es posible), o tomar una posición larga en un contrato forward o de futuros que le garantice disponer de este commodity en una fecha establecida. En el contrato se especifica un precio y unas condiciones de calidad determinadas. Adicionalmente, el agente podría utilizar otros derivados financieros, como las opciones (si se encontraran disponibles), para cubrirse contra otros riesgos. La opción en general suele cubrir los mismos riesgos que el futuro y, en muchos casos, tal contrato es su subyacente. Más que ayudar a cubrir otros riesgos, la opción permite la transferencia de riesgos con un perfil de pérdidas y ganancias que no es lineal ni simétrico con respecto al precio de ejercicio establecido contractualmente.

En Colombia no existe un mercado de futuros sobre commodities agropecuarios. La Bolsa Mercantil de Colombia1 se centra en operaciones de registro. De su ingreso en el 2010, los forwards representan solo el 3,5% del total. A pesar de las expectativas que se pudieron haber tenido inicialmente, los valores totales negociados mediante forwards han disminuido gradualmente durante los últimos 10 años (gráfica 1). Paralelamente, se ha visto un gran aumento de la los niveles de incumplimiento (gráfica 2), lo que resta credibilidad a estos productos. Las demás operaciones de la BMC en el 2010 fueron fundamentalmente operaciones de registro de facturas, convenios con el Ministerio de Hacienda y Desarrollo Rural (MADR), mercado de compras públicas, subastas y otros.

Como los futuros, a diferencia de los forward, son estandarizados y el riesgo de incumplimiento (default) está cubierto por la cámara a restablecer la confianza en los derivados sobre commodities agropecuarios en nuestro país, abriendo paso a la modernización de nuestros mercados.

Naturalmente, un primer paso para el establecimiento de un mercado de ese tipo consiste en una serie de estudios teóricos que permitan adaptar los modelos para derivados a las condiciones de nuestro país y de otros países con economías semejantes. La BMC no ofrece al sector agropecuario productos derivados estandarizados, como los futuros y las opciones. Según Restrepo2 (2011), "se ha venido urgiendo a esa bolsa para que recupere su perfil de apoyo al sector agropecuario y ayude a diseñar mecanismos de precios futuros para que los agricultores puedan asegurar los precios de sus cosechas aun antes de que sean recogidas". En el mismo sentido, Arroyave (2011) afirma que "es necesario desarrollar el mercado de commodities en Colombia. Estrictamente no hay un mercado de administración sus precios; sólo una pequeña aproximación. El forward se ha desvanecido y no tenemos un mercado apropiado. El camino a seguir es el de un mercado estandarizado de futuros y opciones financieras".

En esta investigación se realiza una estimación en primera instancia y de manera teórica, de los rendimientos de conveniencia y precios de futuros para el mercado de commodities agropecuarios en Colombia. Esta será útil para productores, comercializadores, procesadores de commodities e inversionistas en general.

Como ejemplo de aplicación se toma el caso del aceite de palma. Se modelan de los precios spot, con base en el precio internacional, los indicadores del clima y los inventarios. Se utilizan aspectos de las teorías fundamentales de autores como Kaldor (1939), Working (1949) y Brennan (1958), entre otros, y se amplía el modelo de Díaz y Venegas (2001).

Se escoge ese commodity porque en el período (2006-2010) fue uno de los que presentaron el mayor porcentaje de las negociaciones de forwards en la BMC3 y hace parte de los siete más negociados en el mundo en el 2010. Adicionalmente, la modelación de los precios spot nacionales juega un papel fundamental en la metodología propuesta. Eso se debe a que es una variable no observable en el proceso de estimación. Siguiendo las ideas de Díaz y Venegas (2001), se analizan las condiciones de viabilidad de un mercado de commodities agropecuarios en Colombia.

Riesgos agropecuarios y seguros

Para Swiss Re4 (2007) los principales riesgos a los que se enfrenta el sector agropecuario se pueden clasificar de la siguiente forma:

- Riesgos naturales: hidroclimáticos, terremotos, fitosanitarios y plagas

- Riesgos sociales: inseguridad en el campo, terrorismo, etc.

- Riesgos económicos: tasa de cambio, tasa de interés, volatilidad en los precios, costos de insumos

- Riesgos comerciales y geopolíticos: aranceles, tratados de libre comercio

- Riesgos operacionales y jurídicos: infraestructura logística, manejo de mercancías, innovación tecnológica, títulos de propiedad y acceso a la tierra

Respecto al aseguramiento, en los países desarrollados los seguros agropecuarios se han convertido en una herramienta elemental para la administración de riesgos de este sector. Se utilizan para la protección del proceso de producción de commodities agropecuarios contra el clima u otros eventos adversos. Pero en Colombia, por ejemplo, se utilizan muy poco. Mientras en Estados Unidos se asegura más del 75% de la producción (Risk Management Agency, usda, en línea), según el madr, los niveles de aseguramiento sobre el área sembrada son del 49,67% en Argentina, 26,63% en México y 7,56% en Brasil. En Colombia, a diferencia, por ejemplo, de Argentina y Brasil, el seguro5 ha sido subsidiado hasta en un 60% por el Fondo Nacional de Riesgos Agropecuarios y existen, sin embargo, unos niveles de aseguramiento de solo 0,95% del área sembrada. Esto evidencia profundas carencias en la administración del riesgo agropecuario y la falta de atención estatal en el tema.

Lo bajos niveles de cobertura contra los riesgos del sector agropecuario son un gran inconveniente para la economía, pues como lo muestra Hatch (2008): "La ausencia de seguros es una de las principales causas de perpetuación de la pobreza. Cualquier productor que asegure sus cultivos y animales podría planear la reconstrucción después de ocurrido un siniestro".

Futuros sobre commodities agropecuarios en Colombia

Según conocimiento de los autores no existen en Colombia estudios públicos sobre la estimación de los rendimientos de conveniencia y precios teóricos de futuros para un mercado de commodities local. Adicionalmente, estos estudios son relevantes, dada la importancia del sector agrario como segundo generador de empleo en el país (3,7 millones) (dane 2000) y responsable según el dane (2010), del 6,4% del pib nacional. Además, por lo general, los commodities son atractivos en la diversificación de portafolios, ya que presentan históricamente correlación negativa con los principales activos de inversión (Schofield (2007), muestran una dinámica estable en tiempos de crisis y la evolución de sus precios impacta de manera significativa la inflación de los países.

Los precios en el futuro y los rendimientos de conveniencia de los commodities agropecuarios son inobservables. Cuando existe un

mercado de futuros, se presenta un conjunto de contratos que se pueden firmar un mismo día, en los que diversos agentes se comprometen a suministrar el commodity para una fecha futura establecida, posiblemente diferente en cada contrato. Así, la configuración de la curva de los contratos de futuros establece a diario vínculos entre distintos tiempos de suministro futuros, a través de sus precios. Como en Colombia no existe este mercado, simplemente, la curva de contratos no está disponible.

Los precios de los commodities almacenables

Un commodity es todo bien que es producido en masa por el hombre, o del cual existen enormes cantidades disponibles en la naturaleza, que tiene valor o utilidad y un muy bajo nivel de diferenciación o especialización. Los commodities agropecuarios hacen parte de los llamados soft-commodities (Fabozzi, 2008). Un commodity es un activo real, mientras que un derivado sobre un commodity es un activo financiero. El precio de los commodities almacenables tiene varias características fundamentales comunes en la literatura:

- No es el valor actual de los flujos de caja futuros, ni el valor esperado del payoff final, y es fundamentalmente impulsado por la oferta y la demanda.

- En su determinación es clave la cantidad de inventario disponible en la fecha de análisis, en todo el mundo o en una región determinada. Este inventario tiene en particular un gran impacto en la volatilidad de los precios.

- En contraste con los mercados financieros, el riesgo de volumen es tan importante como el riesgo del precio.

- La incertidumbre sobre los inventarios, la producción actual y las expectativas de producción futura puede generar saltos sobre los precios.

- Además de la tasa de oportunidad del capital, fundamental para activos financieros, en los precios de los commodities, aspectos como los costos y posibilidades de almacenamiento, costos de insumos de producción y el clima juegan un papel fundamental.

- El conocimiento de las cantidades producidas y los inventarios existentes es un elemento clave en la derivación de predicciones comprobables sobre los precios de los productos básicos.

Modelos para el precio de los commodities

Black y Scholes (1973) asumen que el precio spot de un commodity sigue un movimiento browniano geométrico. Schwartz (1997) argumenta que la suposición de Black y Scholes no es realista ya que no incorpora la reversión a la media de largo plazo que exhiben los precios de ciertos commodities. Según Naranjo y Cortazar (2002), esto se debe a que en una economía competitiva, si los precios de un commodity aumentan, los productores entrarán al mercado produciendo un aumento de la oferta. Asimismo, en un escenario de precios altos, la demanda por el commodity puede disminuir cuando se lo sustituye por otros commodities similares. Estos dos efectos, aumento de la oferta y disminución de la demanda, introducen una presión a la baja en los precios. Lo contrario ocurre si los precios de dichos commodities disminuyen.

Entre los autores que más han estudiado los fenómenos de reversión a la media de los precios de los commodities están Gibson y Schwartz (1990), Brennan (1991), Laughton y Jacoby (1993), Cortázar y Schwartz (1994), Bessembinder et ál. (1995), Schwartz (1997), Casassus y Collin-Dufresne (2001) y Rivera y Gárritz (2011).

En esta investigación se modeló el precio spot del aceite de palma en Colombia, considerando variables exógenas como los precios nacionales e internacionales del commodity, un indicador del clima, y se incluyeron los inventarios para tener en cuenta lo que plantea la teoría del almacenamiento (Kaldor 1939).

Valoración de commodities almacenables

El precio teórico de un futuro sobre un commodity almacenable, en ausencia de oportunidades de arbitraje, se puede expresar mediante el modelo discreto:

FT (t) = S0 [1+r(T-t)+c(T-t)-y(T-t)] (1)

Donde

S0 = precio spot del commodity almacenable en en Colombia

FT (t) = precio en el mercado colombiano de un contrato de futuro sobre el commodity con vencimiento en T

r = costo de financiación en Colombia

c = costo de almacenamiento en Colombia

(T-t) = tiempo para la expiración del contrato de futuro

y = rendimiento de conveniencia del contrato de futuro

El cost of carry (C) se define como el costo de tener el activo subyacente. Es la suma de los costos de financiación y de almacenamiento, menos el ingreso generado por el activo. Si se supone que el activo no genera ingresos, se tiene:

CT = cost of carry = r + c (2)

Así, el precio futuro del commodity en el tiempo t, en términos del cost of carry, se puede expresar como:

FT (t) = So [1+(C-y)(T-t)] (3)

En tiempo continuo, el precio teórico del futuro en términos del precio spot del commodity, el cost of carry, el rendimiento de conveniencia y el plazo se pueden expresar mediante el modelo:

FT (t) = S0 e(C-y)(T-t) (4)

Rendimiento de conveniencia (convenience yield)

El convenience yield se define como el beneficio o la prima que se obtiene por poseer el bien físico subyacente, en vez de tener el contrato a futuro. A veces, debido a movimientos irregulares del mercado (caso específico de un mercado invertido), por ejemplo, a causa de relativa escasez y alta demanda, el poseer el bien puede ser más beneficioso que poseer el derivado (ver, por ejemplo Arbelaez y Cárcamo, 2007). También se define como el confort proporcionado por tener el producto disponible físicamente y se puede representar como un dividendo implícito.

Los rendimientos de conveniencia tienen las siguientes características comunes en la literatura (Kaldor, 1939; Brennan, 1958; Working, 1949; Weymar, 1968; Williams y Wright, 1989; Geman, 2005):

- Son mayores cuando los inventarios son menores.

- Tienen una correlación positiva con el precio al contado del commodity.

- Se confieren al titular de la materia física, pero no al titular del derivado financiero.

Además, ser propietario del commodity permite:

- Asegurar continuidad de la producción y tener capacidad de solucionar problemas temporales en los suministros.

- Satisfacer aumentos inesperados de la demanda.

- Reducir costos y retrasos en la entrega.

Modelos

Cuando ya existen mercados de futuros en algunos países, varios autores han acudido a la modelación de los rendimientos de conveniencia empleando diferentes representaciones. Autores como Heaney (2002) y Milonas y Thomadakis (1997) han modelado los rendimientos de conveniencia basándose en la teoría de opciones, mientras que otros como Gibson y Schwartz (1990) y Schwartz (1997) han realizado la modelación de rendimientos de conveniencia para diferentes commodities usando procesos del tipo Ornstein-Uhlenbeck.

En estos modelos se utilizan como inputs los precios de los contratos de futuros y sus determinantes. Estas metodologías no se pueden aplicar en una economía como la colombiana, carente de un mercado de futuros, porque no existen los precios de estos.

Modelo de no arbitraje para un mercado de futuros sobre commodities agropecuarios en Colombia

El modelo de no arbitraje propuesto en este trabajo es una extensión del modelo para el mercado de futuros agropecuarios de Díaz y Venegas (2001), que no considera rendimientos de conveniencia.

Kaldor (1939), Working (1949), Brennan (1958), Weymar (1968) y Williams y Wright (1989) introducen los rendimientos de conveniencia asociados a los futuros sobre comodities.

Aplicando las teorías de estos autores, ampliamos el modelo ya mencionado agregándole rendimientos de conveniencia, tanto en el mercado local como en el mercado exterior. Eso permite, a partir del análisis de condiciones de no arbitraje, obtener la dinámica de equilibrio y los precios de los contratos de futuros en un mercado teórico de futuros agropecuarios en Colombia.

Adicionalmente, el modelo permite encontrar condiciones del mercado y analizar, en teoría, los efectos que en el mercado de futuros sobre commodities agropecuarios podrían ocasionar los siguientes factores: la dinámica del cost of carry del commodity, la dinámica de las relaciones comerciales —en términos de costos de exportación e importación en un mercado abierto— y el efecto en el mercado de variaciones en las tasas de financiación local y externa. Además, es posible analizar el efecto que tendría en el mercado de futuros local la dinámica de los mercados de futuros del exterior y las expectativas sobre el tipo de cambio. También permite, teóricamente, determinar una aproximación al cálculo de dos variables no observables: precios de los futuros locales y rendimientos de conveniencia.

Planteamiento del modelo propuesto

Para evitar posibilidades de arbitraje en un futuro teórico sobre un commodity almacenable en Colombia se debe cumplir que:

FT (t) = S0 e(r(T-t)+c(T-t)-y(T-t)) (5)

Donde

S0 = precio spot del commodity almacenable en Colombia

FT (t) = precio en el mercado colombiano de un contrato de futuro sobre el commodity con vencimiento en T

r = costo de financiación en Colombia

c = costo de almacenamiento en Colombia

(T-t) = tiempo para la expiración del contrato de futuro

y = rendimiento de conveniencia del contrato de futuro

C = cost of carry = r + c

Existe un mercado internacional del commodity en el cual:

F'T (t) = S'0 e(r'(T-t)+c'(T-t)-y־(T-t)-y'(T-t) (6)

Donde

S'0 = precio spot del commodity almacenable en exterior

F'T (t) = precio en el exterior de un contrato de futuro sobre el commodity con vencimiento en T

r' = costo de financiación en el exterior c' = costo de almacenamiento en el exterior

(T-t) = tiempo para la expiración del contrato de futuro

y' = rendimiento de conveniencia del contrato de futuro en el exterior

Los commodities almacenables, por definición, no tienen un nivel de diferenciación o especialización. Tenemos así cuatro mercados y dos economías. Un mercado spot y un mercado de futuros de commodities almacenables en el exterior, y un mercado spot y un mercado de futuros teórico del commodity almacenable en Colombia.

Supuestos del modelo

- Existen posibilidades de libre comercio, es decir, de comercializar, bajo algún costo, entre Colombia y el exterior permitiendo exportar el commodity almacenable desde Colombia hacia el exterior con un costo E > 0. Estos costos de exportación (que incluyen aranceles, transporte, seguros, etc.) están representados como una proporción del precio spot del commodity.

- Se suponen posibilidades de importación del commodity hacia el mercado colombiano con un costo I > 0. El costo de importación I (que incluye aranceles, transporte, seguros, etc.) también está representado como una proporción del precio spot del commodity.

- En los mercados de futuros de Colombia y del exterior existen contratos de futuros sobre commodities con fechas de vencimiento iguales (T = 1, 2, 3,4......n).

- Se supone que no existen costos de transacción en los mercados de futuros o se considera que son despreciables con respecto al monto de la transacción.

- Se supone el mercado local como una economía pequeña y abierta a los mercados spot y de futuros. Debido a los niveles de producción y a su tamaño, este mercado es tomador de precios.

- Existen rendimientos de conveniencia en el mercado local y en el mercado externo. Estos se expresan en forma continua, aparecen teóricamente en el mercado de futuros colombiano y se encuentran implícitos en el mercado de futuros sobre el commodity almacenable en el exterior.

- El mercado exterior es el mercado dominante tanto en el mercado spot como en el de futuros.

- Existen costos de almacenamiento diferentes en el mercado exterior y en el colombiano y se expresan de forma continua como un porcentaje del precio del commodity de cada mercado.

- Existen tasas de financiación diferentes en el mercado exterior y en el colombiano que se expresan de forma continua como un porcentaje del precio del commodity en cada mercado.

- Existe un mercado de futuros de tipo de cambio y es posible establecer contratos a los mismos plazos (T) que se negocian los contratos de futuros agropecuarios.

Relaciones de no arbitraje

Basados en los supuestos del modelo, podemos definir el precio de los futuros en Colombia y en el mercado internacional, y a partir de ellos las múltiples relaciones de no arbitraje entre los mercados.

El precio teórico del contrato de futuros en el mercado colombiano, incluyendo rendimientos de conveniencia y costos de almacenamiento, se puede expresar con la ecuación 5, y el precio teórico del contrato de futuros en el mercado exterior, incluyendo rendimientos de conveniencia y costos de almacenamiento, se determina con la ecuación 6.

De las variables presentes en las ecuaciones 5 y 6, correspondientes a los precios de los contratos de futuros en Colombia y en el exterior, las únicas variables no observables son los precios de los futuros en Colombia (FT (t)) y los rendimientos de conveniencia en el mercado local (y). Esas variables no existen aún en el mercado local y son precisamente las variables objeto de estudio en este artículo.

Entre los mercados spot y de futuros colombiano e internacional se pueden identificar múltiples posibilidades de arbitraje que debemos considerar para analizar las condiciones que debe cumplir el modelo. A partir del análisis de las condiciones de no arbitraje (anexo 1), se obtiene la siguiente región para el precio spot del commodity almacenable en Colombia (gráfica 3).

La relación anterior representa una región en la que debe estar St, para evitar posibilidades de arbitraje utilizando la exportación o la importación del commodity almacenable. La región está en función del precio spot internacional, pero también del comportamiento del tipo de cambio, del costo de importar y del costo de exportar el commodity almacenable. Con algunas semejanzas a las bandas obtenidas en este planteamiento teórico, en la práctica, la Comunidad Andina utiliza un sistema de franjas de precios6 para estabilizar el costo de importación de un grupo especial de productos agropecuarios, caracterizados por una marcada inestabilidad en sus precios internacionales.

Al analizar las condiciones de no arbitraje entre los mercados locales y externos (anexo 1) se obtienen las siguientes regiones para los rendimientos de conveniencia de un mercado de futuros local con cumplimiento financiero, y para uno con cumplimiento efectivo. En las gráficas 4 y 5 las funciones de la parte superior e inferior representan el límite máximo y el mínino, respectivamente, de los rendimientos de conveniencia, para que no existan posibilidades de arbitraje.

El modelo propuesto es consistente con un elemento teórico investigado por autores como Kaldor (1939), Brennan (1958), Working (1949), Weymar (1968) y Williams y Wright (1989), según los cuales existe, como se puede demostrar en las bandas obtenidas en la gráfica 4, una correlación positiva entre el precio al contado del commodity (en este caso el precio spot del mercado externo dominante) y sus rendimientos de conveniencia en el mercado local.

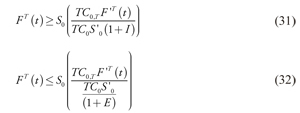

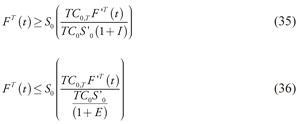

Al encontrar teóricamente una región para los rendimientos de conveniencia del mercado colombiano, podemos encontrar también una región para el precio de los futuros en el mercado local. Los siguientes resultados determinan la dinámica de los precios del mercado de futuros para que no existan posibilidades de arbitraje (se obtienen en el anexo 2 y conservan la numeración de ese aparte):

Para un mercado de cumplimiento financiero:

Para un mercado de cumplimiento efectivo:

De esta manera, se tienen las regiones de factibilidad para los precios teóricos en un mercado de futuros sobre commodities almacenables, si en el mercado local se estableciera un mercado de futuros de cumplimiento financiero o si se instaurara un mercado de cumplimiento efectivo.

La desigualdad (34) y la gráfica 5 permiten evidenciar que si existe un mercado de cumplimiento efectivo, es necesario modelar el precio spot en el mercado colombiano para poder determinar tanto el rendimiento de conveniencia máximo como el precio mínimo del contrato de futuros en la economía local. La determinación del rendimiento mínimo de conveniencia y del precio máximo del contrato de futuros también requiere modelar el precio spot internacional.

Bajo el modelo planteado, para el caso de un mercado de cumplimiento financiero, las variables que determinan el comportamiento de los rendimientos de conveniencia y de los precios teóricos de los futuros son todas observables.

Las desigualdades analizadas describen una aproximación al mercado spot y de futuros en Colombia. Ellas establecen regiones en las cuales se eliminan las posibilidades de arbitraje. El análisis de estas regiones permite identificar qué vía de arbitraje se podría explotar cuando se incumplan las inecuaciones correspondientes.

El modelo permite generar una aproximación al cálculo del precio del futuro y del rendimiento de conveniencia para un commodity almacenable para cada vencimiento T en un mercado teórico de futuros en Colombia. Se estima la región de no arbitraje de los rendimientos de conveniencia y de los precios teóricos de los futuros para un mercado de cumplimiento financiero y también para un mercado de cumplimiento efectivo.

Dada la convergencia esperada de los precios de los contratos de futuros y de los precios spot en la fecha de vencimiento del contrato de futuro, el valor esperado del precio spot del commodity en el mercado internacional en la fecha del vencimiento del contrato de futuro podría ser considerado como un proxy del precio del futuro en ese mercado, lo que lo hace una variable observable en el mercado extranjero, pero no en el mercado local. Por esto, para un mercado de cumplimiento efectivo, es fundamental un modelo para el precio local y esto es lo que se ejemplifica más adelante para el caso del aceite de palma.

En un mercado de cumplimiento efectivo, si no se tuviera un modelo adecuado para el precio spot en el mercado local, se podría recurrir, si existiera, a un contrato de futuros sobre los costos de exportación del commodity. Esto facilitaría la estimación del lado derecho de la expresión (34).

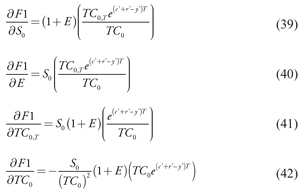

Análisis de sensibilidad de las bandas propuestas

Se puede determinar la dirección y aproximar el cambio de las bandas propuestas para un mercado de futuros teórico (anexo 3). Esto es útil para determinar el impacto que pueden generar diferentes políticas o movimientos del mercado en las variables determinantes de los precios teóricos de los futuros y en la dinámica de los rendimientos de conveniencia en el mercado local.

Rango de cobertura

Como se tiene un rango de no arbitraje para los precios teóricos de los contratos de futuros, y como no existe historia de contratos de futuros en el mercado local, no es posible calcular el ratio de cobertura óptimo. Sin embargo, sí es posible aproximarlo, generando un rango de cobertura determinado a partir de la reconstrucción de los datos históricos de las cotas superior e inferior (F1y F2) (ver anexo 3) del mercado de futuros teórico propuesto. Se puede generar teóricamente un rango para el ratio de cobertura óptimo. El inversionista podrá conocer un rango mínimo y uno máximo sobre la cobertura que se requiera para un commodity determinado.

Aplicación para el mercado colombiano

Como la economía local es tomadora de precios, se espera que la correlación entre los precios locales e internacionales sea alta y positiva. De esta manera se puede modelar el precio spot en Colombia con base en el precio internacional.

Según la teoría del almacenamiento (Kaldor, 1939; Working, 1949; Brennan, 1958), el precio spot del commodity almacenable podría depender inversamente del nivel existente de inventarios. Además, existe consenso en el mercado agropecuario sobre la posibilidad de que las condiciones climáticas afecten la oferta futura de productos agropecuarios y por lo tanto sus precios.

Estos argumentos sugieren modelar los precios spot de un commodity almacenable con un modelo econométrico basado en los precios internacionales, los niveles de inventarios y el clima. Este modelo sería fundamental para la estimación de los rendimientos de conveniencia, así como para construir curvas de precios teóricos de futuros para un mercado de cumplimiento efectivo colombiano, que sirvan de referente para la formación de precios efectivos y la toma de decisiones por parte de los agentes y el Gobierno.

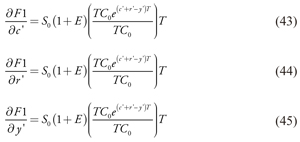

Modelación del precio spot del aceite de palma

Datos

Aceite de palma: se usaron los precios mensuales nacionales e internacionales (dólares por tonelada) obtenidos en Fedepalma para el período comprendido entre enero de 1995 y julio del 2009. El comportamiento de esos precios se presenta en la gráfica 6.

Tres pruebas de raíces unitarias7 muestran que ni los precios nacionales ni los internacionales son estacionarios. Esto hace necesaria una trasformación de los datos. Además de utilizar datos de precios nacionales e internacionales y niveles de inventario, se usaron datos del fenómeno del Niño, representado mediante el indicador ENSO 3.48.

El modelo que se encontró representa el precio nacional, St, en función del precio internacional de los dos meses anteriores y de los niveles de inventario, locales, anteriores. Más concretamente, es una función no lineal del precio internacional del mes anterior, de la relación entre el precio internacional del mes anterior y el de hace dos meses y de la relación entre el inventario del mes anterior y el inventario de hace dos meses (si ambos inventarios son diferentes de cero). Cuando alguno de estos inventarios es cero, el cociente se hace igual a 1. La volatilidad está representada por el factor est; el modelo presenta efectos de heterocedasticidad condicional arch, donde la volatilidad en un momento dado depende directamente de la innovación anterior. Para este commodity en particular se encontró que el fenómeno del Niño no es significativo y por ello la variable correspondiente no aparece en el modelo.

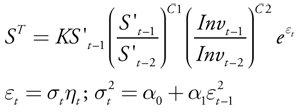

Modelo para el precio nacional del aceite de palma:

Donde

K = 1,0019519

C1 = 0,5

C2 = -0,027904

α0 = 0,008

α1 = 0,287

S't-i = precio internacional el período t-i. Donde i= 1,2.

Invt/ Invt-1= variable definida como 1, si el inventario actual o el anterior es 0, y en caso contrario, es el cociente entre el inventario actual y el anterior (gráfica 7).

Con el modelo anterior se comprueba lo expuesto por autores como Deaton y Laroque (1992), Williams y Wright (1991) y Geman Nguyen (2002), en cuanto a que el conocimiento los inventarios existentes es un elemento clave en la derivación de predicciones comprobables sobre los precios de los productos básicos, y lo expuesto por Kaldor (1939), Working (1949) y Brennan (1958), respecto a que la disminución de los niveles de inventarios, medida en el modelo por el cociente  , puede generar tendencias al alza en los precios.

, puede generar tendencias al alza en los precios.

Aplicación de la estimación de los rendimientos de conveniencia y precios teóricos de futuros

Con el fin de presentar un ejemplo numérico concreto del modelo, se hicieron los siguientes supuestos para determinar sus efectos en las bandas y en su dinámica: cost of carry del 3,5%, costos de exportación 1%, costos de importación 1%, una tendencia revaluacionista del dólar durante seis meses, unos precios crecientes de contratos de futuros internacionales de uno a seis meses de plazo, un tipo de cambio spot de 1750, un precio spot del commodity en el mercado local de 1800, y un precio spot del commodity en el exterior de 1,02 dólares. En las gráficas 8 y 9 se presentan las bandas obtenidas mediante el ejemplo para un mercado de futuros sobre commodities con cumplimiento financiero.

A partir de los resultados obtenidos en el anexo 3, en el cuadro 1 se presenta, con los datos del ejemplo, la sensibilidad de los precios de los contratos de futuros sobre commodities agropecuarios ante variaciones en los parámetros determinantes.

FMIN y FMAX representan respectivamente los valores mínimos y máximos de los precios de los contratos de futuros en el mercado local. Con esta información los agentes pueden aproximar las sensibilidades de los precios de los contratos de futuros ante variaciones marginales en cada uno de los parámetros determinantes.

Conclusiones

El modelo propuesto de no arbitraje generaliza el de Díaz y Venegas (2001), involucrando rendimientos de conveniencia y proporcionando unas regiones de no arbitraje que no se pueden deducir del modelo original presentado por estos autores. Esas regiones permiten aproximar la dinámica, en ausencia de arbitraje, de dos variables no observables, que son los rendimientos de conveniencia y los precios teóricos de los contratos de futuros para commodities agropecuarios en Colombia. La aproximación se presenta tanto para un mercado de cumplimiento financiero, como para uno con cumplimiento efectivo.

Si se supone que los costos de exportación e importación por unidad son una fracción constante del precio del activo en el momento de la exportación o la importación, la modelación del rendimiento de conveniencia y del precio del futuro teórico en Colombia, para un mercado de cumplimiento efectivo, dependerá de unas variables que son observables. Ellas son: el precio spot, los costos de almacenamiento y las tasas de financiación, tanto a nivel interno como a nivel externo; los precios de futuros de tipo de cambio, los precios de futuros sobre el commodity en el exterior, y el vencimiento; pero además, depende del valor esperado del precio del commodity en el mercado local al vencimiento T del contrato. Ese valor esperado se puede estimar con base en el precio spot internacional, los niveles de inventario y los factores relevantes del clima (que en otros commodities pueden ser significativos, aunque para el aceite de palma no lo fueron). Esa estimación es indispensable en el establecimiento de las cotas en el mercado de cumplimiento efectivo; mientras que para el caso de un mercado de cumplimiento financiero, todas variables para la determinación de las cotas propuestas son observables.

El planteamiento propuesto no es solo aplicable en el mercado colombiano, sino también en cualquiera que tenga condiciones semejantes, y es especialmente útil para productos que tienen desarrollado un mercado internacional. En la elaboración del modelo, la existencia del mercado de futuros de tipo de cambio es un elemento relevante para la vinculación de los mercados spot y de futuros, locales y externos, por medio de contratos con plazos similares.

En este artículo se muestra que una vez estimadas las regiones planteadas para cualquier commodity, es posible identificar alternativas de arbitraje y cuantificar, en cada caso, las variaciones requeridas en las variables determinantes del mercado spot y de futuros, para que esas alternativas de arbitraje se corrijan, ajustándose a la región de no arbitraje. Este último argumento es importante para estudios futuros que analicen el mercado spot y de futuros para algunos commodities en particular, con el fin de determinar la utilidad o no, de desarrollar un mercado local de coberturas sobre ellos, ante la disyuntiva de recurrir a un mercado internacional de derivados.

El diferencial obtenido de las cotas propuestas (anexo 3) permite tener una idea del impacto esperado, en el mercado de futuros y en el mercado spot, de la dinámica de diferentes variables como el tipo de cambio, las tasas de interés local y externa, los costos de almacenamiento local y externos, los costos de importación, los costos de exportación y los precios futuros en el mercado externo. En este sentido, el modelo orienta, por ejemplo, sobre posibilidades para determinar la magnitud de un subsidio, en el mercado spot local, necesario para retornar a la región de no arbitraje en los mercados spot y de futuros. Además, ayuda a determinar el impacto que tendría un subsidio en el mercado exterior sobre el equilibrio del mercado spot y de futuros local.

En un país con vocación agropecuaria como Colombia, es clave el estudio de los derivados financieros como alternativa para administrar los múltiples riesgos presentes en ese sector. Los resultados de este artículo constituyen un aporte a la discusión que se requiere sobre el tema y son una opción metodológica para la gestión de un posible mercado de futuros agropecuarios en Colombia.

El análisis de otras posibilidades de modelación de los rendimientos de conveniencia y de los precios de los contratos de fututos para un potencial mercado local, el estudio de la viabilidad de las coberturas internacionales para los productores locales, la determinación de cuáles productos deberían tener un mercado de coberturas local, la modelación del riesgo base y el uso de otros derivados financieros como las opciones son algunas alternativas posibles en cuanto al futuro de la investigación en el tema de coberturas para commodities agropecuarios en Colombia.

Notas al pie de página

1Bolsa Mercantil de Colombia (BMC), hasta el 2010 llamada Bolsa Nacional Agropecuaria (BNA)

2Juan Camilo Restrepo, ministro de Agricultura y Desarrollo Rural de Colombia, 2011.

3En el período (2006-2010), según la BMC, 47% de las operaciones forward correspondieron a forward sobre azúcar, 22% sobre aceite de palma, 17% sobre maíz, 4% sobre algodón, 4% sobre arroz, 3% sobre soya y un 3% fueron de otros productos.

4Compañía reaseguradora líder a nivel mundial.

5El seguro agropecuario en Colombia se creó legalmente con la Ley 69 de 1993. Según esta norma, anualmente, el Comité Nacional de Crédito Agropecuario debe establecer los cultivos y eventos climáticos que se van a amparar con este seguro.

6El Sistema Andino de Franjas de Precios (SAFP) es un mecanismo adoptado mediante la Decisión 371 de la Comunidad Andina. La estabilización se consigue aumentando el arancel ad valórem, cuando el precio internacional está por debajo del nivel piso, y rebajando dicho arancel hasta cero cuando dicho precio está por encima del techo. Es decir, la franja de precios equivale a convertir el arancel en un factor variable que se ajusta automáticamente para contrarrestar las fluctuaciones externas del precio internacional. Este sistema se ha establecido para productos como: aceite crudo de palma, aceite crudo de soya, arroz blanco, azúcar blanco, azúcar crudo, cebada, leche entera, maíz amarillo, maíz blanco, soya en grano, trigo, trozos de pollo y carne de cerdo.

7Dickey-Fuller Aumentado (ADF), Philips-Perron y kpss.

8El Niño-Southern Oscillation (ENSO). La región Niño 3.4 se encuentra en el océano Pacífico ecuatorial, comprendida entre la latitud 5 °N y 5 °S y longitud oeste, entre los meridianos 170° y 120°.

Lista de referencias

1. Bessembinder, H., Coughenour, J. F., Seguin, P. J., y Smoller, M. M. (1995). Mean reversion in equilibrium asset prices: Evidence from the futures term structure. The Journal of Finance, 50 (1), 361-375. [ Links ]

2. Bessembinder, H., Coughenour, J. F., Seguin, P. J., y Smoller, M. M. (1996). Is there a term structure of futures volatilities? Reevaluating the Samuelson hypothesis. The Journal of Derivatives, 4 (2), 45-58. [ Links ]

3. Black, F., y Scholes, M. (1973). The pricing of options and corporate liabilities. Journal of Political Economy, 81 (3), 637-654. [ Links ]

4. Bojanic, A. (2011). Comunicado de prensa. Oficina Regional Para América Latina y el Caribe. Recuperado el 30 de mayo del 2011 de http://www.rlc.fao.org/ [ Links ]

5. Brennan, M. J. (1958). The supply of storage. American Economics Review, 47, 50-72. [ Links ]

6. Brennan, M. J. (1991). The price of convenience and the valuation of commodity contingent claims. En D. Lund y B. 0ksendal (Eds.), Stochastic model and option values (pp. 37-71). North Holland: Elsevier Science Publishers. [ Links ]

7. Cárcamo, U., y Arbeláez, J. (2008). Modelos de tiempo continuo para commodities agrícolas en Colombia. Ad-Minister, 11, 42-63. [ Links ]

8. Casassus, J., y Collin-Dufresne, P. (2005). Stochastic convenience yield implied from commodity futures and interest rates. Journal of Finance, 60, 2283-2331. [ Links ]

9. Cortázar, G., y Naranjo, L. (2006). An N-factor Gaussian model of oil futures prices. Journal of Futures Markets, 26 (3), 243-268. [ Links ]

10. Cortázar, G., y Schwartz, E. S. (1994). The valuation of commodity contingent claims. The Journal of Derivatives, 1, 27-35. [ Links ]

11. Deaton, A., y Laroque, G. (1991). On the behavior of commodity prices. Review of Economics Studies, 59, 1-23. [ Links ]

12. Departamento Administrativo Nacional de Estadística-DANE (2000). Encuesta Nacional de Hogares. Bogotá: DANE. [ Links ]

13. Departamento Administrativo Nacional de Estadística-DANE (2010). Cuentas nacionales trimestrales. Bogotá: DANE. [ Links ]

14. Díaz, J., y Venegas, F. (2001). Política agrícola y contratos de futuros: un modelo de arbitraje. Momento Económico, 115, 2-21. [ Links ]

15. Fabozzi F. J, Fuss, R., y Kaiser D. (2008). The handbook of commodity investing. New York: John Wiley & Sons. [ Links ]

16. Geman, H., y Nguyen, V. (2005). Soybean inventory and forward curve dynamics. Management Science, 51, 1076-1091. [ Links ]

17. Gibson, R., y Schwartz, E. S. (1990). Stochastic convenience yield and the pricing of oil contingent claims. The Journal of Finance, 45 (3), 959-976. [ Links ]

18. Hatch, D. (2008). Seguro agropecuario. Poderosa herramienta para gobiernos y agricultores. Recuperado 17 de mayo del 2011 de http://webiica.iica.ac.cr/bibliotecas/repiica/B0730e/B0730e.pdf. [ Links ]

19. Heaney, R. (2002). Approximation for convenience yield in commodity futures pricing. The Journal of Futures Markets, 22 (10), 1005-1017. [ Links ]

20. Kaldor, N. (1939). Speculation and economic stability. Review Economics Studies, 7 (1), 1-27. [ Links ]

21. Laughton, D. G., y Jacoby, H. D. (1993). Reversion, timing options, and long term decision-making. Financial Management, 22 (3), 225-240. [ Links ]

22. Maddison, A. (2009). Statistics on world population. Recuperado el 15 de mayo del 2011 de http://www.mendeley.com/research/statistics-on-world-population-gdp-and-per-capita-gdp-12008-ad/. [ Links ]

23. Mora, C., y Plata, S. (2010). El seguro agropecuario en la agenda del nuevo gobierno. Recuperado el 25 de mayo del 2011 de http://www.fasecolda.com/fasecolda/BancoMedios/Documentos%20PDF/revista137.pdf. [ Links ]

24. Restrepo, J.C. (2011). Alistan revolcón a la Bolsa Mercantil de Colombia. Recuperado en junio del 2011, http://m.elespectador.com/impreso/negocios/articulo-283630-alistan-revolcon-bolsa-mercantil-de-colombia. [ Links ]

25. Rivera González, I. P., y Gárritz Cruz, A. (2011). Reversión a la media en las tasas de acarreo de contratos futuros sobre productos agrícolas: el caso del maíz. En M. del R. Martínez-Preece, C. Zubieta Badillo y F. López-Herrera (Coords.), Administración de riesgos (volumen II: Mercados, modelos financieros y entorno económico, pp. 239-256). México: Universidad Autónoma Metropolitana. [ Links ]

26. Schofield, N. C. (2007). Commodity derivatives: markets and applications. Chichester: John Wiley & Sons. [ Links ]

27. Schwartz, E. S. (1997). The stochastic behavior of commodity prices: Implications for valuation and hedging. The Journal of Finance, 52 (3), 923-973. [ Links ]

28. Schwartz, E. S. (1998). Valuing long-term commodity assets. Financial Management, 27, 1, 57-66. [ Links ]

29. Schwartz, E. S., y Smith, J. E. (2000). Short-term variations and long-term dynamics in commodity prices. Management Science, 46, 893-911. [ Links ]

30. Swisss Re. (2007). Insurance in emerging markets: sound development; Greenfield for agricultural. Sigma. [ Links ]

31. United States Departament of Agriculture-USDA (2011). Economic Research Service. Recuperado el 30 de mayo del 2011 de http://www.ers.usda.gov/Briefing/Baseline/ [ Links ]

32. Weymar, H. (1996). The supply of storage revisited. American Economic Review, 56, 1226-1234. [ Links ]

33. Working, H. (1949). The theory of the price of storage. American Economics Review, 39, 254-262. [ Links ]

34. Williams J. C., y Wright B. D. (1991). Storage and commodity markets. Cambridge: Cambridge University Press. [ Links ]

Anexo 1. Condiciones del modelo de no arbitraje

En este anexo se presentan los resultados teóricos obtenidos a partir del análisis las posibilidades de arbitraje entre los mercados spot y de futuros, tanto a nivel local como a nivel externo.

Según los supuestos del modelo propuesto es posible realizar futuros sobre tipo de cambio y ellos se pactan con una tasa de apreciación dada por:

TC0,T = TC0 e(r-r')T (7)

Donde

TC0,T = tipo de cambio a futuro pactado en el mercado local mediante un futuro con vencimiento en T

TC0 = tipo de cambio respecto a la moneda externa en el mercado spot local

Siguiendo a Díaz y Venegas (2001), podemos expresar el precio del contrato de futuro internacional (6) en pesos, utilizando el futuro sobre el tipo de cambio.

TC0TF'T (t) = TC0 e (r-r')T ((S'0) e (r'+c'-y)T) (8)

TC0,TFT (t) = TC0 (S'0) e (r+c'-y')T (9)

Se deben cumplir las siguientes condiciones para eliminar posibilidades de arbitraje entre los mercados spot y de futuros:

Mercado spot Colombia - mercado de futuros Colombia

Para evitar posibilidades de arbitraje entre el mercado spot local y un mercado de futuros local se debe cumplir la ecuación 5:

FT (t) = St e(r+c-y)T

Donde T representa, de manera simplificada, el tiempo para la expiración del contrato.

Mercado spot exterior - mercado de futuros exterior

Para evitar posibilidades de arbitraje entre el mercado spot externo y un mercado de futuros externo se debe cumplir la ecuación 6.

FT (t) = S't e (r'+c'-y')T

Donde T representa, de manera simplificada, el tiempo para la expiración del contrato.

Mercado spot exterior - mercado spot Colombia

Dada una economía abierta al mundo, un agente podría comprar el commodity almacenable en el exterior, traerlo a Colombia pagando el costo de importación del producto y venderlo en el mercado local. Para evitar esa posibilidad de arbitraje se debe cumplir que:

St ≤ TC0 S't(1+7) (10)

Donde

I = costos de importación a Colombia del commodity desde el exterior hacia el mercado local.

Mercado spot Colombia - mercado spot exterior

Dada una economía abierta al mundo, un agente podría comprar el commodity almacenable en Colombia, llevarlo al exterior pagando el costo de exportación del producto y venderlo en el mercado externo. Para evitar esa posibilidad de arbitraje se debe cumplir que:

TCo S't ≤ St (1+E) (11)

Donde

E = costos de exportación del commodity desde Colombia hacia el exterior.

De las expresiones 10 y 11 se tiene un rango de variación del precio spot local del commodity almacenable en términos del precio spot internacional y los costos del comercio exterior.

Mercado de futuros externo - mercado de futuros Colombia

Un agente podría tomar una posición larga en un contrato de futuros en el exterior y a la vez tomar una posición corta en un mercado de futuros en Colombia, posteriormente comprar el activo, mediante el contrato de futuros pactado, y venderlo a través del otro contrato de futuros pactado.

Para evitar una posibilidad de arbitraje por esta vía de cumplimiento financiero de contratos de futuros existentes en el exterior y en un mercado local, los precios de los contratos de futuros tienen que cumplir:

Ft (t) = TC0,T F'T (t) (13)

Teniendo en cuenta la región de equilibrio del precio spot del mercado local y la ecuación 5, correspondiente a la estimación del precio del futuro en el mercado local, la evolución de la dinámica del mercado de futuros sobre commodities debe satisfacer:

Y utilizando el resultado de la ecuación 13 se obtienen las siguientes dos relaciones:

La relación que se propone en este artículo tiene en cuenta no solo el equilibrio de un mercado de futuros con cumplimiento financiero, sino también el equilibrio del mercado spot dado por las ecuaciones 10 y 11, la existencia de un mercado de futuro sobre tipo de cambio y la posibilidad de arbitraje establecida por la ecuación 13.

De esa manera, se puede obtener a partir de las dos desigualdades anteriores, una región de equilibrio para los rendimientos de conveniencia que satisfaga las condiciones necesarias de no arbitraje, tanto del mercado spot local como del mercado de futuros local. La región de equilibrio de los rendimientos de conveniencia está dada por:

Donde

C = cost of carry = r + c

Donde C es el cost of carry, que corresponde al costo de tener el activo subyacente. Es la suma del costo de financiación y de almacenamiento menos los ingresos generados por el activo.

Dado que E > 0 y I > 0, podemos afirmar que:

Por lo tanto, las dos inecuaciones obtenidas generan los determinantes de la aproximación a una región de equilibrio de una variable no observable (rendimiento de conveniencia en el mercado local). Esta región se muestra en la gráfica 4.

Mercado spot externo - Mercado de futuros Colombia

Ante un mercado con entrega efectiva del commodity, un agente podría pedir un préstamo en efectivo en el exterior a la tasa financiación vigente, luego comprar el commodity en el mercado spot externo, tomar simultáneamente una posición larga en un contrato de futuros en el mercado local, almacenar el activo en el exterior hasta la fecha de vencimiento, y entregarlo al final a través del contrato pactado en el mercado local.

Para evitar esa posibilidad de arbitraje se debe cumplir que:

TC0,T (S'oe (r'+c')T + S'T I) ≥ FT (t) (20)

Donde

S'T = precio del commodity en el mercado externo en la fecha de vencimiento del contrato de futuro. Esta variable es desconocida dada la filtración en t = 0.

S'T I = representa los costos de importación del commodity en la fecha de vencimiento del futuro.

Mercado spot Colombia - mercado futuros exterior

Un agente podría pedir un préstamo en efectivo en el mercado local a la tasa financiación vigente, luego comprar el commodity en el mercado spot local, tomar simultáneamente una posición larga en un contrato de futuros en el mercado externo, almacenar el activo en el mercado local hasta la fecha de vencimiento, y entregarlo al final a través del contrato pactado en el mercado externo.

Para evitar esa posibilidad de arbitraje se debe cumplir que:

S0 e(r+c)T+ST E ≥ F'T (t) TC0,T (21)

Remplazando la ecuación 5 en la ecuación 20 obtenemos:

TC0,T (S'0 e(r'+c')T + S'T I) ≥ S0e(r+c-y)T (22)

De donde obtenemos la dinámica de equilibrio del rendimiento de conveniencia, dada por:

Para completar esta región de equilibrio se remplaza la ecuación 13 en la ecuación 21, obteniendo:

S0 e(r+c)T + ST E ≥ FT (t) (24)

Y posteriormente se remplaza la ecuación 5 en el último resultado, obteniendo:

St e (r+ c)T + STE≥ St e (r+c-y)T (25)

De donde obtenemos la dinámica de equilibrio del rendimiento de conveniencia, dada por:

Así, queda determinada una aproximación a la región de equilibrio para un mercado de futuros sobre commodities almacenables con cumplimiento efectivo. Esta región se muestra en la gráfica 5.

Anexo 2. Regiones de no arbitraje para un mercado de futuros sobre commodities agropecuarios en el mercado local

A partir de la región de no arbitraje para los rendimientos de conveniencia del mercado colombiano, obtenida en el anexo 1, en este anexo se determina una región de equilibrio para el precio de los futuros en el mercado local:

Para un mercado de cumplimiento financiero:

Para un mercado de cumplimiento efectivo:

O de manera equivalente:

Para un mercado de cumplimiento financiero:

Para un mercado de cumplimiento efectivo:

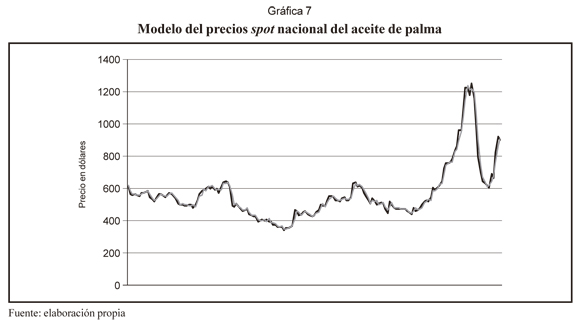

Anexo 3. Análisis de sensibilidad del modelo de no arbitraje

Después de obtener las aproximaciones para los rendimientos de conveniencia y los precios teóricos de los futuros, detalladas en los anexos 1 y 2, en este anexo se analiza la sensibilidad de esas aproximaciones ante cambios marginales en sus variables determinantes. Para un mercado con cumplimiento financiero, se tienen dos límites de las bandas, dados por:

O de manera simplificada, se tienen las siguientes dos ecuaciones que determinan la cota superior (F1) y la cota inferior (F2) propuestas en el modelo para un mercado de futuros local.

La cota superior para un mercado de futuros con cumplimiento financiero está dada por:

La cota inferior para un mercado de futuros con cumplimiento financiero está dada por:

La sensibilidad de la cota superior ante cambios en cada una de las variables está dada por:

La dinámica total del cambio de la cota superior ante variaciones en las variables que la determinan está dada por:

La sensibilidad de la cota inferior ante cambios en las variables está dada por:

La dinámica del cambio total de la cota inferior ante variaciones en las variables que la determinan está dada por:

En un caso particular se pueden cuantificar los cambios en las bandas inducidos por las variaciones de las variables relevantes de los precios futuros. De la misma manera, se puede obtener la dinámica del cambio total de las bandas para el modelo de cumplimiento efectivo ante variaciones en las diferentes variables.